Bitcoin tąpnął, to koniec hossy kryptowalut? 'Podwójny szczyt. Coś wisi w powietrzu’. Oto raport z Glassnode

Bitcoin wszedł w fazę spadków, po zwycięskiej passie. Szereg danych on-chain wskazuje, że popyt w grupie detalicznych inwestorów słabnie, podczas gdy instytucje zachowują optymizm. Czy czeka nas kolejna fala wyprzedaży BTC z portfeli funduszy ETF? A może rynek nieoczekiwanie wejdzie w fazę wzrostu? Glassnode dostarczył niesamowite narzędzia, dzięki którym możemy ocenić hossę Bitcoina dokładniej. I dowiedzieć się, w jakim miejscu jesteśmy, by móc szacować, dokąd zmierzamy. Oto raport.

Najważniejsze fakty

Po korekcie do poziomu 101 000 USD Bitcoin wyraźnie odbił, osiągając 110 300 USD i zbliżając się do rekordu wszech czasów. Do osiągnięcia rekordu zabrakło mu ok. 2 400 USD. Utrzymanie się powyżej psychologicznego progu 100 000 USD świadczy o tym, że zaufanie inwestorów pozostaje silne. Ale nadszedł kolejny dzień próby, w którym Bitcoiną tąpnął do 102 000 USD.

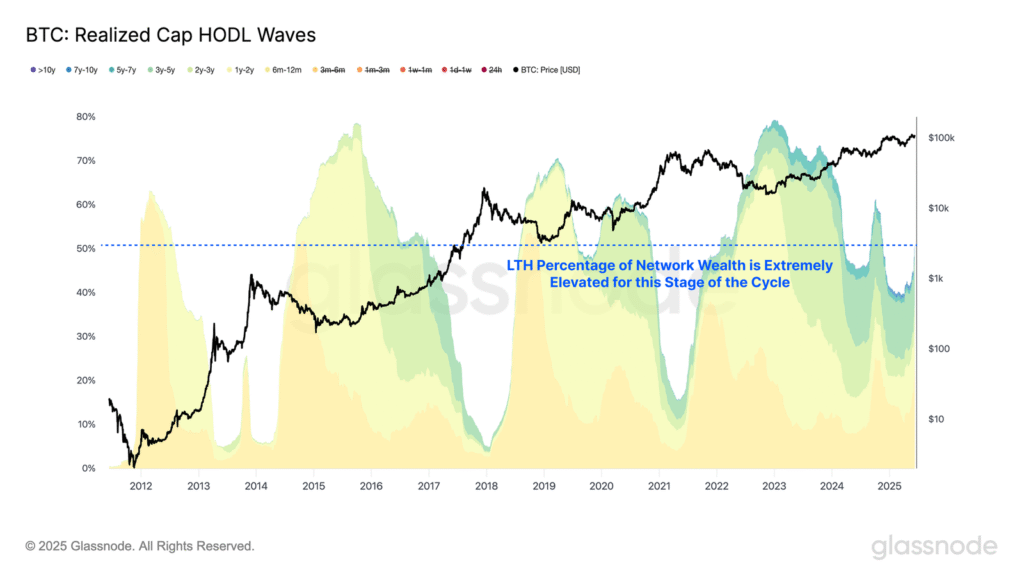

Wzrost cen zachęcił długoterminowych posiadaczy do realizacji zysków – w szczytowym momencie ta grupa zrealizowała ponad 930 mln USD zysku dziennie. Mimo to, siła akumulacji i dojrzewania BTC przeważa nad podażą, co jest nietypowe jak na tak późny etap cyklu. Nie jest pewne, jak długo utrzyma się ta dynamika.

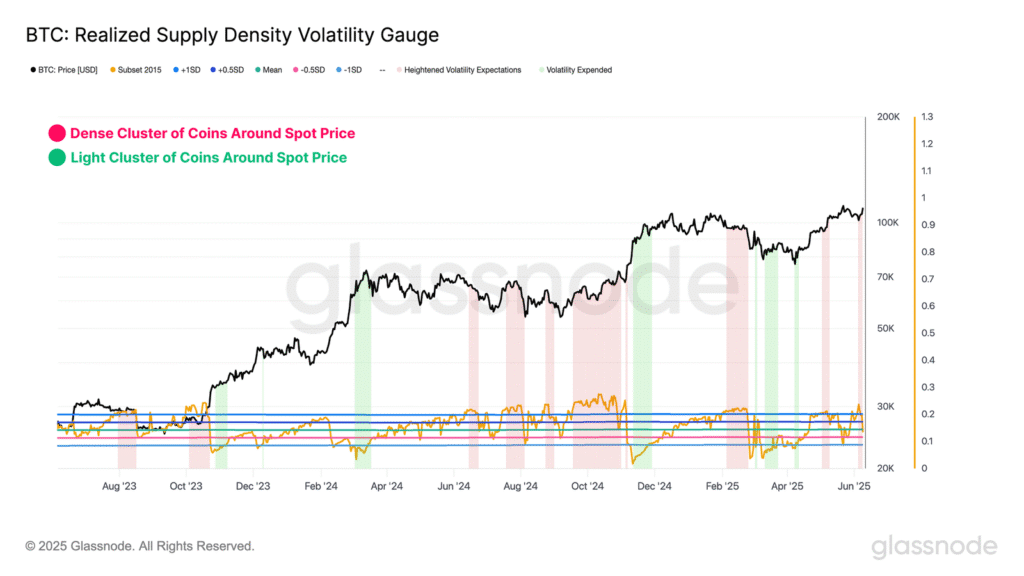

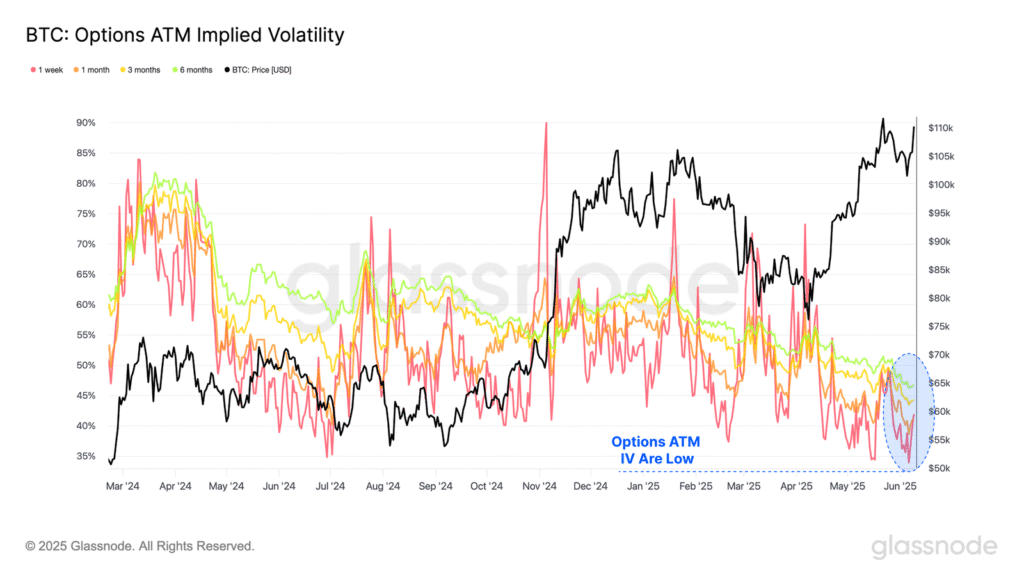

Od strony rynku on-chain, oczekiwania dotyczące zmienności pozostają podwyższone – w pobliżu obecnej ceny spot znajduje się zagęszczenie BTC, co może zwiększać podatność rynku na gwałtowne ruchy. Jednocześnie traderzy opcyjni wciąż wyceniają rynek w trendzie niskiej zmienności. Zatem potencjalna zmiana dynamiki może być niedoszacowana.

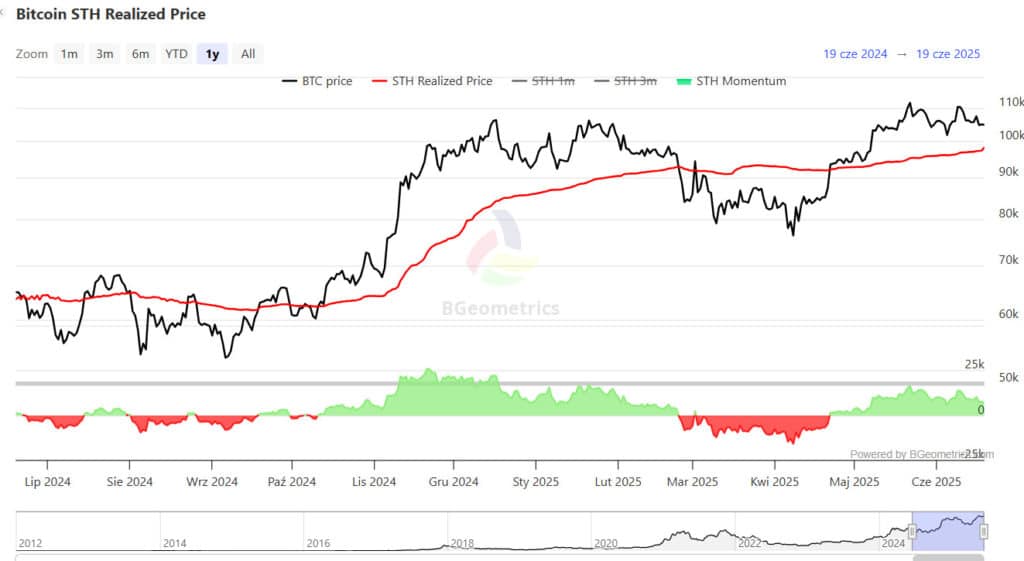

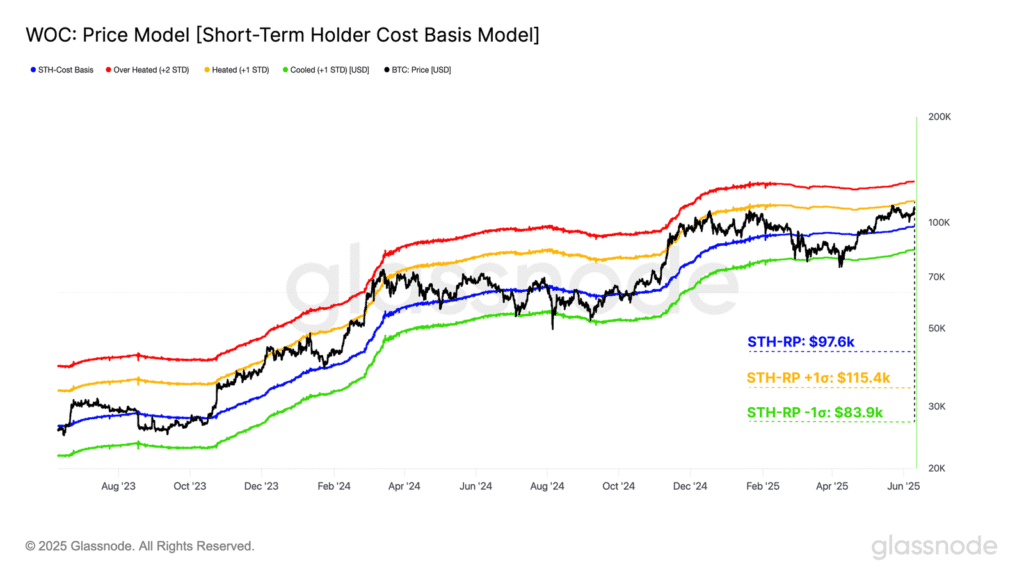

Po stronie wsparcia kluczowym poziomem wg. Glassnode pozostaje koszt zakupu krótkoterminowych posiadaczy na poziomie 97 600 USD – jego utrzymanie jest istotne dla utrzymania byczego impetu. W przypadku dalszego rajdu pierwszą istotną strefą oporu może być obszar 115 400 USD, który wyznacza potencjalny próg wejścia w fazę price discovery. Powyżej tego progu Bitcoina byliby zmuszeni kupować także tzw. dealerzy gamma, dokładając się do popytu.

Analizowane wykresy danych on-chain z Glassnode’a były aktualne na dzień 12 czerwca 2025 roku.

Ocena szkód

Po osiągnięciu nowego rekordu na poziomie 111 000 USD Bitcoin napotkał istotny opór, czemu towarzyszyła rosnąca presja sprzedażowa ze strony doświadczonych inwestorów. Skutkiem tego była korekta ceny do lokalnego minimum na poziomie 101 000 USD. Mimo to, na tym pułapie ponownie pojawił się popyt, co doprowadziło do wyraźnego odbicia i umocnienia rynku. Cena Bitcoina wzrosła do prawie 111 000 USD. Podwójny szczyt?

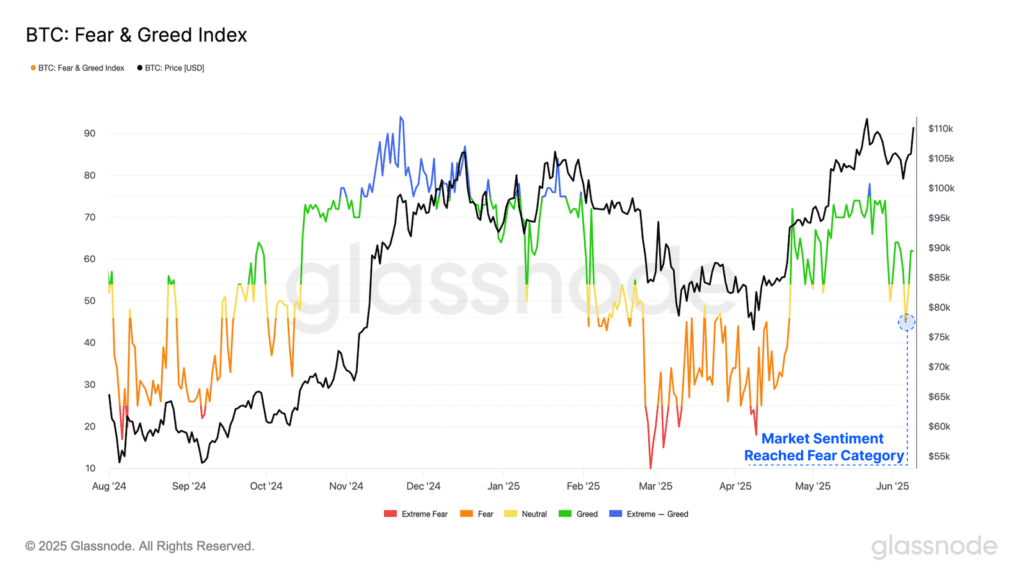

Pomimo stosunkowo płytkiego spadku do poziomu 101 tys. USD, nastroje wśród inwestorów uległy wyraźnemu pogorszeniu — Indeks Strachu i Chciwości na krótko wszedł w strefę „Strachu”. Jednym z możliwych powodów tej gwałtownej zmiany sentymentu były obawy inwestorów przed potencjalnym uformowaniem się podwójnego szczytu, przypominającego strukturę z cyklu hossy z 2021 roku. Obawy te funkcjonują nadal i wydają się częściowo uzasadnione.

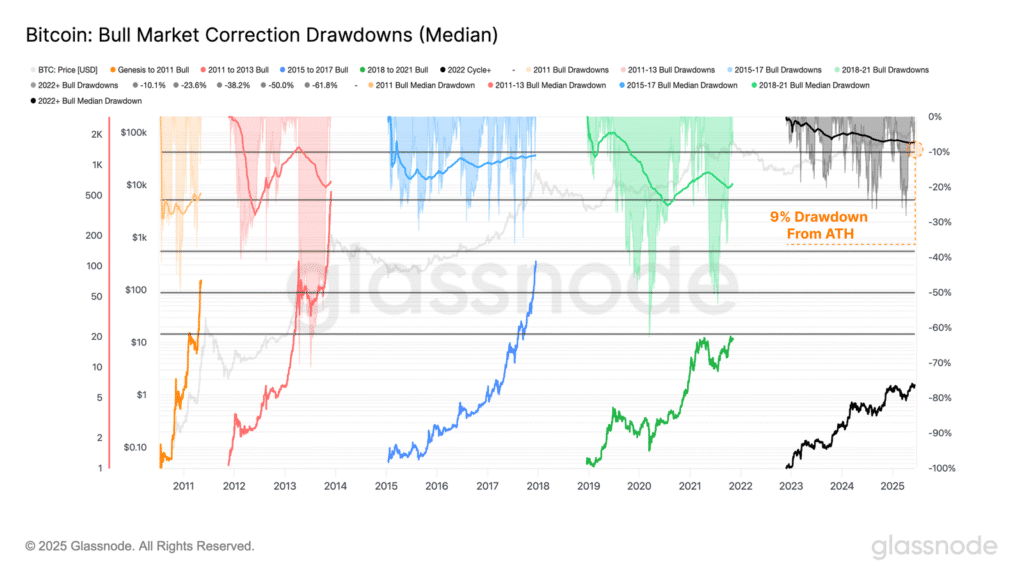

Gdyby spojrzeć na korektę jako procentowe cofnięcie od historycznego szczytu, wyniosła ona zaledwie -9%. Co istotne, w 384 z 928 dni handlowych tego cyklu (czyli w 41,4% przypadków) rynek doświadczał głębszych spadków. Obecny ruch spadkowy niemal idealnie wpisuje się też w medianę korekt dla tego cyklu, wynoszącą 7%. To sugeruje, że z perspektywy cenowej, skala tej korekty była całkowicie zgodna z dotychczasowym zachowaniem rynku.

Fala strachu, która przeminęła… Ale wraca

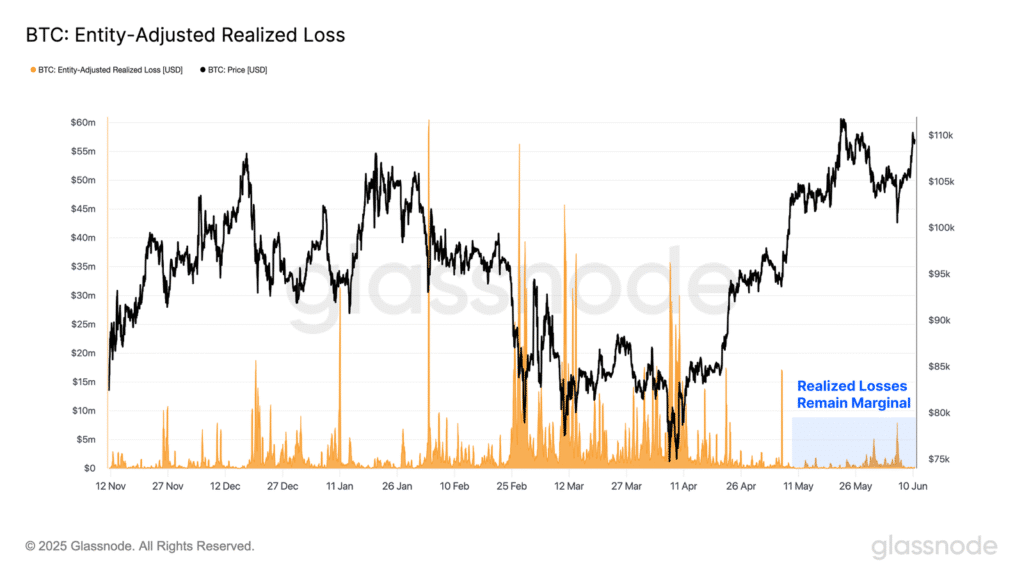

Co istotne, fala strachu, która pojawiła się w nastrojach rynkowych, nie przełożyła się na istotną zmianę w zachowaniu inwestorów. Zrealizowane straty on-chain wyniosły jedynie około -200 mln USD – to znacznie mniej niż w przypadku wcześniejszych korekt. Sugeruje to, że inwestorzy w dużej mierze zachowali spokój, a skala realizacji strat pozostała ograniczona mimo spadków cen.

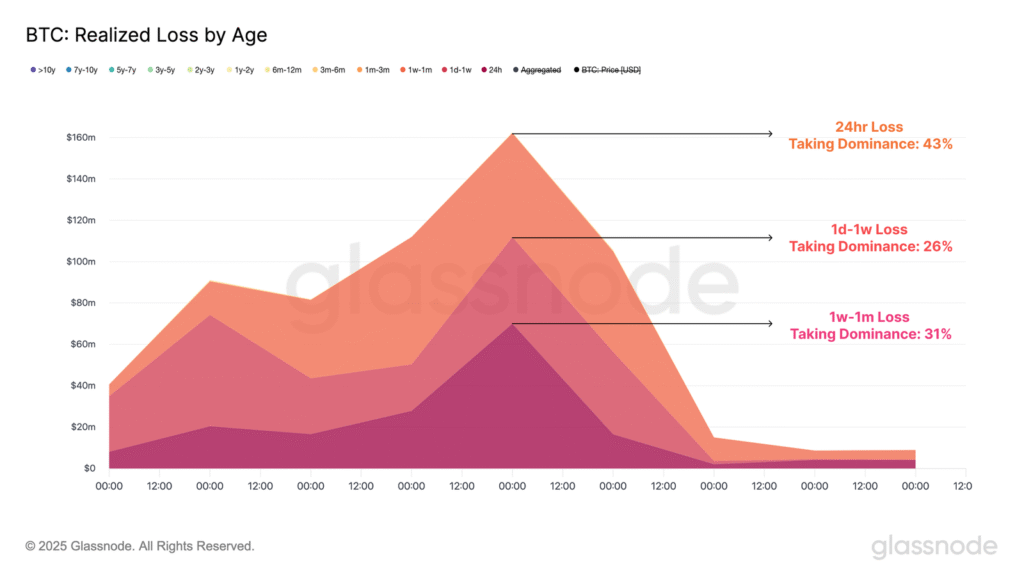

Zaglądając głębiej w strukturę zrealizowanych strat, widać wyraźnie, że ich źródłem byli niemal wyłącznie nowi uczestnicy rynku. To inwestorzy z krótkim stażem – głównie ci, którzy kupowali blisko szczytów – ponieśli największe straty w trakcie ostatniej korekty.

Dominacja realizacji strat w ujęciu 24-godzinnym wyniosła 43%, z czego:

- 26% przypadło na inwestorów trzymających BTC od 1 dnia do 1 tygodnia,

- 31% – od 1 tygodnia do 1 miesiąca,

- 0% – od 1 do 3 miesięcy,

- 0% – od 3 do 6 miesięcy.

Brak strat wśród bardziej doświadczonych inwestorów sugeruje, że korekta wywołała kapitulację wyłącznie najbardziej spekulacyjnych uczestników.

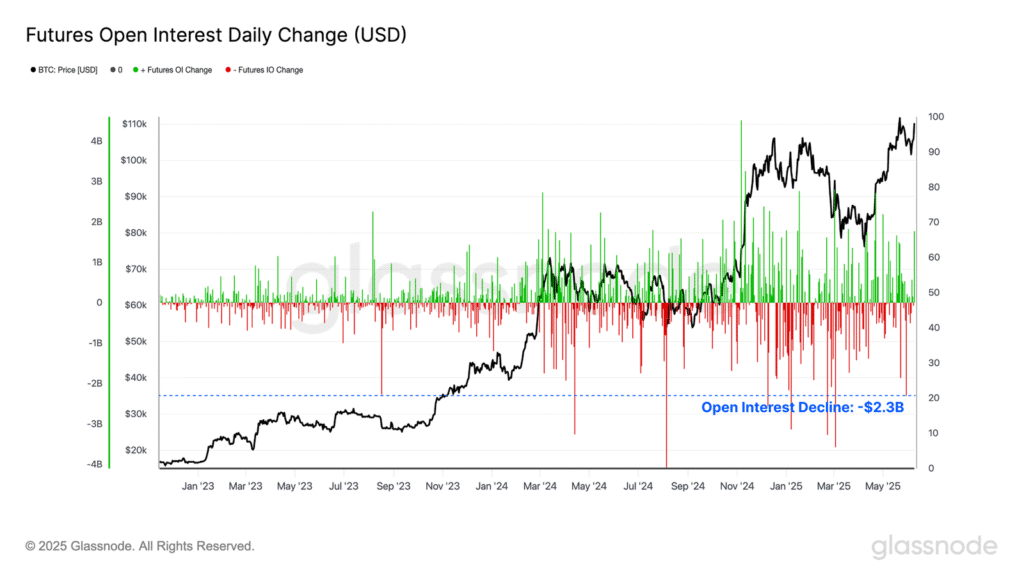

Jednak istotny spadek otwartych pozycji miał miejsce na rynku kontraktów futures. Zlikwidowano lub wycofano pozycje o łącznej wartości ponad -2,3 mld USD. Ostatnia korekta była siódmym co do wielkości wydarzeniem tej skali, w obecnym cyklu. To podkreśla jej znaczenie jako jednego z kluczowych momentów redukcji dźwigni finansowej.

Ta wyraźna rozbieżność między rynkiem on-chain a rynkiem futures sugeruje, że korekta cen była w dużej mierze napędzana wydarzeniami na rynku instrumentów pochodnych, podczas gdy zaufanie inwestorów widoczne w danych on-chain pozostało nienaruszone.

Długoterminowi HODLerzy kapituluja?

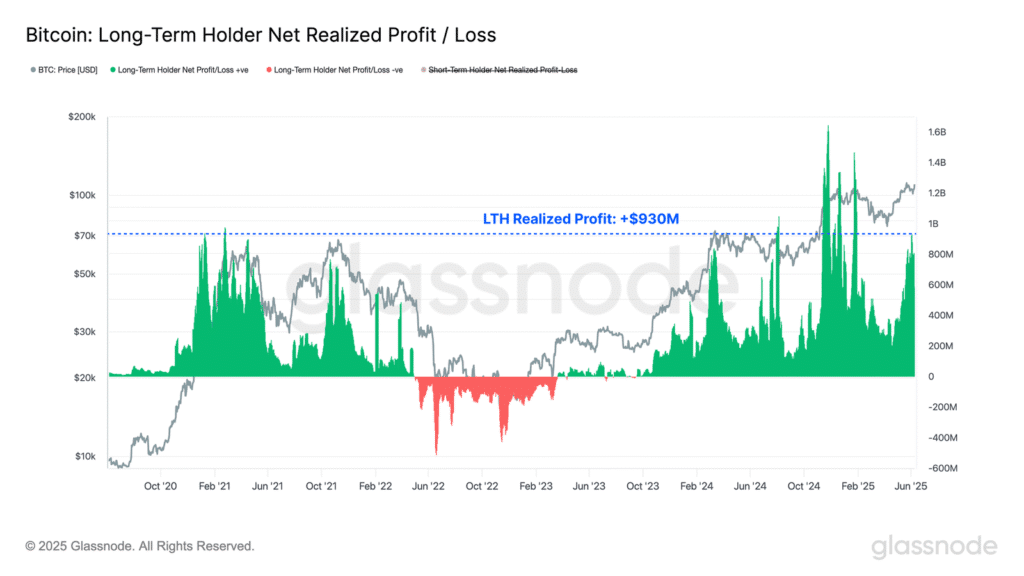

Bitcoin zbliżył się do rekordu wszech czasów, co sprawia, że warto przyjrzeć się aktywności długoterminowych posiadaczy (LTH). Ta grupa zwykle zwiększa zaangażowanie przy rynkowych szczytach. To jej intensywna sprzedaż często wiązała się z przegrzaniem rynku i sygnałami nadchodzącej bessy.

Obecnie obserwujemy wyraźny wzrost realizacji zysków przez LTH, osiągając lokalny szczyt na poziomie 930 mln USD dziennie. To niemal tyle, co podczas poprzedniego ATH przy 73 tys. USD, choć wciąż znacznie mniej niż szczyt 1,64 mld USD dziennie z przełomu ponad 100 tys. USD. Wskazuje to, że choć długoterminowi inwestorzy zwiększyli sprzedaż, ceny wciąż nie są na tyle wysokie, by wywołać masową wyprzedaż.

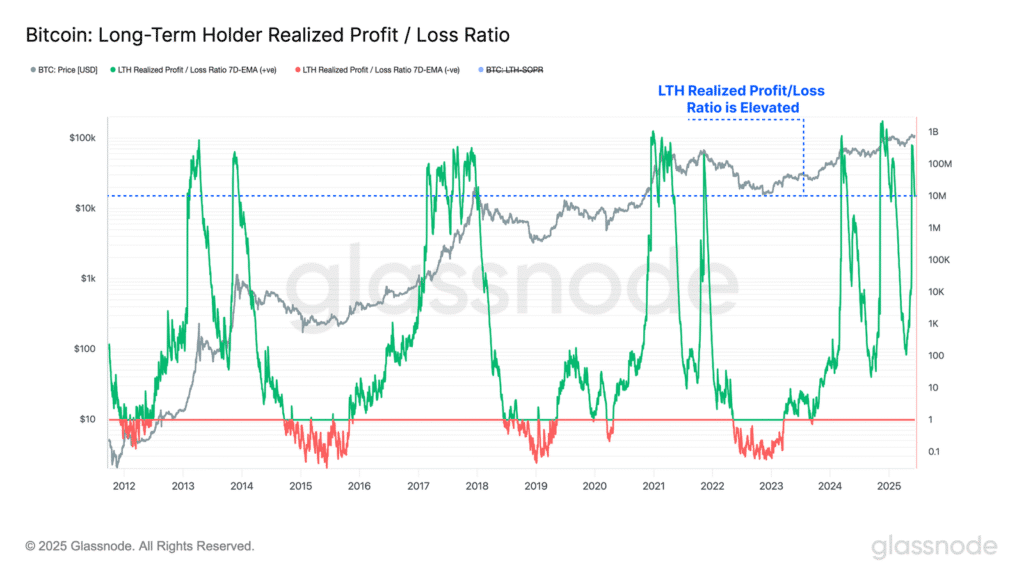

Ostatni gwałtowny wzrost realizacji zysków spowodował, że wskaźnik Realized P/L Ratio dla długoterminowych posiadaczy (LTH) osiągnął wartość 9,4 mln. A to zdarza się jedynie na 15,8% dni handlowych (884 na 5601). Ten wzrost świadczy o tym, że zdecydowana większość aktywów w rękach długoterminowych inwestorów jest obecnie sprzedawana z dużym zyskiem …

… Podczas gdy minimalna część wolumenu generuje straty. Historycznie, tak wysokie wartości tego wskaźnika wiążą się z fazami euforii na rynku. Te zwykle pojawiają się w końcowej fazie cyklu wzrostowego. Przy utrzymującym się napływie nowego popytu i płynności, takie okresy mogą się przedłużać nawet przez kilka miesięcy.

Nietypowe zjawiska i zmienność

Mimo wyraźnego wzrostu realizacji zysków i aktywności wydatkowej wśród Długoterminowych Inwestorów (LTH), udział tej grupy w ogólnej podaży sieci wciąż rośnie. Ten trend wskazuje, że presje związane z dojrzewaniem aktywów i akumulacją przeważają nad ich sprzedażą.

Jest to zjawisko nietypowe jak na końcową fazę rynku byka, kiedy zwykle obserwujemy spadek podaży LTH w wyniku intensywnej dystrybucji. W obecnym cyklu widzimy jednak unikalne zjawisko – wzrost wolumenu sprzedaży wśród LTH idzie w parze z jeszcze większym napływem BTC „dojrzewających” i dołączających do tej grupy.

Ta nowa struktura rynku świadczy o tym, że aktywa w rękach długoterminowych inwestorów są bardziej „przyklejone” niż w poprzednich cyklach. Za tę zmianę można w dużej mierze przypisać rosnące znaczenie amerykańskich ETF-ów na Bitcoina oraz większą obecność instytucji, które stabilizują podaż w długoterminowej grupie.

W miarę jak rynek zbliża się do rekordowych poziomów, a sprzedaż wśród Długoterminowych Inwestorów przyspiesza, analiza oczekiwań dotyczących zmienności staje się coraz ważniejsza. Metryka Gęstości Realizowanej Podaży pozwala ocenić, jak mocno skoncentrowana jest podaż Bitcoina o koszcie nabycia bliskim bieżącej cenie na rynku.

Wysokie wartości wskazują na skupienie dużej liczby BTC kupionych na podobnym poziomie cenowym, co oznacza, że nawet niewielkie wahania cen mogą wywołać szerokie reakcje inwestorów. Ostatnie tygodnie przyniosły wyraźny wzrost tego wskaźnika, sygnalizując silną akumulację wokół bieżącej ceny. Taka koncentracja podnosi ryzyko gwałtownych ruchów cen i zwiększa potencjał do wzrostu zmienności w krótkim terminie.

W przeciwieństwie do sygnałów z rynku on-chain, rynek opcji wskazuje na inną narrację. Implied Volatility (ATM IV) dla opcji At-the-Money na wszystkich głównych terminach systematycznie spada, co sugeruje, że uczestnicy rynku opcyjnego nie spodziewają się nadchodzącego wzrostu zmienności.

Historycznie jednak takie zaniżone wyceny zmienności często stanowiły sygnał przeciwstawny, zwiastując nieoczekiwane i gwałtowne wzrosty zmienności w kolejnych okresach.

Kluczowe poziomy rynku

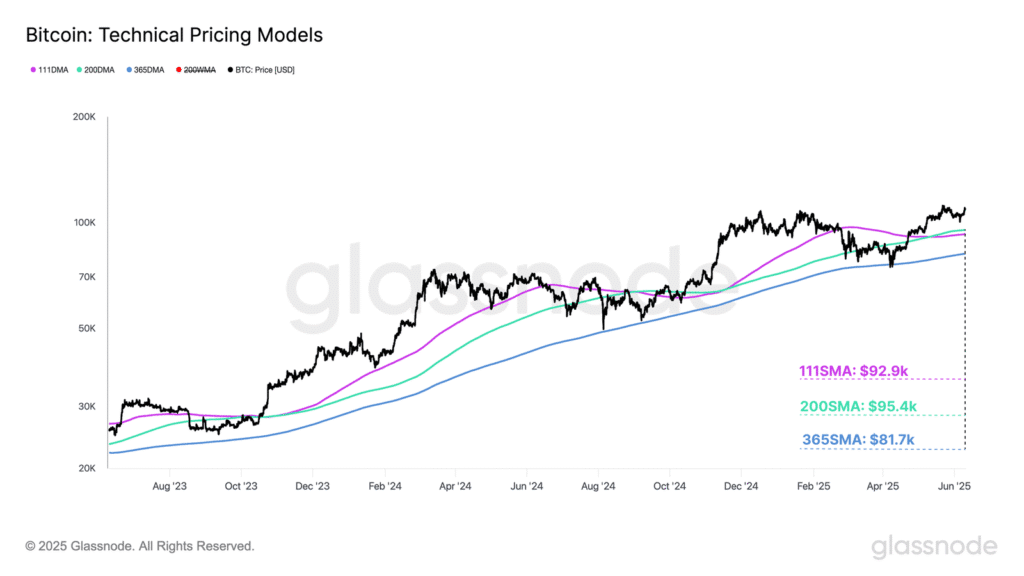

Bitcoin kontynuuje wzrostową drogę w stronę swojego ATH, podczas gdy oczekiwania co do zmienności rosną. Aby lepiej zrozumieć możliwe scenariusze cenowe, warto przyjrzeć się istotnym wskaźnikom technicznym oraz poziomom kosztowym on-chain.

Średnie kroczące z ostatnich 111, 200 i 365 dni od dawna pełnią rolę ważnych barometrów momentum dla Bitcoina — utrzymanie ceny powyżej tych linii jest zwykle sygnałem siły rynku. Obecnie poziomy te wynoszą kolejno: 111DMA – 92,9 tys. USD, 200DMA – 95,4 tys. oraz USD, oraz 365DMA – 81,7 tys. USD.

Strefa między 92,9 a 95,4 tys. USD jawi się jako kluczowy obszar wsparcia dla podtrzymania lokalnego impetu, natomiast poziom 81,7 tys. USD może pełnić rolę dolnej granicy w kontekście szerzej pojętego rynku byka. Aktualnie Bitcoin utrzymuje się znacznie powyżej tych progów, co świadczy o solidnej kondycji rynku.

Trudny czas?

Skupiając się na istotnych poziomach cenowych on-chain, warto zwrócić uwagę na koszt bazowy Krótkoterminowych Holderów (STH), który reprezentuje średnią cenę nabycia przez nowszych uczestników rynku. Historycznie, poziom ten wyznaczał granicę pomiędzy lokalnymi trendami byczymi i niedźwiedzimi.

Aby lepiej oddać dynamikę rynku, stosujemy pasma odchyleń standardowych wokół kosztu bazowego STH, definiując w ten sposób zmienne strefy wsparcia i oporu. Te granice pokazują, gdzie krótkoterminowi gracze konsensusowo widzą naturalne punkty końca trendu lub możliwość wybicia.

- STH CB +1σ: 115,4 tys. USD

- Koszt bazowy STH: 97,6 tys. USD

- STH CB -1σ: 83,9 tys. USD

W trakcie ostatniej korekty cena zbliżyła się do poziomu kosztu bazowego STH na 97-98 tys. USD. Ostatecznie znalazła wsparcie i odbiła już przy 101 tys. USD. To pozytywny sygnał, świadczący o tym, że rynek nie tylko przewidział test tego kluczowego poziomu … Ale utrzymał się powyżej psychologicznej bariery 100 tys. USD. To wskazuje na utrzymującą się wiarę inwestorów.

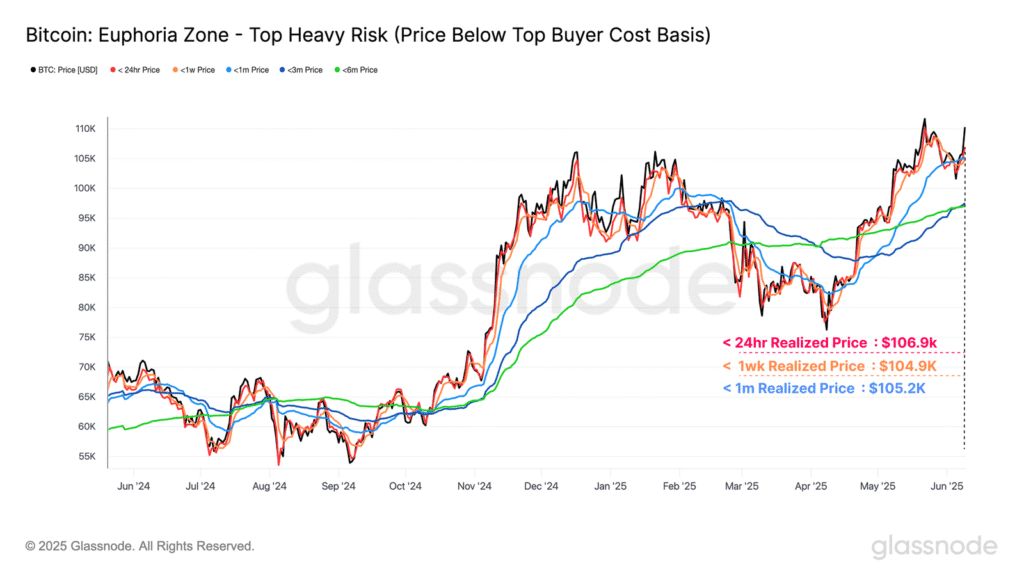

Obserwacje Glassnode’a dot. inwestorów krótkoterminowych można wzbogacić. Na przykład przez analizę kosztu zakupu poszczególnych podgrup w tej kohorcie. Ostatni wzrost cen przyniósł wyraźną redukcję presji finansowej na tych inwestorów — wszystkie nowe podgrupy wykazują obecnie zyski. Jeśli ten trend się utrzyma, będzie to kolejny sygnał potwierdzający siłę rynkowego impetu, gdzie niemal każdy segment inwestorów znajduje się na plusie.

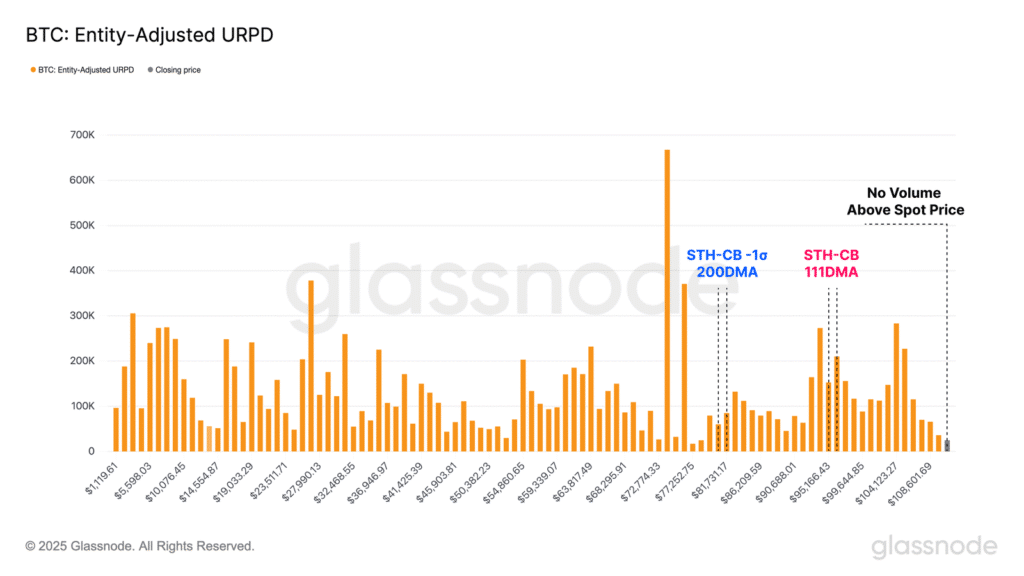

Glassnode URPD – Co mówi?

Na zakończenie Glassnoe przeanalizował wskaźnik URPD (UTXO Realized Price Distribution). To on pokazuje rozkład wolumenów on-chain według ceny nabycia wszystkich w obrocie znajdujących się BTC. Podczas ostatniej korekty cena cofnęła się do centrum skupiska podaży, trafiając na środek strefy wsparcia. Jak już wspomniano, brak paniki wśród inwestorów „pod wodą” oraz szybkie odbicie ceny to pozytywne sygnały dla rynku.

Aktualnie Bitcoin znajduje się na górnym skraju gęstego skupiska podaży, podczas gdy powyżej panuje relatywnie niskie natężenie wolumenu on-chain. Wchodząc w tę „lukę”, gdzie historycznie notowano mniej transakcji, dalszy impet wzrostowy zależy od siły popytu. Aby kontynuować trend wzrostowy i przejść do fazy odkrywania cen, presja byków musi zdecydowanie przewyższyć ewentualny opór ze strony sprzedających.

Podsumowanie

Bitcoin utrzymuje się tuż poniżej swojego historycznego szczytu, a do gry coraz mocniej włączają się dojrzali inwestorzy, realizując zyski sięgające nawet 930 milionów dolarów dziennie. Pomimo wyraźnego wzrostu aktywności sprzedażowej, struktura obecnego cyklu pozostaje nietypowa. Presja ze strony akumulacji i dojrzewania kapitału nadal przeważa nad podażą ze strony długoterminowych posiadaczy. W efekcie ta grupa kontroluje wyjątkowo dużą część podaży Bitcoina, co rzadko ma miejsce na tak zaawansowanym etapie hossy.

Równolegle rosną oczekiwania co do przyszłej zmienności rynku, co jest napędzane przez silne skoncentrowanie podaży BTC wokół obecnego kursu spot. Takie nagromadzenie zwiększa wrażliwość rynku na wahania cenowe. Mimo to implikowana zmienność opcji pozostaje historycznie niska we wszystkich głównych horyzontach czasowych. To sugeruje, że rynki opcji niedoszacowują prawdopodobieństwo istotnego przesilenia zmienności w okresie letnim.

W obliczu możliwej zmiany reżimu rynkowego kluczowe stają się techniczne poziomy wsparcia i oporu, jak również on-chainowe punkty odniesienia kosztów nabycia. Wsparciem podtrzymującym krótkoterminowy trend wzrostowy pozostaje poziom kosztu nabycia krótkoterminowych inwestorów — 97,6 tys. USD. Z kolei pierwszą istotną strefą oporu w przypadku wejścia rynku w tryb price discovery jest okolica 115,4 tys. USD.