Rzeczywiste, negatywne stopy procentowe, czyli jak rząd okrada Cię z oszczędności

Jeżeli otworzycie dowolną książkę do ekonomii to znajdziecie informację, że gdy inflacja przyspiesza, to stopy procentowe są podnoszone, a gdy mocno spada, to stopy procentowe są obniżane. Taka zależność jest już jednak nic nie warta, od kiedy banki centralne tworzą własną ekonomię na podstawie Modern Monetary Theory. Jej skutkiem jest to, że mamy do czynienia z realnymi, negatywnymi stopami procentowymi. Innymi słowy, rząd okrada nas z oszczędności w celu dewaluacji swojego zadłużenia.

Teoria ekonomii

Jeszcze do niedawna (a być może wciąż) nauczano na uniwersytetach całego świata, że stopy procentowe są bardzo potężnym narzędziem banku centralnego, który dzięki nim może sterować gospodarką i cyklami gospodarczymi. Utrzymując niskie stopy procentowe, bank centralny kierował gospodarkę na tory rozwoju. Tani kredyt sprawiał, że przedsiębiorstwa mogły zadłużać się po niższym koszcie i zaciągać wyższe kredyty. W teoretycznej ekonomii te pieniądze były lokowane bardzo sumiennie i przemyślanie. Duże inwestycje przedsiębiorstw w dobre projekty pozwalały zarobić kontrahentom, zapłacić więcej podatków (ze względu na wyższy przychód firm) i tworzyły miejsca pracy. Pieniądz krążył w gospodarce, zmieniając właściciela. Rynek miał ogromną płynność.

W pewnym momencie projektów było tak dużo, płace zaczynały tak szybko rosnąć, pieniądz krążył już tak szybko, że zaczynała rosnąć inflacja. Kiedy osiągała ona górną granicę wyznaczoną przez bank centralny, ten wkraczał do akcji. Warto wspomnieć, że większość banków centralnych cywilizowanego świata stawia sobie cel inflacyjny, który potem, kolokwialnie mówiąc, zwyczajnie olewa. Poprzez podniesienie stóp procentowych, kredyt stawał się droższy. Przedsiębiorstwa więc uważniej i mniej inwestowały, co powodowało spadek zarobków kontrahentów i mniejszą liczbę miejsc pracy. Spadało tempo cyrkulacji pieniądza. Gospodarka wyhamowywała, ale nie przechodziła załamania, takiego z jakim mieliśmy do czynienia w latach 90 XX wieku, 2008 – 2010 czy 2020.

Kiedy gospodarka wystarczająco ostudziła się, bank centralny obniżał stopy procentowe, kredyt stawał się tańszy i karuzela zaczęła się kręcić znowu szybciej.

Sprawdzone rozwiązania na dekady

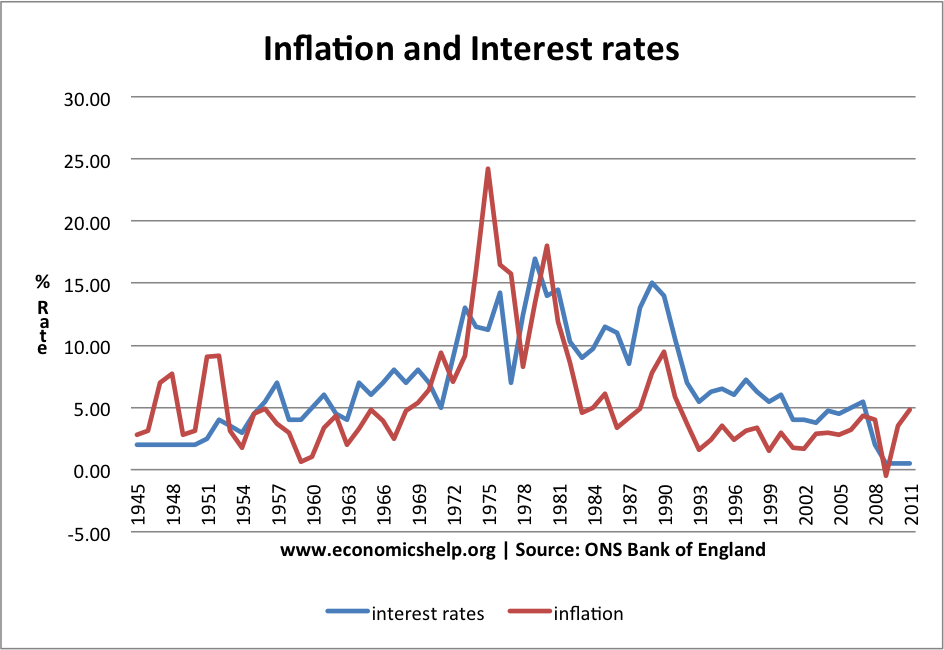

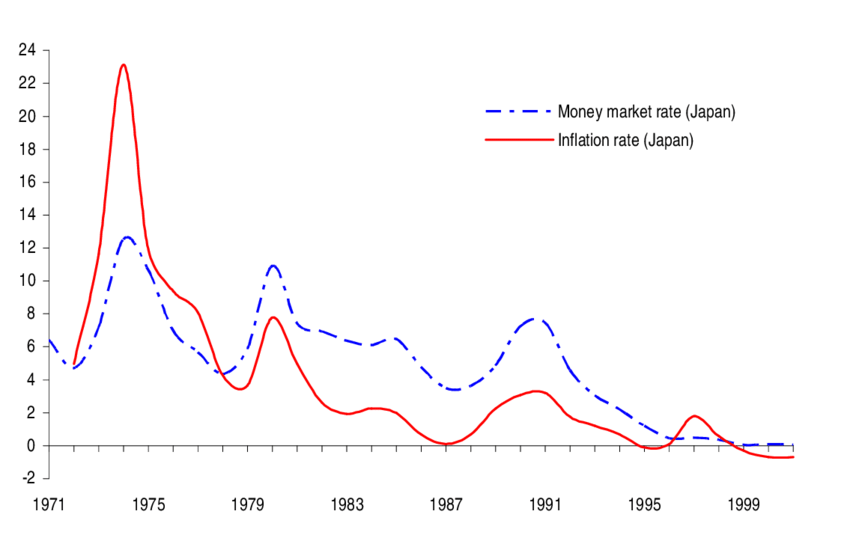

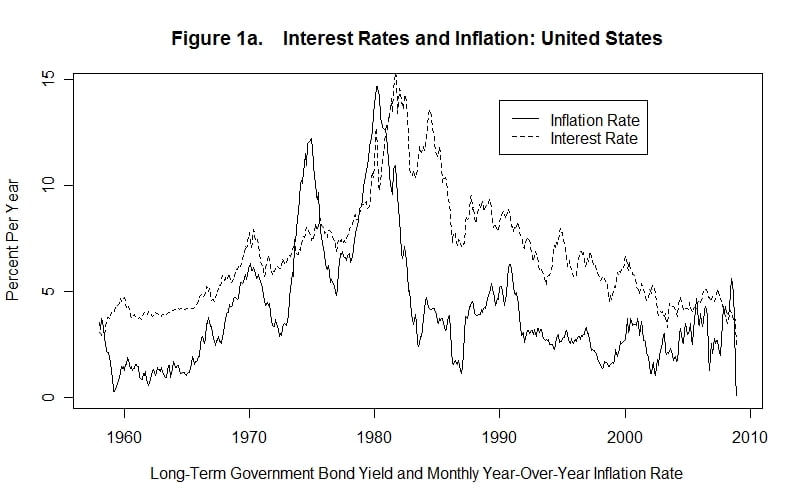

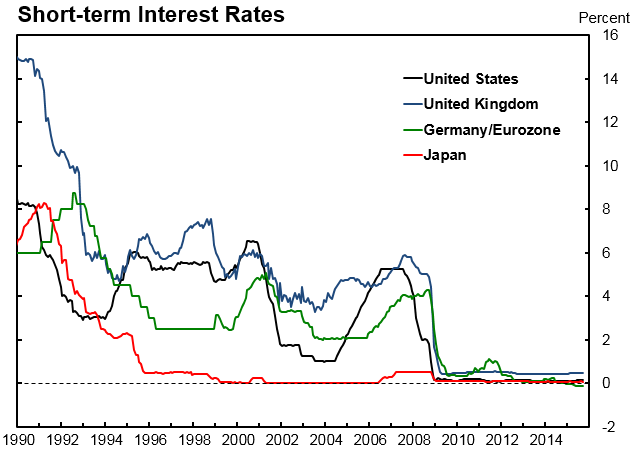

Zależności opisane powyżej sprawdzały się przez ostatnie dziesięciolecia. Szczególnie dobrze ta relacja wpływała na gospodarkę w okresie 70 lat „spokoju” po II Wojnie Światowej. Świadczą o tym dobrze np. przykłady z Wielkiej Brytanii, Japonii i USA.

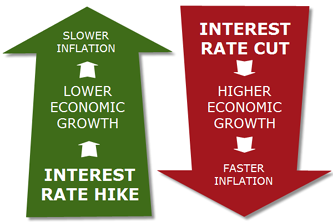

Na powyższych wykresach możemy zauważyć dość mocną korelację pomiędzy inflacją a stopami procentowymi. Kiedy tylko inflacja wzrastała, rosły także stopy procentowe. Generalną zależność pomiędzy tymi dwoma aspektami, prezentuje poniższa grafika.

Jak widać, to nie tylko moja teoria, ale jest to w zasadzie jedna z głównych zasad pojmowania ekonomii. Tak po prostu działa, a w sumie działał świat. Wszystko się zmieniło 12 lat temu.

Do zera!

Kiedy w 2007 roku eldorado związane z kredytami hipotecznymi, udzielanymi każdemu bez względu na dochody czy status bezrobotnego, zaczęło się sypać, banki centralnego całego świata poszły w bezprecedensowym kierunku, z którego nie ma już odwrotu. Obniżenie stóp procentowych praktycznie do zera dało co prawda gospodarce pierwszą w historii szansę zadłużania się w zasadzie bez kosztów, ale pokazało też światu, że aby posiadać kredyt nie trzeba mieć zdolności na niego. Darmowy pieniądz stał się przekleństwem, o którym nie wiedzieliśmy przez lata.

Na początku wszystko było idealnie, gospodarka dostała „darmowe” pieniądze i mogła się rozwijać na tak luźnych zasadach jak nigdy w historii. Dość tylko powiedzieć, że w niektórych krajach oprocentowanie kredytów hipotecznych wynosiło i nadal wynosi np. 0.5% stałej stopy, na 30 lat! Z punktu widzenia zarządzania ryzykiem, jest to abstrakcja.

Choć pierwsze kroki w celu obniżenia stóp procentowych do zera podjęła Japonia na przełomie wieków, to świat głównie spoglądał na USA, kiedy one ponad 10 lat temu ścinały je do poziomów niewiele poniżej zera. Następnie przyszła kolej na ociężałą i zakredytowaną Europę, a szczególnie jej południową część.

Rzeczywiste negatywne stopy procentowe

Stopy procentowe to, w prostych słowach, po prostu poziom oprocentowania, na jaki bank centralny użycza pożyczek bankom komercyjnym.

Rzeczywiste stopy procentowe to różnica pomiędzy stopami procentowymi a inflacją. Przez większość czasu w ostatnich 70 latach, stopy procentowe były wyższe o kilka % niż inflacja. Dlaczego? Otóż, dawało to szansę społeczeństwu na bogacenie się i budowanie oszczędności. Nawet jeżeli inflacja wynosiła 10%, ale lokata w banku dawała 12% to każdy człowiek, nawet z zerową wiedzą finansową mógł oszczędzać i realnie na tym zarabiać. Wysokie oszczędności i taki system, prowadziły społeczeństwa do bogacenia się. Było to idealne rozwiązanie dla klasy średniej, która stanowi trzon każdej silnej gospodarki.

Co się więc ostatnio zmieniło? Inflacja zaczęła rosnąć (pomińmy chwilowy spadek spowodowany przez COVID-19), a stopy procentowe poszły w dół. Zupełnie odwrotnie niż to, jak nas uczyli na tych wielkich uniwersytetach.

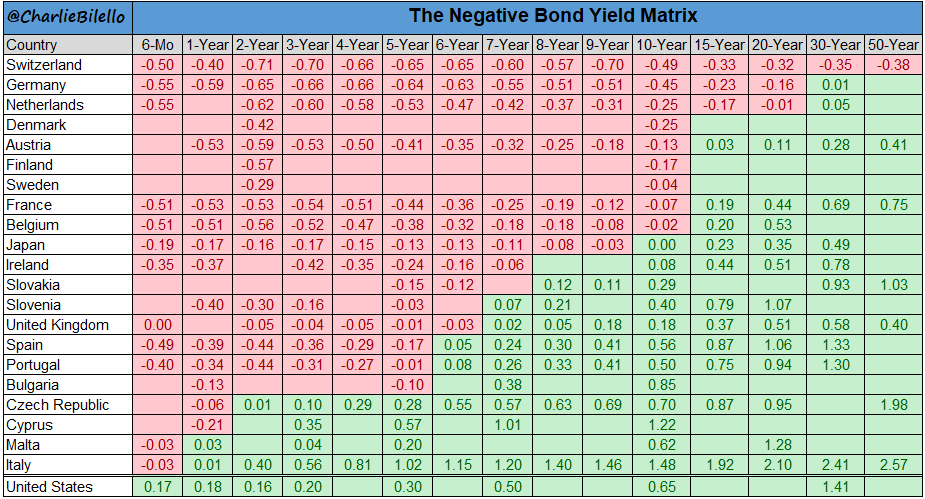

Do czego to doprowadziło? Do tego, że kupując obligacje wielu krajów mamy gwarantowaną stratę. Nie potencjalną, jak w przypadku akcji czy kryptowalut ale gwarantowaną! Poniższa grafika przedstawia oprocentowanie obligacji wielu krajów w przypadku różnych okresów zapadalności. Pamiętajcie, że od każdej z tych wartości należy jeszcze odjąć inflację, która może wynosić 0% albo nawet 4% w niektórych krajach.

Bankrutowi na 50 lat za 2.6%

Przyjrzyjmy się trochę bliżej powyższej grafice. Pierwsza linia: Szwajcaria. Jeżeli rządowi tego kraju pożyczę pieniądze na 50 lat to dostane jedynie 99.6% swoich pieniędzy. Pożyczając 1 milion USD, stracę 4 000 USD!

Lepszy deal zrobię z Czechami gdzie po 2 latach, z mojego 1 miliona USD dostanę zysk w wysokości 100 USD. Starczy na kolację w wyszukanej restauracji.

W przypadku pożyczki dla rządu USA, za 30 lat zarobię 14 100 USD. Starczy na dobry używany samochód.

Wszystkie te kraje nie budzą jednak mojego niepokoju jeżeli mówimy o perspektywie kilkudziesięciu lat. Gorzej jest jednak z Włochami, które nie dość, że już wolno się rozwijają, są zadłużone po uszy, to niezbyt garną się do pracy. A co oferują w zamian za to wszystko? 2.57% na 50 lat! Przez 5 dekad muszę mieć nadzieję, że żaden populistyczny rząd nie ogłosi bankructwa, że rząd nie wpadnie na głupie programy socjalne, które nie wykoleją gospodarki i że Włochom będzie chciało się jeszcze pracować aby z czegoś te odsetki spłacić. Nie do końca jestem pewien, że to wszystko się uda.

Polska: czyli jak wygrać wybory, dać wszystkim, zabrać każdemu i wyplenić oszczędzających?

Niektórzy z Was zadadzą pytanie: a co mnie obchodzą jakieś tam USA, Włochy czy Szwajcaria? Dopóki w Polsce jest okej to jakoś to będzie. Niestety, Czytelniku, nie jest okej. I to tak nie jest okej, że jest nawet gorzej niż w okolicznych Czechach, Słowacji czy Niemczech.

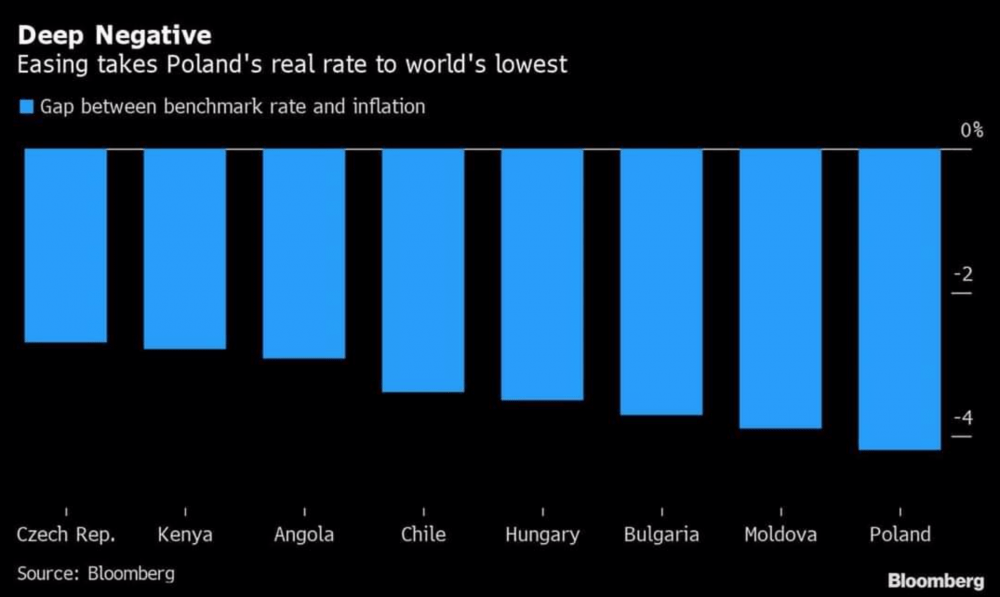

Dlaczego śmiem tak twierdzić? Ponieważ, niedawno Bloomberg opracował ciekawą grafikę, która przedstawia rzeczywiste stopy procentowe. I nie tylko są one w Polsce negatywne (czyli stopy procentowe są niższe niż inflacja). Nie tylko są one najniższe w regionie. Polska ma najniższe rzeczywiste stopy procentowe na świecie, na poziomie poniżej -4%!

Statystycznie rzecz ujmując co roku statystyczny Polak traci 4% swoich oszczędności. I to nie z winy chciwych bankierów z Wall Street czy City. Tylko dzięki kochanym rządzącym, co dają, zabierają i oszczędzających wypleniają.