Co przyniesie nam ETF na Bitcoinie?

Rynek kryptowalut ogarnęła w ostatnim czasie gorączka ETF, który miałby opierać swoje notowania na podstawie wyceny Bitcoina. Wielu z nas jest niezwykle entuzjastycznie nastawionych do tej informacji. Nie ciężko znaleźć coraz to nowych komentatorów, którzy przewidują dynamiczny rozwój, powszechną adaptację i co najważniejsze, znaczny wzrost ceny aktywów kryptograficznych jako skutek wprowadzanie ETF-u na Bitcoinie. Niezaprzeczalnie, pojawienie się takiego indeksu na pewno wpłynie na wzrost popularności nie tylko najpopularniejszej kryptowaluty, ale i całego rynku. Musimy jednak pamiętać, że krok ten zbliży nas niesamowicie mocno do świata Wall Street. Świata, w którym nie liczy się nic oprócz zysku. Zero emocji, zero empatii, zero zrozumienia. Tylko czysta matematyka tworzona przez najtęższe umysły tego świata. Co w takim razie przyniesie nam ETF na Bitcoinie?

Bitcoin na czerwonym dywanie

Rozmawiając o ETF na Bitcoinie automatycznie pojawia się nam w głowie obraz Wall Street. Miejsca, na którym przez wiele lat znajdowała się drewniana palisada, stanowiąca fortyfikacje Nowego Amsterdamu. Nie ma co się temu dziwić, gdyż to w tym miejscu odbywają się praktycznie najważniejsze operacje finansowe na świecie. To w tym miejscu, a dokładniej na Wall Street 23 mieściła się pierwsza siedziba J. P. Morgan. Dziś na Wall Street mają swoje siedziby: Nowojorska Giełda Papierów Wartościowych (NYSE), NASDAQ, Amerykańska Giełda Papierów Wartościowych (AMEX), Nowojorska Handlowa Giełda Papierów Wartościowych czy Nowojorska Komisja Handlu. Można więc powiedzieć, że cokolwiek dzieje się w świecie finansów w USA, przechodzi przez jedną z instytucji z tej ulicy.

To w tym miejscu na świecie jest przeprowadzanych miliony operacji na sekundę a przepływ kapitału można liczyć w bilionach dolarów. I gdyby nie to, że giełdy są otwarte tylko 5 dni w tygodniu jedynie po 8 godzin, to ilość przepływu kapitału i transakcji byłaby dużo wyższa. Największe korporacje pod względem kapitalizacji są wyświetlane na ekranach traderów z NYSE lub NASDAQ. Wall Street to nie tylko wielkie pieniądze, ale też prestiż. Prestiż, na który nawet 9-letni projekt z nieznanym twórcą może się załapać.

Finansowa Liga Mistrzów

Jedną z przyczyn ogromnego entuzjazmu krypto społeczności na temat ETF-u na Bitcoinie jest jego potencjalny wzrost adaptacji i użycia. Wiąże się to z inwestorami instytucjonalnymi. Zapewne każdy z was, kto jest w świecie kryptowalut już jakiś czas słyszał to słowo – inwestor instytucjonalny. Kim jest więc ten tajemniczy jegomość?

W prostych słowach, można powiedzieć, że jest to podmiot zajmujący się zawodowo działalnością inwestycyjną, która ma na celu przeprowadzanie inwestycji kapitałowych w innych przedsiębiorstwach bądź przedsięwzięciach. Najbardziej powszechnymi formami inwestorów instytucjonalnych są fundusze inwestycyjne oraz fundusze emerytalne. Są to potężne instytucje (pod względem ilości zatrudnianych pracowników, kapitału, ilości rynków, na których działają), które po prostu starają się pomnażać swój kapitał. A cechą odróżniającą inwestora instytucjonalnego od inwestora indywidualnego jest ilość kapitału. Warto pamiętać, że jest to przepaść, która nie ma końca. Dziesięć największych firm inwestycyjnych na świecie lub zarządzających majątkiem, posiada aktywa o wartości 31 bilionów dolarów. To mniej więcej tyle ile w 2017 roku stanowiło PKB Stanów Zjednoczonych i Chin razem wzięte.

Go hard or go home

Jeżeli myślicie, że te 31 bilionów dolarów trafi bezpośrednio na rynek kryptowalut poprzez bezpośredni skup aktywów kryptograficznych, to jesteście w błędzie. Aż tak kolorowo nie będzie. Bądźmy szczerzy, w przypadku powstania ETF na Bitcoinie i coraz większej ilości kroków podejmowanych przez rządy na całym świecie w celu uregulowania prawnego kryptowalut, jedynie niewielki procent spłynie bezpośrednio na rynek kryptowalut. Tak samo jak fundusze inwestycyjne najczęściej nie są aktywne na rynku Forex na większą skalę, tak samo nie będą aktywne na malutkim rynku krypto.

Nawet gdyby dziesięć największych funduszy inwestycyjnych wymienionych wcześniej chciało przekierować tylko 1% swoich środków bezpośrednio na rynek kryptowalut, to ich kapitał na zakupy wyniósłby 300 miliardów dolarów! To o 50% więcej niż aktualna kapitalizacja całego rynku kryptowalut. Nie oszukujmy się, tak duzi gracze zapewne nie bawiliby się w kupowanie małych i „obiecujących” projektów. Ich potencjalne zakupy stanęłyby zapewne na Bitcoinie i może Ethereum. Warto również wspomnieć, że wystawienie zlecenia kupna o wartości 300 miliardów dolarów na jakiejkolwiek giełdzie, wyczyściłoby order book do zera i to kilkunasto jak nie kilkudziesięciokrotnie. Serwer potencjalnej giełdy padłby również w mgnieniu oka, gdyby ludzie zobaczyli co się dzieje.

Z tego powodu tak duże instytucje finansowe i zarządzające majątkiem przeprowadzają wiele operacji poza rynkiem, tzw. OTC (ang. over the counter). W tym przypadku ich potencjalnymi partnerami mogłyby zostać największe kopalnie kryptowalut na świecie. W końcu to one „produkują” coraz to nowe Bitcoiny.

Niezaprzeczalnym faktem jest jednak to, że jeżeli decydujemy się nabyć jednostki takiego instrumentu jakim jest ETF, to najczęściej w jego prospekcie możemy przeczytać, że jedna jednostka danego ETF-u odpowiada jakiejś ilości aktywa, innego indeksu czy instrumentu, jaki ten ETF naśladuje. W przypadku Bitcoina sprawa może wyglądać następująco. Albo ETF będzie opierał się na prawdziwych Bitcoinach albo na kontraktach futures. W przypadku pierwszej opcji, jeżeli zakupimy jedną jednostkę ETF-u, to jego zarządzający są zobowiązani zakupić daną część Bitcoina, która odpowiada tej jednostce. W prostym rozrachunku możemy powiedzieć, że popyt na Bitcoina wzrośnie i możliwe, że bardzo mocno. Każdy z nas, kto słyszał o zasadach działania popytu i podaży, wie jaki to ma wpływ na ceną danego aktywa.

Inwestowanie nigdy nie było tak proste

Dla przeciętnego Kowalskiego Bitcoin i inne kryptowaluty to po prostu czarna magia. Staje się ona jeszcze czarniejsza, gdy trzeba kupić go na giełdzie, stworzyć własny portfel, zabezpieczyć klucze prywatne i przesłać na portfel zakupione Bitcoiny. Dodatkowym aspektem jest brak zaufania do giełd kryptowalut przez nowych inwestorów. Nie ma co się dziwić, w końcu każda z nich jest prywatnym przedsięwzięciem, które może zniknąć nawet i dziś.

W przypadku ETF-u sprawa wygląda inaczej. Zakup jego jednostek odbywa się przez licencjonowanego i regulowanego brokera. Dodatkowo ten proces nie wymaga zakładania portfela czy importu kluczy prywatnych. Wystarczy zdeponować środki na platformie brokerskiej i nabyć jednostki ETF-u na Bitcoinie. Mogą one tam leżeć latami i nie musimy martwić się o ich bezpieczeństwo. Takie aspekty jak bezpieczeństwo oraz łatwość nabycia ETF-u mogą sprawić, że ta inwestycja zainteresuje wielu nowych ludzi. To wszystko jest po prostu dużo prostsze! Pamiętajcie również, że im więcej jednostek ETF-u zakupionych, tym prawdopodobnie więcej Bitcoinów skupionych z rynku przez jego zarządzających.

Bitcoin jak złoto?

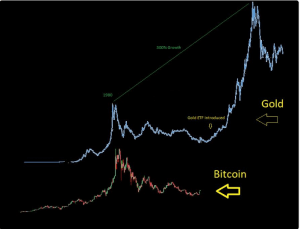

Na samym końcu chciałbym wam pokazać jeden obrazek, który od dłuższego czasu krąży po sieci. Widzicie na nim historie notowania złota (u góry) oraz Bitcoina (na dole). Niestety skala czasowa jest mocno zaburzona, gdyż w przypadku złota widzimy tu jego wycenę na przestrzeni ostatnich 40 lat. Jednakże, jeżeli uważnie przyjrzymy się obrazkowi, to zobaczymy, jak zachowało się złoto w momencie wprowadzenia ETF-u na nie.

Źródło: Reddit

Istnieją spore szanse, że Bitcoin zachowa się podobnie jak złoto. A może wzrośnie jeszcze mocniej? W końcu jest złotem drugiej generacji. Złotem Internetu.

Maciej Kmita