Short squeeze na rynku kryptowalut? Bitcoin powyżej 61 tys. USD, świeca omega. Drugi impuls hossy?

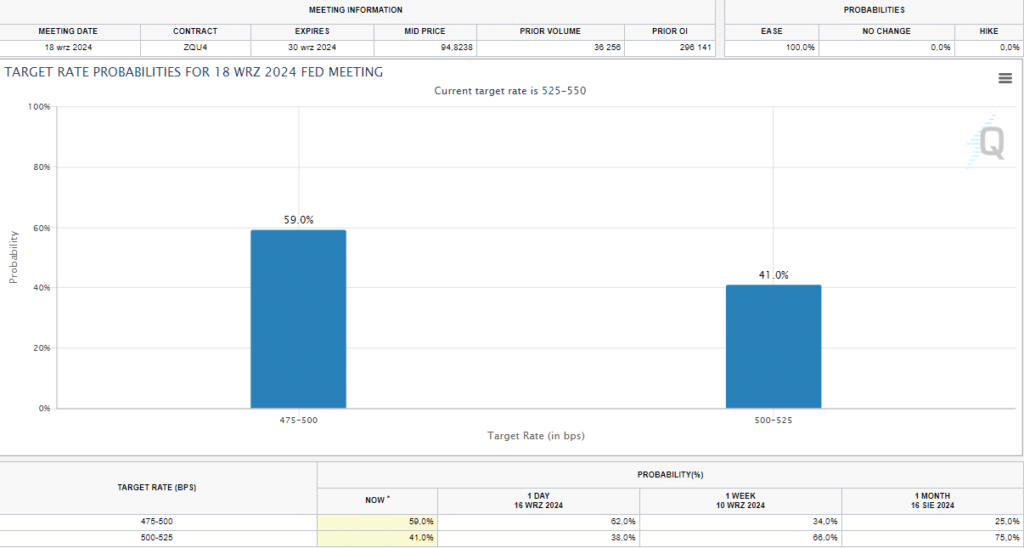

Cena Bitcoina gwałtownie dziś wzrosła na fali optymizmu Wall Street, przed jutrzejszym posiedzeniem Fed i decyzją ws. stóp procentowych. Rynek daje niemal 60% szans na obniżkę o aż 50 punktów bazowych. Perspektywa luzowania polityki w Fed wydaje się pozytywna dla Bitcoina, zwłaszcza zwłaszcza, że gospodarka amerykańska nie wykazuje bardzo silnych oznak spowolnienia.

Rynek odbiera to za dobrą monetę, która pozwala marzyć o ’miękkim lądowaniu’ i przełamaniu historycznego fatum, które sprawiało, że Fed luzował politykę niemal zawsze 'spóźniony’, gdy gospodarka pogrążała się w chaosie. W tym miejscu warto podkreślić, że o ile Fed jest omylny i być może i tym razem jest w błędzie, posiada coraz doskonalsze środki, służące mu do umiejętnej oceny bieżącej sytuacji.

O ile sympatycy keynesowskiej szkoły ekonomii mogą wierzyć w centralne 'ruchy’, o tyle zwolennicy tzw. szkoły austriackiej uważają, że Fed nie jest w stanie zmianą stóp kreować recesji, ani gospodarczego boomu. Zamiast tego, jego obecność sprzyja powstaniu spekulacyjnych baniek i bezprecedensowych krachów. W każdym razie dziś rynek nie chce filozofować zbyt wiele.

Niższe stopy to słabszy dolar. A słabszy dolar to mocny Bitcoin… Któremu pomóc ma fala napływów do funduszy ETF. Czeka nas drugi imupls hossy, Buffett się myli? Analitycy na rynku kryptowalut zaczęli wieścić już kolejny impuls wzrostowy na Bitcoinie, który potencjalnie może zwiastować wzrost w okolice 100 tys. USD z obecnych poziomów.

Co pokazał ostatni raport Commitment of Traders (CME)

Jak wiemy, wolumen handlu Bitcoinem na giełdzie w Chicago (CME) jest obecnie rekordowy na świecie, zatem warto zwrócić uwagę na to, co dzieje się na tym rynku. Raporty CoT dzielą się zasadniczo na kilka grup, które muszą (lub nie) raportować zmiany w pozycjach. Są to:

Dealerzy/Intermediary: To głównie banki i instytucje finansowe, które pełnią rolę dostawców płynności oraz zabezpieczają własne ryzyko wynikające z handlu Bitcoinem na rynkach finansowych (popyt na hedging)

Instytucje: W skrócie to zarządzający długoterminowymi funduszami, np. fundusze emerytalne lub inwestycyjne, którzy zajmują pozycje oparte na długoterminowych strategiach (strategie long term)

Fundusze lewarowane: głównie hedge fundy i bardzo duzi spekulanci, którzy używają dźwigni finansowej do maksymalizacji zysków. (strategie short term)

Inne podmioty: najczęściej prywatni traderzy, w tym mniejsze instytucje lub biura rodzinne, którzy nie pasują do pozostałych kategorii. (zwykle najmniejsza i najmniej istotna kategoria)

Zatem idziemy dalej – do raportu (ostatni z 10 września) – tu 1 kontrakt to wartość 5 BTC

- Dealerzy znacząco zredukowali krótkie pozycje (3,807, spadek o 381 kontraktów), co może świadczyć o zmniejszeniu ryzyka lub o mniejszej potrzebie zabezpieczania pozycji długich, choć i te nieco spadły; dokładnie o 195 kontraktów do 1,005 kontraktów.

- Instytucje zwiększyły długie pozycje mimo słabości rynku do 18,196 (+532), co wskazuje na bardziej byczą perspektywę wśród długoterminowych graczy, np. funduszy emerytalnych i instytucji.

- Fundusze hedgingowe były wciąż nastawione na spadki, ale zwiększyły krótkie pozycje bardzo nieznacznie do 18,886 kontraktów, podczas gdy długie zmniejszyły o 436 kontraktów do 1,748 (potencjał do short squeeze)

- Pozostali raportujący zmniejszyli swoje długie pozycje do 2,926 kontraktów tj. o -281. Jednocześnie nieznacznie zwiększyli pozycje krótkie. Inwestorzy indywidualni znacząco zwiększyli pozycje długie

W przypadku Bitcoin Mini Futures na CME (1 kontrakt to 0.1 BTC)

- Raport CoT potwierdził dominację krótkich pozycji dealerów (4,215), przy spadku o 504 kontrakty (ograniczenie ryzyka)

- Fundusze hedgingowe zwiększyły długie pozycje o 1,219, do 7,163 kontraktów oraz krótkie pozycje do 7,785 (+1,619), co wskazuje na zmienność strategii.

- Wyraźnie wzrosły długie pozycje (+5,159), co może wskazywać na wzrost optymizmy co do BTC (Micro Bitcoin) wśród mniejszych inwestorów detalicznych

Widzimy więc, że długoterminowe sentymenty są wciąż bycze, dealerzy coraz mniej chętnie zabezpieczają się krótkimi pozycjami, a fundusze hedgingowe choć wciąż pesymistyczne – powoli odwijały ryzyko.