Inwestorzy 'ogołacają’ spekulantów z resztek BTC. Szok podażowy jest nieunikniony?

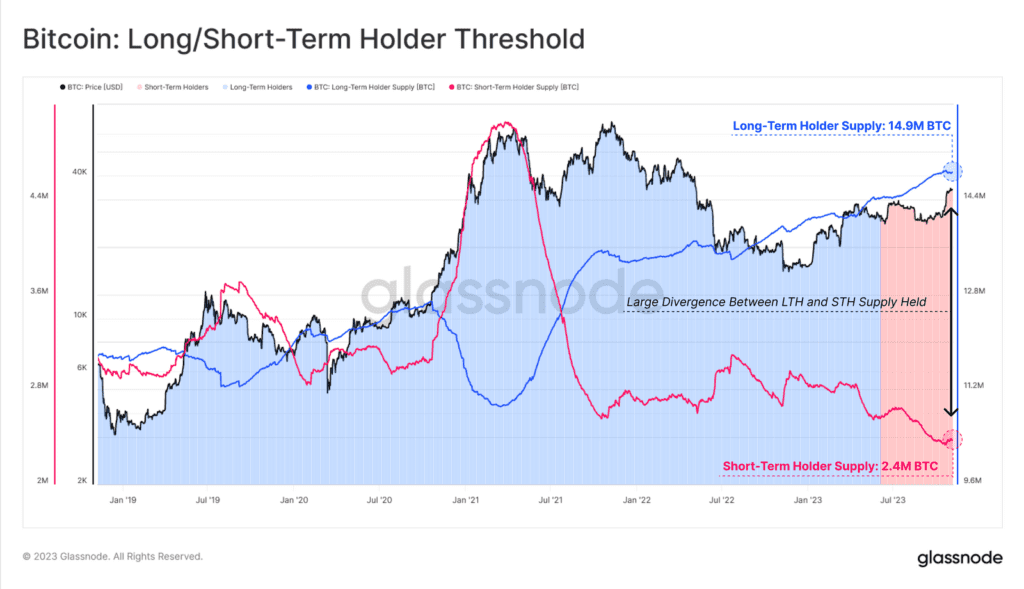

Ponieważ dyskusja na temat Bitcoin ETF jest wciąż żywa, a kwestią otwartą pozostaje jak wpłynie to na cenę największej kryptowaluty w krótkim, średnim i długim terminie sporą odpowiedź może dostarczyć tutaj aspekt ograniczeń po stronie podaży. Ceny Bitcoina mogą rzeczywiście wzrosnąć astronomicznie jeśli popyt we wnioskach ETF byłby ogromy, a liczba dostępnych do zakupu BTC bardzo ograniczona. Dlatego też rosnące udziały po stronie długoterminowych adresów powinny być szczególnie pozytywnie odbierane przez wszystkich tych, którzy chcieliby zobaczyć hossę napędzaną 'wejściem Bitcoina’ do tak zwanego 'mainstreamu’ – częściowo dzięki funduszom ETF.

Dane on-chain

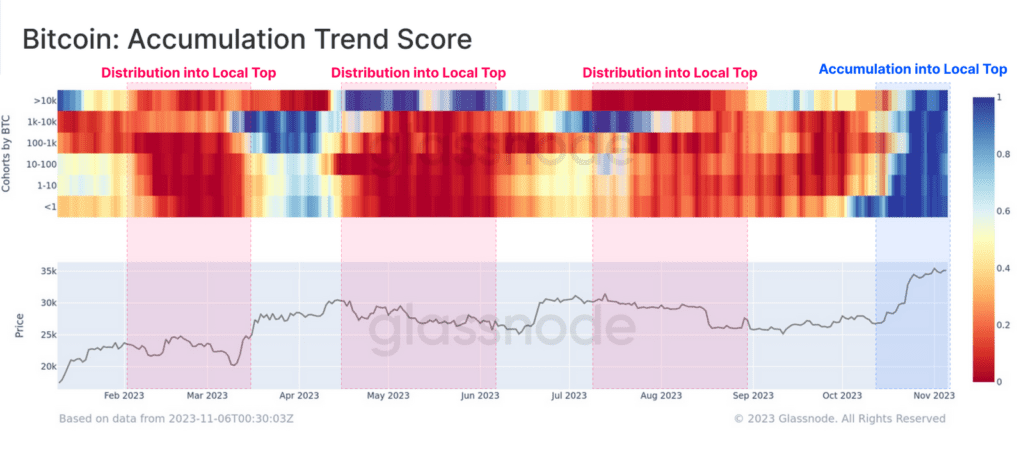

Wskaźnik Accumulation Trend Score pomaga śledzić podaż w oparciu o wielkość portfela inwestora, gdzie od końca października pojawiła się niezwykła wg. Glassnode’a dynamika. Tutaj widzimy niemal idealny wynik napływu we wszystkich grupach inwestorów – najbardziej wyrazisty od początku 2023 roku. Glassnode dostrzegł trend w którym rynek napotyka opór w okresach zwiększonych odpływów netto (kolor czerwony) w większości grup inwestorów, podczas gdy wzrosty spotykają się z ogólnym trendem zrównoważonych napływów (kolor niebieski). Zjawisko to wydaje się zdaniem analityków Glassnode’a wskazywać na rosnące zaufanie inwestorów i zmianę w zachowaniu uczestników rynku Bitcoina.

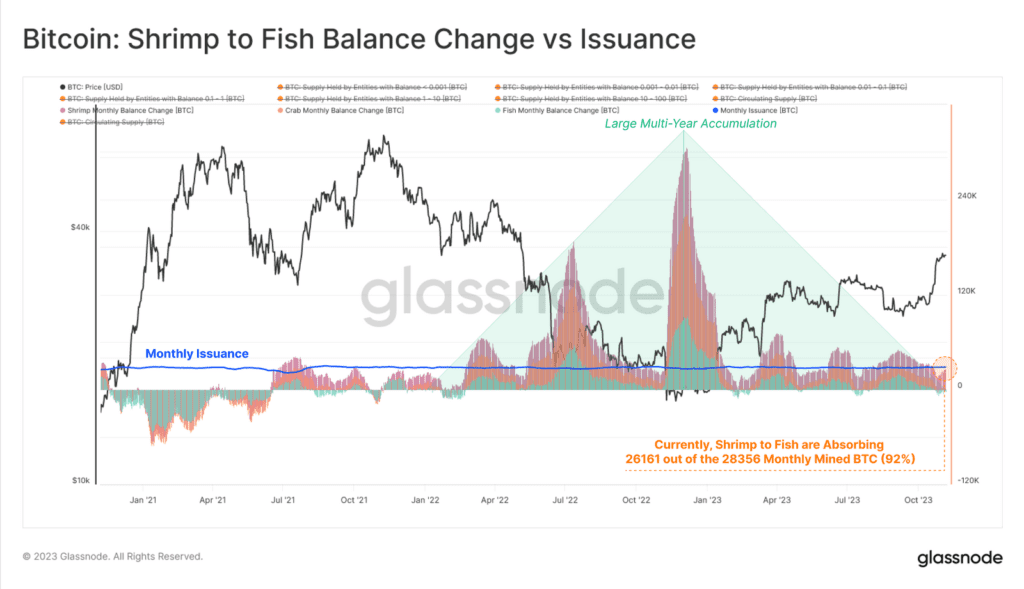

Jeśli wyodrębnimy tylko podmioty na końcu skali, takie jak tzw. krewetki (adresy poniżej 1 BTC), kraby (od 1-10 BTC) i ryby (10-100 BTC), zobaczymy, że ich wzorzec akumulacji jest dość znaczący. Łączne tempo wzrostu salda dla tej podgrupy odpowiada 92% nowo wydobytej podaży Bitcoina i utrzymuje się na podwyższonym poziomie od maja, zeszłego roku.

Struktura Bitcoina

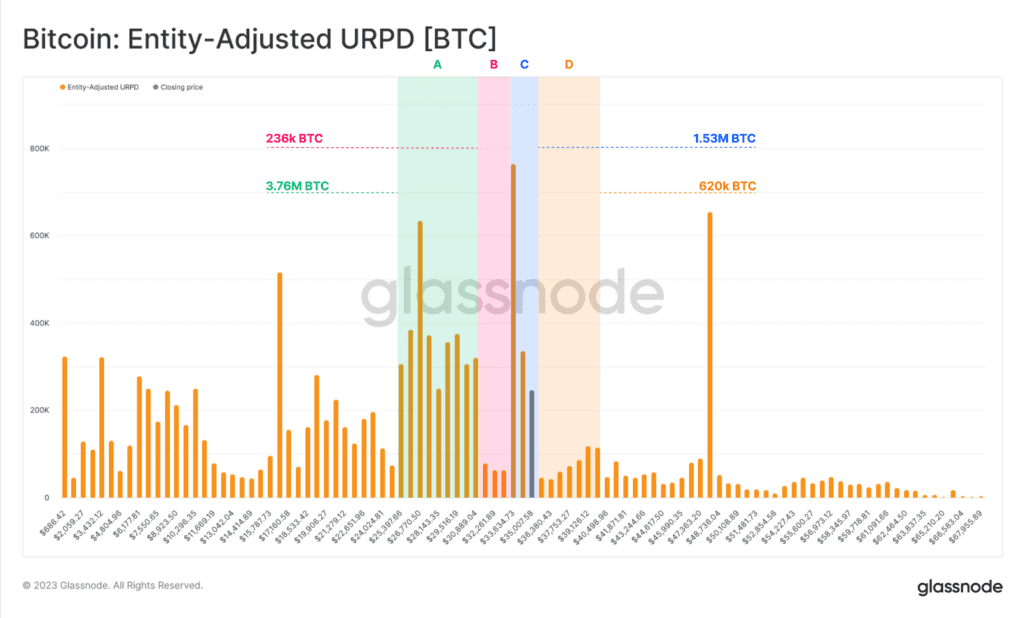

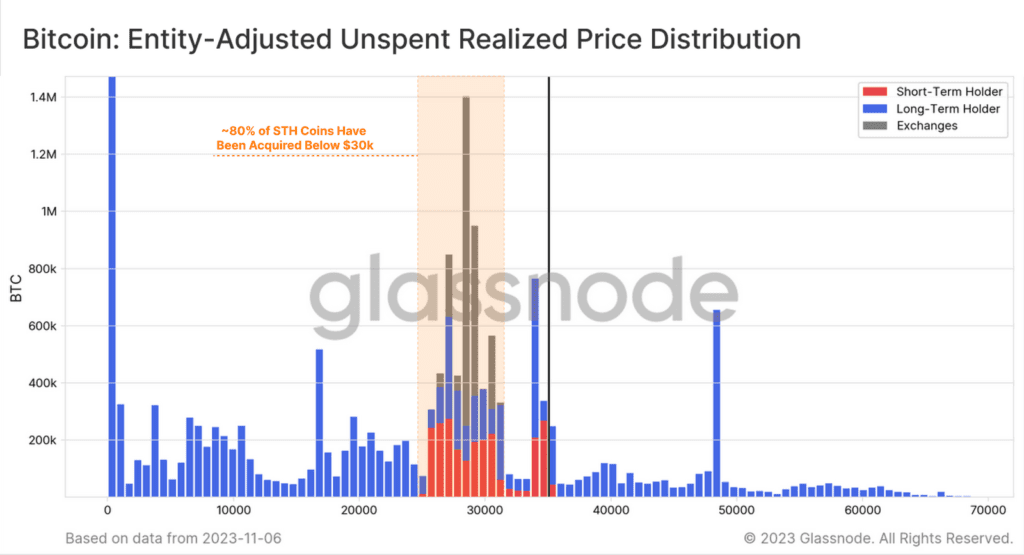

Glassnode wskazal na rozkład zrealizowanego zysku UTXO (URPD), aby zidentyfikować obszary o gęsto skoncentrowanej ilosci handlowanych BTC, a także strefy cenowe, w których dokonano stosunkowo niewielu transakcji. Widzimy cztery obszary zainteresowania w bliskiej odległości od obecnej ceny spot. Oto one:

- A: Duże skupisko podaży zgromadzone w przedziale od 26 tys. do 31 tys. USD w 2. i 3. kwartale 2023 r.

- B: Odnotowano lukę między 31 tys. a 33 tys. USD, cena byc moze 'zbyt szybko’ przeszła przez to miejsce (potencjalnie strefa moze zostac ponownie pominieta)

- C: Znacząca ilość transakcji została ostatnio zawarta w przedziale cenowym między 33 tys. a 35 tys. dolarów.

- D: Około 620 tys. BTC z cyklu 2021-22 ma bazę kosztową powyżej 35-40 tys. USD.

Glassnode podzielil rozklad URPD na posiadaczy długoterminowych (kolor niebieski) i krótkoterminowych (kolor czerwony). Zauważamy, że większość monet STH jest obecnie zyskowna, a większość z nich ma bazę zakupu między 25 a 30 tys. dolarów. Wzrost wskaźnika ryzyka sprzedaży STH z wcześniejszego okresu jest zgodny z innymi zdarzeniami 'realizacji zysków’ – przeniesiono BTC do nowych inwestorów wchodzących na rynek w obecnym przedziale cenowym.

Zakres od 30 do 31 tys. USD jest kluczowym obszarem zainteresowania, będąc górnym poziomem największego klastra podaży i kosztów. Biorąc pod uwagę stosunkowo niewielką liczbę transakcji BTC w przedziale do 35 tys. USD, reakcja rynku w przypadku powrotu ceny do 30 tys. USD jest interesująca. Byłoby to również zgodne z obecną średnią rynkową ceną zakupu Bitcoina (wynik średniej 'podstawy kosztów’ aktywnego inwestora).

Może Cię zainteresuje: