Fundusze niebawem rzucą się do zakupu Bitcoina. Dlaczego? To mało znany, istotny powód

Istnieje przyczyna dla której w ostatnim czasie fundusze inwestycyjne tak ochoczo składają wnioski ETF na spotową cenę Bitcoina. Poza aspektem cykli, o których słyszeli wszyscy czy astronomicznych stóp zwrotu 'króla kryptowalut’ w ostatniej dekadzie istnieje co najmniej jeszcze jedna przyczyna. Bitcoin w ostatnim czasie zgubił korelację z cenami złota oraz rynkiem akcji, przede wszystkim z indeksem Nasdaq. Porusza się w kontrze do indeksu dolara (DXY). Dlaczego to pozytywne zjawisko?

- Potencjalnie wskazuje to na kryptowaluty (głównie BTC) jako zupełnie oddzielną klasę aktywów. Z odrębnymi, niezawsze skorelowanymi z globalnymi nastrojami reakcjami inwestorow

- Podkreśla olbrzymią rolę jaką Bitcoin może odegrać w zakresie redukcji ryzyka. Bridgewater zarządzany przez Raya Dalio od lat korzysta ze strategii doboru nieskorelowanych ze sobą aktywów;

- Weźmy przypadek – portfel inwestycyjny X uzyskał stopę zwrotu rzędu 50% korzystając z 3 dodatnio skorelowanych ze sobą aktywów podjął wysokie ryzyko by ją osiągnąć. Portfel Y, który uzyskał ją korzystając z 3 nieskorelowanych instrumentów (np. Bitcoina, złota i Nasdaq) odnotował zwrot przy niższym ryzyku;

- Jeśli Bitcoin utrzyma brak wyraźnej korelacji może być przez fundusze wykupowany jako składnik redukujący ekspozycję na ryzyko całego portfolio;

- Perspektywy dla sektora bankowego wciąż są niepewne. Bitcoin pokazał, że może zwiększać cenę mimo perspektywy kryzysu systemowego. 'Recesyjna’ słabość banków może skierować kapitał do kryptowalut

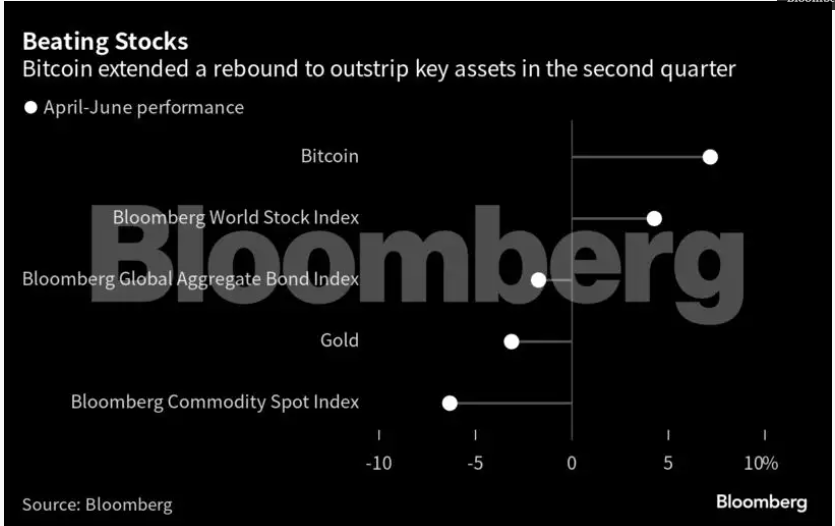

W okresie kwiecień – czerwiec 2023 Bitcoin zapewnił inwestorom wyższe stopy zwrotu od jakichkolwiek innych aktywów. W tym złota czy akcji. Część funduszy może widzieć w tym istotny powód do co najmniej rozważenia akumulacji.

Zarządzanie ryzykiem – sposób na alfę?

Inwestowanie w nieskorelowane aktywa może być korzystne dla redukcji ryzyka. Tak jak wspomnieliśmy, takie aktywa mają tendencję do poruszania się w niezależnych od siebie trendach. Na nieskorelowane aktywa nie oddziałują te same czynniki rynkowe. Taki brak korelacji oznacza, że gdy jedno aktywo traci, drugie może pozostać nienaruszone lub zyskiwać (oczywiście nie jest to warunkiem). Tu może sprawdzić się Bitcoin. Dlaczego może być z punktu widzenia ograniczenia ryzyka atrakcyjnym aktywem?

- Przez włączanie nieskorelowanych aktywów do portfela, instytucje mogą dywersyfikować ekspozycję na rynek. Oznacza to rozkład ryzyka i redukcję wpływu ew. słabych wyników pojedynczego aktywa. Zwykle kosztem dywersyfikacji są niższe stopy zwrotu z ogólnego wyniku aktywów. Ale w przypadku doboru nieskorelowanych aktywów możliwe jest osiągnięcie zwrotu przy niższym poziomie ryzyka

- Gdy aktywa są ujemnie skorelowane lub ich korelacja jest śladowa, ruchy cenowe mają tendencję do kompensowania się. Może to prowadzić do płynniejszego profilu zwrotu i niższej zmienności. Oba aspekty są często pożądane przez instytucje i inwestorów unikających ryzyka.

- Wyższe risk/reward ratio? Wybór nieskorelowanych inwestycji może poprawić zwroty skorygowane o ryzyko. W ten sposób zarządzającym mogą potencjalnie zwiększyć potencjał zwrotu bez znacznego zwiększania ogólnego ryzyka. Osiąga się to poprzez wykorzystanie wyników różnych aktywów w różnych warunkach.

- Ochrona podczas spadków i alfa? Nieskorelowane aktywa mogą działać jako zabezpieczenie podczas spadków i zwiększonej zmienności (tail risk). Tradycyjne aktywa jak akcje i obligacje, mogą doświadczać znacznych spadków w czasie kryzysów rynkowych. W tej mierze aktywa nieskorelowane mogą stanowić hedge. Czy Bitcoin znów zareaguje zwyżką w sytuacji kryzysowej? Z ostatnich komentarzy analityków wynika, że oczekiwania wokół tego scenariusza nabrały kolorów

- Zarządzanie portfelem poprzez umiejętną analizę aktywów neiskorelowanych może prowadzić do tzw. alfy. Miara ta wskazuje, że inwestor X jest w stanie bić średnią rynkową zarówno w czasie hossy jak i bessy. Szczególnie istotna jest ochrona kapitału w czasie bessy.

Dominacja trwa

W czasie gdy cena BTC wzrosła sporo ponad 20% od połowy czerwca, słabsza połowa spośród kryptowalut z top100 straciłą średnio 25%. Najwięcej wzrosły ceny Litecoina i Bitcoincash. Napędzane listigiem na amerykańskiej giełdzie instytucjonalnej EDX Markets. Oraz mniejszą niepewnością regulacyjną wokół kryptowalut zbudowanych na kodzie źródłowym BTC.

Co więcej, analitycy z funduszu OrBit wskazują, że niepodzielne rządy Bitcoina mogą się umocnić. Prawdopodobny zblizający się finisz podwyżek stóp Fed może wywrzeć presję na amerykańskim dolarze. Zwykle w czasie gdy dolar amerykański osłabiał się, Bitcoin zyskiwał. Dominacja największej kryptowaluty wynosi obecnie ok. 50%. Jest najwyższa od ponad 2 lat.

Ostatni rajd nie zdziwił jednak traderów z rynku opcji. Kontrakty call/put na koniec czerwca wskazywaly na prawdopodobne wybicie powyżej 30,000 USD. Łączna wartość wygasłych kontraktów wyniosła w czerwcu ponad 4,9 mld USD. Kolejni emitenci ETF, w tym Valkyrie wskazało na Coinbase, jako giełdę nadzorującą giełdę zaktualizowali wnioski o spot Bitcoin ETF. Przypomnijmy, Komisja Papierów Wartościowych i Giełd wskazała, że początkowe wnioski były niewystarczające. Od tego czasu wszystkie instytucje zdążyły uzupełnić i ponownie złożyć wnioski. Tempo wprowadzenia zmian jest szybkie.

Może Cię zainteresuje: