Złoto i nie tylko – komentarz finansowy | Luty 2021

Jak zawsze, co miesiąc kolejna odsłona „Złoto i nie tylko – komentarz finansowy”, podsumowującej kondycję złota w szerszym kontekście i próbująca ustalić co dalej z metalami szlachetnymi. Zapraszam serdecznie.

Spadki na złocie, czyli mantra ostatnich miesięcy

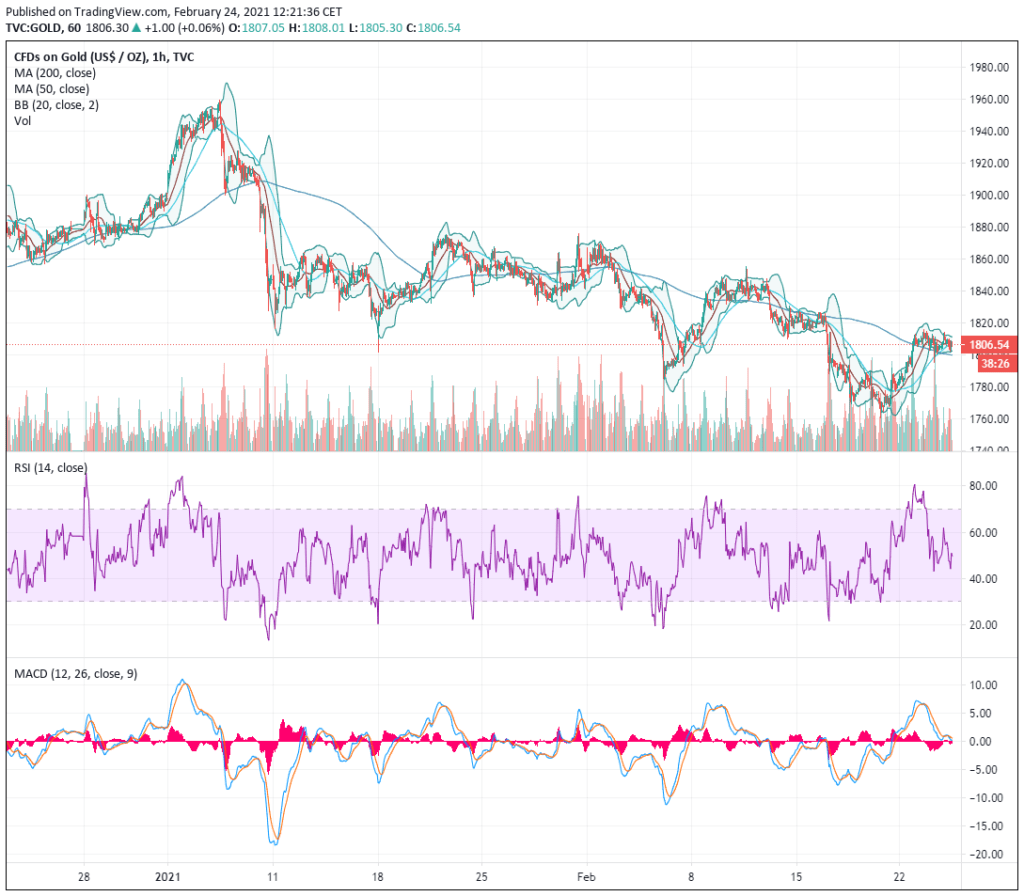

Dla króla metali szlachetnych nadchodzą ciężkie czasy. Pomimo iż sygnały są mieszane, tak przeważają jednak negatywne. To właśnie teraz można obserwować początek deflacyjnych spadków. Złoto aktualnie zeszło do poziomów ok. 1800 USD za uncję i wszystko wskazuje na to, że pomimo wsparcia na poziomie ok. 1775 USD już wkrótce możemy zobaczyć dalsze spadki.

Chwilowo jednak zadziałał bardzo silny sentyment rynkowy. Złoto po osiągnięciu niedawnych dołków odrobiło straty i wróciło z 1760 USD za uncję do poziomów lekko powyżej 1800 USD. Można technicznie wspomóc się tutaj 200-dniową średnią kroczącą i niedźwiedzio zauważyć, że złoto znajduje się poniżej tej średniej wyceny. Nie wolno przy tym zapominać, że znajdują się w niej wciąż szczyty cenowe z sierpnia 2020 r., co powinno zmienić znacznie ogląd sytuacyjny.

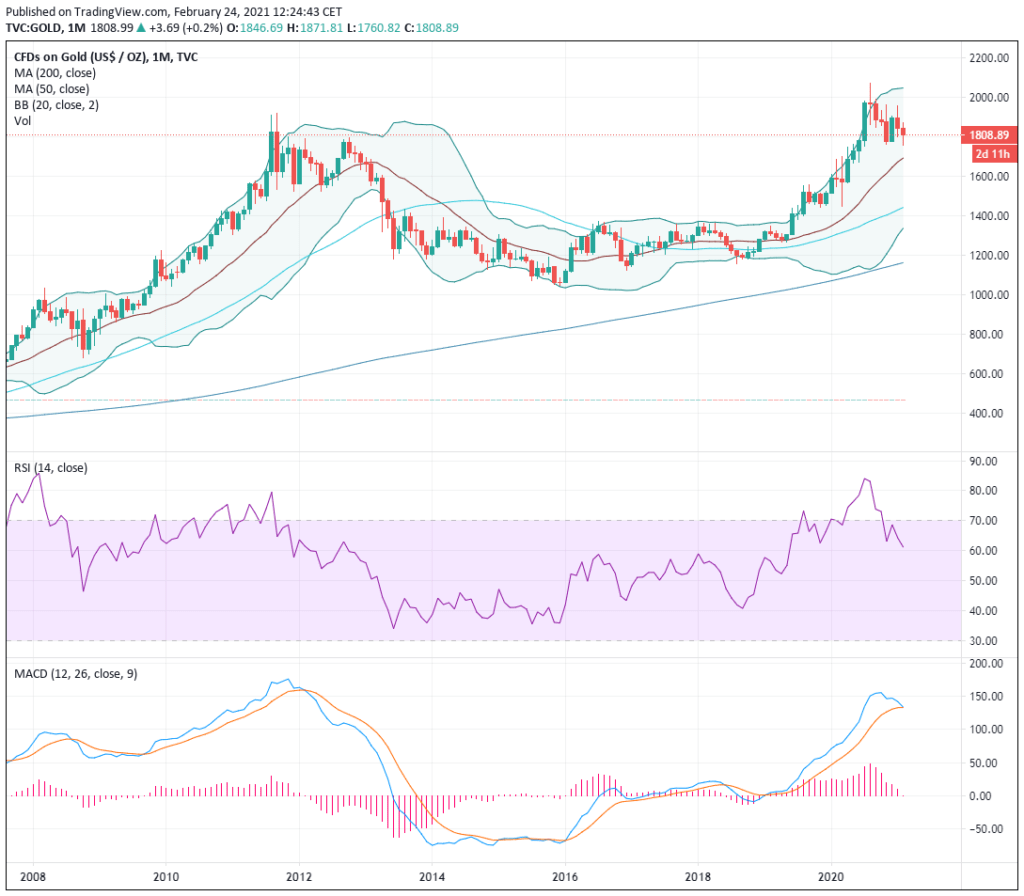

Z drugiej strony, poszerzając zakres wykresu na 10+ lat, widać wyraźnie, ze aktualna wycena złota nadal jest zawarta na poziomie „podwyższonego ryzyka”. A w 2011 r. był to wręcz poziom konsolidacji do ataków na ówczesne szczyty.

Lokalnie zauważalne są silne opory na obszarze cenowym 1819-1827 USD, które w bieżącym trendzie spadkowym stanowią barierę jaką żółty kruszec musiałby przebić, abyśmy mogli mówić o przełamaniu trendu. Fundamenty krótko i średnioterminowe nie sprzyjają aktualnie złotu, więc tego typu atak na poziomy oporu, mimo iż może zakończyć się sukcesem, to w perspektywie kilku tygodni może być nie do utrzymania.

Jednak fundamenty długoterminowe, które autor omawiał w przeszłych wpisach a które przypomni i zaktualizuje poniżej, pozostają silne dla złota.

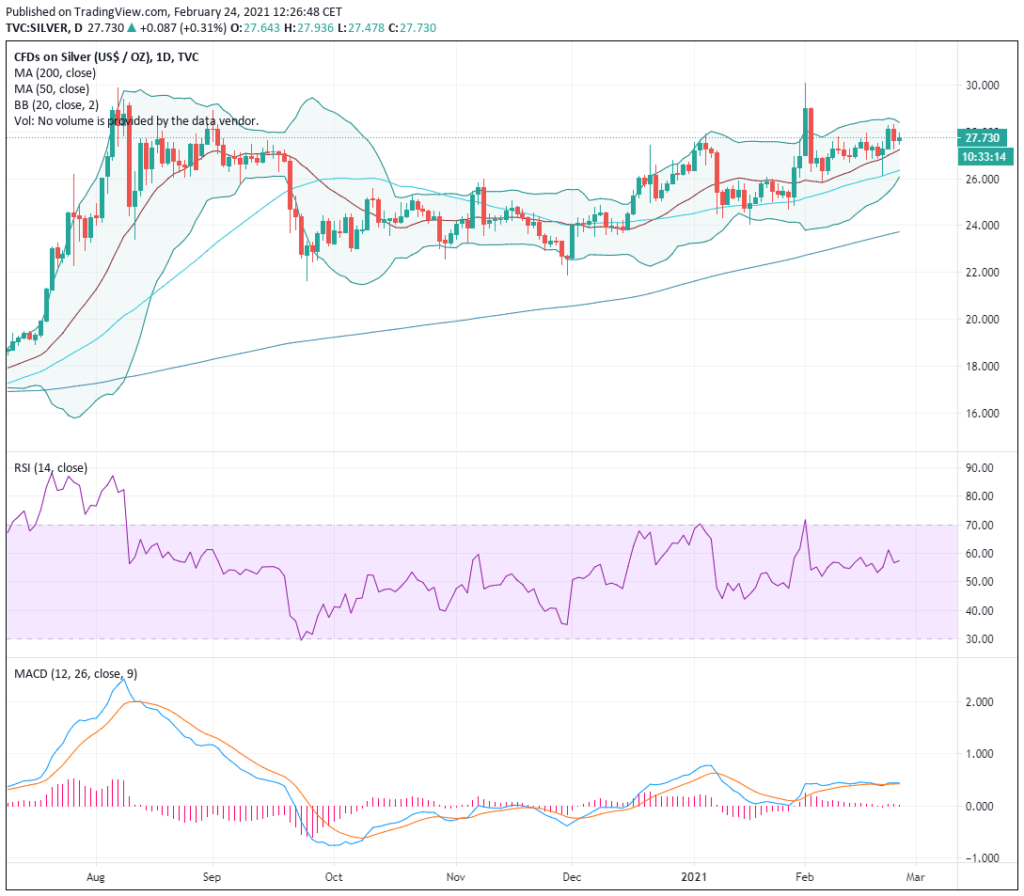

Z kolei srebro jako metal w dużym procencie o zastosowaniach przemysłowych, rozpoczęło ostatnimi czasy wzrosty. Lokalnie jest w tym zawarty efekt Wall Street Bets z połowy stycznia, jednak ważniejsze są tu fundamenty, czyli widziane aktualnie odbicie przemysłowe.

Dlatego też popularny wskaźnik XAU/XAG porównujący te dwa metale w kontekście przewartościowania lub niedowartościowania, aktualnie wskazuje poziom 64-65 uncji srebra za uncję złota. Ogólnie, przyjęło się uważać, że gdy współczynnik złoto / srebro znajduje się powyżej 70, to srebro jest tanie. W podobny sposób, jeżeli stosunek ten wynosi mniej niż 30, należy przyjąć, że srebro jest przewartościowane. Wskaźnik doskonałym nie jest, ale ogląd sytuacyjny jakiś daje. Autor opisał go szerzej we wpisie Współczynnik złoto – srebro | Kompendium wiedzy i analiza.

Główne przyczyny są dwie

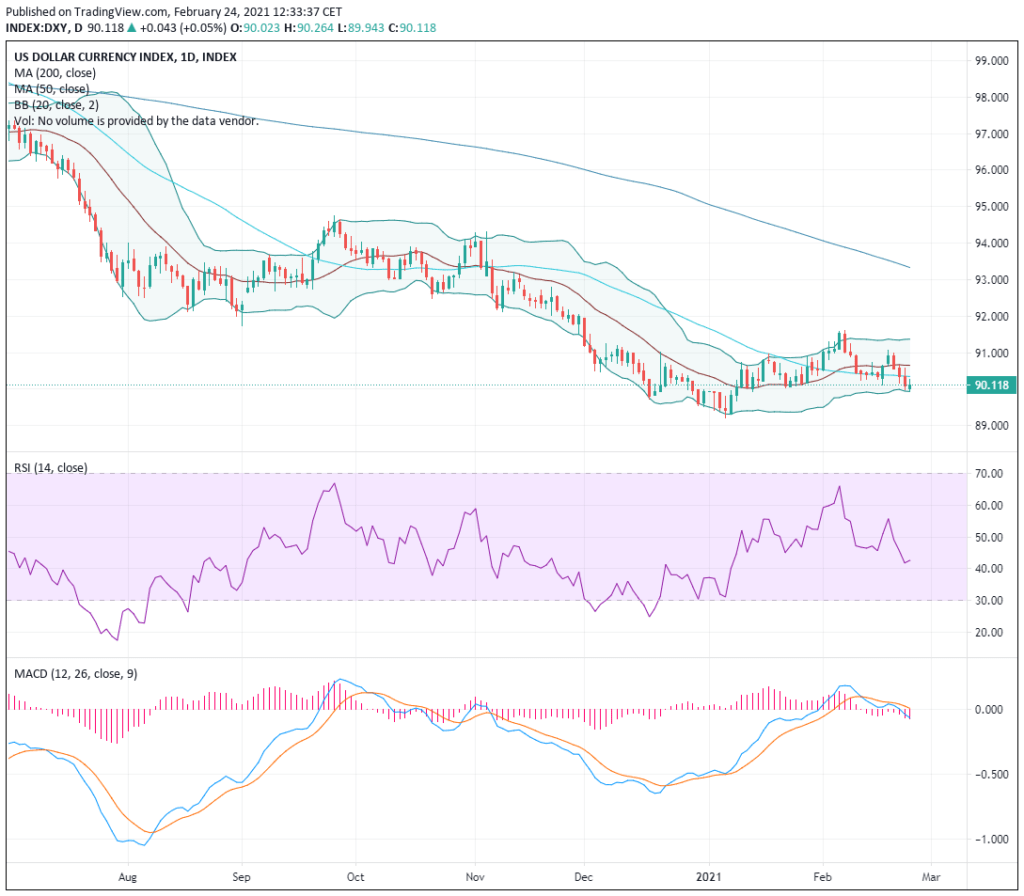

W kontekście żółtego kruszcu najważniejsze były i nadal są dwa wskaźniki, czyli siła amerykańskiego dolara oraz wzrost rentowności obligacji.

Obydwa wskazane czynniki należą do największych przeciwników wzrostów metali szlachetnych, a ich działanie daje o sobie znać. Dolar lokalnie rośnie w siłą co widać po wykresie DXY z 2021 r. A fakt, że dzieje się to pomimo kontynuacji programu skupu aktywów potwierdza, że to właśnie USD pełni w świecie funkcję najważniejszą.

Jego największy „konkurent”, czyli Euro, nie posiada wspólnego rynku długu a jego wytwarzanie w formie szczątkowej nastąpiło za późno i z powodu koronawirusa. Dodatkowo niedawna nominacja Mario Draghiego na premiera Włoch odbyła się zbyt płynnie i zbyt szybko została zaakcentowana przez mozaikę włoskiej sceny politycznej. Można domniemywać, że jeżeli partie o różnych programach i celach z automatu akceptuje nominację takiego premierostwa, to sytuacja jest poważna. W szczególności, że za byłym szefem ECB zagłosowały partie zarówno pro-Euro jak i te ostentacyjnie obnoszące się z hasłami krytyki Brukseli.

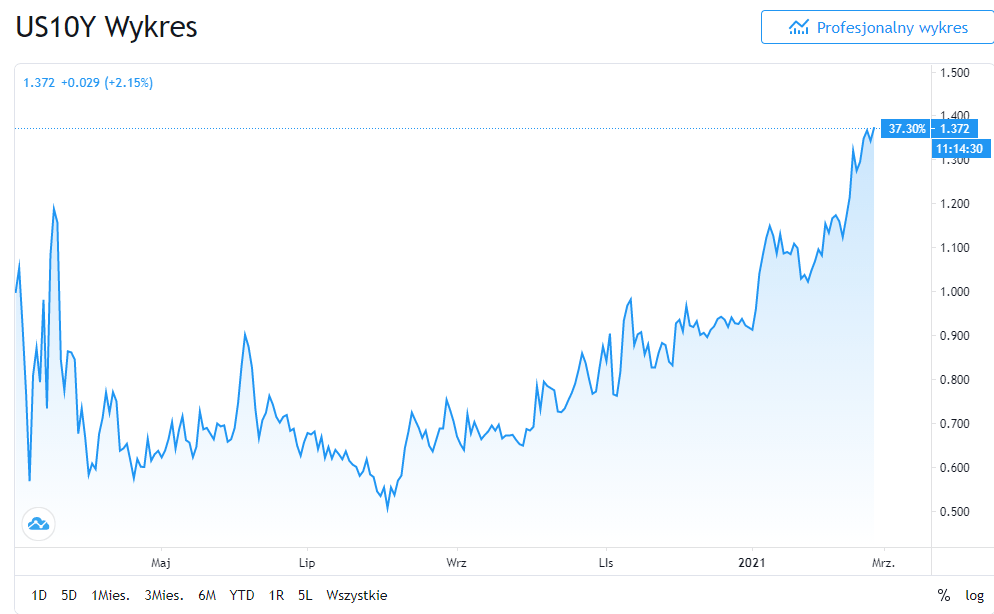

Drugim ze wskaźników mającym tu znaczenie fundamentalne jest wskaźnik rentowności obligacji. 10-letnie amerykańskie wzrosły do poziomu 1.369%. Podobne ruchy w górę miały miejsce na obligacjach brytyjskich i niemieckich. W każdym z przypadków doszły one do poziomów albo tuż poniżej, albo oscylujących w obszarze 8-11 miesięcznych szczytów. Tutaj ogólnie przyjętym znacznikiem, potwierdzonym przez dekady doświadczeń jest odwrócona korelacja pomiędzy papierami dłużnymi a kursem złota. Innymi słowy im większa rentowność na papierach dłużnych, tym mniejsza ich cena, i tym większe spadki ceny żółtego kruszcu.

Obligacje długoterminowe (30-letnie) obrały kierunek w dół. Z kolei krótkoterminowe jak np. 3-miesięczne zaliczają wzrosty cenowe. Rynek obligacji jest zatem wyraźnie pod presją i wywiera wpływ m.in. na metale szlachetne. Nie tylko w kontekście metalu fizycznego, źle również wszystkich powiązanych z nim, jak spółki górników i ETFy. Najbardziej fundamentalnym elementem budującym wzrost rentowności obligacji jest oczywiście zwiększony stimulus.

A to buduje strach inflacyjny. Tym bardziej że przez ostatnią dekadę banki centralne próbowały osiągać założone cele inflacyjne, ze skutkiem różnym, zazwyczaj zatrzymując się na poziomie „prawie że”.

Industrializacja czy de-industrializacja

Krótkoterminowo, istnieje dodatkowo czynnik przemysłowy, czyli dobre wieści dotyczące płynące zarówno z Chin jak i z USA. Dotyczą one odbicia przemysłowego, przez co zwiększone jest zapotrzebowanie dla metali przemysłowych. Wskaźniki z rynku amerykańskiego są pozytywne zarówno w kontekście przemysłowym jak i w kontekście nieruchomości. Jednak po 2020 r. trudno oczekiwać innych rezultatów. Aktualnie nawet najmniejsze zestawy pozytywnych danych będą przyjmowane z entuzjazmem. Co nie powinno jednak zmienić oglądu całościowego – szkody zadane gospodarce są gigantyczne i nieodwracalne. A jako że w dłuższym terminie spodziewane są kolejne lockdowny, no to ciąg dalszy niestety przed nami.

Pomimo medialnie dobrze sprzedających się komentarzy dotyczących odbicia i pozytywów, fakty są zupełnie inne. A potwierdza je chociażby Jerome Powell z FED. Ów, we wtorek odpowiedział Kongresowi, że FED nie widzi opcji na zmianę stanu na ultra niskich stopach procentowych, a odbicie w ekonomii jest nierówne i dalekie od kompletnego.

Pomimo tego, FOMC czyli Federal Open Market Committee w styczniu wypowiadał się bardziej optymistycznie na temat odbicia gospodarczego niż miało to miejsce w grudniu 2020 r. Przyczyn upatruje się w stimulusie oraz rozpędzającym się programie szczepień. Tu jednak istnieją dwa poważne zagrożenia.

W przypadku stimulusu wartego 1.9 trl USD, problemem jest nim celowość. Nie wystarcza bowiem wypuścić na rynek papiery dłużne i sprzedać je, co w rezultacie powinno przyczynić się nota bene do spadku ich ceny a wybić do góry rentowność. Zebrane środki należy jeszcze w sposób mądry zainwestować.

Wiele ze środków z nadchodzącego stymulusu za-alokowanych jest w kierunku pomocy międzynarodowej oraz wspierania sektora zielonej energii w USA. Co dla sektora przemysłowego może nie być na ten moment najlepszym rozwiązaniem. Jednak taka polityka wpisuje się w nurt „lepszej odbudowy” i wielkich zmian perspektywicznych. Co powoduje iż pytanie o to czy pomoże się potrzebom teraźniejszości czy też raczej na jej gruzach będzie budować się przyszłość, pozostaje bardzo zasadne.

Na potwierdzenie powyższego – wszystkich amerykanów liczących na umorzenie lub pomoc ze spłatą długu studenckiego musiała rozczarować niedawna deklaracja prezydenta Bidena, stwierdzającego że nic takiego miejsca mieć nie będzie. Historia uczy, ze jeżeli ma nastąpić bowiem jakiekolwiek umarzanie długów, to Kowalskiego, Smitha, Mullera i innych na dole społecznej piramidy finansowej coś takiego nie dotknie. A jeżeli już, to kosztem czegoś.

W przypadku szczepionek, głównym zagrożeniem jest ich skuteczność w obliczu lokalnych mutacji oraz zwyczajnej legislatywy. Na ten moment zaszczepienie raczej nie przyczynia się do zdejmowania maseczek w miejscu publicznym, a wręcz odwrotnie. CDC w osobie Dr. Anthonyego Fauci mówi wręcz o konieczności noszenia 2 lub 3 na raz albo zmianie na bardziej profesjonalne środki PPE czyli Personal Protective Equipment. Wymieniane są w tym kontekście maski chirurgiczne albo maski z odpowiednimi filtrami.

Nie wygląda to jak powrót do normalności a raczej jak dalsza eskalacja.

Wyrażanie optymizmu krótko i średnio terminowego

Nie mniej jednak niedawno opublikowane minutes ze styczniowego spotkania FOMC traktowane są jako bycze dla gospodarki i przez to jednocześnie pesymistyczne dla metali szlachetnych, czyli głównie złota.

W tym kontekście należy pamiętać jednak o czynniku inflacyjnym, jednak on dopiero jest na etapie budowania się. Tak jak wszystkie zjawiska, jest ono być może powolne, ale nie do powstrzymania.

Co jest czynnikiem pozytywnym dla ceny złota? Krótkoterminowo jest to pandemia. Polityka banków centralnych jak jeden mąż skierowana jest na wprowadzanie płynności na rynki, a oddolnie panuje zwyczajny strach o przyszłość.

Z drugiej jednak strony odbicie przemysłowe sprawiło, że na rynkach zainteresowanie kategorią zabezpieczonych złotem produktów inwestycyjnych kontynuuje spadek zainicjowany w Q4 2020 r. z 3,460 ton złota w październiku w dół.

Zauważalny jest zatem powierzchownie optymizm rynkowy. Czy jednak jest on zasadny? Ogromne zadłużenie rynku prywatnego, korporacyjnego oraz publicznego sprawia, że jakikolwiek ruch w górę na stopach procentowych, byłby ogromnym ryzykiem systemowym. Te znajdowały się w stanie wysokiego zadłużenia procentowego jeszcze przed 2020 r. a FED kilkukrotnie w 2019 r. musiał interweniować na rynkach całonocnych REPO wstrzykując dodatkowe fundusze stabilizujące, czy wręcz ratujące system.

Taki ruch stanowiłby bardzo zły sygnał dla przeszacowanego rynku akcji oraz produktów skarbu państwa. innymi słowy, FED, podobnie jak i pozostałe banki centralne licznych gospodarek światowych wpadł w pułapkę długu. A jego możliwości interwencyjne zostały ograniczone do luzowania ilościowego.

Pomimo pozytywnych komentarzy ze styczniowego FOMC, FED nadal nie jest w stanie prowadzić agresywniejszej polityki rynkowej. A aktualne wyniki gospodarcze pozostają daleko od tych jakie znamy z celów założonych.

Trend pozostaje w związku z tym niezmienny – rynki akcji są przewartościowane, rynek długu musi ratować swoje aukcje coraz wyższymi stopami zwrotu, a wielki kapitał stopniowo coraz bardziej instaluje się w rynku kryptowalut. ów aktualnie, nawet pomimo korekty jaką widzieliśmy ostatnimi dniami, wyceniany jest na podobnych poziomach jak globalny rynek srebra, czyli 1.5 bln USD. Sam Bitcoin odpowiada aktualnie za kapitalizację blisko 2/3 tej kwoty. Jednak nie należy zapomnieć przy tym, że korekta sprawiła iż spadło wszystko. Ale w sezonie na alt-coiny, ich spadki były znaczniejsze.

Podsumowanie

Wszystko powyższe szkicuje obraz interesujący. choć pesymistyczny, jednak najeżony potencjalnymi okazjami. Znając podstawy cykliczności rynkowej i obserwując trendy zachodzące aktualnie, w finansach, istnieje możliwość zajęcia takich pozycji, aby długoterminowo stać się beneficjentem zmian. Bo reset finansowy w skali globalnej nie jest zjawiskiem z którym mamy do czynienia na co dzień.

W takiej sytuacji zrównoważone portfele inwestycyjne mogą nie przynieść pozytywów, jako że posiadają one ekspozycję na kilka odmiennych sektorów, które działają wobec siebie na zasadzie np. odwróconej korelacji.

A posiadając jakąkolwiek klasę aktywów, nie należy przywiązywać się do nich na śmierć i życie, a wprost przeciwnie – wiedzieć kiedy należy daną klasę porzucić, na rzecz realizacji zysku, czy też wkroczenia w inne bardziej perspektywiczne lub bezpieczniejsze aktywa. Złoto przez najbliższe kilka miesięcy nie mają szansy fundamentalnej na nowe rekordowe wzrosty.

Złoto powinno rosnąć w długim terminie i sprzyjają temu fundamenty stojące po stronie polityki monetarnej, fiskalnej a także spowodowane odpowiedzią polityków światowych na Covid-19.

Z początkiem 2021 r. widzimy ruch boczny. Oczekujemy na korektę deflacyjną, która docelowo powinna mieć miejsce w H1 2021 r. Jednak timing i zakres to rzeczy, które rynki są w stanie przesunąć. Autor widzi trzy możliwe progi korekty dla złota. Mogą być to poziomy 1500 USD, mogą to być poziomy “Linii Maginota” albo najbardziej pesymistycznie wyglądający 1000 USD. A wszystko to w oczekiwaniu na krach.

A tym i wieloma innymi wątkami będziemy zajmować się z ZeZorro w kolejnej odsłonie cyklicznego webinaru „Pieniądz w Czasach Zarazy – Summa Lutego. Zapraszamy serdecznie do uczestnictwa.