Spadki na złocie – czyli krajobraz po bitwie

Spadki na złocie nareszcie nastąpiły. Po sierpniowych szczytach, nastpnie spadkach, amerykańskich wyborach prezydenckich i ostatnim ataku na poziom 1950 USD za uncję, cena złota skierowała się na południe. Sesja piątkowa z 27 listopada 2020 r. zakończyła się na poziomie 1799 USD. Jest to jednoczesne przełamanie dwu ważnych poziomów wsparcia żółtego kruszcu, czyli 1850 i 1800 USD W szczególności ważne jest uderzenie w ten ostatni będący uśrednioną ceną 200-dniową.

Przekazanie gwieździstego sztandaru

W 2020 r. złoto osiągnęło lokalny dołek w dniu 16 marca po czym zaczęło rosnąć. Następnie pojawiła się trwająca dwa miesiące konsolidacja w ruchu bocznym z tendencją wzrostową. Dopiero po tym okresie złoto wybiło się na szczyty, w praktycznie 18 sesjach dziennych od rząd zaliczając wzrosty i ustanawiając nowy szczyt cenowy. Zakończył się on gwałtownym ruchem w dół a następnie stopniowym osuwaniem się niżej, gdzie poziomy oscylujące przy 1950 USD najpierw stanowiły wsparcie a następnie opór. Po wyborach prezydenckich w USA, złoto zaatakowało poziom 1950 USD po raz ostatni a następnie przyspieszyło swój ruch w dół.

Rynki w dużej mierze łączą spadki na złocie z mass-medialnymi optymistycznymi doniesieniami.

Zachowanie ciągłości władzy i jej przekazanie w USA ma odbyć się przecież bezproblemowo. Joe Biden wg. doniesień medialnych zadeklarował już płynne przejście, co dla zachowania ciągłości władzy w USA ma być oczywiście dobrym wyjściem. Rozpoczęła się także giełda nazwisk w nowej administracji.

Jednak doniesienia medialne nie wspominają o dalszej kontestacji wyników wyborczych przez ludzi urzędującego POTUSA w kontekście fałszerstw wyborczych. A tutaj spór, jak na razie na poziomie prawnym i stanowym trwa. Tymczasem ostatnie zmiany personalne mające miejsce na najwyższych szczeblach Pentagonu wydają się być niezauważalne. Jednak inwestorzy w generalnej większości widzą tutaj zażegnanie konfliktu.

Do tego dochodzi wątek obsady stanowiska Sekretarza Skarbu w administracji nowego prezydenta-elekta. Choć tak formalnie będzie można go nazwać po wyborze przeprowadzonym przez kongres elektorski 14 grudnia. Kandydatem obozu Demokratów na stanowisku Sekretarz Skarbu jest była Przewodnicząca Rady Gubernatorów Rezerwy Federalnej Janet Yellen.

Pani Yellen pełniła tę funkcję w okresie 2014-2018 r. Jest ona akademikiem, a jej poglądy w popularnej w USA skali gołębiej i jastrzębiej definiuje się jako bardziej gołębie. Uznaje się ją za kontynuatorkę polityki Bena Bernanke. Jak sama wspomniała, obejmując w 2014 r. pozycję szefowej najważniejszego banku centralnego świata:

„I served on the Federal Open Market Committee as we formulated our current policy strategy and I strongly support that strategy,”

Oznaczałoby to zastąpienie Stevena Mnuchina zwolenniczką szkoły stimulusu finansowego, co jest zgodne z agendą duetu Biden-Harris.

Fundamenty nie kłamią – jest nieciekawie

Stimulus w jakiejkolwiek postaci może podbić wzrosty najważniejszych indeksów giełdowych w USA. miało to miejsce w przeszłości, kiedy korelacja pomiędzy rosnącymi QE1-3 a tymi na SP500 była aż nazbyt widoczna.

Czy zatem fundamenty długoterminowe poprawią się? Wręcz przeciwnie – nastąpi pogorszenie dotychczasowych. Aktualnie realne stopy procentowe są poniżej zera. A moment w którym nominalne stopy procentowe w EU, USA i Wielkiej Brytanii staną się negatywne jest niestety faktem z którym trzeba będzie się liczyć. Powinno to zadziałać pozytywnie dla wyceny żółtego kruszcu.

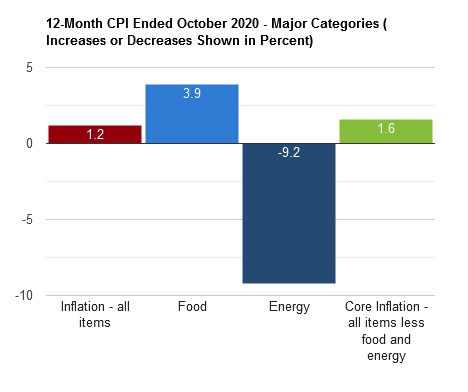

Nie wolno w tym kontekście zapomnieć o rosnącym poziomie zadłużenia publicznego. Po okresie deflacji spowodowanej falami lockdownów i przysłowiowym zaciskaniem pasa, gwałtowne i masowe zakupy mogą przyczynić się w dalszej perspektywie czasowej do wzrostów inflacyjnych.

O remedium medycznym na Covid-19 jest coraz głośniej. Pierwszym był oczywiście Pfizer, następnie pojawiła się Moderna a następnie AstraZeneca. Każda informacja o szczepionce wiązana jest ze spadkami na złocie. Co ciekawe, poza powyższymi, można powiedzieć, że każda licząca się jurysdykcja pracuje teraz nad swoją wersją szczepionki. Autor zastanawia się zatem nad pewnym paradoksem prawnym. A mianowicie czy szczepionka wyprodukowana w obszarze X będzie uznawana na obszarze Y z przyczyn politycznych.

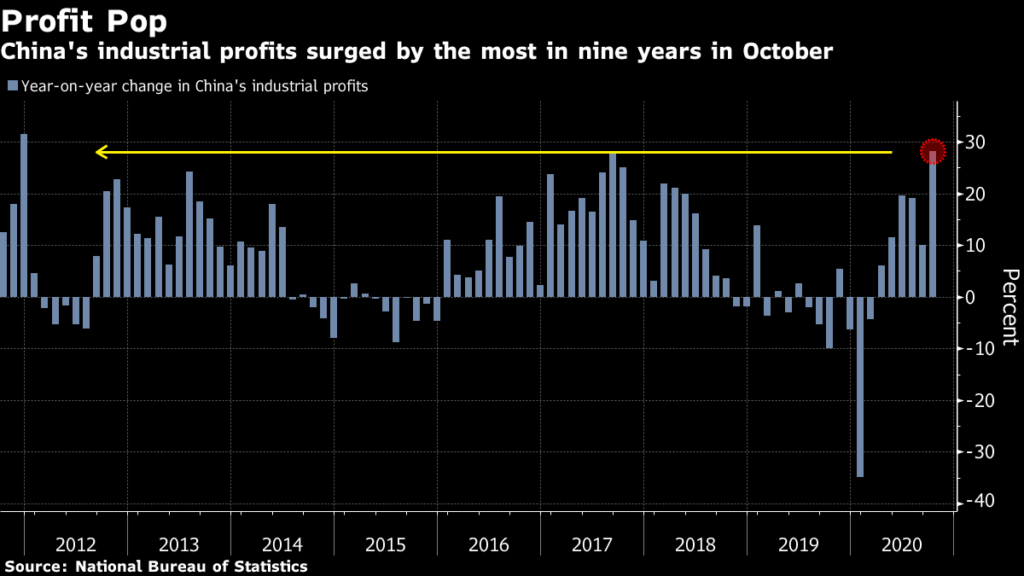

Dane ekonomiczne przedstawione w piątek 27 listopada 2020 r. wydają się również prezentować pozytywniejsze odbicie. Chińskie zyski przemysłowe (Chinese Industrial Profit) w ujęciu r/r wzrosły o 28.2%. Business and Consumer Survey dla euro-zony spadł do 87.6 punktów zamiast prognozowanych 86.5. Kwartalne jak i roczne prognozy PKB Szwecji, Finlandii i Francji są lepsze niż prognozowane. To wszystko traktowane jest jako również negatywne dla całej kategorii aktyw safe haven.

Królewski safe haven

Skoro na rynkach zapanował nastroje bliższe optymistyczniejszym, to jednym z rezultatów jest wychodzenie z aktyw traktowanych jako safe haven. W rezultacie sprawia to, że rynki zaczynają wyprzedawać kruszec i kierować środki na inne aktywa. Znajduje to potwierdzenie zarówno na pozycjach grudniowych i styczniowych rynku Comex jak i w poziomach amerykańskich indeksów giełdowych. Te są blisko poziomów szczytowych. SP500 zamknęło piątkową sesję z poziomem 3641 punktów bazowych. Z kolei Dow Jones industrial Average we wtorek przekroczył 30 tys. punktów a aktualnie utrzymuje się tuż poniżej tego poziomu.

Pomógł im w tym zapewne również transfer kapitału z rynku obligacji na rynek akcji. Rentowność 10-leetnich amerykańskich obligacji rządowychuznawanych za wyznacznik ekonomiczny, niestety rośnie. Podczas gdy cena spada.

Makroekonomiczne fundamenty są nadal bycze dla złota, jednak autor spodziewa się nowych szczytów dopiero w 2021 r. Złoto kierowało się bowiem w górę z powodu odpowiedzi na pandemię, czyli bezprecedensowej skali stimulusu, jakiego doświadczyły rynki ostatnimi miesiącami. A sygnały aktualnie wyraźnie wskazują – będzie stimulus, znaczy dla rynków będzie dobrze.

Autor wielokrotnie w przeszłości, zarówno w swojej fundamentalnej analizie złota jak i w artykułach publikowanych w ramach cyklu „O złocie na bogato” wyrażał swój pogląd na długoterminową cenę złota następująco:

- Nowe szczyty w H2 2020 r.

- Następnie korekta deflacyjna. Trzy możliwe progi korekty. Mogą być to poziomy 1500 USD, mogą to być poziomy “Linii Maginota” albo w najgorszym scenariuszu całkowitego załamania gospodarczego nawet poziomy 1000 USD. Zależne jest to od skali zjawiska deflacyjnego jakich doświadczymy i zmian popytowych.

- Z powodów fundamentalnych, autor spodziewa się następnie długoterminowej aprecjacji ceny złota. Poziomy 2 tys. USD są zatem bardzo prawdopodobne w przeciągu 2021 r. Aprecjacja ceny z przyczyn systemowych i fundamentalnych może być nawet wyższa. Jaka jednak będzie wartość nabywcza waluty po wymianie na złoto, to już jednak zupełnie inne zagadnienie.

Patrząc w perspektywie następnych 12 miesięcy, autor podtrzymuje prognozę długoterminową. Innymi słowy w 2020 r. będziemy świadkami stopniowego umacniania się ceny złota co potrwa również poprzez pierwszą część 2021 r. Powinniśmy jednak widzieć nowe szczyty spowodowane gigantycznymi stimulusami i fatalną kondycją gospodarek zachodnich. Cierpliwość zostanie zatem wynagrodzona okazjami zakupowymi. Należy przy tym pamiętać, że złoto to metal który buduje swoją pozycję stopniowo.

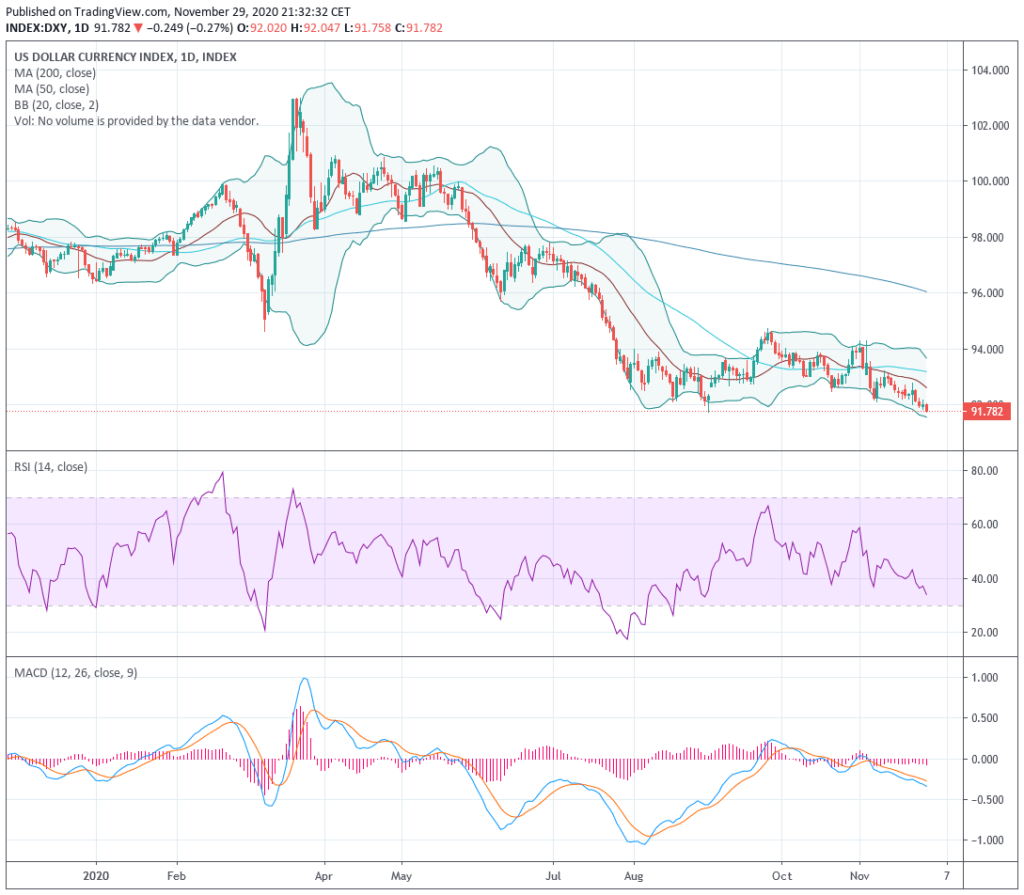

Słaby dolar czyli co rośnie a co spada

Aktualna słabość złota jest też interesująca w kontekście czasowej słabości USD wyrażonej przez indeks DXY. Innymi słowy – rynki wyceniane są wyżej poprzez transfer kapitału, oraz poprzez stimulusy fiskalne obniżające siłę DXY. W ten sposób wyraża się inflacja na rynkach, która jest jak na razie sektorowa. Indeksy giełdowe rosną, ale w sektorze przemysłowym jest zupełnie na odwrót, ze względu na zmniejszenie się płynności. Z kolei dla Kowalskiego ceny produktów spożywczych również rosną a wysokość dochodów wyrażonych nominalnie zapewne zostanie zamrożona i nie będzie uwzględniać czynnika inflacyjnego. Przez co siła jego siła nabywcza spadnie.

W tym kontekście należy zastanowić się również nad wyceną złota w różnych jurysdykcjach. Autor przedstawiał ostatnio jak kształtowała się cena złota wyrażona w różnych walutach w przeciągu 2019 i 2020 r. W 2019 r. wzrosty ceny wyrażone w rupiach czy juanach były procentowo wyższe niż w przypadku dolara ze względu na jego siłę wyrażaną w DXY. Tymczasem w 2020 r. wraz z osłabieniem dolarowym względem walut tworzących koszyk DXY oraz innych, wzrosty ceny na złocie w USD były procentowo większe.

Złoto tradycyjnie uznaje się za hedge antyinflacyjny czyli aktywo przenoszące wartość nabywczą w czasie, odzwierciedlające przynajmniej po części zmiany inflacyjne w swojej cenie. Nie jest to jednak stosunek 1:1, co widać chociażby porównując cenę złota do amerykańskiego agregatu monetarnego M2. Dlaczego M2? Ponieważ M3 jest od kilku lat jest już niemierzalne.

Coraz wyraźniej zarysowuje się korekta deflacyjna. Wycena indeksów rośnie, bo są to sektory pompowane gotówką. Rosną ceny produktów niezbędnych do życia jak żywność, bo na nie nadal istnieje popyt. Maleją ceny produktów wytwórczych jak np. samochodów, na które znacząco spadł popyt. W połowie 2008 r. korekta deflacyjna na złocie wyniosła ponad 30% na złocie. Na srebrze była jeszcze głębsza, jako że jest to metal, który zachowując się podobnie do złota, jednak charakteryzuje się większą zmiennością.

Należy przy tym pamiętać o sezonowości złota. Zazwyczaj druga połowa listopada i grudzień to okresy sezonowej korekty ceny żółtego kruszcu.

Futures, krypto, centralni i ETFy, czyli kilka dalszych wątków

Jednak na rynkach wytracają się dotychczas widziane korelacje. Dlatego też silne wzmocnienie rynku akcji a także wzrost rentowności obligacji amerykańskich musiały spowodować w końcu korektę na złocie. Środa 25 listopada była także ostatnim momentem kiedy na Comexie można było albo zlikwidować pozycje długie na kontrakty grudniowe albo przenieść je na następne okresy. Dlatego też w tym tygodniu widoczna była duża i efektywna dla ceny kruszcu wyprzedaż.

Nie należy zapomnieć o krypto-walutach. Wzrosty jakie widzieliśmy ostatnimi tygodniami zarówno na BTC, ETH, XRP ale również wszelkich altach, pomimo ostatniej korekty sprawiają, że inwestorzy kierują się również na te rynki, wyzbywając się złota. Tym bardziej, że szczyt cenowy na złocie już za nami a kwestia szczytów cenowych na krypto nadal pozostaje otwarta. W szczególności ciekawie prezentuje się to na XRP, które ostatnim czasy stał się jednym z najbardziej skapitalizowanych coinów. Pozostaje tylko przypatrywać się, jak będzie poruszać się on w okolicy 12 grudnia. Będzie to interesujące doświadczenie.

Banki centralne również nie kupują złota w takich ilościach w jakich kupowały. Od sierpnia 2020 r. włącznie, instytucje centralne liczone zbiorczo są net sprzedawcami złota. Ponadto ze względu na ceny i ryzyko systemowe, obrót kruszcem pomiędzy bankami centralnymi zmalał. Jedyne większe wolumeny sprzedane w sierpniu i wrześniu 2020 r. pochodzą z Uzbekistanu i Turcji. Minimalne ilości sprzedaje również Rosja. Jednak zapotrzebowanie płynące głównie z krajów azjatyckich również zmalało. W rezultacie w sierpniu instytucje centralne pozbyły się net 25.6 ton a we wrześniu 31.6 ton.

W podobny sposób zachowują się przyrosty złota w posiadaniu zabezpieczonych kruszcem ETFów. Pomiędzy marcem a lipcem 2020 r. przyrosty miesięczne oscylowały w obszarze 150 ton miesięcznie za wyjątkiem czerwca kiedy wyniosły ok 100 ton. Dane za październik 2020 r. pokazują wyraźnie, że nurt zakupów drastycznie zmalał i wynosi około 20 ton net. Z czego złoto kupują głównie ETFy europejskie, podczas gdy wcześniej istniała zauważalna przewaga północno-amerykańskich.

Jak zabrać przedsiębiorczym i rozdać biednym, czyli Robin Hood XXI w.

Na zakończenie autor pozwoli sobie wspomnieć, że należy pamiętać jeszcze o jednym zagadnieniu a mianowicie o regulacjach. Prace nad regulacją prawną rynku krypto-walut trwają. Rynek uregulowany pozwoli na wejście bardzo poważnych inwestorów i środków na rynki krypto, co w rezultacie może zwiększyć ich rozmiar. Co jest zagrożeniem w tej sytuacji? konsolidacja tego typu aktywów w rękach poważnych graczy, których np. całkowita kapitalizacja przekracza kapitalizację rynku bitcoina. A to w rezultacie może doprowadzić do zwiększonej zmienności, mającej pozbyć się z rynku krypto-walut „słabych rąk”.

W tym kontekście podobne zaostrzanie się zasad będzie dotyczyć również regulacji na rynku złota. Dziś jeszcze można zakupić złoto za gotówkę i zachować dzięki temu jakiś poziom anonimowości. Najnowsze propozycje z rynku LBMA mogą jednak to zakończyć. Londyn wysłał bowiem we wczesnym listopadzie pismo do wszystkich najważniejszych rynków obrotu złotem, w którym sugeruje m.in. aby zaprzestać tego procederu. Idzie to w połączeniu z zablokowaniem skupu kruszcu od kopalni małych i nielegalnych czyli tzw. artisanal.

Autor proponuje pominąć całkowicie aspekty legalności, środowiskowe i etyczne tego typu ośrodków wydobywczych. W kontekście Kowalskiego, całkowita przejrzystość docelowo pozwoliłaby na pełną kontrolę obrotu złotem. Alternatywą jaka przedstawia LBMA jest odcięcie producenta rynku omawianego od najważniejszego rynku obrotu fizycznym kruszcem w świecie.

Walka z gotówką zatem trwa i nabiera na sile. Pozostaje chronić aktywa posiadane w trakcie nadchodzącego sztormu finansowego.