Rola systemowa złota | Cz. 3

Wpis ten jest częścią trzecią dotycząca rozważań nad historyczną i wspóczesną rolą systemową złota.

KONIEC STANDARDU ZŁOTA

„Siedem dzwonków, jak siedem kul w Sarajewie”

Miał zakrzyknąć podczas gry w karty jeden z osadzonych w więzieniu wraz z Józefem Szwejkiem, bohaterem książek Jaroslava Haska. Zamach na Arcyksięcia Ferdynanda w Sarajewie w przeciągu kilku miesięcy eskalował do rozmiarów wojny kontynentalnej. Większość państw europejskich posiadała rozsiane po całym świecie kolonie. Niejako z przymusu zostały one również zaangażowane w konflikt. W ten sposób nabrał on charakteru globalnego.

W rezultacie trwających kilka lat działań wojennych, trzy mocarstwa zostały zmiecione z powierzchni ziemi. Zawarty w Wersalu układ pokojowy, okazał się tak naprawdę trwającym dwie dekady zawieszeniem broni. Wielka Wojna zakończyła europocentryczny ład globalny i potwierdziła przesuwanie się dominacji finansowej w stronę Ameryki.

W okresie 1914-1918 r. banki centralne krajów europejskich zmuszone były do finansowania zakupów i działań wojennych poprzez masowy dodruk. Rosnące potrzeby frontu i wydłużający się czasowo konflikt spowodowały, że większość krajów złotego standardu zawiesiła wymienialność swoich walut na kruszec. Najpóźniej z całej Europy, bo w 1916 r. dokonało tego Zjednoczone Królestwo. W kręgach finansowych Londynu powszechnie uznano to za prestiżową porażkę spowodowaną koniecznością historyczną.

USA jako kraj przez większość działań wojennych niezaangażowany, stały się naturalnym kierunkiem dla przepływów złota z krajów Entente Cordiale. Wszak zasoby trzeba było od kogoś kupować. Stany dołączyły do wojny dopiero w 1917 r. Nie zawiesiły jednak wymienialności waluty na złoto co zdefiniowało kierunek jego przepływu na korzyść Ameryki. Złoto europejskie trafiało do USA, wymieniano je na dolary a za nie kupowano to co potrzebne.

Działania wojenne prowadzone na cudzej ziemi, przypływ złota i rozpędzona produkcja gospodarcza wspomagająca sojuszników, stały się fundamentem dla nowego rozkładu sił finansowych.

Konsekwencją I Wojny Światowej, było zerwanie powiązania ze złotem, oraz inflacja i przez to dewaluacja wartości nabywczej walut europejskich. Ponieważ szybkość dodruku również różniła się w zależności od kraju, to i dotychczas stały kurs fx, zaczął być płynny. Świat zaznał po raz pierwszy powszechnego systemu waluty fiat i to na dodatek w okresie wojen walutowych.

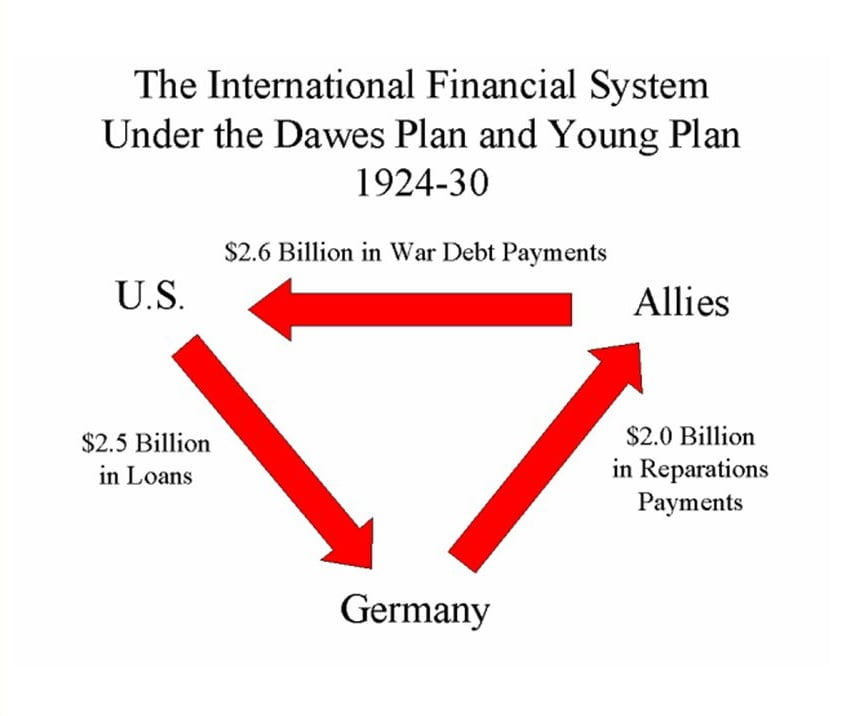

NADPRODUKCJA I PRZEWARTOŚCIOWANIE WALUTOWE

Z inicjatywy Wielkiej Brytanii w 1920 r. w Brukseli a następnie w 1922 r. w Genui, zebrali się decydenci finansowi świata. Celem było uzgodnienie nowych zasad na jakich ma działać system finansów. Do układu zaproszono międzynarodowego pariasa czyli ZSRR, oraz wielkiego pokonanego czyli Niemcy. Te doświadczały podówczas hiperinflacji. USA nie brało w spotkaniach udziału, spodziewając się, że zwycięskie mocarstwa będą zabiegać o redukcję swojego długu. Przystąpiło jednak do rozmów i porozumienia w przeciągu kilku lat. Następnie wypracowało mechanizmy (plan Dawesa i Younga), wiążący reparacje wypłacane przez Niemcy, dług państw Ententy oraz pożyczki dla Berlina.

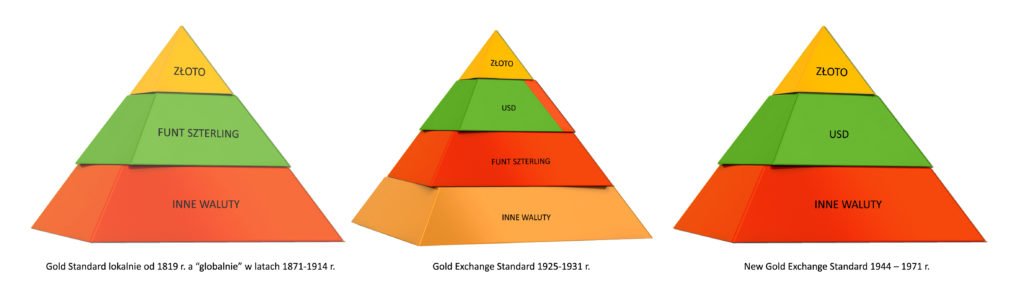

Plany powrotu do przedwojennego systemu złotego standardu okazały się jednak niewykonalne. Jednym z powodów było to, że złota, które mogłoby trafiać na rynek europejski, było za mało. Z powodu działań wojennych wydobycie globalne spadło z 700 do 480 ton rocznie. Ponadto większość już wydobytego kruszcu znajdowała się w USA. Zamiast standardu złota znanego z przedwojennej Belle Epoque, zadecydowano zatem o wprowadzeniu Gold Exchange Standard.

Podstawą systemową pozostawało oczywiście fizyczne złoto. Najważniejszą walutą stawał się amerykański dolar, jako jedyny w pełni wymienialny na kruszec. Drugą najważniejszą stawał się funt szterling, który wymienialny był w 90% na USD a w 10% bezpośrednio na złoto. Taka wymiana dopuszczalna była jednak tylko i wyłącznie dla rządów i banków centralnych. Pozostałe waluty posiadały jedynie ekspozycję na walutę brytyjską. Międzywojenny NBP pragnąć zatem nabyć złoto, najpierw musiał zakupić funta szterlinga, a następnie wymienić go na amerykańskiego dolara. Co to oznaczało?

- Dolar stał się najbardziej pożądaną walutą globalną;

- Funt szterling stał się również pożądaną walutą pośredniczącą;

- Docelowo obydwie waluty miały na pośredniczeniu w takiej wymianie handlowej zyskiwać.

Uczestnicy konferencji zadecydowali o przywróceniu powiązania walut i złota. Miało to na docelowo umocnić je i nadać prestiżu. Wystarczyło tak naprawdę realistycznie wycenić kurs GBP/USD i żywotność systemu zostałaby zapewne wydłużona. Jednak powojenne gospodarki borykające się z nadprodukcją i bezrobociem potrzebowały taniej waluty, aby móc z powodzeniem eksportować swoje dobra okazało się być to ciosem.

Na przykładzie Wielkiej Brytanii: z powodu I wojny światowej, Europa tonęła w długach. Wprowadzając wymienialność na złoto, podwyższono wartość brytyjskiej waluty do poziomów z przed wojny. W wartości nominalnej dług zwiększył się w ten sposób 10-krotnie w stosunku do okresu z przed reformy. Jednak w wartości nabywczej ten wzrost był jedynie 5-krotny.

W rezultacie deflacji ceny szły w dół, a co za tym, również i wynagrodzenia. Przewartościowanie funta szterlinga spowodowało zatem jego niekonkurencyjność w międzynarodowej wymianie handlowej. Zamiast utrzymać wysoki poziom eksportu, stało się coś odwrotnego. Eksport się załamał, a wzrósł import. Deficyt handlowy przełożył się na odpływ rezerw z dolarach i złocie. To w rezultacie musiało doprowadzić do dewaluacji brytyjskiej waluty, bo alternatywą było załamanie się budżetu i państwa. Ponadto, rosnące bezrobocie wynosiło szczytowo 18%, a związki zawodowe walczyły o utrzymanie zarobków pracowników na dotychczasowych poziomach.

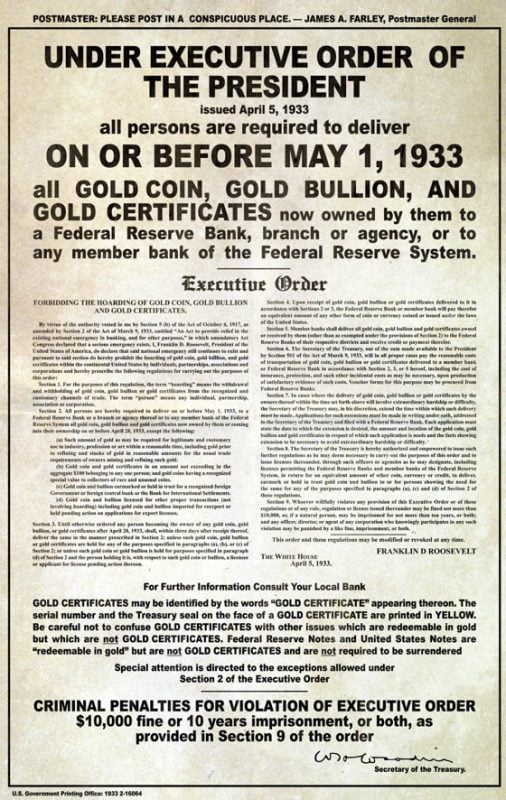

Tymczasem nadszedł Wielki Kryzys. W jego wyniku, od 1934 r. Amerykanom zabroniono posiadać dużych ilości złota bulionowego na własny użytek. Wyjątkiem była biżuteria i niektóre kolekcje numizmatyczne. W 1933 i dalej w 1934 r. w USA dokonano nacjonalizacji złota, skupiono je od obywateli za ustaloną cenę ok. 20 USD za uncję, po czym z automatu podwyższono cenę rynkową złota do 35 USD za oz.

Do Wielkiego Kryzysu, globalna ekonomia działała całkiem dobrze. Nie można było jednak powiedzieć tego samego o przewartościowanym funcie szterlingu. Jego oparcie o złoto zerwano w 1931 r., czyli już w momencie trwania Wielkiego Kryzysu. Z czasem podobnie postąpiły inne gospodarki, w tym Polska. Warszawa zawiesiła wymienialność złotówki na złoto w 1936 r. Na blisko dekadę powróciła epoka zmiennego kursu Fx, oraz polityki protekcjonistycznej, opartej na zasadzie beggar the neighbour czyli zubożenia sąsiada. Rozpoczął się okres wojen walutowych, przeciągnięty dodatkowo przez II Wojnę Światową.

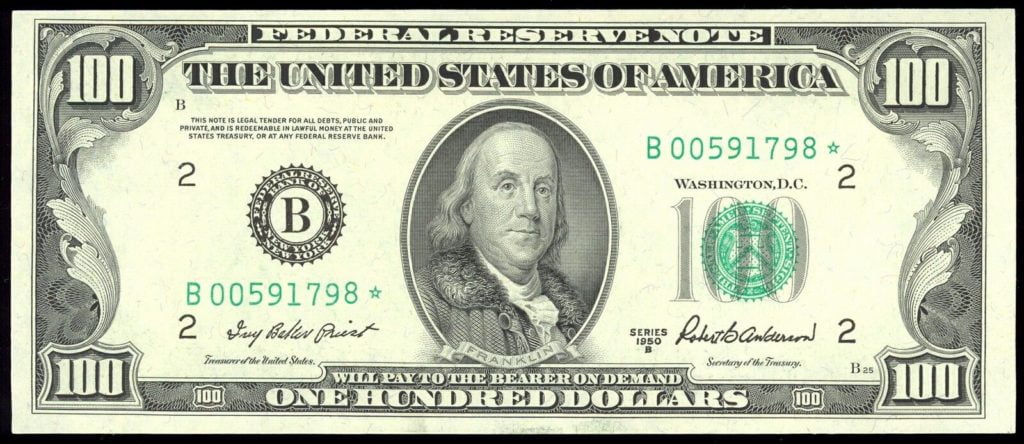

NOWE ROZDANIE – BRETTON WOODS

Zbliżająca się ku końcowi II Wojna Światowa spowodowała konieczność stworzenia nowego układu międzynarodowego. Pomiędzy 1944-1971 r. działał zatem nowy złoty standard. Wytworzono go podczas konferencji w Breton Woods w 1944 r. Jego podstawą był parytet pomiędzy dolarem a złotem na poziomie 35 USD za 1 uncję, czyli po kursie przedwojennym. Układ pozycjonował amerykańską walutę jako jedyną posiadającą oparcie w złocie. W ten sposób stawał się on globalną walutą rezerwową. Pozostałe waluty świata niekomunistycznego, były wobec niego powiązane stałym kursem, ale na złoto już niewymienialne.

System oparty był zatem o dawny standard złota. Ale tu już nie było miejsca na centralną rolę funta szterlinga. Uprzywilejowanie dolara było skutkiem przepływu złota z Europy w trakcie trwania wojny. USA posiadały 22 tys. ton złota, co stanowiło ok. 70% ówczesnych światowych zasobów. Kolejne duże wolumeny złota znajdowały się wtedy w Szwajcarii i Kanadzie. Te pierwsze objęte były tajemnicą bankową i w pewnej proporcji pochodziły z nazistowskich Niemiec. Kanadyjskie złoto w dużej mierze tworzyły natomiast depozyty legalnych rządów z krajów jeszcze niedawno okupowanych.

Owe amerykańskie 70% zdeponowane w Fort Knox pokrywały zagraniczne zobowiązania USA w 250%. Dolar był więc dobry jak złoto, lub nawet lepszy bo złotem gwarantowany – taka “kampania reklamowa” szła w świat. Po co komu było zatem złoto? Nic nie zapowiadało ewentualnych wymian.

Tak pomyślał prezydent USA Truman i w 1947 r. ogłosił, że na żądanie banków centralnych, USA będą dokonywać wymiany dolara na złoto. Ekonomiści nazwali później ten proces “wykrwawianiem się dolara”.

Tego elementu oryginalnie w Bretton Woods nie było i często popełnia się błąd uznając go za część składową układu. Deklaracja Trumana miała na celu jeszcze bardziej umocnić prestiż amerykańskiej waluty w oczach świata. Tylko po co? Świat słabych walut zniszczonych wojną gospodarek pragnął USD. Nazywało się to dollar gap.

Pragnąc pokryć głód dolarowy, Fed zwiększał podaż. Na przełomie lat 50-60-tych świat zaczął sobie uświadamiać, że dolarów jest zbyt dużo.

W Bretton Woods popełniono dwa błędy polegające na: ustaleniu nie-rewidowanej wyceny złota i ustaleniu przewartościowanych kursów walutowych. Użyto bowiem kursów walut i ceny złota wyrażonej w USD z okresu przedwojennego. W rezultacie po wojnie trzeba było dokonać dwukrotnie znacznej deprecjacji walut wobec USD. Z kolei porównanie cen z czasów prezydentury Roosevelta (30’s) i wczesnego Nixona (70’s) to był wzrost o ok. 100%. Tymczasem złoto utrzymywało nadal poziom 35 USD. W rezultacie powyższych czynników, na przełomie lat 50-60-tych dało się zauważyć że złoto jest niedowartościowane.

WYKRWAWIANIE SIĘ DOLARA I NIXON SHOCK

Parytet 35 USD za 1 uncję zaczął być zbyt niski. Z przyczyn systemowych USA starało się go utrzymać co rusz sprzedając na rynkach pewne wolumeny złota. W ten sposób pozbawiało się stopniowo cennych rezerw. Dolar się wykrwawiał. Wybory w USA w 1960 r. (JFK vs. Nixon) wywołały takie emocje, że Fed musiał wspomóc się Bankiem Anglii aby zdewaluować złoto z poziomu 40 USD. Pomysł współdziałania banków centralnych szybko nabrał cech instytucjonalnych. Wytworzono London Gold Pool.

Była to grupa 8 banków centralnych (Fed i Europa Zachodnia), które w 1961 r. zgodziły się na kooperację w sprawach złota, tak aby utrzymać system Bretton Woods. Każdy z nich przeznaczał do wspólnej puli odpowiednią ilość kruszcu i na porannych konferencjach podejmowano działania mające na celu utrzymać cenę złota na poziomie 35 USD. Wytworzona tak instytucjonalna manipulacja ceną złota nie była pierwszą, bowiem podobna wycena złota zapoczątkowana została jako London Fix już w 1919 r. kiedy to przedstawiciele najważniejszych banków (np. JP Morgan) sięgali po telefon i rozmawiali ze swoimi odpowiednikami w innych bankach oraz z aktualnie najważniejszym Rothschildem. System po prostu zmieniał się i ewoluował. London Gold Pool był natomiast specjalny, gdyż był centralny.

W celu załatania dziury podażowej oraz utrzymania narzuconej wymienialności, banki centralne zaczęły wyprzedawać na rynkach swoje rezerwy i pomiędzy 1961-1968 r. System “popsuł” Paryż. Republika Francuska dokonała już poprzednio wymiany części swoich USD na złoto (1962 i 1963), ale były to kwoty nieporównywalnie mniejsze do zgłoszonego 7 Stycznia 1965 r. zamiaru dokonania wymiany po kursie oficjalnym. Teraz chodziło o 150 mln USD po kursie 35 USD za 1 oz. W związku z tym V Republika posłała swoją flotę przez Atlantyk, do Nowego Jorku w asyście dla niszczyciela, który miał oddać jeden ładunek a podjąć inny. Po Francuzach uczyniło to samo kilka innych krajów i w rezultacie rezerwy złota USA stopniały do poziomu 27% rezerw światowych w 1968 r.

Śmiertelny cios układowi z Bretton Woods zadały Niemcy Zachodnie, czyli demokratyczny RFN odbudowany za amerykańskie pieniądze jako ariergarda przed postępem komunizmu w Europie. Bonn w maju 1971 r. oficjalnie porzucił dotychczasowy system, pociągając za sobą Szwajcarię (50 mln USD w złocie) w sierpniu i Francję (kolejne 191 mln w złocie) zaraz potem. Oczywiście wszystkie kraje zażyczyły sobie wymiany USD na sztabki. W USA, spowodowałoby to sytuację gdzie gospodarz nagle zostałby zalany na powrót swoimi dolarami, a jego rynek zareagowałby na to co najmniej źle, rozprzestrzeniając dalsze wstrząsy na rynki światowe. Właśnie wtedy prezydent Nixon zmuszony został do podjęcia kroków, które historia zapamiętała jako Nixon Shock.

“I have directed Secretary Connally to suspend temporarily the convertibility of the dollar into gold or other reserve assets, except in amounts and conditions determined to be in the interest of monetary stability and in the best interests of the United States...”

W 1971 r. USA “tymczasowo zawiesiło wymienialność dolara na złoto”. Zarówno MFW i USA postulowały w zaistniałej sytuacji działania mające na celu wyeliminowanie złota z rezerw banków centralnych i zredukowania jego roli w światowym systemie bankowym. Dążono do wprowadzenia zakazu dokonywania zakupów kruszcu przez banki centralne, przez co wolny rynek sam miał zadecydować o jego wycenie. Oczywiście abolicja zakazu kupowania kruszcu przez obywateli amerykańskich, miała w tym pomóc. Taki nagły zalew rynku złotem miał na celu zniszczenie jego ceny i utrzymanie międzynarodowej pozycji dolara.

Od Redakcji

Jeżeli zainteresował Was ten wpis, a nie mieliście okazji sięgnąć do jego poprzednich części, koniecznie nadróbcie zaległości: