ETFy jako narzędzie inwestycyjne w sektor wydobywczy złota

Klasyczny „fizyk” jest zabezpieczeniem teoretycznie antyinflacyjnym oraz przenoszącym wartość nabytych środków w czasie. Istnieje również cały bukiet opcji inwestycyjnych nominalnie dotyczących złota i dających ekspozycję inwestycyjną na sektor wydobycia. Należą do nich m.in. ETFy na spółki górnicze.

Czym są ETFy?

ETFy czyli Exchange Traded Funds to fundusze bierne, których celem jest naśladowanie ruchu danego indeksu. Mowa tu o dowolnym indeksie dotyczącym rynku obligacji, albo powiązanym z indeksem aktywa, lub indeksem danego sektora przemysłowego, czy kraju. Dla przykładowego indeksu możemy spotkać się z kilkoma różnymi typami ETFów:

- ETF long to typ funduszu, gdzie cena jednostek rośnie wraz ze wzrostem indeksu naśladowanego;

- ETF long x (cyfra) to fundusz również „długich pozycji”, jednak o odpowiednim lewarze zwielokrotniającym jego zysk lub stratę i wyrażonym cyfrą w jego nazwie;

- ETF short to typ funduszu zarabiającego gdy indeks zacznie spadać;

- ETF short x (cyfra) to fundusz zarabiający na spadkach odwzorowywanego indeksu, jednak o odpowiednim lewarze zwielokrotniającym jego zysk lub stratę i wyrażonym cyfrą w jego nazwie;

Wybór jest więc przepotężny i w zależności od miejsca i czasu w jakim się znajdujemy na rynkach, może okazać się, że będą stanowić one jedyną dostępną opcję do rozważenia dla danego aktywa czy klasy aktyw. Wszak wybór dostępnych produktów dla inwestorów z Nowego Jorku, Londynu i Warszawy będzie różnić się diametralnie.

Należy przy tym pamiętać, że założeniem ETFów jest naśladowanie indeksu. A „naśladowanie” nie zawsze oznacza „odwzorowanie” typu jeden do jednego. ETFy są przedmiotem obrotu na giełdzie, tak jak akcje. Cena akcji ETFa będzie się zatem zmieniać w ciągu dnia handlowego. Ponadto istnieje jeszcze jedna ważna implikacja o której część inwestorów zdaje sobie nie zdawać sprawy. Mianowicie – ETF umożliwia ekspozycję nie-bezpośrednią. Posiadając zatem udziały w ETFie np. na spółki wydobywcze nie oznacza to, że z automatu nabywamy akcje tych spółek.

Decydując się w inwestycję poprzez ETF należy mieć baczenie jakiego rodzaju składowe wchodzą w skład danego ETFa. Kupując udziały dla przykładu w ETF REMX, który zajmuje się metalami ziem rzadkich okaże się, że ekspozycja rozsiana będzie pomiędzy firmy wydobywcze i technologiczne zajmujące się tą klasą surowców. Dodatkowo część spółek w koszyku może okazać się tylko nominalnie zespolona z sektorem. Podstawą jest zatem sprawdzenie kompozycji koszyka.

Autor musi jednak zaznaczyć, że temat ETFów jako narzędzi inwestycyjnych zostaje w niniejszym wpisie ledwie zarysowany po powierzchni. Dlatego zachęca zainteresowanych do samodzielnego zgłębienia wátku.

Na podstawie powyższego wprowadzenia, wydaje się oczywistym, że istnieją również ETFy zajmujące się stricte złotem i spółkami górniczymi. I właśnie to będzie tematem niniejszego wpisu.

Exchange Traded Funds sektora wydobywczego złota

W przypadku królewskiego kruszcu istnieje kilka głównych typów powiązanych z nim Exchange Traded Funds. Tym najbardziej podstawowym są ETFy dające ekspozycję na akcje kompanii wydobywczych, z sektora zarówno gigantów, jak i juniorów. Wycena akcji spółek wydobywczych opiera się przede wszystkim o wycenę rynkową złota a odwzorowywana jest odpowiednim indeksem. ETFy dające ekspozycję na tego typu produkty potrafią przynieść większe zyski niż analogiczny ruch w górę pojedynczej spółki lub aktywa bazowego (w tej sytuacji złota lub indeksu). Jednak w przypadku spadków przyniosą one również większe straty. Innymi słowy są one bardziej narażone na zmienność.

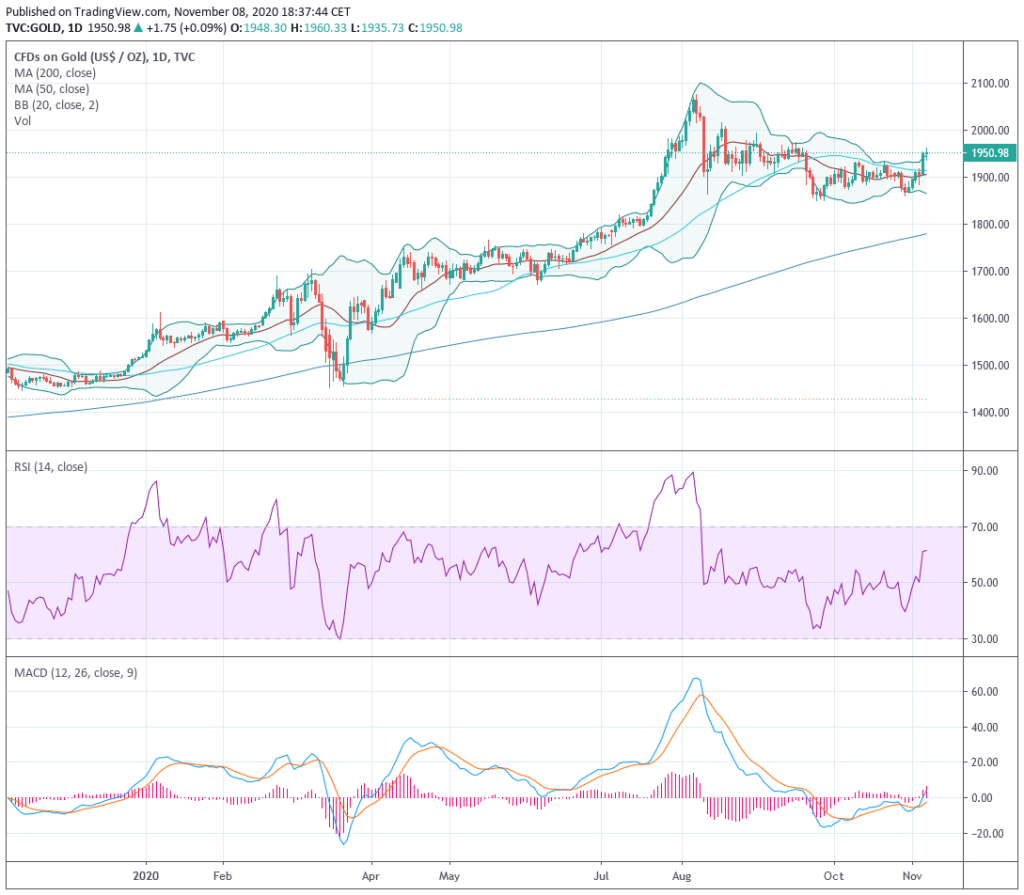

Na przykładzie wydarzeń z 2020 r. da się zauważyć, że spadki w marcu i kwietniu wynosiły ok. 50% wartości dla nie za-lewarowanych EFów, podczas gdy dla złota było to około 20%. Ale wraz ze wzrostami ceny kruszcu, wycena udziałów ETFów wręcz podwoiła się. W tym samym czasie wzrost ceny złota fizycznego przyniósł zwrot wielkości ok. 25%.

Oczywiście w tej sytuacji ma znaczenie indeks obrany do naśladowania, a zatem rodzaj udziałów w posiadaniu oraz ewentualne za-lewarowanie ETFa.

ETFów na złoto jest wiele. W przypadku byczych, czyli mających pozycje długie, dość łatwo można dostrzec cztery podstawowe typy. A że są to jednocześnie najbardziej znane i jednocześnie największe, autor pozwoli sobie przedstawić je poniżej wraz z krótkim omówieniem.

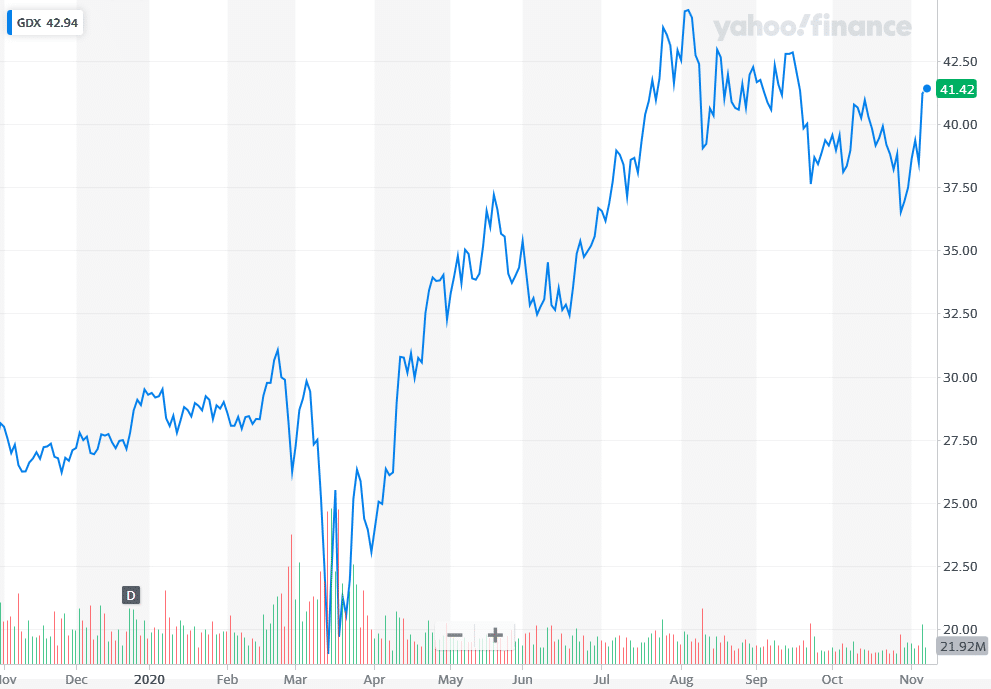

GDX czyli ETF na dużych górników

VanEck Vectors Gold Miners ETF (GDX). Śledzi on NYSE Arca Gold Miners Index, stworzony w celu pomiaru wydajności wysoce skapitalizowanych spółek sektora wydobycia złota. GDX należy do rodziny ETFów surowcowych od VanEck i stanowi jeden z jej klejnotów koronnych. Właśnie GDX wypuszczony w 2006 r. był pierwszym amerykańskim ETFem umożliwiającym szerszą ekspozycję na spółki wydobywcze złota. W swojej aktualnej kompozycji GDX daje ekspozycję na udziały największych spółek wydobywczych jak chociażby Newmont (ok. 12.4%), Barrick (11.6%) czy Franco-Nevada (6.3%).

GDX jest funduszem zarządzanym pasywnie. Zazwyczaj przynajmniej 80% jego aktyw ulokowanych jest w akcjach i certyfikatach spółek wydobywczych. W przeważającej większości są to spółki a Ameryki Północnej a tym w większości kanadyjskie. Wartość aktywów pod zarządem 17.7 mld USD. 45% udziałów w ETF posiadają inwestorzy instytucjonalni m.in. Bank of America Corporation i Canada Pension Plan Investment Board a 49% udziałowcy indywidualni.

GDX posiada expense ratio rzędu 0.53% co oznacza, że dla każdego zainwestowanego 1000 USD roczna opłata wynosi 5.30 USD.

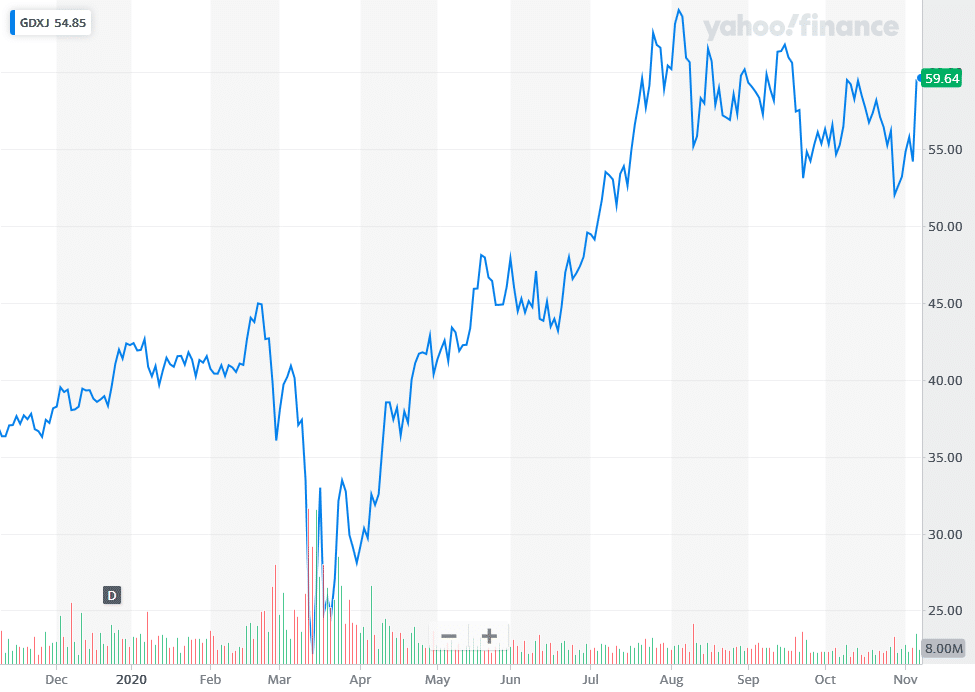

GDXJ czyli juniorzy – górnicy złota

VanEck Vectors Junior Gold Miners ETF (GDXJ), podąża cenowo za MVIS Global Junior Gold Miners Index czyli indeksem mikro i małych spółek sektora wydobywczego złota i srebra. Jest to kolejny ETF ze stajni VanEck. Ze względu na ekspozycję na mniejsze spółki, charakteryzuje się znacznie większą zmiennością niż GDX, a w jego koszyku inwestycyjnym będzie ich też znacznie więcej. Największy udział stanowią Kinross (6.9%), Goldfields (6.6%) oraz Northen Star (5.5%). Ponownie mamy do czynienia z ekspozycją przede wszystkim na rynki Ameryki Północnej a w niej Kanady.

Cena/Zysk ETF GDXJ na dzień 05/11/2020 r. to 24.0 a wrtość aktyw zarządzanych to 6 mld USD. Większość udziałowców (53%) to inwestorzy indywidualni. 40% stanowią inwestorzy instytucjonalni jak np. Toronto Dominion Bank czy UBS Grup AG.

GDXJ posiada expense ratio rzędu 0.54% co oznacza, że dla każdego zainwestowanego 1000 USD roczna opłata wynosi 5.40 USD.

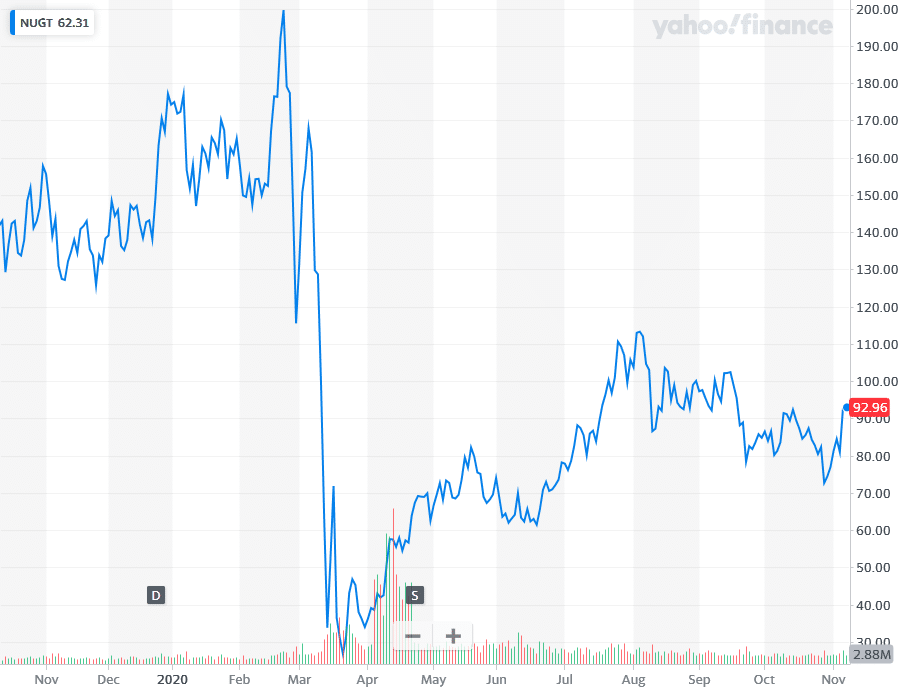

NUGT czyli GDX na sterydach

Trzecim z największych pod względem ilości zarządzanych aktyw ETFem górniczym jest Direxion Daily Gold Miners Bull 2x Shares (NUGT). Emitentem jest amerykański Direxion założony w 1997 r. Stylizowane „X” w jego nazwie nawiązywać ma do lewara inwestycyjnego. Firma specjalizuje się w za-lewarowanych ETFach a Direxion Daily Gold Miners Bull 2x Shares jest jednym z około 24 ich produktów, dotyczących różnych klas aktywów. Podstawę dla wyceny stanowi indeks NYSE Arca Gold Miners Index. Jest to fundusz pasywny.

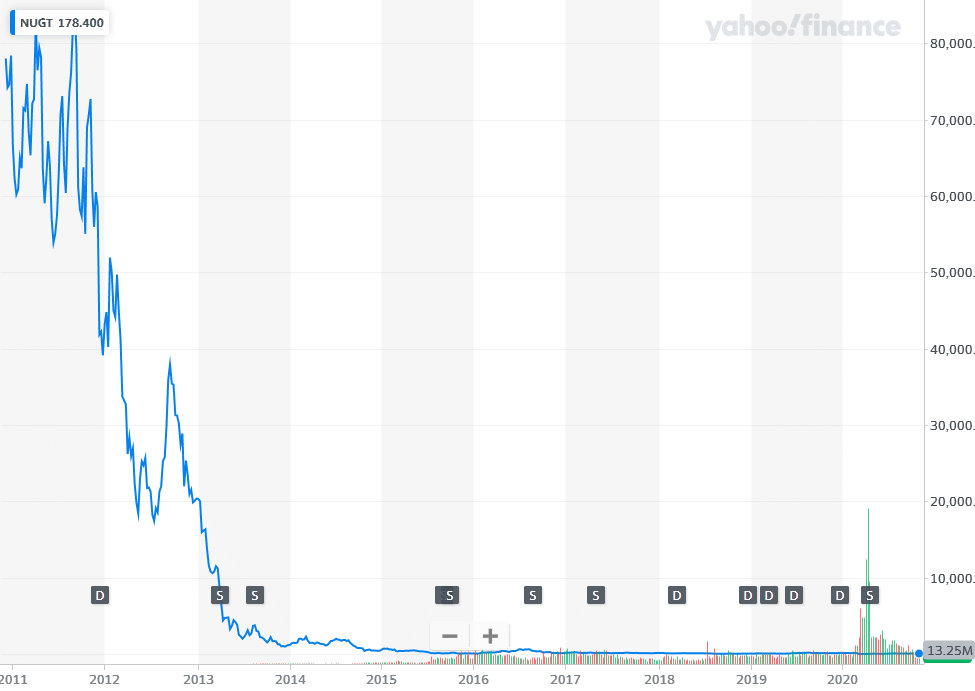

Ze względu jednak na dźwignię, nie jest to dobry produkt inwestycyjny dla strategii kup i trzymaj. Gigantyczną zmienność jaką charakteryzuje się omawiany widać po kursie r/r przedstawionym powyżej. Przed spadkami związanymi z lockdownem ostatni szczyt wyniósł 167 USD, choć na jesień 2019 r. było to szczytowo 225 USD. Spadek do poziomów blisko 30 USD w postaci flash crash musiał uderzyć wielu inwestorów po kieszeni. Dlatego też zarząd podjął decyzję o zmianie za-lewarowania. Do maja 2020 r. było x3 a po tym okresie x2.

NUGT posiada expense ratio rzędu 1.23% co oznacza, że dla każdego zainwestowanego 1000 USD roczna opłata wynosi 10.23 USD.

ETF NUGT posiada pod swoim zarządem aktywa o wartości 1 mld USD. 50% swojego koszyka inwestycyjnego trzyma w ETF GDX, dla którego podstawą wyceny jest ten sam indeks. Dodatkowo ponad 20% ulokowane jest w tzw. ETF swaps, czyli bardzo skrótowo tłumacząc – derywacie. Ponad 90% korzystających z NUGT to inwestorzy indywidualni. Nie powinno to zaskakiwać, ponieważ jest to produkt o dużej zmienności, ryzyku i na pewno nie przeznaczony dla strategii długoterminowego trzymania. O czym świadczy chociażby poniższy wykres pokazujący cenę od początku jego istnienia.

Ale na tym polega dźwignia dzienna. Zarówno NUGT jak i opisany poniżej JNUG obiecywały lewar x3 (teraz x2) ale tylko w ciągu danego dnia. Każdego dnia rozpoczynają zatem walkę o wypracowanie zysku od samego początku. W sytuacji spadków ceny złota jest to problematyczne. Złoto spadnie o „x”, indeks bazowy używany dla ETFów spadnie o „y”, ETF nie-za-lewarowany spadnie o „z”. A w takiej sytuacji za-lewarowane ETFy zmuszone zostają np. do zlikwidowana 50% swoich aktywów aby posiadać środki do utrzymania dźwigni. A koro w swoim portfolio mają zarówno ETFy od VanEcka, papiery wartościowe oraz całkiem sporo instrumentów pochodnych, to też w rezultacie następuje wodospad koloru czerwonego.

JNUG czyli anabolików używania ciąg dalszy

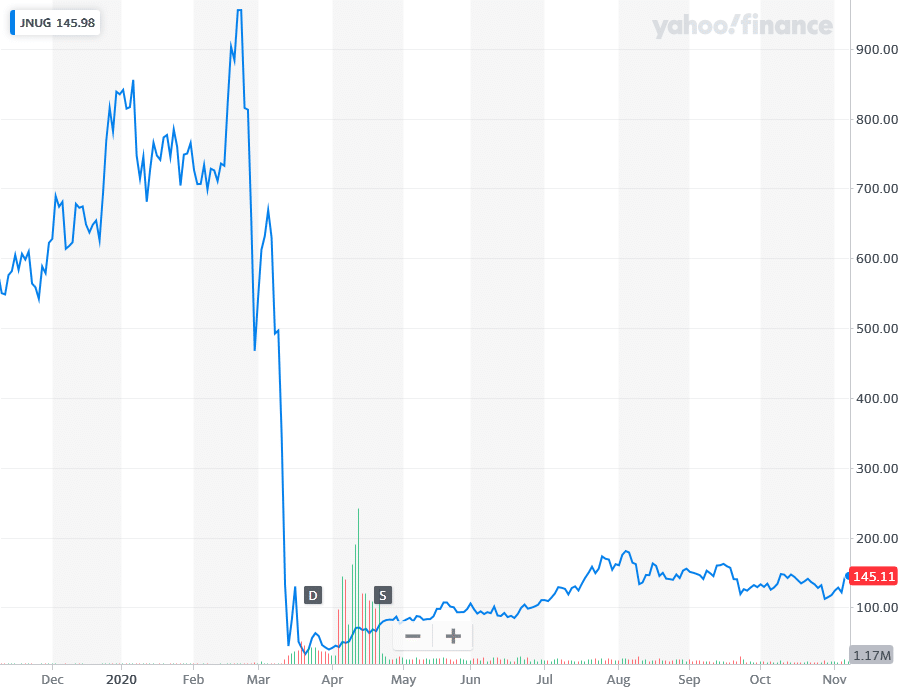

Direxion Daily Junior Gold Miners Index Bull 2x Shares (JNUG), to kolejny za-lewarowany ETF ze stajni Direxion. Skupiony jest jak sama nazwa wskazuje na juniorach przemysłu wydobywczego i podobnie jak poprzednik jest ETFem za-lewarowanym. Do maja 2020 r. było x3 a po tym okresie x2. Nie jest to zatem fundusz sprzyjający strategii kup i trzymaj. Założeniem przyświecającym mu jest dostarczenie dziennego wzrostu rzędu 200% w ciągu dnia. A akcje juniorów sektora wydobywczego złota należą do najbardziej ryzykownych na rynku.

Fundusz oparty jest o MVIS Global Junior Gold Miners Index, podobnie jak GDXJ. Jest za-lewarowany, podobnie jak NUGT. Skierowany jest na sektor mikro i małych górników złota, podobnie jak GDXJ. Jego kompozycja przypomina natomiast NUGT, ponieważ przeszło 41% w koszyku inwestycyjnym stanowi GDXJ. Dodatkowo, podobnie jak w NUGT spory, bo 30% udział stanowią derywaty w postaci Vaneck Vectors Junior Gold Miners Etf Swap.

Wykres powyższy, czyli JNUG r/r pokazuje wyraźnie, że jest to ETF ryzykowny. Zmiana wyceny z blisko 1000 USD do 145 USD może robić wrażenie. W trakcie krachu giełdowego z marca 2020 r. inwestorzy potrzebowali natychmiastowej płynności finansowej celem pokrycia strat i uzupełnienia marigin calls. Wyprzedawano zatem m.in. złoto, co wpływało na wszystkich górników a w szczególności juniorów. A najbardziej uderzyło we wszystkich z ustawioną byczą dźwignią na tę część sektora. Oczywiście fakt posiadania w swoim portfolio udziałów w GDXJ, nie mógł nie wpłynąć na wycenę tegoż.

Było to przyczyną zmiany za-lewarowania od maja 2020 r. z x3 na x2 . W przypadku JNUG inwestor płaci za „przywilej” posiadania udziałów (czyli tzw. expense ratio) 1.17%, co jest znacznie wyższym wskaźnikiem niż w przypadku powyżej wspomnianych. W maju 2020 r. Wall Street Journal pisał:

“The average ETF carries an expense ratio of 0.44%, which means the fund will cost you $4.40 in annual fees for every $1,000 you invest. The average traditional index fund costs 0.74%, according to Morningstar Investment Research.”

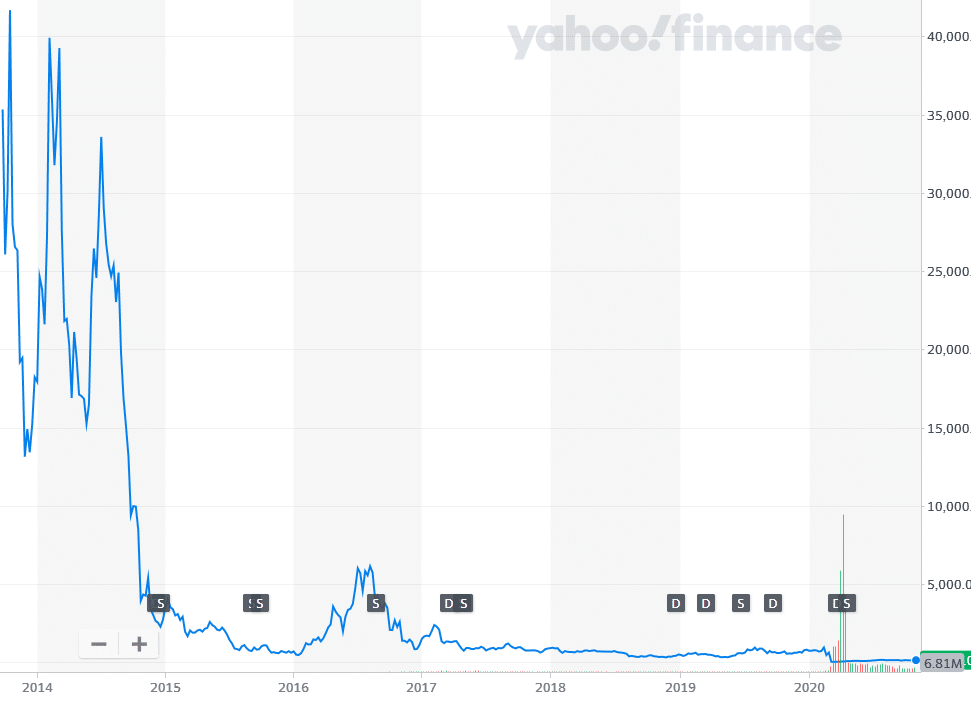

A żeby uświadomić jak ryzykownym narzędziem w stosunku do zwykłych akcji juniorów jest JNUG, należy spojrzeć na poniższy wykres cenowy od jego powstania w 2014 r.

Cztery strategie

Powyżej autor zaprezentował cztery czołowe ETFy dające byczą ekspozycję na sektor górników złota. Każdy z nich inny.

O produktach od VanEcka można powiedzieć że prezentują strategię długoterminową, dając dodatkowo ekspozycję nie-bezpośrednią na konkretne spółki wydobywcze. W tej sytuacji należy jednak pamiętać zwyczajnie o ryzyku systemowym – posiadając udziały takiego ETFa, nie oznacza to, że posiadamy akcje kompanii wydobywczych. Posiadamy aktywo odwzorowujące ich ruchy na podstawie danego indeksu w oparciu o modele matematyczne stosowane przez producenta ETFa.

Z kolei produkty inwestycyjne od Direxion stanowią przykład raczej daily-tradingu, o znacznie wyższym poziomie za-lewarowania a przez to i ryzyka. Dodatkowo w tym przypadku dają one przede wszystkim ekspozycję… no właśnie, na co? Na produkty pochodne.

W odpowiednim zakresie czasowym, wartość każdego aktywa inwestycyjnego zakończy się spadkiem. Jest to efektem cykliczności rynkowej i związanych z nią wszystkich elementów. Podczas czarnego poniedziałku 19 października 1987 r. indeks Dow Jones spadł o 508 punktów bazowych czyli o 22%. Dla ETFów za-lewarowanych x3 oznaczałoby to spadek wartości rzędu 66% Dodatkowo generują one wysokie koszty w postaci expense ratio.

Szukając zatem ekspozycji na spółki górnicze złota, autor przede wszystkim szukałby ekspozycji bezpośredniej. Jeżeli takowa nie byłaby dostępna, być może rozważyłby ETFy posiadające udziały spółek wydobywczych. Cały czas pamiętając jednak, że ma do czynienia z „pośrednictwem”.