Florida Atlantic University: 'Idzie finansowe tsunami’. W Niemczech spirala rodem z 2008 roku

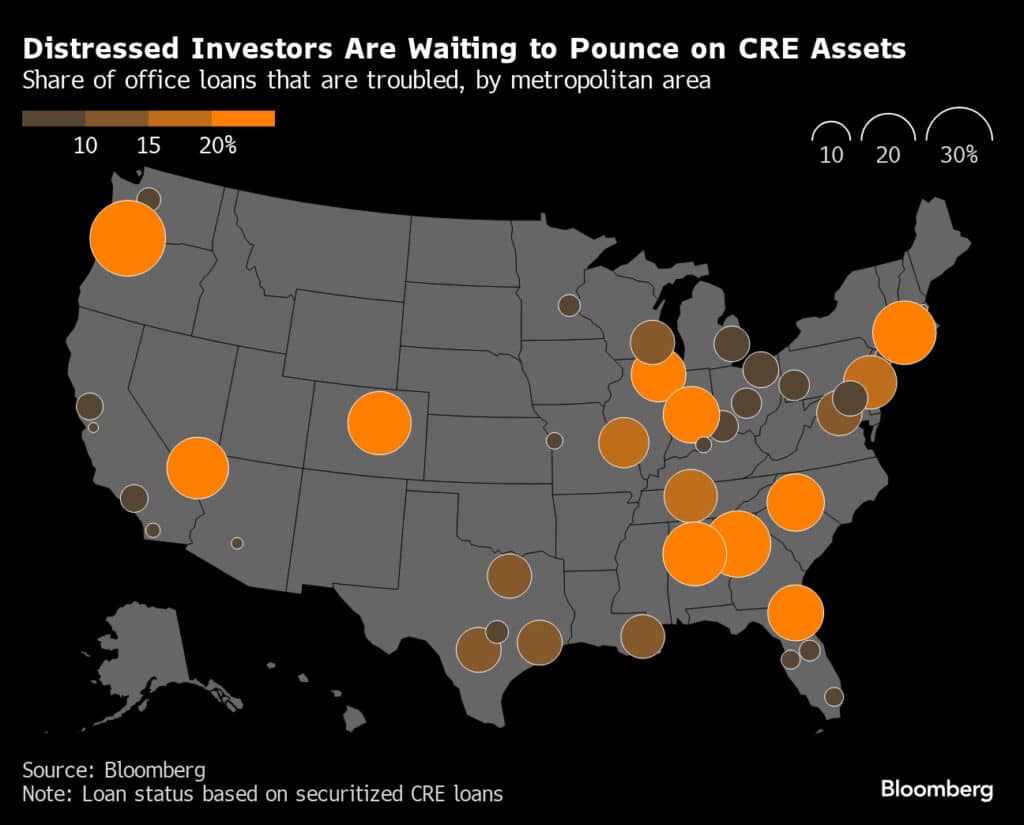

Co do krachu na rynku nieruchomości komercyjnych w USA nie ma wątpliwości. Jest faktem. Czy może spowodować kryzys także w innych częściach świata? Jak duża może być jego skala? Aktywa CRE (Commercial Real Estates) przeżywają poważny, strukturalny kryzys. Według prezesa Fed, Powella walka z tym problemem zajmie długie lata. Niektóre firmy operujące w branżach prywatnych pożyczek, czy private equity przygotowują się do skorzystania z tej okazji… Ale jeszcze nie teraz.

W oparciu o analizę funduszu Oaktree Capital, liczba zagrożonych banków w USA przekroczyłaby poziomy obserwowane podczas kryzysu finansowego w 2008 r…. Gdyby nominalne wartości komercyjnych nieruchomości spadły tylko o 20% w stosunku do ich szczytowego poziomu. Tymczasem MFW, wartość nieruchomości biurowych w USA spadła w ubiegłym roku o 23%. Do fatalnego wyniku brakuje niewiele.

Według danych zebranych przez Preqin przytaczanych przez agencję Bloomberg ok. 64% z 400 mld USD, które globalna branża inwestorów w komercyjne nieruchomości odkłada na łowienie okazji… Jest przeznaczone na Amerykę Północną. To najwyższa koncentracja na USA i Kanadzie od dwóch dekad. W efekcie, w innych regionach istnieje obawa, że zjawisko to pogłębi kryzys gdzie indziej.

… Zabierając płynność z rynku w Europie i Azji, gdzie problem komercyjnych nieruchomości jest równie powszechny. Albo nawet większy z uwagi na słabszą gospodarkę i prowadzoną od dziesięcioleci ultra luźną politykę monetarną banków centralnych jak EBC, czy BoJ. Sprawdźmy zatem, co o problemie mówi Bloomberg?

Tymczasem wartość amerykańskich biurowców spadła w ubiegłym roku o prawie jedną czwartą. Bardziej niż w Europie. Według Stowarzyszenia Banków Hipotecznych, w tym roku w Stanach Zjednoczonych zapadnie prawie 1 bilion dolarów długu związanego z nieruchomościami komercyjnymi. Zatem rosnąca liczba bankructw stworzy więcej okazji dla nabywców zagrożonych aktywów… Które będą musiały być upłynniane.

Niemcom się nie upiecze?

Wg. Preqin, kwota pieniędzy odłożonych przez firmy na strategie zadłużenia nieruchomości na całym świecie zmniejszyła się jednocześnie o 26% do 56,1 mld USD do maja od końca 2021 roku. Może to zdecydowanie ograniczyć zainteresowanie kupujących zagrożonymi kredytami CRE od Korei po Chiny. Europa niemal na pewno nie będzie wolna od problemu.

Banki w Niemczech aktualizują wyceny budynków, które sfinansowały, mniej regularnie niż ich odpowiedniki w USA. Ocena skali problemów zajmuje więc dłużej. Obecnie kwota zadłużenia CRE ze wskaźnikiem kredytu do wartości przekraczającym 100% zbliża się do 160 miliardów euro (173 miliardów dolarów), wg. Europejskiego Urzędu Nadzoru Bankowego. O nieaktualnych wycenach alarmował też Europejski Urząd Nadzoru Ubezpieczeń i Pracowniczych Programów Emerytalnych w zeszłomiesięcznym raporcie.

Idzie fala kryzysu

„W porównaniu z kryzysem roku 2008 r., wciąż jesteśmy w pierwszym lub drugim etapie (…) Nadchodzi tsunami, a wody oddalają się od plaży”... Tak twierdzi Rebel Cole, profesor finansów na Florida Atlantic University. Cole doradza funduszowi Oaktree Capital Management, zarządzającemu prawie 200 mld USD i specjalizującemu się w inwestycje w zagrożone upadłościową przedsiębiorstwa. To właśnie OakTree jest wśród wielu funduszy, które spodziewają się więcej problemów dla amerykańskich banków.

John Brady, globalny szef działu nieruchomości w Oaktree, jest podobnie dosadny w kwestii tego, co nas czeka: „Możemy znajdować się u progu jednego z najbardziej znaczących cykli inwestycji w nieruchomości w trudnej sytuacji w ciągu ostatnich 40 lat (…) Niewiele klas aktywów jest tak znienawidzonych jak nieruchomości komercyjne, a zatem uważamy, że istnieje niewiele lepszych miejsc do znalezienia wyjątkowych okazji”.

Świadomość kryzysowych sytuacji sprawia, że tzw. 'sępy’ nadlatują i negocjują jak najniższe ceny… To grozi to dalszym spadkiem wartości w Europie i Azji lub pozostawieniem niektórych rynków w martwym punkcie. Silna gospodarka Ameryki Północnej, silniejsze rynki i mocny dolar mogą przyczynić się do „opóźnionego ożywienia rynku” poza Stanami wg. analiz Altus Group. Podobne zdanie ma Canada Pension Plan Investment Board.

Zarządzający aktywami PGIM szacuje, że w tym roku luka pomiędzy wolumenem pożyczek, których termin spłaty upływa, a dostępnością nowych kredytów wyniesie prawie 150 mld USD. Mniejsi pożyczkodawcy wydają się szczególnie narażeni ze względu na ich ekspozycję na nieruchomości, a w sektorze tym już doszło do zawirowań. New York Community Bancorp musiał na początku tego roku przyjąć zastrzyk kapitałowy w wysokości ponad 1 mld USD. Analitycy Pimco uważają, że prawdopodobne są dalsze bankructwa banków regionalnych. Kryzys?