Wall Street ma nowego króla, giełda wycenia go na 3 biliony dolarów. Apple odchodzi w cień

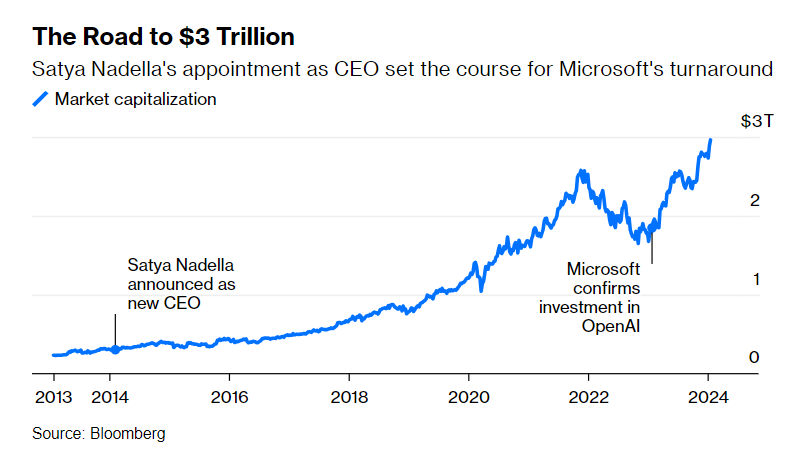

Inwestorzy z opóźnioną euforią zareagowali, na realizowane od 2019 roku inwestycje Microsoftu w AI. Odkąd CEO spółki, Satya Nadella objął dowództwo, kapitalizacja rynkowa Microsoftu wzrosła 15-krotnie. Dokładnie 10 lat temu rynek euforycznie wyceniał biznes Apple i 'iPhone’owe’ nowości. Poprzedni CEO spółki kojarzonej z Windowsem sceptycznie patrzył na Apple, przez co Microsoft uznany został za marudera. Nadella, który prowadził dział chmury obliczeniowej, wziął sprawy w swoje ręce i ze spółki kojarzonej z oprogramowaniem, przekształcił Microsoft w giganta sektora chmury obliczeniowej, gdzie firma powoli zwiększa udziały w rynku.

Gdyby Bill Gates nie posłuchał rady swojego przyjaciela, Warrena Buffetta i nie sprzedawał swoich akcji, jego majątek wynosiłby 1,3 bln USD. Byłby prawie 6-krotnie bogatszy od Elona Muska. Przyczyny siły Microsoftu należy upatrywać nie tylko w sile samej spółki, ale też w słabości Apple, któremu coraz bardziej ciąży cykliczny popyt na telefony. Oraz duża skala biznesu, która ogranicza dalsze możliwości ekspansji. Co więcej, podobnie jak w przypadku Tesli, rynek wciąż nie widzi świeżości w biznesie firmy 'z jabłuszkiem’ – nie ma sektora, który generowałby dla niej dodatkowe (nowe) przychody i zyski. Nadella zbiera świetne oceny jako CEO (wyższe od Tima Cooka, z Apple) i zadbał o 'świeżość’ biznesu Microsoftu. Gdyby był to nadal Windows i pakiet Office, wycena 3 bln USD, nie miałaby szans się pojawić.

Nie tylko Windows

Tym razem to nie Windows rozpędził byki. To, co elektryzuje wyobraźnię to #OpenAI (49% udziałów, inwestycja w 2019 za 1 mld USD) oraz chmura #Azure. Jeszcze w 2017 roku Microsoft miał niespełna 14% udziałów w rynku, teraz zbliża się do 23% (dane poniżej aktualne na Q2 2023). Warto podkreślić, że udział w rynku Amazon (AWS) bardzo powoli, ale spada. Rynek wierzy, że Microsoft urwie tu spory kawałek tortu. Chmura to dla dużych techów dość niskie koszty i wysokie marże. Jednym słowem duży lewar na cash flow. Spółki 'Magnificent 7′ nie są zbyt dobrze zdywersyfikowane.

- Wzrosty Nvidia napędzane są w niemal w 100% przez chipy AI H100 (centra danych).

- Meta Platforms, Zuckerberga bazuje na reklamach (98,5% zysków)

- Alphabet generuje ponad 55% zysku z reklam w przegladarce (Google)

- iPhone to kura znosząca złote jaja dla Apple, a ponad połowę zysków Amazona stanowi nie e-commerce, a AWS

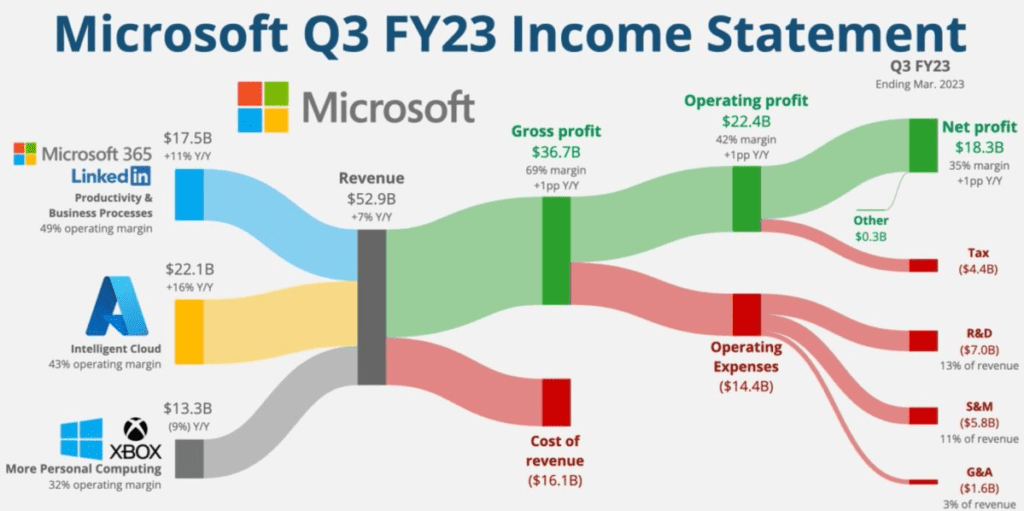

A Microsoft? W ostatnim raportowanym kwartale Microsoftu (Q3 2023), żaden pojedynczy produkt ani usługa nie przyniosły więcej niż 40% przychodów w wys. 56,5 mld USD. Największa część pochodziła z Azure, która (23 miliardy dolarów). Usługi Office 365 wygenerowały 13,1 mld USD, a Windows 5,6 mld USD. Linkedin i pozostałe przejęcia ok. 3,9 mld USD. Do tego Xbox przyniósł 3,9 miliarda dolarów (niebawem możliwe połączenie z Activision Blizzard i uderzenie w dominację Sony. Dodajmy do tego 49% udziałów w OpenAI (GPT) oraz zabierające rynek computing AWS, Microsoft Azure i mamy mocny lewar na poprawę zysków netto i przepływów pieniężnych. Microsoft dysponuje świetnie rozdzielonym modelem biznesowym, ale… Nie miejmy złudzeń, model ten także jest cykliczny (i podatny na ew. recesję).

Może Cię zainteresuje: