Spitznagel: Krach i koniec ery? Fundusz 'Black Swan’ wyruszył na polowanie – rozdanie Universa

Zarządzający funduszem Universa Investments, Mark Spitznagel słynie na Wall Street jako osoba, która rzadko bywa na salonach i pierwszych stronach gazet. Jednak na łamach wywiadu z Fortune ostrzegł i potwierdził poprzednie, 'niedźwiedzie’ stanowisko. Miliarder uważa, że rynek jest w końcowej fazie bańki kredytowej, zapoczątkowanej kilkadziesiąt lat temu obniżkami stóp procentowych Fed. Spitznagel od kilkudziesięciu lat zajmuje się 'tail-risk hedging’. W skrócie zabezpiecza się na wypadek ryzyka tzw. ogona czyli sytuacji w której zmienność rynku przekracza trzykrotnie średnie odchylenie standardowe. Nazwa odnosi się do krzywej dzwonowej (normalnego) rozkładu wyników, gdzie zdarzają się naprawdę mało prawdopodobne, ale dla rynków tragiczne zdarzenia. Nazywa się je, bardziej przysłowiowo, 'Czarnymi łabędziami’. Zwykle przeradzają się one w masową falę likwidacji (Margin Call) i napędza sprzedaż. Wtedy Universa zarabia fortunę na tanich opcjach sprzedaży, które stale utrzymuje otwarte. Wg. danych EY od stycznia 2008 do 31 grudnia 2019 średni roczny wzrost Universa wyniósł oszałamiające 105%.

W skrócie Spitznagel traci niemal codziennie ale bardzo niewiele. Gdy rynkowa zmienność (w czasie paniki) dynamicznie rośnie, zarabia krocie. Jego filozofia inwestycyjna wynika z wielu lat spędzonych na analizach losowości i psychologii, wspólnie z Nassimem Nicholasem Talebem. Ten zasłynął choćby z książki 'Czarny Łabędź’ czy 'Zwiedzeni przez przypadek’. Spitznagel koncentruje się na zdarzeniach rzadkich, które nie są możliwe do przewidzenia. Przekazał, że od 25 lat współpracuje z Talebem (były traderem rynków opcji), wspólnie z którym doszli do aktualnej strategii zarządzania ryzykiem i pozycjami, niegdyś jeszcze w funduszu Empirica. W wolnych chwilach prowadzi gospodarstwo Idyll Farms i produkuje sery. Rzadko publicznie dzieli się własnym poglądem co do sytuacji rynkowej. Jest jednak pewien, że krach nadejdzie – pytanie tylko 'kiedy’.

Co powiedział tym razem?

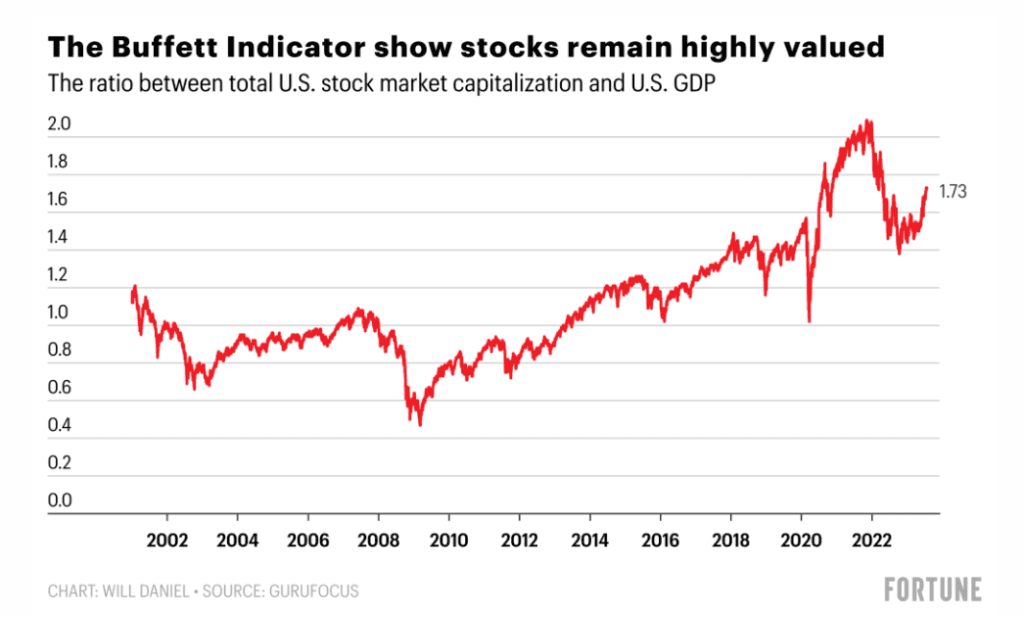

- W ocenie Spitznagela świat znajduje się coraz bliżej punktu zwrotnego w którym wysokie ceny akcji będą nie do utrzymania z uwagi na kurczący się popyt w gospodarce

- Miliarder uważa, że sytuacja ta jest czymś zupełnie standardowym po 40 latach rozkwitu gospodarek. Zastrzegł, że przekonanie to nie ma związku z tym, że Universa ma biznesową intencję by stawiać na krach

- W ocenie Spitnzagela standardowe zarządzanie ryzykiem jest… Nieopłacalne bo w długiej perspektywnie nie generuje żadnych zwrotów

- By naprawdę redukować ryzyko i zarządzać nim wg. Spitznagel trzeba być specjalistą z zespołem ludzi, dostępem do danych i wiedzy z zakresu losowości i matematyki

- Ocenił tzw. aktywa 'bezpiecznej przystani’ jako pewnego rodzaju mrzonki, które także narażone są na nieprzewidywalne załamania cenowe.

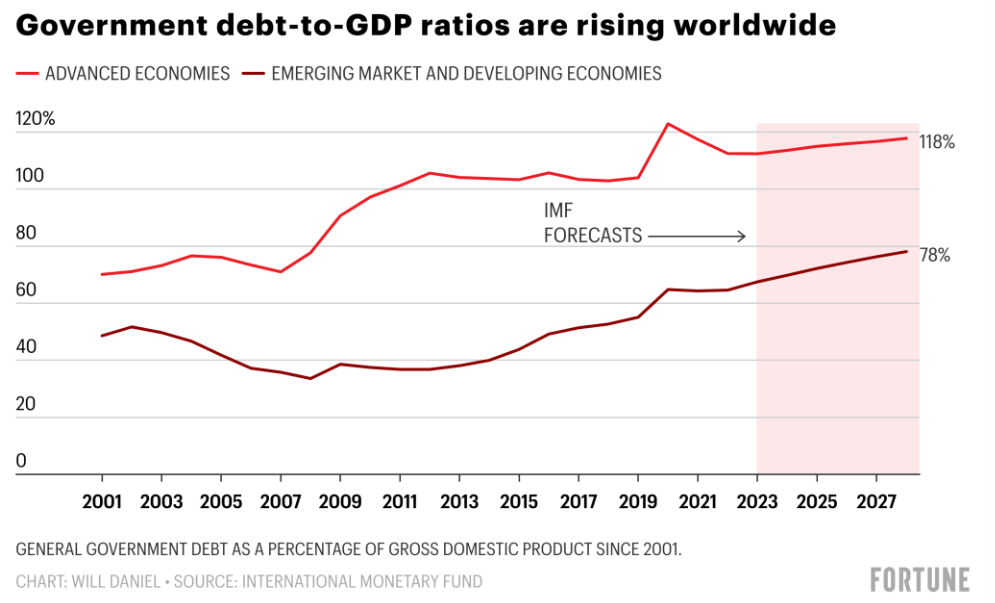

Spitznagel wciąż martwi się tym, że największa bańka kredytowa w historii ludzkości i całe gospodarki siedzą na przysłowiowej beczce z prochem. Wystarczy podpalić lont? Spitznagel twierdzi, że ’ ma wątpliwości co do faktu, że żyjemy w erze dźwigni finansowej, w erze kredytów i będzie to miało swoje konsekwencje’

- Mimo to w długim terminie zarządzający w Universa spodziewa się hossy. Uważa, że rynki wrócą do wzrostów co wynika z poniekąd z 'teorii gier’

- Spitznagel uważa, że detaliczni inwestorzy powinni uważnie słuchać Buffetta i 'nie obstawiać przeciwko Stanom Zjednoczonym’

- Ostatnie lata to epoka wzrostu rynków zdecydowanie powyżej normy. Ludzie zapomnieli już co znaczy 'norma’ a wielu wieści, że ta nigdy nie wróci. Tak było też u szczytów poprzednich baniek

- Spitznagel nie kupuje 'keynewsowskiej ekonomii’ i uważa, że skala dodruku od tak długiego czasu będzie miała złe konsekwencje

- To, co obserwujemy teraz – także consensus analityków i rynku stwarza potencjał do rozczarowania. Rynki wciąż udają, że nie widzą, że teoria 'MMT’ jest zbyt piękna by była prawdziwa

Już w szkole średniej Spitznagel nie próżnował. Rozpoczął praktyki o weterana rynku towarowego – soi i kukurydzy. W swoim czasie jego mentor, Everett Klipp znany był jako Baby Ruth z CBOT. Spitznagel nazywał go swoim 'przybranym dziadkiem’. Określił strategię Klippa jako 'miłość do przegrywania’. Do tego 'Baby Ruth’ nigdy nie bazował na prognozach. Oba te elementy są centralnym punktem strategii Universa dzisiaj. Czy Spitznagel upoluje w końcu kolejną 'grubą rybę’ po krachu 2020 roku?

Może Cię zainteresuje: