Test wart 25 bilionów dolarów. Oto decydująca data dla rynków i Nasdaq. Tesla i Netflix za burtą?

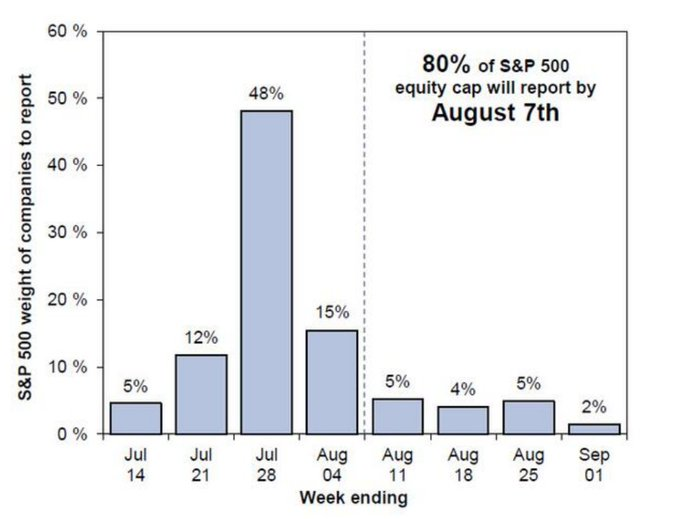

Niesamowity rajd spółek technologicznych dni łapie zadyszkę przed zbliżającą się publikacją wyników kluczowych firm z Wall Street. W przyszłym tygodniu łączna kapitalizacja amerykańskich firm, które podzielą się wynikami finansowymi przekroczy 25 bilionów dolarów. W związku z tym spodziewamy się szczytu zmienności i być może znalezienia decydującego kierunku. Wśród spółek, których raporty za II kwartał 2023 roku poznamy znajdą się m.in. we wtorek: Microsoft (największa waga w Nasdaq), Alphabet (Google) i Visa czy środowe Coca Cola i Meta Platforms i czwartkowy Amazon oraz McDonald’s. Trzy giganty przedstawią raporty w ciągu jednego dnia, 25 lipca.W pozostałych także nie będzie nudno. Spółki z S&P 500 odnotowały spadki zysków w dwóch kolejnych kwartałach ale … Do tej pory blisko 80% z nich pokonuje poprzeczkę postawioną przez analityków.

Oto tajemnica rajdu – zbyt ponure prognozy? Zaniżane oczekiwania? Konsensus analityków UBS szacował średnio spadek 7% r/r spadek zysku na akcję dla S&P500 – a zatem największy sapdek od 2020 roku. Dlaczego amerykańskie akcje są tak silne? Czy najgorszy moment tzw. recesji przychodów jest już za nami? Goldma Sachs pozostaje dość byczy dla akcji i szacuje, że ok. 96% firm z S&P 500 znajduje się obecnie w okresie zakazu skupu akcji własnych…. Zakaz buybackó ma zakończyć się w okolicach 28 lipca, co potencjalnie uruchomi lawinę skupów. Analitycy z GS szacują, że firmy wychodzą z okresu zakazu ok. 1 do 2 dni po wynikach finansowych. Czy skupy zdołają zamortyzować podaż?

Netflix i Tesla za burtą?

Wyniki dwóch gigantów, które otworzyły bramę do raportów gignatów sektora tech czyli Tesli i Netflixa rozminęły się z rozdmuchanymi oczekiwaniami w kilku kluczowych miarach. Wolne przepływy pieniężne dla Netflixa znacznie spadły mimo rekordowych historycznie przychodów i wyższego od prognoz EPS. Tesla odnotowała z kolei spadek marż sprzedażowych, a Elon Musk podkreślił że słabsze momentum gospodarcze może skłonić firmę do kolejnych obniżek cen. Spadek zysku EPS nigdy nie jest tym, co podoba się inwestorom. Widzimy dziś powszechną realizację zysków, traca amerykańskie indeksy. Czy okaże się to czerwoną lampką dla raportó w przyszłym tygodniu? Niższe od prognoz wyniki Microsoftu, Google’a we wtorek oraz kolejne istotne publikacje mogą włożyć kij między szprychy indeksom, z uwagi na samą nominalną wagę w benchmarkach. Czy ciężar wyników znów spadnie na publikujący raport najpóźniej (3 sierpnia) z 'wielkiej siódemki’ Apple?

Ekstrapolacje i AI

Charakterystyczne dla okresów prosperity ekstrapolowanie przeszłości towarzyszy rynkom, w każdym rynku byka. W skrócie polega to na tym, że rynek szacuje, że przyszłość będzie taka sama jak przeszłość. Tymczasem bezpieczniej byłoby zakładać, że przyszłość nie będzie tak łaskawa dla ryzykownych aktywów. Gospdoarka USA pozostaje mocna mimo najagresywniejszego od ponad 40 lat cyklu podwyżek stóp przez Fed. Nie stanowi to jednak dowodu na to, że będzie taka również w kolejnych kwartałach. Inflacja CPI spadła z niemal dwucyfrowych poziomów r/r do ok. 3%. Nic dziwnego, że rynki dostrzegły w tym zwiastun cudu, którym byłoby zupełnie 'miękkie lądowanie’. Jednak prognozy makro nie pozostawiają złudzeń – dla gospodarek najgorsze dopiero nadejdzie. Pełny efekt podwyżek stóp dopiero nadejdzie. Jeśli consensus rynkowy się nie myli, firmy czeka spadek przychodów i kompresja marż. Oczywiście nie każdą ze spółek dotknie taki scenariusz w takim samym stopniu. W najgorszym położeniu znajdą się wówczas biznesy zadłużone, bez dodatnich przepływów pieniężnych.

W I kwartale 2023 widzieliśmy rekordową ilość wzmianek dot. AI. Efekt? Wspaniała siódemka firm z S&P500 zyskuje od początku roku 58%, pozostałe zaledwie 4%. Czy z pewnością rynek pozostał w tej kwestii efektywny, a podejmowane ryzyko wokół zakładów 'na BigTech’ jest w pełni usprawiedliwone? Jakiej premii z a ryzyko oczekują inwestorzy nabywające akcje Nvidia notowane ze wskaźnikiem P/E w okolicach 200? Proporcja jest wręcz uderzająca, to tak jakby wycenić zarabiający średnio 40 tys. PLN miesięcznie sklep na 1 miliard złotych. Na giełdzie wszystko jest możliwe, przykład ten pokazuje że de facto to psychologia inwestorów rządzi wycenami. W fazach krytycznych najczęściej rozgrzany tłum boleśnie się myli.

Możliwe, że Cię zainteresuje: