Hossa w 2024 'znowu wszystko będzie rosło’. To 3 alternatywy dla Wall Street. 'Znowu wszystko będzie rosło’

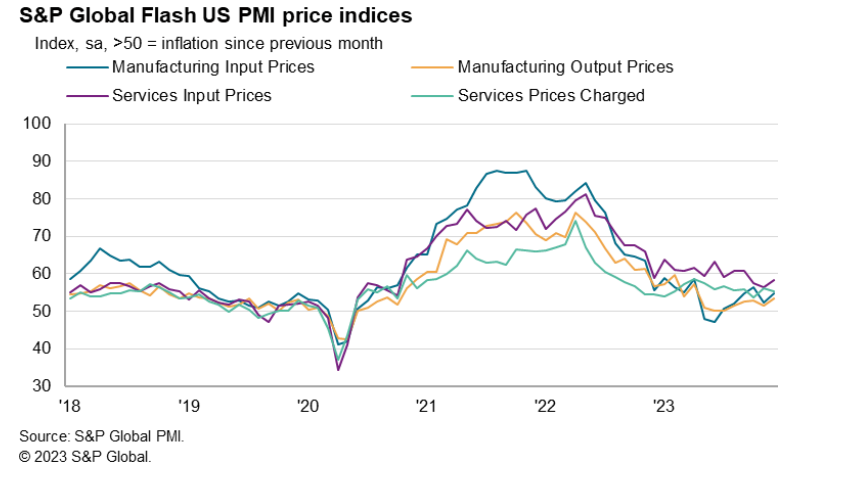

Jeszcze niedawno, niemal wszystko, co usłyszeliśmy w ostatnich miesiącach dla rynków wydawało się scenariuszem tak pięknym, że niemal nierealnym. Inflacja spada, banki nie upadają, kryzysu ani poważnej, bezpośredniej eskalacji militarnej między USA, a Chinami wciąż brak. Od początku inwestorzy zaczęli mocno rozgrywać niewiarygodnie wspaniałą przyszłość. Okazało się, że tym razem consensus miał rację. Wall Street zawierzyło komentarzom Jerome’a Powella, sugerującym miękkie lądowanie gospodarki USA. Jak dotąd podejście do okazało się właściwe, a inflacja ochładza się znacznie szybciej niż gospodarka.

Prowadzi to do mocnej gry na obniżki stóp i uniknięcie recesji w globalnej skali makro. Ostatnie głosy płynące z Fedu, jeszcze bardziej rozochociły rozgrzane przed 2024 rokiem byki. Wczoraj, prezes Fed z Chicago, Austan Goolsbee podkreślił, że teoretycznie cięcia mogą zacząć się jeszcze w marcu 2024 roku. Nasdaq 100 zamknął się na rekordowym poziomie od dwóch lat, podobnie do S&P 500 odnotowuje trwającą już 7 tygodni passę wzrostów, dzięki gołębiemu tonowi Fed.Opór ze strony prezesa Fed z Nowego Jorku Williamsa, który powiedział dziś CNBC, że spekulacje na temat marcowej obniżki stóp procentowych są „przedwczesne”, nie zdołał osłabić nastrojów.

Co jeśli?

Co ciekawe, jeśli consensus ponownie będzie miał rację, możemy oczekiwać sporego spowolnienia w amerykańskiej gospodarce w 2024 roku. Sugerowałaby je skala oczekiwanych obniżek stóp. Ciężko przecież wyobrazić sobie sytuację, by inflacja w przyszłym roku spadała tak gładko jak w 2023 (efekty bazowe w dużej mierze zostaną zredukowane), a przy silnym konsumencie szansa na gładki spadek, aż do 2% celu wydaje się jeszcze niższa. Wynikają z tego trzy możliwe scenariusze:

- Prognozy są trafne, ale to oznaczałoby prawdopodobnie, że gospodarka zwolni bardziej niż obecnie oczekuje rynek (przecież Wall Street chce miękkiego lądowania, nie recesji) – zdecydowanie najbardziej niekorzystny dla akcji, historycznie początek obniżek stóp Fed poprzedzał częściej załamania sentymentów na akcjach

- Średnia oczekiwań jest w błędzie, a mocna gospodarka sprawi, że cięć stóp będzie znacznie mniej, Powell pozostanie ostrożny – mniej niekorzystny dla akcji, rynek może interpretować go jako 'stopy spadną, ale po prostu nieco wolniej, gospodarki nic złego nie czek. Jednocześnie może zwiastować, że gospodarka zareaguje spowolnieniem na cykl Fed, ale ze znacznym opóźnieniem)

- Prognozy są trafne, a inflacja spadnie do celu Fed i nie odbije zbyt szybko mimo wciąż bardzo znacznego popytu konsumenckiego i dość napiętego rynku pracy (bezrobocie niemal rekordowo niskie) – ten scenariusz wydaje się najkorzystniejszy.

Gołębi Goolsbee, jastrzębi Bostic?

- Według danych z CFTC, spekulanci zmniejszyli krótką pozycję netto na amerykańskich długich obligacjach skarbowych do najmniejszej od marca 2022 r. Oferty Reverse Repo w USA osiągnęły najniższy poziom od około połowy czerwca 2021 r.

- Goolsbee z Fed w wywiadzie z WSJ wskazał, że w przyszłym roku stopy procentowe będą niższe niż obecnie, ale nie znacząco. Nie wykluczył możliwości obniżenia stóp procentowych przez Fed na marcowym posiedzeniu, sygnalizując, że Fed nie chce widzieć słabości na rynku pracy

- Bostic z Fed przekazał, że nie będzie przywiązywał wagi do oczekiwań i spekulacji rynkowych od czasu posiedzenia w tym tygodniu. Podkreślił, że już raz Rezerwa Federalna była zaskoczona pandemią koronawirusa, co jest powodem, dla którego decydenci nie powinni zakotwiczać się na ścieżce polityki.

- W jego ocenie minie jeszcze kilka miesięcy, zanim Fed otrzyma odpowiedni sygnał i zyska wystarczającą pewność co do dalszego spadku inflacji, aby obniżyć stopy. Podkreślił jednak, że widzi niższe ryzyko nowego skoku inflacji, pomimo że kontakty biznesowe Fed nie sugerują, że rynek pracy miałby się ochładzać.

Może Cię zainteresuje: