Hindenburg Research uderza w Jacka Dorseya! Jego fintech, Block to scam?

Hindenburg znowu atakuje

Hindenburg? Tym razem nie chodzi o nazwę tragicznie rozbitego sterowca, a o fundusz hedgingowy specjalizujący się w krótkiej sprzedaży. Hindenburg Research to dobrze wszystkim znany pogromca Adani Group, która kilka mieisęcy temu znalazła się pod ostrzałem funduszu. Jego analitycy ujawnili skandale, które przyczyniły się do rozwoju największej spółki w Indiach i jednej z największych w całej Azji. Nie wiemy skąd czerpią informacje ale prawdopodobnie z dobrych źródeł. Czytając poniższy raport na temat fintechu Block, warto mieć na uwadze, że Hindenburg spekuluje na akcjach firmy. Zajął krótką pozycję i obstawia spadki. Co do zasady więc w interesie funduszu leży jak największy spadek walorów firmy Jacka Dorseya. Ciężko nazwać to bezstronnością. Przyjrzyjmy się jednak, co na temat jego biznesu mają do powiedzenia analitycy owianego 'złą’ sławą funduszu.

Raport Hindenburg

Czy naprawdę firma Dorseya dostarcza jakąkolwiek innowacje? W czym jest lepsza od swojej konkurencji? A może stanowi po zwykły portal dla czarnego rynku? Oraz wehikuł do golenia akcjonariuszy? Block Inc. (dawniej Square), jest firmą, która twierdzi, że opracowała „bezproblemową” i „magiczną” technologię finansową. Jej misją jest skalowanie biznesu w krajach, gdzie rynek bankowy jest mało popularny. Dwuletnie zberanie informacji przez Hindenburg miało wykazać, że tą magią, która stoi za Block nie była żadna innowacja. Raczej gotowość do ułatwiania oszustw finansowych, unikania regulacji oraz wreszcie – wprowadzania inwestorów w błąd za pomocą zawyżonych wskaźników wyceny. A także euforyczne komentarze współtwórcy Twittera, Jacka Dorsey. Hindenburg jako źródło wskazał byłych pracowników, ekspertów, partnerów branżowych, dokumenty regulacyjne i sądowe. Oraz wnioski o udostępnienie akt publicznych.

Co z CashApp ?

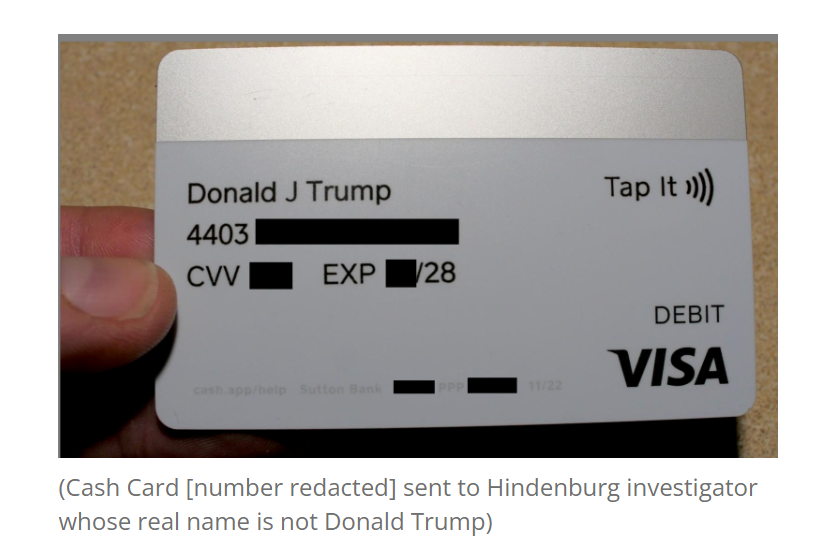

Wielu komentatorów rozpływało się nad sukcesem platformy CashApp od Block i jej 51 milionami klientów. Platforma miała być wehikułem numer 1 dla całej firmy. Hindenburg uważa jednak, że Block znacznie zawyżył liczbę rzeczywistych kont i umyślnie zaniżał koszty pozyskiwania użytkowników. Powołując się na źródła w postaci byłych pracowników – oszacowali oni, że nawet 75% rachunków mogło być fikcyjnych. Mogły być zaangażowane w oszustwa lub stanowić kolejne konto, tego samego podmiotu. Raport wskazał, że firma ułatwiła przestępcom ukrywanie tożsamości i inne przekręty finansowe. Nie grozić miał za to ban ani zgłoszenie. Były pracownik działu obsługi klienta miał udostępnić screenshoty pokazujące, jak konta z tzw.’czarnej listy’ były powiązane z dziesiątkami lub setkami innych aktywnych rachunków podejrzanych o oszustwa.

Przestępstwa w tle?

Ale wykorzystanie CashApp na czarnym rynku nie jest tajemnicą – wielu raperów z USA go używa w tekstach. Podkreśla jego rolę w handlu narkotykami a nawet… Możliwość opłacania 'cyngli’. W 2021 roku władze Baltimore oskarżyły członków gangu o nazwie 'Cash App’, o dystrybucję fentanylu w dzielnicy West Baltimore. Hindenburg Research wskazał, że CashApp mogło być portalem umożliwiającym wyłudzanie pandemicznej zapomogi w USA. Dla przykładu, stan Massachussets wg. raportu miał starać się odzyskać ponad 69 000 płatności dla bezrobotnych z kont Cash App. Podejrzane transakcje w banku partnerskim Cash App były bardzo duże. Przewyższyły banki, takie jak JP Morgan i Wells Fargo. Choć te miały nawet 500% więcej kont depozytowych. Block miał ignorować wówczas sygnały od pracowników, a także ostrzeżenia Secret Service, OIG, FinCEN i państwowych organów regulacyjnych, które wskazały na pandemiczne oszustwa użytkowników aplikacji. Block poinformował o pandemicznym wzroście liczby użytkowników i przychodów, ignorując wkład szeroko rozpowszechnionych fałszywych kont i płatności.

Intercharge i Afterpay

Hindenburg Research ujawnił, że Block unikał regulacji bankowych mimo wymogów regulacyjnych (aktywa przekraczające 10 mld USD). Firma miała pobierać tzw. opłaty intercharge od użytkowników i przekierowywać płatności przez małe banki (chciałoby się powiedzieć krzaki) by ograniczać koszta transferu pieniędzy. Raport funduszu wskazuje, że PayPal i Block mogą być objęte w związku ze sprawą specjalnym dochodzeniem w SEC. Źródło? Wniosek FOIA, złożony przez Hindenburg w Komisji Gary’ego Genslera. W swoich dokumentach Block ma nie tłumaczyć czym są opłaty intercharge, choć odpowiadały za 1/3 przychodów z CashApp wg. raportu Credit Suisse z 2022 roku. Podobny skandal ma dotyczyć także Afterpay, która umożliwia płacenie za zakupione produkty z opóźnieniem. Hindenburg wskazuje, że funkcja ta nie ma żadnej wartości dodanej na tle konkurencji. Zamiast tego drakońsko wysokie odsetki w przypadku opóźnień z zapłatą.

Block dementuje

Agencja Fitch poinformowała, że zaległości Afterpay do marca 2022 roku wzrosły ponad dwukrotnie do 4,1% r/r choć wolumen transakcji spadł o prawie 5% r/r. Hindenburg Research uważa Block za przewartościowaną firmę z nieuczciwym zarządzającym. Który masowo pozbywał się swoich udziałów w dobie pandemii. W odpowiedzi na 'wstrząsający’ dla akcjonariatu raport firma Block napisała krótkie oświadczenie. Nazwała w nim raport 'kłamliwym’, podkreśliła swoją uczciwość i poinformowała o zgłoszeniu sprawy do SEC. Czy Dorsey naprawdę działał w najlepszym interesie wszystkich akcjonariuszy? Co Wy myślicie o biznesie Block? Zachęcamy do dyskusji!

Źródła: https://hindenburgresearch.com/block/, https://finance.yahoo.com/news/blocks-response-inaccurate-short-seller-173300921.html

Może Cię zainteresuje: