Goldman Sachs alarmuje przed krachem. 'Powtórka z 2007 roku’. Fundusze 'quant’ z rekordową stratą od lat

Na Wall Street znowu robi się nerwowo. Tym razem nie chodzi o recesję, inflację czy kolejną konferencję Fed. Fundusze ilościowe tzw. quants doświadczają najgłębszego załamania nastrojów od blisko pięciu lat… A na pewno największego od przełomu 2023 i 2024 roku.

… Choć nie jest to jeszcze powtórka z sierpnia 2007, rynek ma powód, by być ostrożnym… Ale taki nie jest i upaja się euforią. Goldman Sachs zacytował doświadczonego tradera, który przeżył kwantowe tsunami z przedednia kryzysu subprime. Jego wnioski? Jeśli algorytmy się gubią, rynek potrafi zagubić się tym bardziej. Dokąd zaprowadzi nas ta sytuacja i czy grozi nam masowy margin call?

System nie padł, ale się zacina

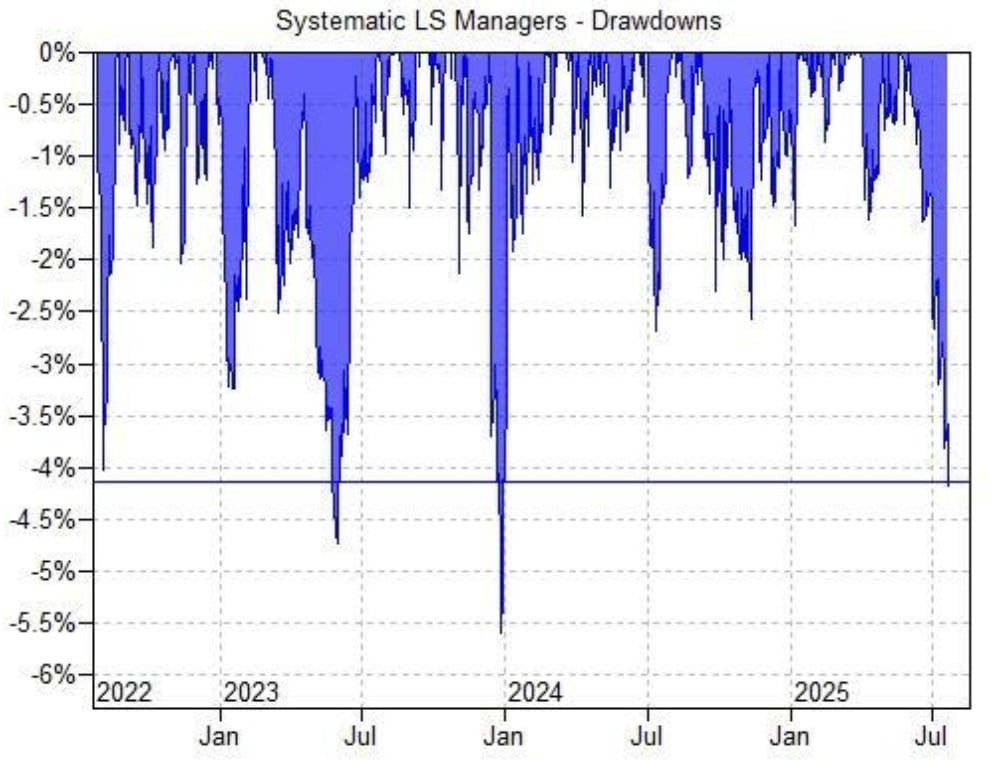

W ciągu ostatnich tygodni fundusze systematyczne notują poważny zjazd. Od początku czerwca straciły już około 5%, z czego tylko w ostatnich dniach blisko 0,8 procent. Jak podaje Goldman Sachs, lipiec może zamknąć się najgorszym miesięcznym wynikiem od 2020 roku. Momentum się rozjechało, strategie long/short duszą się, a giełdowy krajobraz przypomina znów pole minowe dla niedźwiedzi.

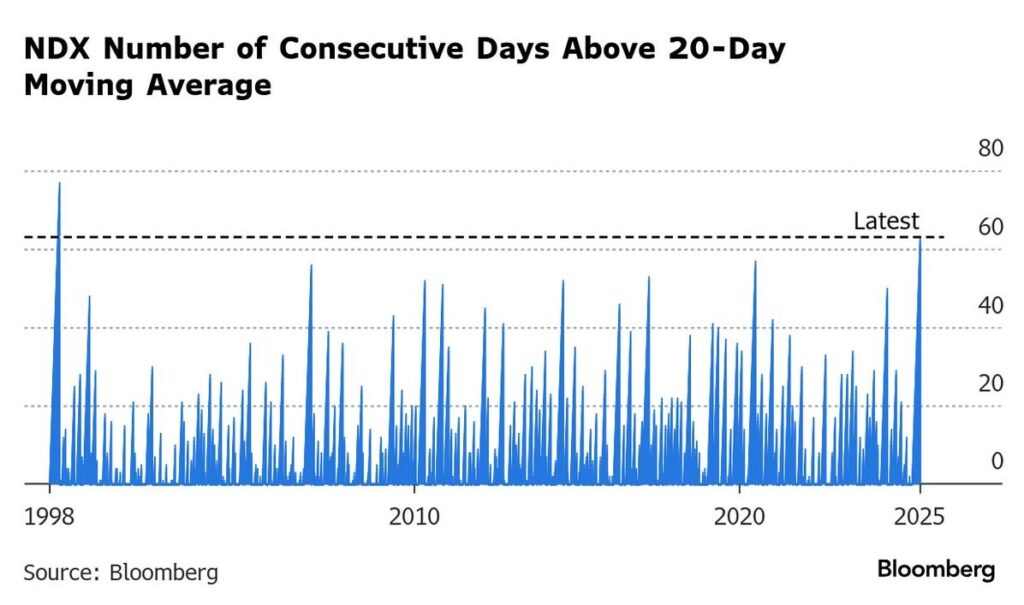

Problem nie leży jednak tylko w zmienności. To coś głębszego: systematyczne strategie, które przez lata działały jak szwajcarski zegarek, dziś potykają się o własną przewidywalność. Ściśle zdefiniowane modele, które bazują na trendach, korelacjach i płynności, są brutalnie rozszarpywane przez nagłe rotacje kapitału, „squeezowane” shorty i wyskoki akcji, które jeszcze niedawno notowały jednocyfrowe obroty.

Zwariował detalista, wariują modele

Fala euforii przetacza się przez akcje o wysokim poziomie koncentracji tzw. krótkich pozycji. Dla przykładu intensywnie shortowane walory Kohl’s wzrosły ponad 100% w jeden dzień. Inne spółki mocno shortowane przez grupę funduszy quant również odnotowały podobne wzrosty. Dla inwestorów instytucjonalnych to nie tylko bolesne, ale niebezpieczne. Dla nich i całego rynku. Rośnie ryzyko poważnej fali margin call.

Strategie ilościowe stały się ofiarą własnej popularności. Być może, ale jeśli wszyscy stosują podobne algorytmy, wystarczy iskra, a rynkowa konstrukcja może się zachwiać. Z dużym impetem.

Zmienność w akcjach typu momentum zbliża się do górnego krańca wieloletnich widełek. A tymczasem fundusze fundamentalne tzw. long/short radzą sobie nieco lepiej. Przynajmniej na razie. Największe uderzenie odczuwa segment akcji amerykańskich, ale i Europa dokłada swoje. Portfele azjatyckie trzymają się nieco lepiej, ale nie ratują ogólnego wyniku w skali globu.

Co ciekawe, z technicznego punktu widzenia, fundusze quant … Nadal mają dodatni wynik w tym roku i odnotowały średni wzrost rzędu około +9%. Problem w tym, że jeszcze na początku czerwca było to ponad 13%. Zjazd w kilka tygodni o ponad 4 p.p. to dla maszyn więcej niż zadyszka.

Rzeczywiście, zmienność na rynku była wyraźna, ale wykrystalizowały się dwa główne motywy: akcje memowe wróciły do gry z pełną mocą, podczas gdy traderzy opierający się na momentum ponoszą straty.

Koszyk akcji Goldmana z największym shortem względem najmniejszego zyskał wczoraj 2%, co pokazuje, że potężny short squeeze nadal trwa.