Fuzja rynkowych potentatów pod rozwagą. Oferta warta prawie 40 miliardów dol. – i na razie odrzucona

- Anglo American, firma z grona największych wydobywców miedzi na świecie, otrzymał ofertę wykupu od jeszcze większego konkurenta, BHP Group. Zgodnie z propozycją, fuzja tych podmiotów miałaby być warta niemal 40 miliardów dolarów.

- Połączone firmy miałyby kontrolować niemal dziesiątą część światowego rynku miedzi. Ofertę jednak, póki co, odrzucono – uznając ją za zbyt ubogą. Zostało to odczytane nie jako niechęć do fuzji w ogóle, ale jako zapowiedź twardych negocjacji o jeszcze wyższą cenę.

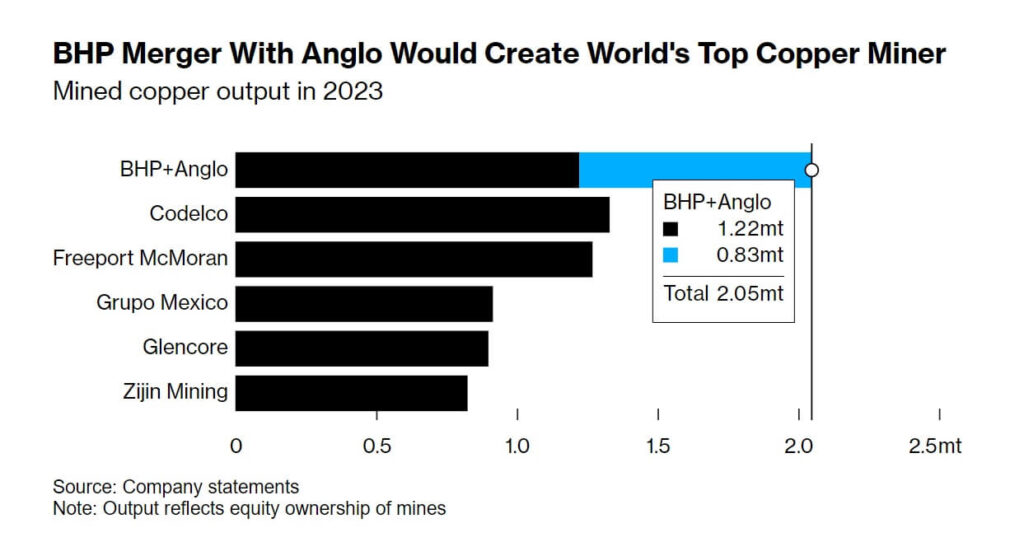

Australijska BHP Group to firma, która obecnie plasuje się na trzecim miejscu na świecie pod względem wydobycia miedzi. W zeszłym roku pozyskała ona 1 milion 220 tysięcy ton tego surowca. Złożyła ona właśnie ofertę przejęcia wspomnianego Anglo American, również potentata w branży miedziowej. Ten z kolei wydobył w zeszłym roku około 830 tys. ton czerwonego metalu.

Źródło: Bloomberg

Ten drugi prócz tego znany jest także z operacji wydobywczych na rynku diamentów oraz platyny i palladu. Ma też w swoim portfolio kopalnie rud żelaza. Z kolei wydobycie złota, od którego w ogóle wywodzi się nobliwa historia firmy, zostało w 2010 roku wydzielone do osobnego przedsiębiorstwa, Anglo Gold (obecnie AngloGold Ashanti).

Fuzja tych dwóch podmiotów zaowocowałaby powstaniem największego molocha w dziedzinie wydobycia miedzi. Kontrolowałby on około 10% światowego wydobycia tejże. Rosnący popyt na miedź, podobnie jak jej ceny, obiecuje natomiast atrakcyjną perspektywę lukratywności tejże.

Fuzja gigantów – droga sprawa

BHP zaoferowała za swego konkurenta równowartość 38,9 miliarda dolarów (31,1 miliarda funtów). W przeliczeniu dałoby to wycenę 25,08 funta za akcje. Ta ostatnia waluta jest tu punktem odniesienia, ponieważ Anglo American, choć zgodnie z nazwą działa międzynarodowo, jako firma brytyjska notowana jest w Londynie.

Ofertę tę jednak zarząd Anglo American odrzucił. I to z niejakim przytupem, oświadczając, że wycena firmy jest zdecydowanie niedowartościowana. Sama zaś oferta BHP miała przezeń zostać uznaną jako „oportunistyczną”. Co w tłumaczeniu z mowy korporacyjnej na codzienną można zapewne sparafrazować jako „odbiło wam, panowie?”.

Jako że była to wstępna oferta, spodziewane są teraz negocjacje. Pozycję Anglo American umacnia fakt, że BHP może nie być jedyną firmą na rynku miedzi zainteresowaną udziałami w niej. Obserwatorzy spodziewają się, że cena może dojść do 30 funtów za akcję. Co ciekawe też, BHP to niejedyny podmiot zainteresowany jej akcjami.

Portfolio udziałów w Anglo American ma konsekwentnie zwiększać także Elliott Investment Management, fundusz znanego inwestora Paula Singera. Ma on obecnie kontrolować pakiet akcji wart około miliarda dol.