BlackRock prognozuje rok 2024. 'Nowy reżim’ i pułapka na długoterminowych inwestorów

Co roku zespół analityków z BlackRock Research, w grudniu publikuje prognozę na kolejny rok kalendarzowy. Według najnowszej prognoze, kluczowe w 2024 roku będzie umiejętne zarządzanie ryzykiem, związanym z sytuacją makro. Strukturalnie wyższe stopy procentowe i trudniejsze warunki finansowe mają wg. największego funduszu na świecie istotny wpływ na rynek. Inwestorzy wciąż dostosowują się do nowego środowiska.

- Analiza sugeruje, że inwestorzy muszą przejąć stery i przyjąć dynamiczne, 'pro-aktywne’ podejście do budowy portfeli, zachowując jednocześnie selektywność w zakresie alokacji. W skrócie oznacza to, że BlackRock nie rekomenduje obecnie przetrzymywania akcji bez obaw, długoterminowo.

- Radzi raczej szybszą realizację zysków i aktywne zarządzanie oraz większą 'wybredność’, w zakresie wyboru aktywów. Wszystko to, w celu redukcji ryzyka. Mega trend to wg. funduszu sposób na kierowanie portfelami – i myślenie o blokach konstrukcyjnych portfela, które naszym zdaniem wykraczają poza tradycyjne klasy aktywów.

Podstawowe prognozy funduszu

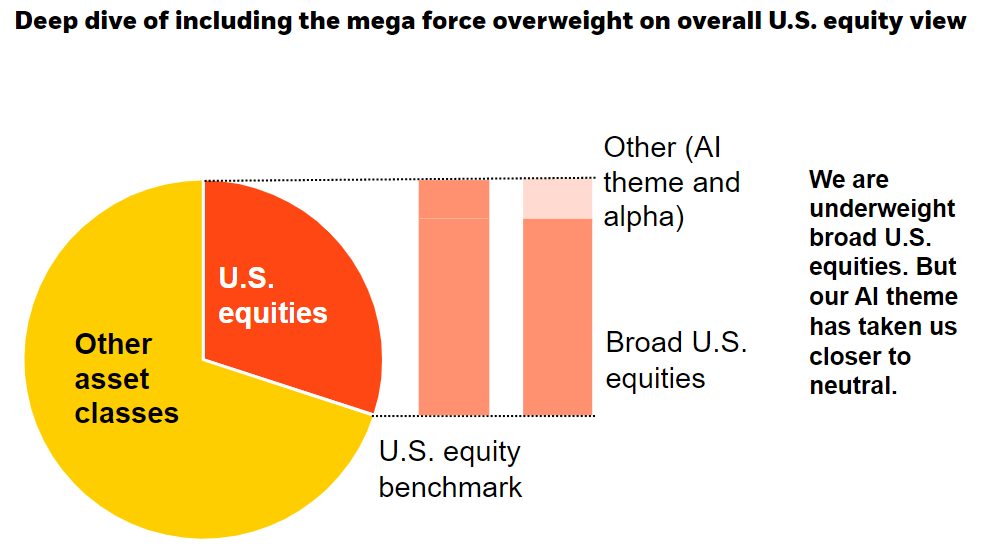

Jak widzimy niżej BlackRock ma generalnie niedźwiedzie stanowisko wobec akcji ale z uwagi na AI oraz możliwą 'alphę’ (zdolność do bicia wyników rynku przez niektórych inwestorów), jest bliżej neutralnej prognozy. Jednym słowem widzi ograniczony, wzrostowy potencjał. To spora zmiana na lepsze względem analiz z ostatnich miesięcy. Indie i Meksyk to najbardziej 'bycze’ rynki spośród gospodarek wschodzących. Spośród rozwiniętych, pozytywnie BlackRock patrzy w kierunku Japonii. Analitycy pozytywnie oceniają krótkoterminowe obligacje USA i pozostają neutralni wobec długoterminowych 'treasuries’ ponieważ istnieje ryzyko, że Fed utrzyma politykę restrykcyjną, na dłużej. Strategicznie fundusz spodziewa się inflacji utrzymującej się w okolicach 3%. Także pożyczki na rynku prywatnym w ocenie BlackRock stanowią ciekawą alternatywę, z wyższą premią za ryzyko.

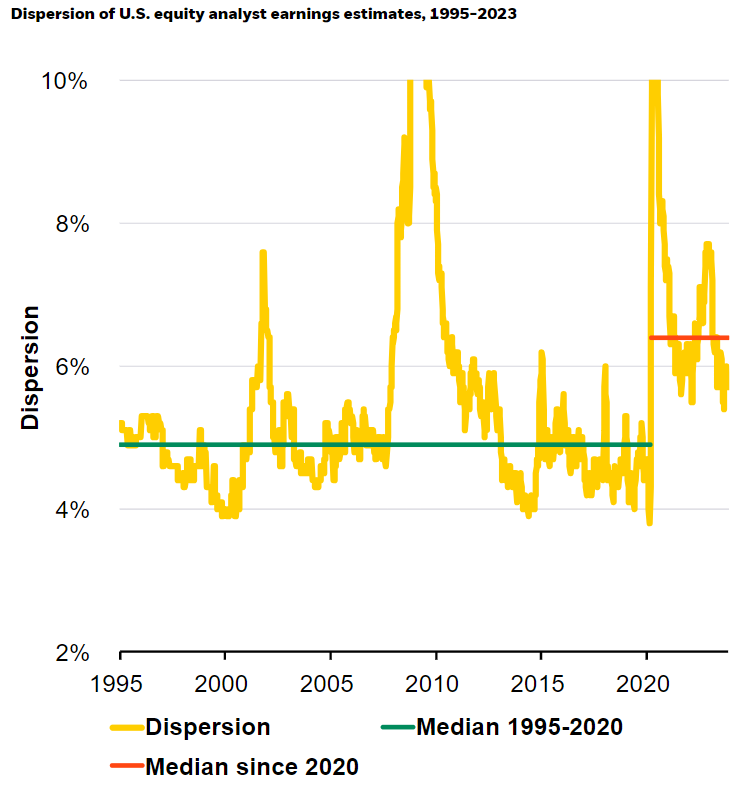

Podczas etapu, który BlackRock określa mianem 'Moderation regime’, poglądy analityków na temat oczekiwanych zysków firm były znacznie bardziej zbieżne, poza najwiekszmi wstrząsami. Jak widzimy poniżej, obecnie są one dość rozproszone (trudno o consensus) co pokazuje, że środowisko wyższej inflacji i stóp procentowych utrudnia tworzenie prognoz.

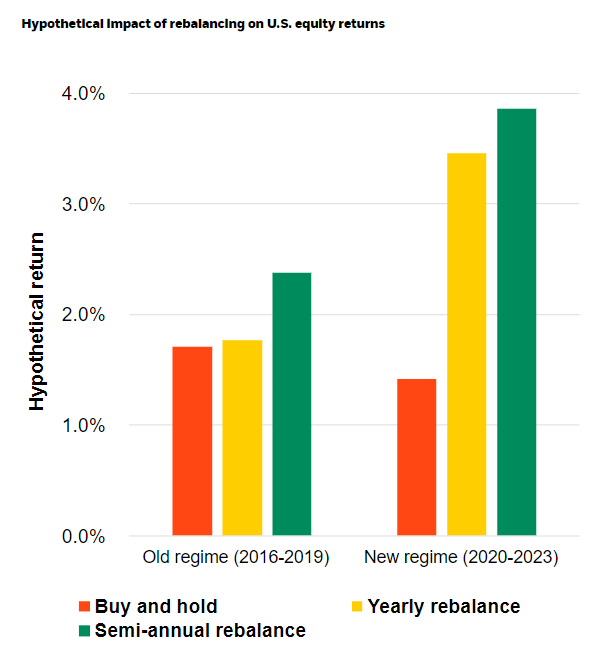

BlackRock uważa, że nowy, bardziej zmienny system premiuje dynamiczne podejście do portfeli. Jednorazowe, długoterminowe alokacje aktywów stają się mniej skuteczne. Poniżej znajduje się gipotetyczny wpływ rebalansowania, na zwroty z portfolio amerykańskich akcji.

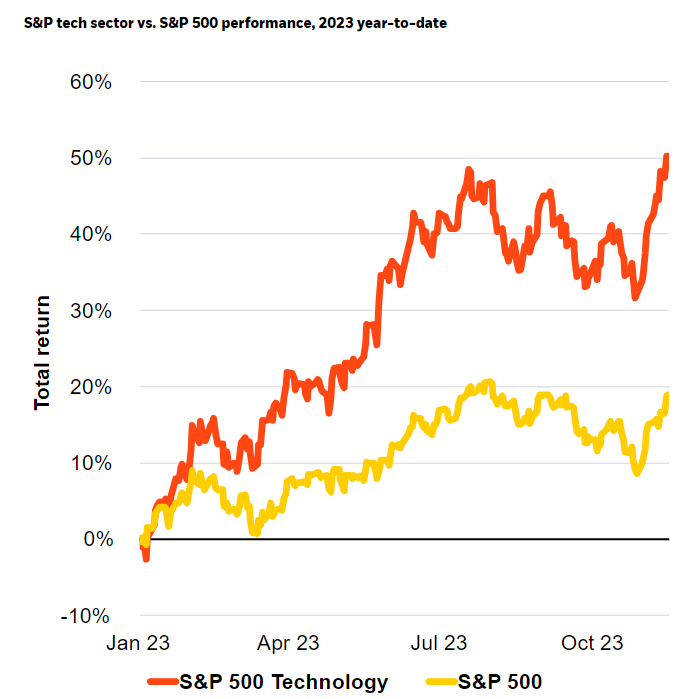

Entuzjazm inwestorów dla sztucznej inteligencji i technologii cyfrowych zrównoważył ryzyko rosnących rentowności. To sprawiło, że amerykańskie akcje spółek technologicznych przyćmiły szerszy rynek akcji, w 2023 roku. BlackRock widzi potencjalny, pozytywny wpływ AI, również na inne sektory.

Nowy reżim

Fundusz podkreśla, że wyższe stopy procentowe i większa zmienność definiują nowy reżim. To wielka zmiana w porównaniu z dekadą następującą po globalnym kryzysie finansowym. Inwestorzy mogli polegać na statycznych, szerokich alokacjach klas aktywów w celu uzyskania zwrotów – i uzyskali niewielką przewagę dzięki zróżnicowanym spostrzeżeniom na temat perspektyw makroekonomicznych. Dziś fundusz spodziewa się, że jest wręcz odwrotnie. Istnieje wiele ograniczeń. Banki centralne stają w obliczu trudnych kompromisów w walce z inflacją. Nie mogą reagować na słabnący wzrost gospodarczy tak, jak kiedyś. Prowadzi to do szerszego zestawu wyników, tworząc naszym zdaniem większą niepewność dla banków centralnych i inwestorów.

Nie jest to typowy cykl koniunkturalny. Uważamy, że istnieje pokusa, aby interpretować nowy reżim, przyjmując klasyczny cykl koniunkturalny w obecnym środowisku. To mija się z celem: gospodarka normalizuje się po pandemii i jest kształtowana przez czynniki strukturalne – kurczącą się siłę roboczą, fragmentację geopolityczną i transformację niskoemisyjną. Wynikający z tego rozdźwięk między narracją cykliczną a rzeczywistością strukturalną dodatkowo podsyca zmienność.

Pozornie silny wzrost gospodarczy w Stanach Zjednoczonych w rzeczywistości odzwierciedla gospodarkę, która wydostaje się z głębokiego dołka wywołanego szokiem pandemicznym. Podąża ścieżką wątłego wzrostu. W ocenie BlackRock najważniejsze jest to, że środowisko implikuje utrzymujące się wyższe stopy procentowe i trudniejsze warunki zaciągania i obsługi długu. Rynki finansowe wciąż dostosowują się do nowej sytuacji. Dlatego kontekst ma kluczowe znaczenie dla zarządzania ryzykiem.

Kontekst jest wszystkim?

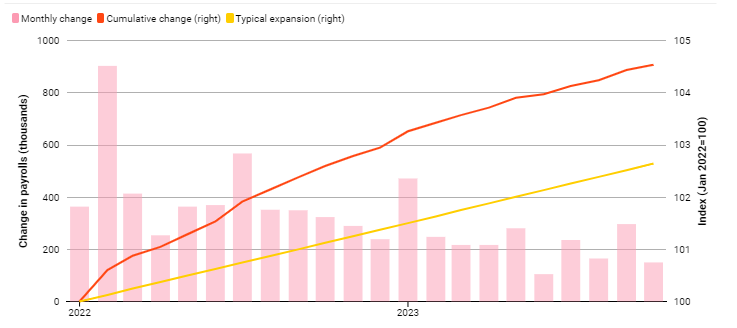

Zmiany płac w USA w porównaniu z typową ekspansją, 2022-2023 i 2019-2023. Wzrost liczby miejsc pracy od 2022 r. przewyższył to, co zwykle obserwujemy w trakcie ekspansji gospodarczej. Ale powiększenie pokazuje, że gospodarka dopiero wychodzi z głębokiego dołka pandemii.

Co robić w roku 2024?

Aby umiejętnie zarządzać wynikami portfela, BlackRock uważa, że analiza makroekonomiczna zostanie nagrodzona. Większa zmienność i rozproszenie zwrotów stwarzają przestrzeń do zabłyśnięcia wiedzą inwestycyjną. Wiąże się to z dynamiką strategii inwestycyjnych, przy jednoczesnym zachowaniu selektywności i poszukiwaniu błędnych wycen na rynku.

Wykorzystanie mega sił? Jednym ze sposobów napędzania wyników portfela jest wykorzystanie mega trendu – trzeciego tematu. Jest to pięć sił strukturalnych, które wg. BlackRock napędzają zwroty teraz i w przyszłości. Naszym zdaniem stały się one ważnymi elementami składowymi portfela.

W horyzoncie taktycznym, ogólny pogląd makroekonomiczny sprawia, że BlackRock utrzymuje ocenę ’underperform’ dla akcji, z rynków rozwiniętych. Dlaczego? Analitycy oczekują, że wzrost gospodarczy pozostanie w stagnacji przy utrzymującej się inflacji, co skłoni banki centralne do dłuższego utrzymywania wyższych stóp procentowych.

BlackRock dostrzega jednak większe możliwości osiągnięcia alfy, na akcjach z rynków DM. Uwzględniając motyw sztucznej inteligencji, ogólny pogląd na akcje amerykańskie stał się bardziej neutralny. Pozostajemy pozytywnie nastawieni do Japonii i nadal faworyzujemy motyw inwestycji w AI, spośród akcji z rynków rozwiniętych. Wykres ponizej przedstawia podział poglądu BlackRock na akcje amerykańskie.

Pogląd BlackRock na inflację utrzymuje maksymalną ocenę 'przeważaj’ dla obligacji powiązanych z inflacją. Fundusz nadal preferuje dochód na rynkach prywatnych. W przypadku obligacji skarbowych rynków rozwiniętych analitycy preferują krótko i średnioterminowe terminy zapadalności. Podsumowując, wg. BlackRock inwestorzy muszą przyjąć pro-aktywne podejście do swoich portfeli. To nie jest czas na włączanie inwestycyjnego autopilota; to czas na przejęcie kontroli. W ocenie funduszu, rok 2024 to rok wyższego ryzyka związanego ze zmianami makro i spowolnieniem gospodarek.

Źródło: https://www.blackrock.com/corporate/insights/blackrock-investment-institute/publications/outlook

Może Cię zainteresuje: