BlackRock ostrzega 'żadnego ratunku nie będzie’. Wymienił zaskakujące mega-trendy

Analitycy największego na świecie funduszu inwestycyjnego, BlackRock kolejny raz podzielili się z rynkiem przemyśleniami. Oczywiście pojawił się temat obecnego momentum gospodarczego. W ich ocenie inwestorzy powoli dochodzą do słusznego wniosku – główne banki centralne nie złagodzą szybko polityki. Świat kształtują ograniczenia podaży, w tym niedobory pracowników w USA przez co mimo spowolnienia firmy obawiają sie masowych zwolnień. BlackRock podkreśla jednak, że rynki rozwinięte nie mogą produkować tak wiele jak kiedyś, bez wyższej inflacji. To jeden z powodu dla którego czołowe banki centralne jak Fed i EBC trzymają jastrzębią pozę. Fundusz uważa, że niedobory siły roboczej napędzają wzrost płac i utrzymują inflację na wysokim poziomie.

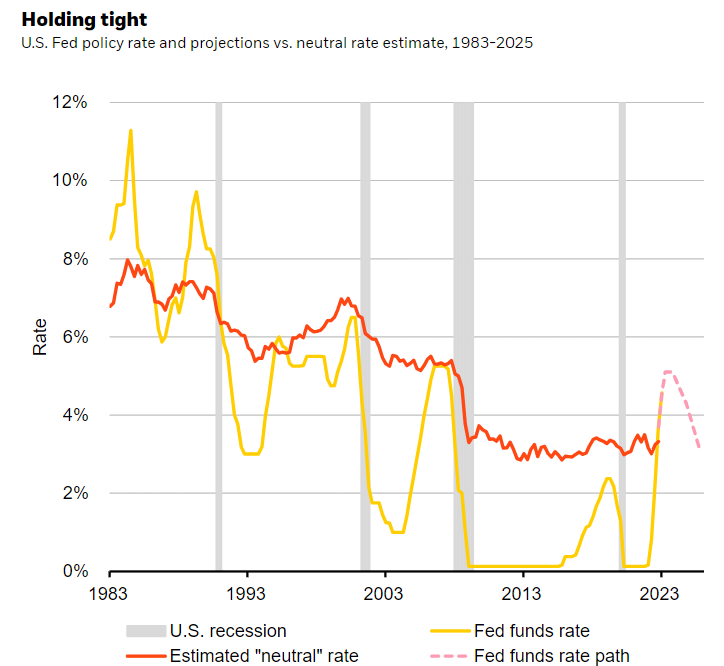

To oznacza wysokie proinflacyjne ryzyko w długim terminie. Stopa bezrobocia może utrzymać się długo, na niskim poziomie. Według funduszu jest to obecnie pomijany ale wciąż główny temat inwestycyjny na dalszą część 2023 roku. To wszystko, to szokująca dla rynków zmiana w stosunku do środowiska niskich stóp procentowych, które było normą przez wiele, wiele lat pandemią. Fed utrzymywał dość luźną politykę pieniężną od wczesnych lat 90-tych. Obniżał stopy procentowe, gdy nadchodziła recesja. To dzięki temu żadna z nich nie była brutalna. Teraz BlackRock uważa, że będzie inaczej. Analitycy oczekują, że Fed wcale nie rzuci się by ratować gospodarkę. W tym celu BlackRock zademonstrował wykres.

Zmiana fundamentów?

Żółta linia to stopy Fed, a szara to recesje. Widzimy, że w przeszłości spowolnienie wiązało się z ogromnym luzowaniem. BlackRock podkreślił kolejny raz z rzędu: ’Nie sądzimy, by Fed przyszedł tym razem na ratunek. Widzimy więcej ograniczeń podaży w przyszłości, które zmuszą banki centralne do utrzymywania stóp procentowych powyżej neutralnego poziomu (czerwona linia) czyli szacowanej stopy procentowej, która ani nie stymuluje, ani nie obniża wzrostu gospodarczego. Oznacza to, że polityka pozostanie na restrykcyjnym terytorium.’ Ta prognoza bezpośrednio wiąże się z byczym nastwieniem do fixed income i krótkoterminowych obligacji treasuries, których retnowność jest obecnie wyższa od długoterminowych papierów skarbowych (inwersja krzywej). Rentowności trzymiesięcznych amerykańskich bonów skarbowych osiągnęły w czerwcu 22-letnie maksima na poziomie 5,60%. W obecnie BlackRock inwestorzy będą domagać się wyższej rekompensaty za posiadanie długoterminowych obligacji USA. BlackRock strategicznie wydał ocenę 'outperform’ dla obligacji powiązanych z inflacją i podkreślił, że z punktu widzenia taktycznego preferuje Stany Zjednoczone od strefy euro, gdzie problemy mogą być głębsze.

Z rozwiniętych rynków… Tylko Japonia?

Fundusz kolejny raz podkreślił, że obecne tło makroekonomiczne nie jest przyjazne dla yieldów z wielu aktywów, w tym akcji. W perspektywie taktycznej tj. w okresie od sześciu do 12 miesięcy BlackRock oczekuje spadku cen akcji z rynków rozwiniętych. Podkreślił, że nadal nie wyceniają one szkód związanych z podwyżkami stóp. Wymienił jeden kraj jako 'zieloną wyspę’ i tym razem nie jest to Polska. Wydał ocenę neutralną dla walorów z Japonii. Jako powody wymieniono mniej ograniczeń podażowych, stymulacyjną dla rynków politykę BoJ i reformy korporacyjne. Taktycznie BlackRock preferuje obecnie akcje firm z rynków wschodzących w stosunku do spółek z rynków rozwiniętych. Jednocześnie jednak w strategicznym 5 lat i dłuższym preferuje akcje z rynków rozwiniętych. Wciąż widzi zwroty powyżej rynku obligacji przy powracającym wzroście PKB i utrzymującej się inflacji w USA.

AI i cyfrowa rewolucja?

W komentarzu rynkowym BlacRock podkreślił istotę tzw. 'mega sił’, których wpływ wykracza poza dane makro. Wymienił wśród nich:

nich 'rewolucja cyfrowa’ i sztuczna inteligencja oraz fragmentacja geopolityczna.

- Rewolucję cyfrową

- Rozwój AI

- Fragmentację gopolityczną państwa

- Transformacja energetyczna

- Starzejące się społeczeństwa

- Przyszłość sektora finansowego

W ocenie funduszu w/w trendy napędzą zwroty z wybranych firm powyżej średniej zarówno dziś i w przyszłości. Jako przykład geopolityki BlackRock podał spadek wartości akcji producentów chipów w związku z potencjalnymi ograniczeniami eksportu z USA do Chin. Tak więc ogromne siły jak sztuczna inteligencja i fragmentacja geopolityczna, mogą wielowymiarowo oddziaływać na rynki. W miarę rozwoju cyklu inwestycyjnego BlackRock spodziewa się silnego rozwoju spółek AI. Ocenił, że trend może wesprzeć przychody i marże wielu firm. Oczekuje skokowego wzrostu inwestycji w technologię ale nie tylko. Skorzystać ma też energia, infrastruktura i obronność. Fundusz dostrzega poważne ryzyko regulacyjne i konkurencyjne dla banków. Podkreślił rolę cyfrowej transformacji (nie rozwinął jednak tematu, być może chodzi także o kryptowaluty) i szerokie możliwości dla sektora pozabankowego.

Może Cię zainteresuje: