ARF #2 Instrumenty finansowe – obligacje

Instrumenty finansowe są dla mnie narzędziem do realizacji celu. Narzędzia temu służące mogą być różne. Niektórzy wybierają karierę i ciężką pracę, aby godnie żyć w przyszłości. Inni realizują się w biznesie i budują firmy służące tym samym targetom. Prawdopodobnie bez takiego startu i zgromadzenia kapitału początkowego, ciężko będzie oprzeć swoją przyszłość o instrumenty finansowe. Ja byłem już na obu tych drogach. Kilkanaście lat ciężko pracowałem i oszczędzałem ile się tylko dało. Prowadziłem też biznes. Wszystko to, aby móc myśleć o inwestycjach w instrumenty finansowe. Na skalę taką, która umożliwi realizację planu. W końcu znalazłem się w momencie, w którym mogę się skupić na inwestycjach. Jakie wybrać, aby pasowały do Waszego stylu inwestycyjnego? Jak się odnaleźć w mnogości produktów? W poprzednim odcinku oddałem się rozważaniom o tym jak ważny jest cel na horyzoncie. Pisałem także, że w moim przypadku i na obecnym etapie życia, roczne zwroty z kapitału na poziomie piętnastu procent zapewnią mi spokój i niezależność. Przejdźmy do określenia, które z dostępnych możliwości, pasują do mojego portfolio. Zaczniemy od obligacji.

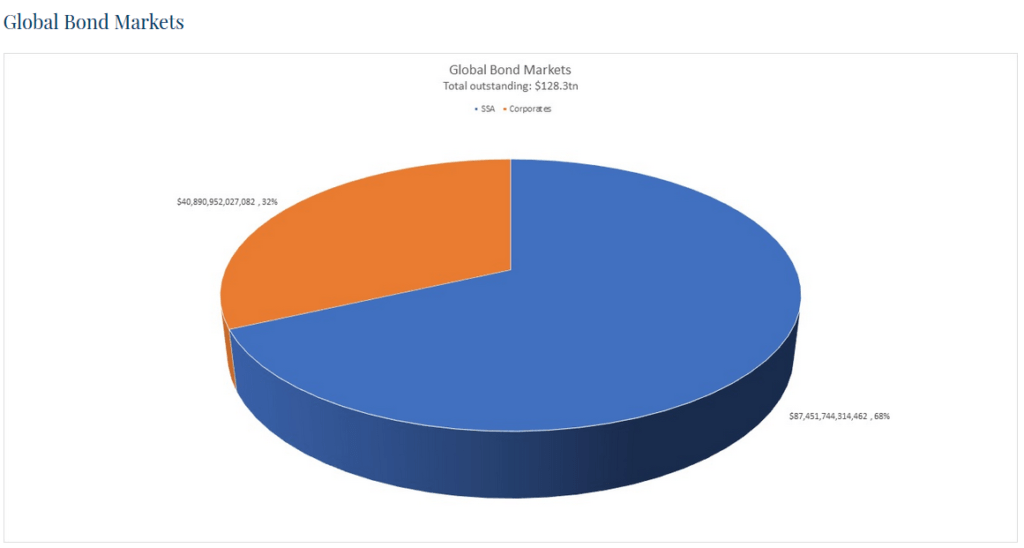

Obligacje są też nazywane papierami dłużnymi. Ta nazwa naprowadza nas na istotę tego produktu. Kupując obligacje, nie robimy nic innego, tylko pożyczamy pieniądze emitentowi obligacji. Taka forma inwestycji zapewnia nam relatywne bezpieczeństwo z uwagi na precyzyjnie określony czas jej trwania. Drugim filarem bezpieczeństwa jest jasno określona wartość kuponu. Najpopularniejsze są obligacje emitowane przez rządy państw, które w ten sposób szukają środków na pokrycie deficytów w swoich budżetach. Jednak na rynku możemy znaleźć także inne podmioty które postępują w podobny sposób. Możemy kupić obligacje korporacyjne, a także takie emitowane przez miasta. Do wyboru, do koloru. Niewiele osób zdaje sobie sprawę, że rynek długu, to największy na planecie rynek finansowy. Dzisiaj jego wielkość jest szacowana na prawie sto trzydzieści bilionów dolarów! Jest on większy od rynku akcji i nie należy o nim zapominać spoglądając na stan światowych finansów w skali makro.

Obligacje skarbowe

Obligacje przez długi czas były postrzegane jako produkt bardzo przyjazny i pewny. Przy konstrukcji portfeli inwestycyjnych, umieszczane są jako przeciwwaga dla bardziej ryzykownych instrumentów, takich jak akcje. Spróbujcie poszukać w internecie, na stronach różnych instytucji finansowych, produktów finansowych w postaci modelowych portfeli. Szybko zauważycie, że ich poziom bezpieczeństwa jest tym większy, im więcej jest w nich obligacji lub produktów pieniężnych. Dzieje się tak dlatego, że obligacje z definicji mają określony na starcie procent, który zarobicie pożyczając w ten sposób swoje pieniądze. Najbardziej popularne są oczywiście obligacje emitowane przez rząd Stanów Zjednoczonych. Są one postrzegane jako najbezpieczniejsze na rynku. USA za każdym razem wywiązało się ze swojego zadłużenie wobec inwestorów. Obecnie możecie zarobić 0,85% pożyczając swoje pieniądze wujkowi Samowi na dziesięć lat.

Jak widzicie oprocentowanie, które oferuje zabieg w postaci pożyczenia swoich pieniędzy Stanom Zjednoczonym, nijak się wpisuje w moje cele inwestycyjne. Oczywiście nie są to jedyne dostępne na rynku obligacje rządowe. Znajdziemy na rynku obligacje, które mogłyby sprostać zadaniu, ale wiąże się to z podjęciem zdecydowanie większego ryzyka. Jeśli jednak znajdzie się chętny, aby pożyczyć kapitał rządowi Argentyny, może teoretycznie liczyć na przepiękny zwrot z takiej inwestycji. Pod warunkiem rzecz jasna, że Argentyna będzie miała środki, aby spłacić swoje zobowiązanie wobec odważnego inwestora.

Dług korporacyjny

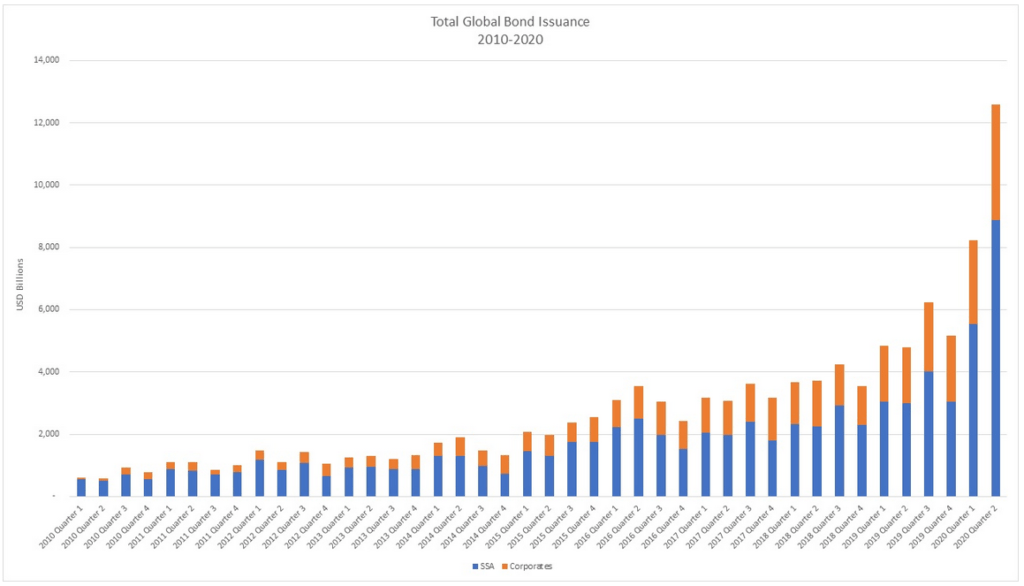

Na przestrzeni ostatniej dekady na rynek obligacji, przebojem wdarły się korporacje. Papiery dłużne emitowane przez korporacje w niezwykle dynamiczny sposób wyszarpują udziały w rynku. Niestety wielkie korporacje często wykorzystywały pozyskany kapitał nie na inwestycje i rozwój i tym samym generowanie coraz większej wartości przedsiębiorstw.Łatwy pieniądz wykorzystywano do skupowania swoich własnych akcji, niesławne „buybacks”. Napędzało to wzrosty kursów i sztucznie windowało ich wartość. Smutnym przykładem jest Boeing, którego historię na pewno słyszeliście. Jeśli nie wpiszcie w przeglądarkę „boeing buyback” i piekło się otworzy.

W tym roku rynek obligacji korporacyjnych pobił wszelkie rekordy. Jednym z powodów jest zapewne zaraza, która w dotkliwy sposób dotknęła wiele sektorów gospodarki. Przedsiębiorstwa, które powinny zbankrutować, funkcjonują uratowane przez banki centralne. Drukując bezprecedensowe ilości pieniędzy i zapewniając popyt na korporacyjny dług, operatorzy drukarek w sztuczny sposób ratują firmy w słabej kondycji. Sytuacja taka stworzyła niebezpieczną sytuację i duży rynek, którego płynność jest zależna tylko i wyłącznie o gotówki drukowanej przez centralnych bankierów. Poza nimi nie ma chętnych na śmieciowe obligacje. Niebezpieczeństwo załamania się rynku rośnie wraz z odsetkiem firm, które nie są nawet w stanie zarobić na obsługę odsetek za pożyczony kapitał.

Zombie apokalipsa

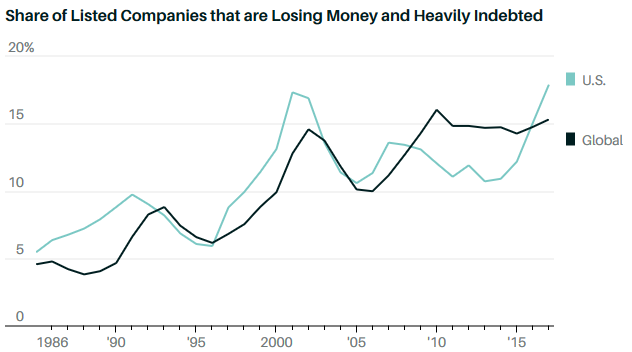

Przedsiębiorstwa, które przynoszą straty i nie są w stanie zarobić choćby na spłatę odsetek nazywane są potocznie „zombie”. Spadające stopy procentowe i nieustanna stymulacja przez banki centralne doprowadziła do dynamicznego wzrostu ilości takich spółek. Jak możecie zauważyć na poniższej grafice, bijemy rekordy z bańki dotcom. Ciężko zakładać, że taki stan rzeczy może się utrzymać w dłuższym terminie. Zajrzyjcie do opracowania analityków BIS, którzy opisują cykl życia corporate zombies.

Podsumowanie

Jak możecie wywnioskować z tego artykułu, obligacje nie leżą w kręgu mojego zainteresowania. Po pierwsze: oprocentowanie w żaden sposób nie wyczerpują zwrotów mi potrzebnych. Po drugie: siła nabywcza pieniądza w perspektywie drastycznie maleje. Można więc powiedzieć, że tracicie pieniądze zamrażając je w czasie na ten symboliczny procent. Po trzecie, kto jak kto, ale rząd jest dla mnie ostatni w kolejce zaufania jako pożyczkobiorca. W następnym odcinku przyjrzymy się kolejnej klasie aktywów inwestycyjnych.

Od Redakcji

Niniejszy artykuł ani w całości ani w części nie stanowi „rekomendacji” w rozumieniu przepisów ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi czy Rozporządzenia Parlamentu Europejskiego i Rady (Ue) Nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE oraz Rozporządzenia Delegowane Komisji (Ue) 2017/565 z dnia 25 kwietnia 2016 r.uzupełniające dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy. Zawarte w serwisie treści nie spełniają wymogów stawianych rekomendacjom w rozumieniu w/w ustawy, m.in. nie zawierają konkretnej wyceny żadnego instrumentu finansowego, nie opierają się na żadnej metodzie wyceny, a także nie określają ryzyka inwestycyjnego.