Złoto i nie tylko – komentarz finansowy | Październik 2020

Wszystkich mających dość 2020 r. autor pragnie pocieszyć. Według kalendarza znajdujemy się co prawda na początku Q4 2020 r. Jednak od 1 października 2020 r., według amerykańskiej nomenklatury federalnej mamy już rok fiskalny 2021 r. Także przewrotnie…

Szczęśliwego nowego roku (fiskalnego)

Rok fiskalny Microsoftu kończy się w czerwcu, Adobe w listopadzie a Apple z końcem września. Skarbówka pozostawia dowolność co do tego od kiedy do kiedy liczone ma być dwanaście ciągłych miesięcy będących rokiem fiskalnym. A różni się to dla podmiotów gospodarczych w zależności od potrzeb operacyjnych. W przypadku USA, wiele z firm właśnie teraz publikuje swoje wyniki roczne. Przyczyna leży we fluktuacjach zapotrzebowania na ich produkty czy usługi. Jeżeli twoim głównym klientem jest administracja rządowa, to najlepiej skoordynować swój koniec roku z ich. Jeżeli nadstawiony jesteś na sprzedaż detaliczną i wiesz, że grudzień będzie dla ciebie świetnym miesiącem, to lepiej zacząć nowy rok fiskalny wraz z kalendarzowym.

Przyczyna jest prosta – generalnie rzecz ujmując firmy preferują aby ich zamknięcie roczne, czyli Q4 było jak najsilniejsze. Tak aby w eter poszedł przekaz, że wypracowany roczny zysk jest znaczny a zamknięcie roku fenomenalne. Jeżeli firma jest notowana na giełdach, wpłynie to przecież pozytywnie na wycenę jej akcji. Udziałowcy uzyskają w ten sposób poważne dywidendy a management kontynuację kontraktu i przyzwoite bonusy.

Oznacza to ni mniej ni więcej a skumulowany czas raportowania zysków Autor pozwoli sobie zatem na krótkie podsumowanie ostatniego roku fiskalnego. Chciałby z tego miejsca życzyć wszystkim, aby nowy rok fiskalny 2021 był lepszy niż poprzednik. Lepiej zrobić to teraz, bo Święta Bożego Narodzenia chyba w tym roku będą odwołane.

No i na pewno wraz z ZeZorro pewno poruszymy ten wątek w kolejnej edycji Webinarium „Pieniądz w Czasach Zarazy – Summa Października” zaplanowanego na 1 listopada o 20:00. Zachęcamy serdecznie do wzięcia udziału. Zgłoszenia prosimy wysyłać na [email protected]

Rok fiskalny 2020 w kalejdoskopie wydarzeń globalnych

Przez cały rok towarzyszyły nam mniej lub bardziej zaawansowane negocjacje brexitowe. Brytyjczycy wystąpili ze wspólnoty i znajdują się w tzw. etapie przejściowym. Termin na zawarcie dealu został jednak przekroczony kilka dni temu. Albo zatem porozumienie Brukseli i Londynu nie dojdzie do skutku wcale, albo stworzy się je na szybko i pod publiczkę. Wersja hard jest jednak prawdopodobniejsza.

Widzieliśmy upadek boliwijskiego prezydenta Evo Moralesa i podział wielkich złóż litu pomiędzy zainteresowane strony. Na koniec roku ekscytowaliśmy się eskalacją wojny domowej w Libii a przez cały rok powiązanymi z nią innymi wątkami z basenu Morza Śródziemnomorskiego. Wszak zapotrzebowanie na gaz, płynące od gigantycznego rynku jakim jest Europa jest ciągłe i wysokie. podobnie jak z ropą. A każda strona, czyli Berlin, Bruksela, Moskwa i Waszyngton pragnie przy tym ukroić dla siebie jak największy kawałek tortu

Rok kalendarzowy rozpoczęliśmy od wyeliminowania generała Sulejmaniego. Następnie dowiedzieliśmy się o zmianach kierunku w polityce Państwa Środka. Zjednoczenie wszystkich ziem chińskich pod mandatem nieba stało się priorytetem. Towarzyszyły nam przy tym zamieszki wolnościowe w Hong Kongu, starcia na granicy indyjsko-chińskiej, napięcia pomiędzy Ankarą a Atenami oraz kaukaska wojna o Karabach. Pomimo deklaracji medialnych że demokracja ma się źle w świecie, byliśmy świadkami próby aksamitnej rewolucji na Białorusi i protestów antyrządowych w Kirgistanie. Obserwowaliśmy krwawiący raz po raz Bejrut, a także zadawnionych wrogów podających sobie dłonie, w obliczu wzrostu siły tych nowych. Tymczasem nad Tajwan zdają się nadciągać coraz czarniejsze chmury z zachodu.

Na rynkach finansowych obserwowaliśmy spektakularne spadki a następnie nie mniej spektakularne choć ryzykowne wzrosty. Te ustanawiały nowe, kolejne rekordy na indeksach, czy na cenach wybranych surowców. Kontrakty terminowe na ropie szorowały w pewnej chwili po na dnie. Futures na złoto wykreowały w okresie wiosennego lockdownu rekordowe contango. Następnie zaliczyliśmy zaś historyczne szczyty cenowe. Towarzyszyły nam przy tym alarmistyczne raporty o przyroście długu, podaży pieniądza i osłabianiu się siły nabywczej naszych środków.

W Polsce wszystko było w jak najlepszym porządku. Dowiedzieliśmy się, że wesela są ważniejsze niż pandemia. Następnie że wirus podczas wyborów nie atakuje. Politycy najpierw informowali nas o obostrzeniach i zagrożeniach. W kilka tygodni później, już bez maseczek informowali nas o wadze wyborów i święcie demokracji. A za nimi i przed nimi, zgromadzeni ramię w ramię bez zachowania zasad społecznego dystansu, partyjni oficjele i poplecznicy bili brawa. Zwycięstwo uzyskał kandydat koalicji rządzącej, który wygrał o włos, co potwierdza społeczną polaryzację w dorzeczu Wisły. Dodatkowo obserwowaliśmy kryzys koalicyjny a także wielkie zmiany w rządzie. W szczególności jedno nazwisko – wicepremierowskie – wywołało wielkie emocje.

Rok fiskalny 2020 w kalejdoskopie wydarzeń USA

W kontekście wydarzeń bieżących, wspomnienie jesiennych interwencji na rynkach REPO może budzić smutny uśmiech. Wtedy była to jednak ważna sprawa świadcząca o problemach płynności na rynku pożyczek całonocnych i niechęci udzielania kredytów przez podmioty bankowe dla innych podmiotów bankowych.

Przez cały rok towarzyszyły nam oddolne protesty na tle etnicznym i politycznym w USA. Im towarzyszyły z kolei informacje przekazywane szeptem, że wbrew przekazom medialnym nie były one ani oddolne ani pokojowe. W niektórych kręgach najpopularniejszą literą alfabetu stało się „Q”. Dowiedzieliśmy się, że od dzieciństwa byliśmy wychowywani na rasistowskich treściach. Gigant na którego baśniach wychowywaliśmy się, oficjalnie przyznał to odnośnie wielu ze swoich legendarnych już animacji.

Oznajmiono nam także, że urodzenie się jako biały człowiek predysponuje nas do bycia tym złym. Nieśmiało zaprzeczając naraziliśmy się na zarzuty, że nie mamy prawa rozmawiać o rasizmie. Ani oskarżać innych, że są rasistami wobec nas.

Widzieliśmy jak hegemon pada na kolana niczym ranny niedźwiedź. A wokół niego zbierają się wrogowie. Należy pamiętać jednak, że najgroźniejsze jest ranne zwierzę, zapędzone w kąt i doprowadzone do ostateczności. Do wyborów prezydenckich w USA dzielą nas już nie tyle tygodnie co dni. A obydwie strony obiecują, że łatwo broni w przypadku porażki nie złożą. Przy takiej skali polaryzacji społecznej i politycznej, oraz wzrastającej skali ubóstwa, dalsza radykalizacja i eskalacja wydają się być nieuniknione. A przykład postaw jak zawsze idzie od góry.

Ale wszystko to odbywało się niejako na drugim planie. Bo doniesienia medialne zdominował ON… Ale na NIEGO, autor nie ma zamiaru swojego i czytelników czasu marnować. Sytuacja pandemiczna raportowana w oficjalnych liczbach, często kontestowanych, zmieniała się na tyle, że umożliwiono nam ostatni oddech wakacyjny przed nadejściem fali drugiej. A tę, obserwujemy jak złoci się i czerwieni na mapie. Niczym przysłowiowa polska jesień.

A ON niestety pozostanie z nami jeszcze trochę. W pamięci, historii, muzyce…

Złoto przed wyborami w USA – czyli prognoza się sprawdza

W kontekście spadków na wszystkich klasach aktyw, przy okazji upublicznienia sprawy FinCen, miesiąc temu autor napisał:

Czego spodziewać się zatem po złocie w najbliższym czasie? Autor spodziewa się raczej ruchu bocznego w opisanym obszarze z tendencją ewentualnego wzrostu znów na poziomy w okolicy 1950 USD. Choć ten nastąpi po perturbacjach. Przyczyną jest wciąż nierozerwalna korelacja aktywów. Drugą stroną medalu jest tu siła amerykańskiego dolara ważona Broad Dollar Index i Dollar Index. A kto wie jak długo potrwa ruch boczny właśnie tam. Aktualnie rośnie.

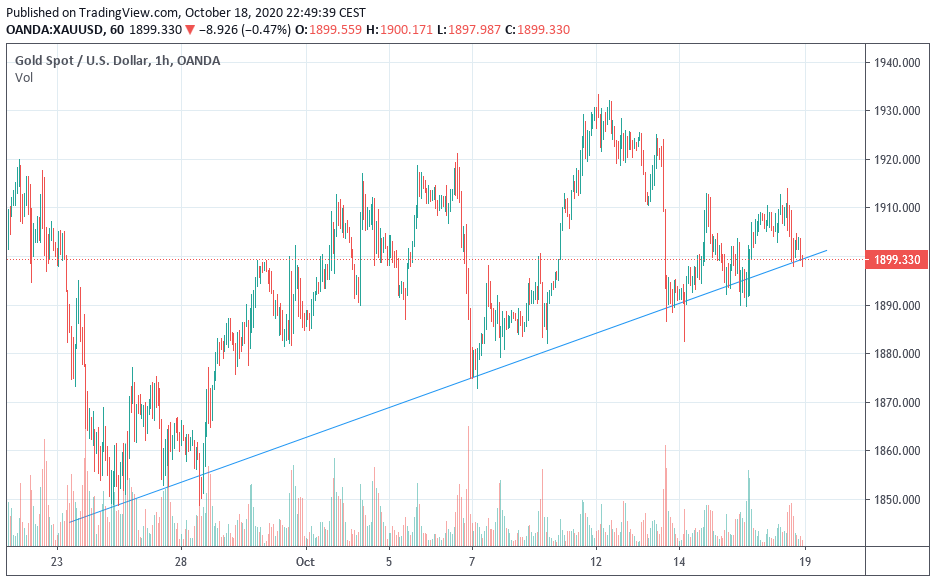

Tekst opublikowany został w środę 23 września, dokładnie w dniu, w którym złoto rozpoczęło spadki do poziomów ostatni raz widzianych 12 sierpnia. Wtedy to doświadczaliśmy efektownych spadków, po osiągnięciu tymczasowego all-time-high. Od połowy sierpnia do 20 września żółty kruszec utrzymywał się na poziomie pomiędzy 1900-2000 USD, aby podczas sesji 23-25 i następnie 28 września ubijać poziom 1850 USD. Dopiero otwarcie rynków amerykańskich 28 września spowodowało wzrosty cenowe na złocie. Kruszec osiągnął lokalne szczyty 9 i 12 października. Innymi słowy widzieliśmy ruch boczny.

Aktualny poziom w okolicy 1900 USD jest zyskiem wobec opisywanych dołków z przed miesiąca. Na wykresach dziennych rysuje się interesująca linia wsparcia która przed amerykańskimi wyborami być może pozwoli zbliżyć się do poziomu 1920-1930 USD. Złoto będzie musiało jednak po drodze przebić opory na poziomach 1908-1909 USD, które w sierpniu stanowiły dla niego bardzo silne i kilkukrotnie testowane wsparcie.

Ergo: prognoza o ruchu bocznym i kierunku wzrostowym się sprawdziła. Autor uważa, że przed 3 listopada żółty kruszec raczej czekają wzrosty niż spadki, aczkolwiek nie należy spodziewać się tu niczego spektakularnego.

Tymczasem piątkowa sesja zakończyła się spadkami na rynkach futures i jest to pierwsze od trzech tygodni zamknięcie tego typu sesji tygodniowej na czerwono. Tutaj analitycy upatrują wpływu zbliżających się amerykańskich wyborów.

Ze względu na osłabianie się walut rynków wchodzących, wycena złota w lokalnej walucie może być bardziej optymistyczna niż w USD. Jednak to greeenback jest tutaj benchmarkiem.

Wielka niewiadoma – wybory i kierunek DXY

Skupianie się tylko i wyłącznie na wykresach aktywa bez umiejscowienia go w odpowiednim otoczeniu, daje jednak niepełny obraz.

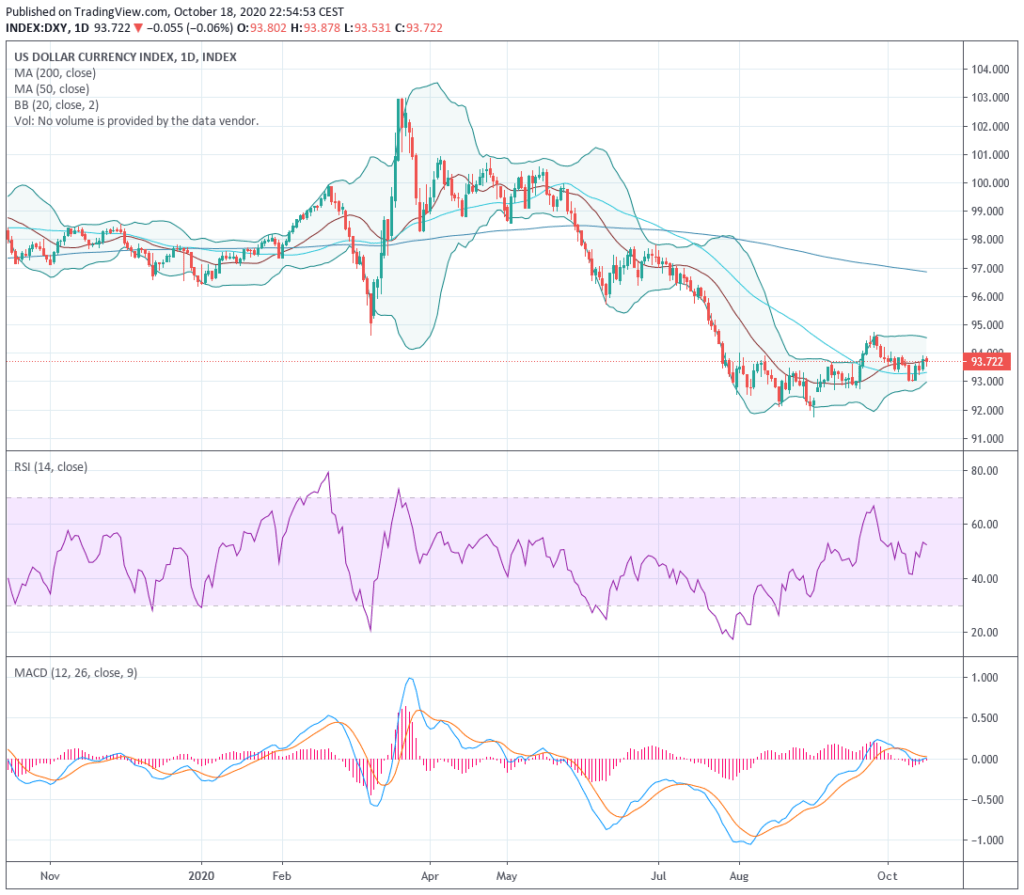

Drugą stroną medalu przytaczaną w predykcji jest oczywiście DXY czyli indeks amerykańskiego dolara mierzony wobec koszyka składowego walut. Dla DXY są to euro, frank szwajcarski, japoński jen, kanadyjski dolar, brytyjski funt oraz szwedzka korona. Im dolar silniejszy, tym mniej potrzeba go do zakupu aktywa. Im słabszy, tym cena wyrażana nominalnie staje się większa.

W przypadku złota i DXY można mówić o odwrotnej korelacji, czyli im dolar silniejszy, tym złoto słabiej radzi sobie w cenie nominalnej. Jak każde tego typu narzędzie nie jest ono idealnym, ale i tak jednym z lepszych oddanych do naszej dyspozycji.

DXY znajduje się również lokalnie w ruchu bocznym. Powiększając perspektywę na kilkuletnią, widać lokalnie słabość amerykańskiego dolara. To jest ciekawe zjawisko, bo jak zauważył ZeZorro, dolar w stosunku do euro długoterminowo rośnie, a w przypadku kursów do jena i franka szwajcarskiego klin się zawęża. Czekają nas zatem interesujące rozstrzygnięcia.

Przed wyborami w USA autor zakłada, że nie powinniśmy widzieć większych ruchów. Będzie to klasyczna cisza przed burzą. Po wyborach natomiast zależy wszystko od tego, jak silnie obydwie strony zdecydują się kontestować wyniki. A zarówno republikanie i demokraci czynią ku temu przygotowania.

Rynki i media głównego nurtu stawiają na zwycięstwo kandydata demokratów – Joe Bidena. Jego ewentualne zwycięstwo miałoby przynieść w rezultacie wzrosty ceny żółtego metalu. Dlaczego? Porównując stanowiska i deklaracje obydwu kandydatów, to właśnie kandydatowi demokratów bliżej jest do wprowadzenia lockdownu i zamknięcia gospodarki na cztery spusty. Według mediów alternatywnych z kolei, powtarza się sytuacja z poprzednich wyborów, kiedy to aktualnie urzędujący prezydent z ramienia partii republikańskiej – Donald Trump – zmniejszał swoją stratę wobec konkurentki, pomimo medialnej nagonki.

Kluczowe w układance systemu elektorskiego są stany pasa rdzy, Teksas i Floryda a mapy jak poniższa, potrafią różnić się znacznie.

Obydwie strony walczą ze sobą również w kongresie, w kontekście wysokości programów pomocowych.

Jak to ma się do złota? Goldman Sachs poradził swoim klientom pozbywać się dolara pod nadchodzące wybory i kupować srebro. Srebro znane jest z tego iż skorelowane jest z ruchami złota. Jego wzrosty czy spadki, są jednak o wiele bardziej dramatyczne w ujęciu procentowym wobec ceny.

Ostatnimi czasy do przekazu medialnego trafiają również informacje mające powiązać cenę złota i prace nad szczepionką anty Covid-19. Autor uważa ten czynnik jako bez znaczenia. Zakładając, że już jutro byłaby ona dostępna, to i tak ekonomia wydaje się być nadal w strzępach.

Nie mniej ważne czyli gospodarka, ta prawdziwa

Do wieści z USA należy dodać jeszcze kilka słów o FED i z gospodarki. To pozwala uzmysłowić sobie rozmiar tykającej bomby:

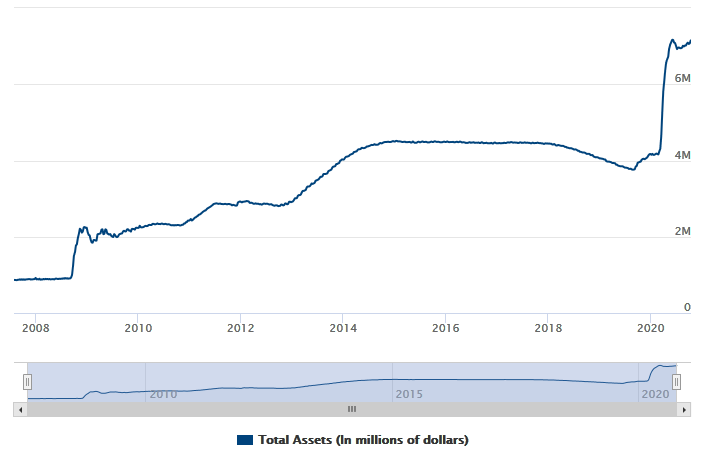

- Wartość aktyw w księgach FED znów przekroczyła 7 trl USD.

- Stopy procentowe nominalnie są na poziomie 0.25%. Ale anglosaski przyjaciel zza wielkiej wody, czyli Bank Anglii coraz wyraźniej sugeruje bankom komercyjnym z UK, że powinny przygotować się na nominalne negatywne stopy procentowe. Ze względu na bliskie relacje FED i BoE a także Waszyngtonu i Londynu, trzeba powyższe traktować jako sondowanie także dla rynku USA.

- CPI wynosi oficjalnie 1.33%, biorąc pod uwagę jednak zmiany metodologii i przyjmując tę z 1990 r. byłoby to 5%;

- Oficjalne bezrobocie w USA wynosi mniej niż 10%. Nieoficjalnie 26.9%. Czyli co czwarty dorosły Amerykanin jest bez pracy;

- Dług narodowy USA odpowiada poziomowi 137% PKB, co od dawna czyni go niespłacalnym;

Amerykańskie Census Bureau mówi o rekordowych wzrostach na sprzedaży detalicznej za sierpień 2020 r. Oczywiście po uprzednim wyłączeniu kilku kategorii jak wizyty lekarskie, sektor hotelarski, lotniczy, kina itd. Należy wziąć przy tym pod uwagę gigantyczny stymulus finansowy mający na celu pomóc amerykanom, ale także całym sektorom gospodarki. Początkowe 600 USD Covidowego zasiłku dla bezrobotnych tygodniowo zostało zmniejszone w sierpniu do 300 USD.

Skala zjawiska to już helicopter money. Ale wiele budżetów stanowych wyczerpało się dość szybko. Sztandarowym przykładem jest tu Kalifornia, jednak na 50 stanów ma ona zaledwie 43 pozycję. Część łatwo otrzymanych środków trafiła na powrót na rynki m.in. dzięki robinhoodowcom. Część rzeczywiście została przeznaczona na konsumpcję. Jednak część spożytkowano do spłat zadłużenia. Balans kart kredytowych i podobnych wynoszący przed Covidem prawie 1.1 trl USD zredukowany został do 950 mld USD. Jednak około 7% gospodarstw spłacających kredyt hipoteczny tymczasowo zawiesiło spłatę rat w ramach porozumienia stron. Oczywiście odsetki nadal ulegają naliczeniu.

Tymczasem fala numer dwa nadchodzi. A polaryzacja amerykanów na dwa obozy jest silniejsza niż kiedykolwiek.