Londyński Rynek Kruszców (LBMA) w ogniu | Czas na zakupy?

Wydarzenia, jakie dane było nam zaobserwować ostatnimi tygodniami na światowych rynkach obrotu złotem zostaną na długo zapamiętane. Spełniły się przewidywania zarówno o brakach „fizyka”, problemach „papierowego złota” a także rozjeździe cenowym pomiędzy nimi. Nie świadczy to jednak tylko o sile żółtego metalu w postaci fizycznej. Pokazuje również, jak silne są rynki i podmioty powiązane, w szczególności gdy skoordynują swoje działania.

Autor pragnie zauważyć, że do kryzysu na Comexie i LBMA potrzeba było zerwania łańcucha dostaw i pojawienia się powszechnej percepcji o braku „fizyka”. Skoordynowane działanie dwu największych globalnych rynków złota oraz podmiotów powiązanych, pozwoliło zażegnać kryzys.

Inwestorzy skupili się przede wszystkim na contango pomiędzy ceną spot futures oraz amerykańskim rynku Comex. Zapominając przy tej okazji o roli i udziale LBMA w zażegnaniu kryzysu.

LONDON ESTA LOCO

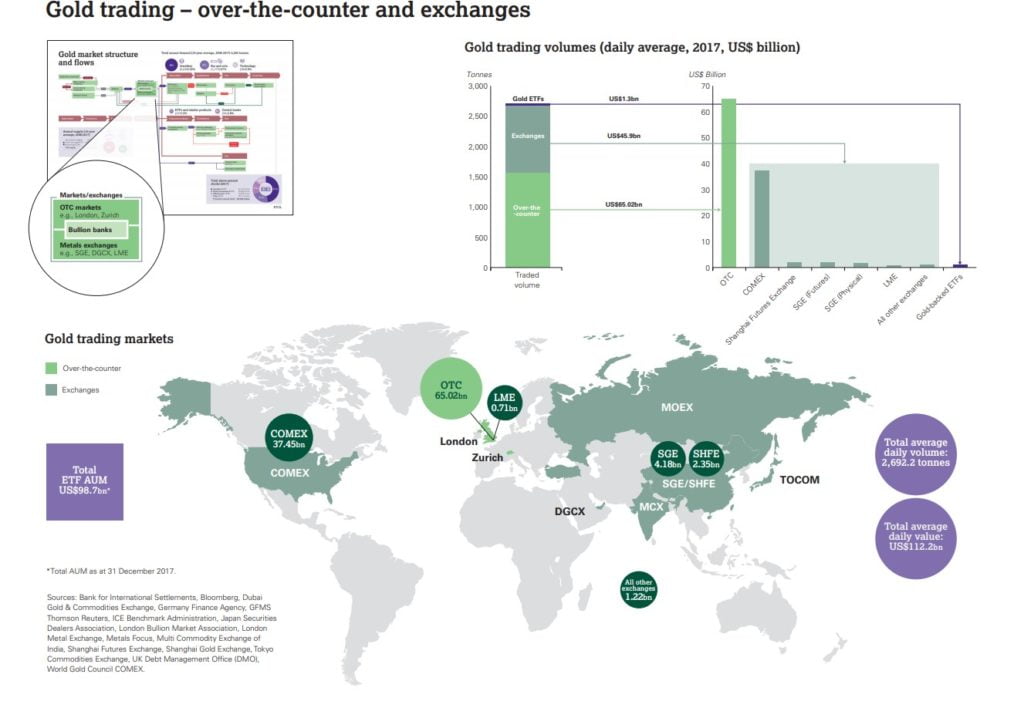

Londyński London Bullion Market Association to największy globalnie rynek obrotu złotem. Dzienny obrót wolumenów mający tam miejsce to powyżej 65 mld USD, co odpowiada około 1500 ton kruszcu. Trzy dni wystarczają zatem, aby LBMA wykreował obrót złotem mniej więcej równy rocznej podaży ze źródeł pierwotnych i wtórnych. Podstawową jednostką stosowaną do rozliczeń jest sztaba 400 uncji a kontrakty zawiera się jako wielokrotność powyższej wagi. Minimalny rozmiar kontraktu wynosi 2000 uncji. Nie jest to zatem rynek dla małych graczy, bo tych na starcie pożarłyby rekiny.

Na rynku LBMA istnieją dwa typy kontraktów:

- Alokowane, gdzie bank działa jako depozytariusz i strażnik złota klienta. Instytucja nie ma wobec tych konkretnych sztab żadnych roszczeń. Nawet w przypadku jej bankructwa, tego złota wierzyciele zająć prawa nie mają. Minusem rozwiązania jest ponoszenie kosztów magazynowania złota. Konta alokowane to około 5% wszystkich transakcji na LBMA;

- Nie-alokowane, to konta gdzie obraca się certyfikatami na złoto. O przepływach świadczy zmiana pozycji debet/kredyt i bilans pozycji net w momencie zamykania okresu rozliczeniowego. Tego typu konta odpowiadają za ok. pozostałe 95% transakcji na rynku LBMA. Minusem rozwiązania jest teoretyczna ekspozycja na kruszec w sytuacji gdy rynek potrzebuje akurat złota fizycznego.

Rynek LBMA nie posiada centralnego organu „rozjemczego” w przypadku sporów. Większość uczestników rynku zna się wzajemnie, bo współpracuje i konkuruje ze sobą od lat. Zastosowanie ma tu zasada principal to principal czyli sprzedawca i kupiec obracający towarem bez pośredników. Przypomina to układ sprzedającego dilera i kupującego inwestora. Dlatego też rynek LBMA określa się również mianem OTC, co jest skrótem od over the counter – ponad ladą.

LBMA to ponad 140 członków i organizacji stowarzyszonych. W skład wchodzą zarówno najważniejsze ETFy zabezpieczone złotem, reprezentanci sektora wydobywczego, banki inwestycyjno-bullionowe oraz rafinerie złota. Do tych ostatnich autor obiecuje powrócić za kilka akapitów.

LBMA Gold Price to platforma cenowa, która zastąpiła skompromitowaną manipulacjami cenowymi Gold Fix. Dwukrotnie w ciągu dnia, o 10:30 i 15:00 dokonuje się za jej pośrednictwem określenia ceny złota. Prowadzący ustala cenę startową w oparciu o sytuację ogólną na rynku, a następnie dokonuje się komputerowo podsumowania zleceń kupna i sprzedaż. W momencie, gdy wolumeny net sprzedaż/kupno zostaną zbilansowane (zakres błędu do 10 tys. oz), aukcja zostaje zakończona i osiągnięta w ten sposób cena staje się obowiązują na daną godzinę. Należy w tej sytuacji pamiętać, że cenę z 15:00 pm czasu UTC uznaje się za najważniejszy globalnie benchmark dla ceny złota.

W wycenie LBMA Gold Price bierze udział pięć instytucji wybieranych cyklicznie i rotacyjnie z pośród piętnastu uczestników. Większość z tej piętnastki należy również do grupy dwunastu market makers, których rolę można przyrównać do roli animatorów rynku. W tym gronie wszyscy uczestnicy to globalnie rozpoznawalne banki inwestycyjne i bullionowe. Nie jest zatem niczym niespotykanym, że w wycenie porannej i wieczornej biorą udział banki będące obecne na każdym z poniższych poziomów.

Trading to jedno, clearing czyli rozliczanie to sprawa zupełnie inna. Tym zajmuje się celowo utworzona firma, z docelowo stworzoną ku temu platformą AURUM, która dokonuje dziennego bilansowania transakcji pomiędzy członkami. Za systemem stoi 5 banków bullionowych, które są czynnymi członkami rynku londyńskiego. Trzy z nich pełnią dodatkowo funkcję skarbców złota w obrocie dla LBMA. Ponadto zaangażowane są na tym poziomie również firmy działające na rynku profesjonalnego bezpieczeństwa. Swoje usługi oferuje również Bank Anglii.

Dlaczego zatem tytułowe London esta loco (hiszp: Londyn jest szalony)? Bo system księgowego rozliczenia dziennego LBMA, za pomocą net-owania bilansu nosi nazwę Loco London. I obsługuje on wszystkie nie-alokowane wolumeny dziennego handlu złotem na tym rynku. Całe 95% z odpowiednika 1500 ton dziennie.

SZWAJCARSKI ŁĄCZNIK WYŁĄCZONY

Dnia 23 marca 2020 r. władze szwajcarskiego kantonu Ticino podjęły decyzję o zamknięciu zakładów przemysłowych na swoim terytorium. Spowodowane było to oczywiście rosnącymi liczbami zarażonych Covid-19. Zasada nie dotyczyła oczywiście branży produkującej artykuły spożywcze oraz określanych jako „niezbędnej potrzeby”. Tak oto jedna decyzja administracyjna z kantonu zlokalizowanego przy włoskiej granicy, spowodowała trzęsienie ziemi na rynkach LBMA i Comex.

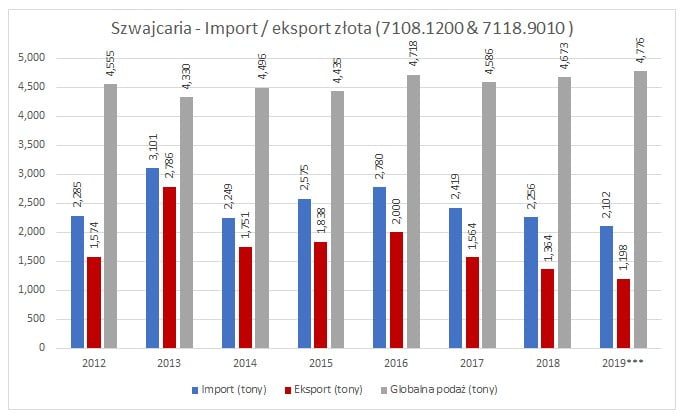

Rola Szwajcarii dla rynków złota jest bardzo ważna. W 2011 r. sześć rafinerii odpowiedzialnych było za 90% przerobu globalnego złota. Cztery z nich ulokowane były w Szwajcarii. W 2019 r. udział Szwajcarii wg. oficjalnych danych import-eksport złota oscylował w okolicy 40-kilku procent globalnego obrotu. Na dziś dzień pięć szwajcarskich rafinerii jest dostawcami akredytowanymi LBMA, zapewniającymi dostawy sztab 400 oz na rynek londyński ale także dla innych rynków globalnych. Oznacza to, że dostarczają one powyższe dla Londynu, 100 uncjowe dla Comex, kilogramowe dla SGE a także odpowiednie dla Dubaju, Tokio etc.

W kantonie Ticino ulokowane są rafinerie trzech z powyższych: Argor-Heraeus, Pamp i Valcambi. Jeśli nazwy niewiele mówią, autor służy pomocą – jest to światowa czołówka wagi ciężkiej, akredytowana na najważniejsze rynki złota i o rozpoznawalnej linii produktów.

PEWIEN MARCOWY PORANEK NA RYNKACH ZŁOTA

Ponieważ aprecjacja ceny złota w drugiej połowie 2019 r. poskutkowała zmniejszaniem podaży indywidualnej, głównym kierunkiem dla przepływów szwajcarskich stał się rynek LBMA. Było to widoczne wyraźnie w kwartale trzecim 2019 r., kiedy to przesył złota ze Szwajcarii do UK wyniósł 272 tony. Złoto trafiło głównie do londyńskich magazynów funduszy grających na LBMA. Wydawało się zatem, że w teorii złota dla uczestników LBMA powinno wystarczyć. Jednak 23 marca 2020 r. lockdown rozpoczęto również w Londynie. Złoto zatem fizycznie było, ale rozsiane po magazynach i bez możliwości dostarczenia do odbiorców.

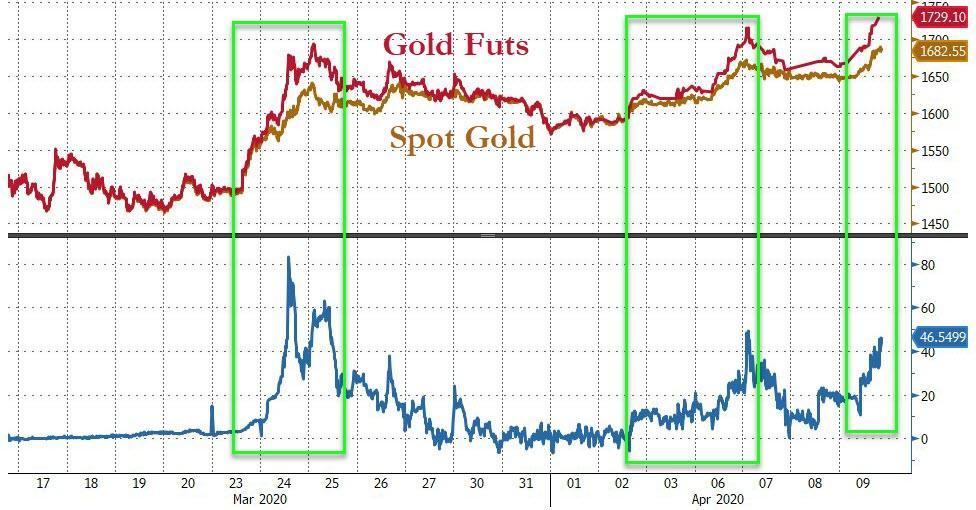

Złoto skierowało się z tego powodu w górę. Cena zamknięcia z 23 marca wynosiła 1492.45 USD za uncję, 24 marca 1567.41 USD a 25 marca 1634.76 USD. W związku ze wzrostem wyceny kruszcu, gracze o otwartych pozycjach short zmuszeni byli uzupełnić marigin calls. Ale żeby to zrobić trzeba było użyć złota fizycznego. W zaistniałej sytuacji było to niewykonalne. W tych nerwowych dniach, ten kto miał złoto na miejscu zarobił znaczne premium na jego wypożyczaniu. Ale w środowisku rynku złota nie-alokowanego, fizycznego złota było za mało aby pokryć zapotrzebowanie wszystkich za-lewarowanych uczestników rynku. Dotyczyło to również tych, którzy posiadali rollowane pozycje short od około dekady.

Dodatkowo percepcja „braków” spowodowała, że na amerykańskim Comexie doszło do sytuacji w której wycena futures przewyższyła cenę spot LBMA. Najpierw o 42 USD a szczytowo nawet i 96 USD. Miało to miejsce na przestrzeni marca i kwietnia z kilkoma zauważalnymi szczytami. Oznaczało to, że gracze Comexowi byli w stanie zapłacić za krótkoterminowe kontrakty o wiele więcej, aby tylko mieć jak najszybciej opcję wymiany swoich kontraktów na fizyczne złoto.

Już 5 kwietnia szwajcarskie rafinerie z Ticino uzyskały zezwolenie na częściowe wznowienie produkcji. Ta ruszyła choć w mniejszych wolumenach i z celem zaopatrzenia przede wszystkim LBMA. Złoto przekierowano zatem dla najbardziej potrzebujących odbiorców komercyjnych. Pewne wolumeny trafiały oczywiście na najważniejsze rynki indywidualne i ulegały rozwodnieniu im dalej od głównych centrów popytu. Wszak każdy z łańcucha pośredników posiadał swoich klientów czekających na dostawy. Dodatkowo trwał europejski lockdown spowodowany Covid-19. Dlatego też w percepcji odbiorców indywidualnych złota brakowało. W rzeczywistości nastąpił shortage squeeze i czasowe zatrzymanie łańcuchów dostawczych.

Szwajcarzy i inni dostarczali zatem złoto dla LBMA. Z kolei Comex w złoto zaopatrywało LBMA wraz z dostawcami z Australii i Północnej Ameryki. Zapotrzebowanie było o wiele większe niż podaż. Zarówno niemiecka Degussa jak i Australijskie Perth Mint przyznawały, że stosunek podaż-popyt oscylował w okolicy 1:5-1:6. Pomimo iż rafinerie miały pracować pełną dopuszczalną mocą produkcyjną. Z powodu braków, amerykański Comex obracający głównie kontraktami na 100 uncji jako jednostką podstawową akceptował 'fizyka” o wszystkich rozmiarach. A do USA trafiały zarówno kilobary z Perth jak i 400 uncjowe sztaby z LBMA. Spowodowało to na pewnym etapie problemy związane z różnicą standardów pomiędzy rynkami. Te jednak rozwiązano utworzeniem na CME nowego typu kontraktu o rozmiarze 400 oz, nie do końca kompatybilnych wobec standardu 100 uncji.

Każdy konflikt wymaga ofiar i podobnie było tu. Wiadomo oficjalnie, że poważne starty na rynkach poniosły Bank of Nova Scotia i HSBC. Ten pierwszy wręcz do tego stopnia, że zamknął swoją dywizję odpowiedzialną za metale i wycofał się z rynków. A był to gracz ze ścisłej czołówki LBMA. HSBC z kolei przyznał, że ich jednodniowa strata w tamtym okresie wyniosła 200 mln USD. Nieoficjalnie pojawia się jeszcze kilka innych nazw banków. Ostatecznie wielu z graczy dotychczas posiadających otwarte pozycje short na złoto z bólem i z poważnymi stratami zajęło pozycje long.

W drugiej połowie maja rozjazd cenowy pomiędzy rynkiem spot LBMA a futures CME zmniejszył się do poziomów akceptowalnych. Jest to około 5 USD lub mniej.

POŻYCZKODAWCA OSTATNIEJ SZANSY

Banki HSBC jak i Bank of Nova Scotia to bijące serce LBMA. Zaangażowane były zarówno w trading, ale także w strefę rozliczeniową. HSBC działa dodatkowo jako jeden z akredytowanych skarbców złota dla rynku LBMA. Dlatego przy transferach fizycznego kruszcu zazwyczaj jego część pochodziła ze skarbców HSBC.

Pomiędzy 23 marca a 12 maja w stronę ETF GLD działającego w Londynie popłynęło 173 tony złota. Następuje w tej sytuacji zgrzyt, ponieważ strata poniesiona sugerowałaby że HSBC nie miało wystarczająco kruszcu. Z kolei dostawy 173 ton złota, w które przynajmniej po części HSBC musiał być zaangażowany, sugerowały wprost przeciwną sytuację. Okazuje się, że duże wolumeny pomógł dostarczyć ni mniej ni więcej tylko sam Bank Anglii. SPDR Gold Trust stojący za ETF Gold potwierdza udział banku centralnego w kontekście blisko 46 ton na dzień 27 kwietnia. Od tego czasu zapewne wolumeny te uległy zwiększeniu. Przesył 173 ton złota do ETF GLD oznacza najprawdopodobniej, że popłynęło tam złoto fizyczne uprzednio wielokrotnie obłożone różnymi transakcjami.

Bank Anglii działa na rynku LBMA w różnorakiej roli:

- Sub-custodian, czyli przechowującego złoto w imieniu części instytucji międzynarodowych ale głównie z imienia innych banków centralnych;

- Nadzorca systemowy, wszak LBMA leży w ramach City of London, specjalnej jednostki administracyjnej o specjalnych uprawnieniach, którą nadzoruje Bank Anglii;

- Lender of last resort, czyli pożyczkodawca ostatniej szansy, co jest elementem prerogatyw banku centralnego.

Bank Anglii wg. oficjalnych danych posiada 310 ton złota rezerw w imieniu rządu, narodu i Jej Królewskiej Mości. Jednak złoto ze skarbców Banku Anglii, będące w posiadaniu banków komercyjnych i kierowane w tym konkretnym przypadku do ETF GLD, pochodzi ostatecznie z rezerw innych banków centralnych. Dlaczego tak się dzieje?

Złoto leżące tylko w skarbcach „w domu” jest zabezpieczeniem dywersyfikującym jednocześnie aktywa bankowe. Ma to zastosowanie w szczególności w kontekście zeszłorocznych zmian w Basel III dotyczących złota. A te przeklasyfikowały kruszec z tier III na tier I, co ma ogromne znaczenie w kontekście rozmiaru zaksięgowanych aktyw.

Jednak na co dzień złoto leżące w skarbcu generuje tylko koszta utrzymania. Dlatego też banki centralne kierują swoje rezerwy kruszcu na międzynarodowe rynki złota, jak LBMA. Tam użyczają je w ramach swapów lub transakcji collateral. Innymi słowy wypożyczają je na określonych warunkach i za określonym zabezpieczeniem. Złoto w ten sposób, zarabia na siebie. Tak działa m.in. 120 z pośród 228 ton polskiego złota, które wciąż znajdują się na LBMA.

PODSUMOWANIE

Rynek LBMA ostatnio najpierw uległ spłyceniu spowodowanemu problemem z dostawami. Następnie nastąpiło przynajmniej częściowe pogłębienie, ze względu na ciągły dopływ kruszcu i uspokojenie sytuacji. Jednak potrzeba było niestandardowych działań aby unormować sytuację. Wszak interwencja Banku Anglii na LBMA to nie sprawa zwyczajna i codzienna. Można ją raczej przyrównać do deus ex machina z greckich tragedii, czyli interwencji mitycznego bóstwa, które jednym ciosem miecza rozplątuje węzeł intryg.

Autor uważa, że krótkoterminowo czeka nas zatem unormowanie sytuacji na rynkach złota. Spowodowane będzie to około-wakacyjną odwilżą w obostrzeniach koronawirusowych. W tle wciąż jednak ma miejsce masowy skup aktyw przez banki centralne. Wiele firm o dużej kapitalizacji nie jest bowiem w stanie poradzić sobie na rynku o ograniczonym popycie. A sam system finansowy staje się dalece niewydolny.

Warto zatem zastanowić się czy i kiedy czeka nas czasowa korekta cenowa w trendzie wzrostowym, czyli dobra okazja do zakupów?