All Time High na złocie | Dlaczego się nie cieszę…?

6 września 2011 roku, żółty kruszec ustanowił historyczne szczyty. Sesja rozpoczęła się od ceny 1902.19 USD, aby w szczytowym momencie osiągnąć 1920.94 USD i ostatecznie zakończyć dzień na 1872.90 USD. Następne dni przyniosły jednak wysoką zmienność a następnie spadki. Od tego momentu jeszcze kilkukrotnie żółty kruszec próbował przebić poziom 1800 USD, jednak do niedawna nie udawało mu się to.

All Time High. Mamy to, a jednak wcale się nie cieszę

Nigdy więcej w historii złoto nie uzyskało tak wysokiej wartości nominalnej. Gdyby uwzględnić poziomy inflacyjne, zapewne należałoby przesunąć poprzeczkę trochę wyżej. Wycena z czasów gorących dni 1980 r. oscylowała w obszarze 800 USD, ale po uwzględnieniu przyrostu jaki miał miejsce od tego czasu walutowego, te 800 USD zamieniłoby się w dzisiejsze 2250 +. Ale 1980 r. to był gorący czas na ropie, kiedy to kilka miesięcy wstecz rewolucja ajatollaha Ruhollaha Chomeiniego obaliła szacha Iranu Rezę Pahlawiego. Zaraz potem wybuchł ponadto kryzys ze zdobyciem ambasady w Teheranie i przetrzymywaniem przez 444 dni zakładników.

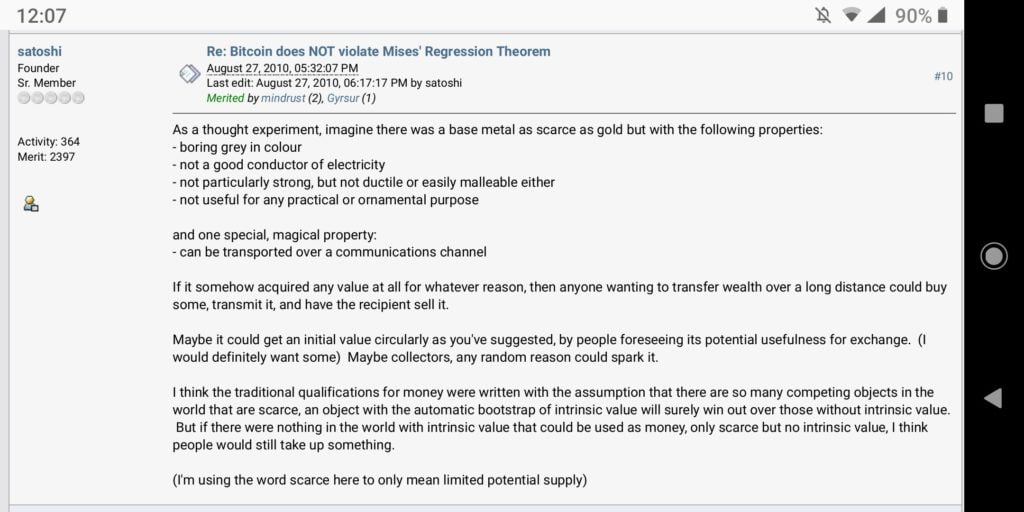

Złoto dość powszechnie uznawane jest jako hedge antyinflacyjny. Innymi słowy we wzroście jego wartości odbija się kondycja gospodarcza i przyrost bazy monetarnej. Ten ostatni widziano już wielokrotnie w historii. I to własnie złoto stało się inspiracją dla powstania kryptowalut.

Herezja! Spalić wiedźmę! Widłami go!

Hola, hola, już tłumaczę:

Walka na noże – krypto i kruszce?

Miliony tweetów, analiz, artykułów, opinii i komentarzy powstały przecież aby udowodnić przewagi jednego aktywa nad drugim. Zwolennicy metalu uważają krypto za zabawki które znikną jak tylko się wyłączy lub odetnie internet. Zwolennicy krypto uważają złoto za nie przynoszące satysfakcjonujących zwrotów i za relikt minionej epoki. Obydwie strony przerzucają się argumentacją a wymianie ciosów najważniejszych reprezentantów obydwu nurtów przyglądają się rzesze inwestorów.

W latach 80-90 wieku XX powstała grupa osobników, specjalistów i programistów w swoich dziedzinach. Sami siebie potocznie nazywali „Cyberpunkami”. Był to czas kiedy o dziele REDów nikt nawet nie śnił a termin utożsamiano przede wszystkim z nurtem literackim science fiction i systemem fabularnego RPG Cyberpunk 2013 od Mike’a Pondsmitha.

Grupie tej nie podobał się poziom ingerencji państwowej w życie człowieka. Chodziło im o płaszczyznę informacyjną, dostępową, ale przede wszystkim o system pieniądza dłużnego FIAT, w którym ciągła kreacja waluty, poprzez kredyt komercyjny, czy masowe dodruki QE, powodują ciągłe zwiększanie podaży waluty. rezultatem było rozwadnianie siły nabywczej waluty w posiadaniu. To właśnie z grona rozsianych w świecie cyberpunków połączonych internetem, wyszła idea oddolnej, nie kontrolowanej centralnie waluty. Miała ona charakteryzować się ograniczoną podażą, a za jej pomocą której można by dokonywać transakcji cyfrowych, zachowując przy tym wartość środków nabywczych w czasie, a przede wszystkim chroniąc się przed centralnie zarządzaną i coraz bardziej ciekawską bankowością.

Tak powstała idea kryptowaluty jako potencjalnego środka płatniczego, wolnego od kontroli centrum. A idea od samego początku nawiązywała do ograniczonej podaży złota.

The steady addition of a constant of amount of new coins is analogous to gold miners expending resources to add gold to circulation. In our case, it is CPU time and electricity that is expended.

Obydwu klasom aktywów przyświecał zatem oryginalnie ten sam cel. Zachowanie wartości środków zgromadzonych przez przeniesienie je na aktywo o ograniczonej podaży w otoczeniu świata inflacyjnego. W tym konflikcie krypto i złoto nie są jak orzeł i reszka na monecie. One są po jednej stronie monety, podczas gdy ta druga nazywa się walutą fiat.

Także szanowni czytelnicy, nie ważne czy krypto czy aurum. Whatever it takes, aby być do przodu i nie stracić.

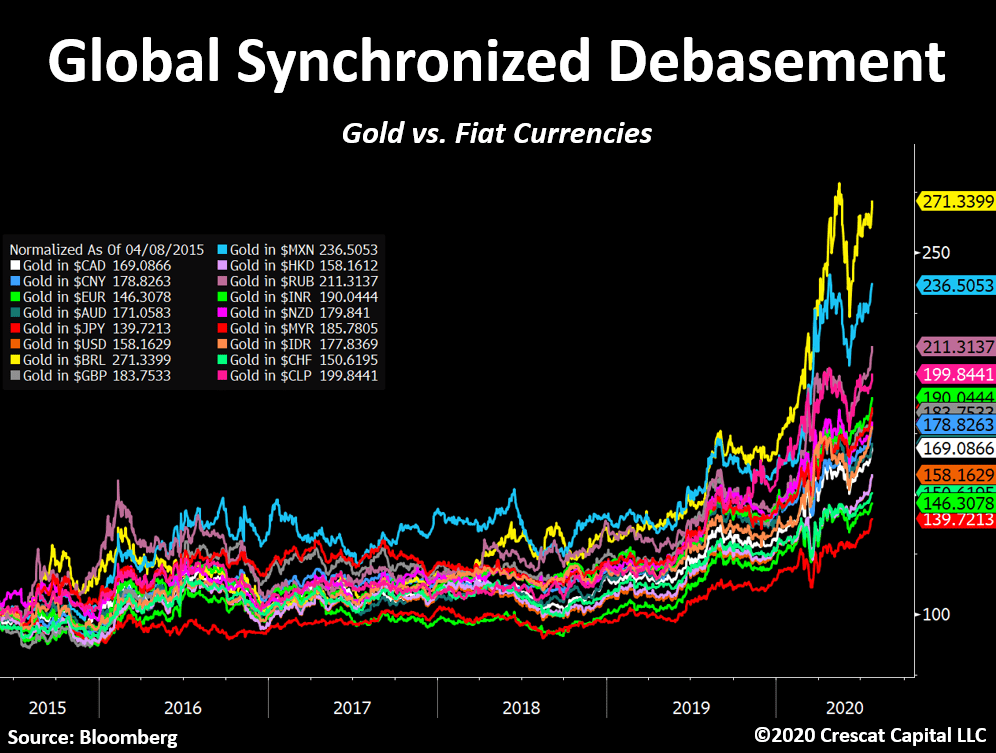

Pożeracz oszczędności – inflacja

Z jak długim rajdem na złocie będziemy mieli do czynienia, to tak naprawdę dyskusja dość akademicka, bo wszystko zmienia się ostatnio w tempie błyskawicznym. A wzrosty w wycenie złota tłumaczy się gigantycznym programem przyrostowym. innymi słowy, z powodu pandemii, doświadczamy globalnie zsynchronizowanego procesu debasement czyli utraty wartości walut wobec aktywów uznawanych jako safe haven i antyinflacyjne.

Dlatego notuje się wzrosty na złocie i srebrze. Dlatego też widzimy ostatnio wzrosty na kryptowalutach. Zarówno tu i tu pojawiają się jeszcze elementy lokalne jak np. niespełnione oczekiwania ostatniego halvingu, Ethereum 2.0 czy zmiany na kierunkach przepływu złota. Głównym elementem jest tu jednak nagły, skokowy przyrost bazy monetarnej USD ale i pozostałych walut.

Pod względem wagi walutowej, najprostszy i najczytelniejszy podział to USD i reszta świata. Amerykański dolar jest walutą używaną w większości kontraktów bilateralnych, wycen towarów, i rynków międzynarodowych. Do niedawna posiadał także oparcie swojego systemu finansowego na ropie (stąd petrodolar). Nie należy tego rozumieć jako pega, w którym 1 baryłka równa się stałe i niezmienne x USD. Broń Boże. Ot USA kupowało czarne złoto od Saudów, płacąc dolarami, Saudowie za otrzymane dolary kupowali amerykańskie obligacje i w momencie zbywalności, zarabiali na nich procent, który mogli już inwestować u siebie. Obydwie strony były zadowolone. System działał od dekad, a amerykanie wiążąc swoją walutę z ropą, uchronili się od embarga i braków, jakie miały miejsce po wojnie 6-dniowej.

No ale to petrodolar. Istnieją również inne waluty, które nie są uznawane za walutę rezerwową świata, ale i tak swoją siłą i powagą a także powiązaniami znajdują miejsce w dy-wersyfikacyjnym portfolio światowych banków centralnych. Funt, Frank, Euro, Rupia, Złotówka, Dinar, Lira, Juan i tak dalej i tak dalej. Wszystkie z nich zaliczyły ostatnimi miesiącami przyrost bazy monetarnej. Należało bowiem skupować produkty, które mogą pociągnąć instytucje finansowe na dno. Należało przygotować środki na tarcze finansowe dla zamkniętych w domach obywateli. Należało zapewnić płynność rynkom finansowym.

Niektóre z organizmów musiały zwiększyć podaż pieniądza w sposób znaczniejszy niż inne. Unia Europejska przygotowała pakiet pomocowy wielkości 2.1 trl USD rozłożony w okresie 2021-2027 r. Dodatkowo, coraz więcej i częściej przebąkuje się o wspólnym europejskim rynku długu, czyli konieczności federalizacji organizmu europejskiego.

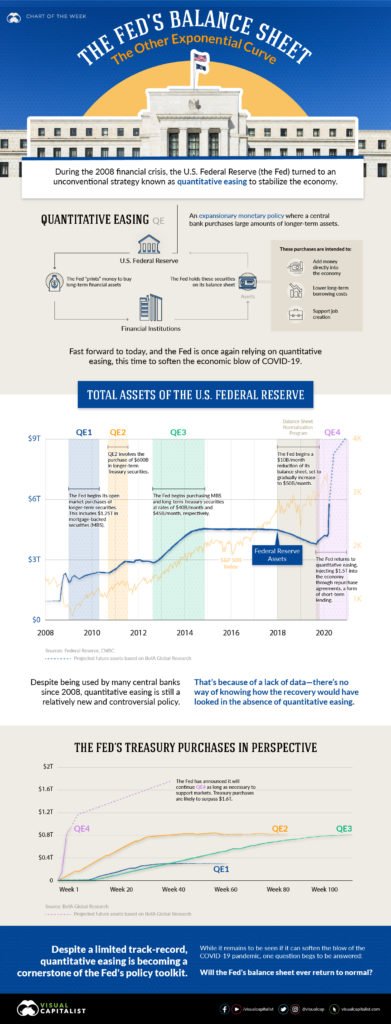

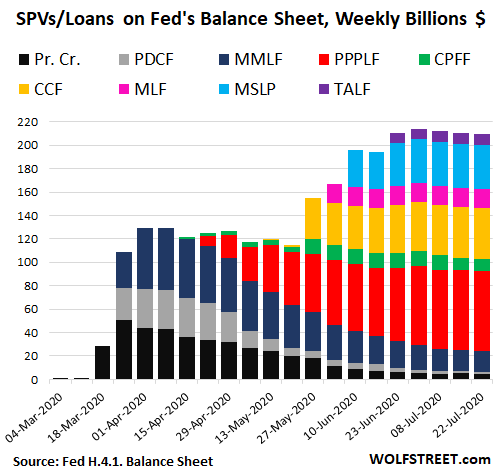

Z kolei w pierwszym z pośród równych, czyli amerykańskim FED, przyrost aktyw w księgach był chyba najbardziej widoczny. Szczytowo wyniósł niedawno on 7.17 trl USD, choć od kilku tygodni trwają próby jego zmniejszenia przez Fed. Aktualnie wynosi on 6.96 trl USD. Należy jednak zmienić trochę punkt widzenia. Przed 2008 r. kwota w księgach Fed oscylowała w okolicach 1 trl USD. W wyniku programów luzowania ilościowego a następnie prób jego zmniejszania, kwota ta zamknęła się na 4.2 trl. Czyli ekstra około 3 trl USD rozłożone zostało w przedziale kilku lat. Tymczasem w 2020 r. drugie 3 trl USD zostały wpuszczone w system wręcz skokowo.

Ale to nie koniec, ponieważ prawnicy w USA pracują nad detalami kolejnego programu pomocowo-stymulacyjnego, który miałby wynosić kolejny 1 trl USD lub więcej.

Walka o nowy system monetarny

System monetarny, w którym egzystujemy, to system dominacji petrodolara i jednocześnie wielki eksperyment monetarny, w którym po raz pierwszy w skali globalnej waluty nie posiadają oparcia o kruszec w jakiejkolwiek formie. Zabezpieczeniem jest tu dług. Innymi słowy można finansować wydatki, zadłużając przyszłe pokolenia. To właśnie odejście od systemów oparcia waluty o kruszce, umożliwiły kreację programów socjalnych, pomocowych, zasiłków i dodatków. Kreuje się pieniądz, dług rolluje się albo spłaca się go poprzez zaciągnięcie kolejnego. Mowa tu przede wszystkim o emisji obligacji skarbowych o odpowiednich terminach zapadalności.

Minusy rozwiązania, które jest w użyciu to stopniowo narastający dług. Aby przeciwdziałać złamaniem kręgosłupa budżetowego, niektóre kraje mają wpisane konstytucyjnie limity długu jakich nie mogą przekroczyć. Jednak W większości przypadków emisja długu jest nielimitowana. Są pewne poziomy długu w stosunku do produktu krajowego brutto, które uznaje się za niespłacalne. Innymi słowy, odsetki od długów są już tak, duże, że pochłaniają coraz większe fundusze. Wskaźnik ten oscyluje w zależności od przyjętej metodologii gdzieś pomiędzy 80-90%. USA, mające aktualnie 26.5 trl USD długu, mają ten wskaźnik na poziomie 132% PKB. I jakkolwiek PKB to wskaźnik niedoskonały, tak jeden z ogólnie przyjętych i używanych. Japonia miała ten wskaźnik w 2018 r. na poziomie 240%, UK niedawno przekroczyła 100% a EU w grudniu 2019 r. miała go na poziomie 79%.

Co to oznacza? technicznie rzecz biorąc, większość najważniejszych gospodarek światowych jest bankrutem, odkładającym w czasie nieuniknione. A Covid-19 spowodował przyspieszenie procesów zadłużania. Zamknięte firmy nie generują profitu a przez to nie płacą podatków. Nie dają zarobić również obywatelom. Ci mają choćby minimalne wydatki jak czynsz, jedzenie, paliwo, spłata długów. W tym momencie wchodzi do gry idea helicopter money. Wszelkiej maści dotacjami i grantami z programów pomocowych zasypuje się społeczeństwo. Bo pieniądz musi krążyć w gospodarce.

Covid-19 spowodował jednak przeskok w skali. Programy pomocowe są gigantyczne. Choć tylko część z nich trafia bezpośrednio do małych firm i obywateli, to nie potrafi wzbudzić chęci wydawania pieniędzy. Wszechogarniające ryzyko systemowe jest zbyt duże. Dlatego też pojawiają się stopniowo głosy o umarzaniu długów. Taki pomysł wyszedł z ust sekretarza skarbu Mnuchina w kontekście programów pomocowych dla małych przedsiębiorstw. Od wprowadzenia do realizacji jednak daleka i długa droga a i możliwy sprzeciw w opanowanej przez Demokratów Izbie Reprezentantów.

Ostatnim miesiącami w środowisku finansowym, gwiazdą pierwszego formatu stała się Judy Shelton, mianowana przez Trumpa jedna z Gubernatorek Fed. Pani Shelton prywatnie jest zwolenniczką powrotu złota do systemu monetarnego. Przede wszystkim jednak jest zwolennikiem powrotu prawa kreacji pieniądza do Kongresu. Media oczywiście ochrzciły ją mianem „kontrowersyjnej” i „nieortodoksyjnej”. Zwał jak zwał, ale rzeczywiście, tego jeszcze w kinach nie grali. Urzędujący w bankach centralnych członkowie rad Dyrektorów czy rad Gubernatorów zazwyczaj traktowali złoto pobłażliwie i dopiero odchodząc ze stanowiska, już jako osoby niepubliczne okazywali się być jego zwolennikami. A tu nagle ktoś ze ścisłego grona FED potrafi powiedzieć takie rzeczy?

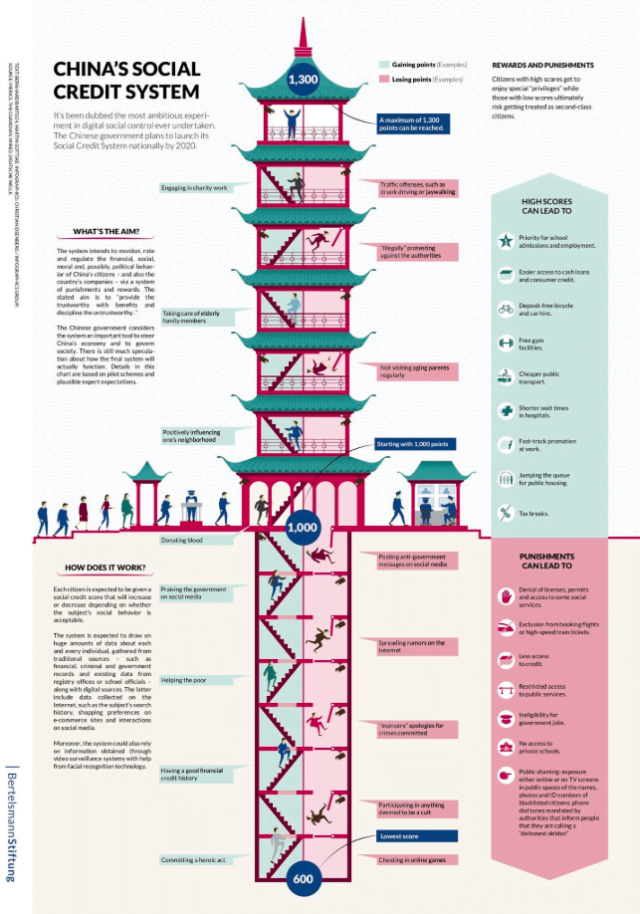

Ale to nie jest jedyna idea. Na przeciwległym biegunie są idee czerpiące garściami z doświadczeń chińskich. Wyobraźmy sobie pieniądz w pełni cyfrowy, kreowany przez bank centralny. Połączone jest to z systemem social score i indywidualnego śledzenia działań obywatela. Przechodząc przez ulicę na czerwonym, łamiąc prawo, wyrażając się negatywnie o władzy, publikując niemiły władzom post czy popierając wolność Hong Kongu, obywatel zdobywa negatywne punkty skutkujące ograniczeniami w przemieszczaniu się, ograniczeniem możliwości wydawania pieniędzy, czy możliwościami uczęszczania do dobrej renomowanej szkoły. Oczywiście tego typu działania social score wymagają odpowiednio szybkich i tanich w użyciu systemów przesyłu danych.

Chiny są krajem o najbardziej zaawansowanych pracach nad CBDC (central bank digital currency), o gigantycznej liczbie kamer, mają rozwijający się ciągle system social score, realnie posiadają już intranet kontrolowany i są nacją dominującą w technologii 5G.

I dlatego między innymi Chińczycy uwielbiają kryptowaluty. Bo pomimo, iż technologia za nią stojąca jest implementowana państwowo do ich jednostkowej i zbiorczej kontroli, to dla jednostek jest też jakąś opcją na wolność i ominięcie aparatu nadzoru.

Dlaczego jeszcze nie cieszy mnie ATH?

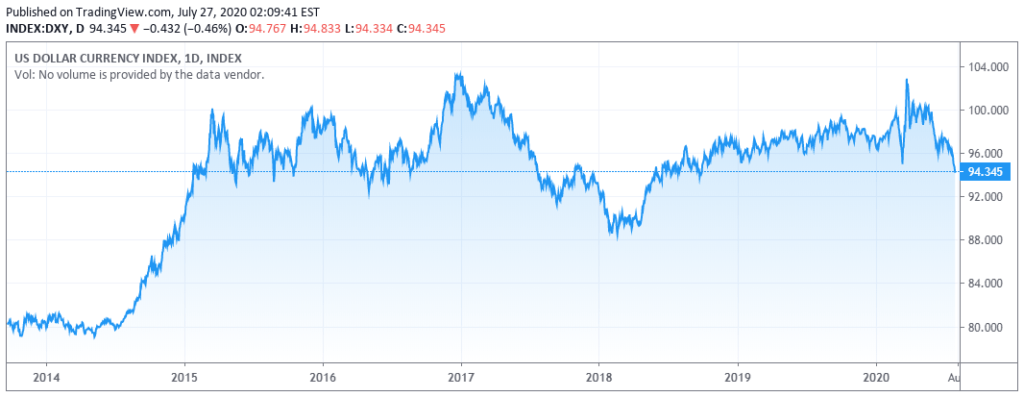

Autor pisze te słowa w niedzielę wieczór 26 lipca 2020 r. I jest świecie przekonany że w najbliższym tygodniu zobaczymy nowy poziom all-time-high na złocie. Być może będzie to już w poniedziałek. Ale uważa, że będzie to tylko chwilowe zaznaczenie swojej mocy, które wejdzie na pierwsze strony gazet mass mediów. Z przyczyn przedstawianych w swoich poprzednich wpisach, autor uważa także, że wkrótce czeka nas na złocie korekta w długotrwałym trendzie wzrostowym. Choćby dlatego, że aktualnym wzrostom sprzyja słabość dolara, o czym świadczy indeks DXY. Ale autor sądzi, że jest to chwilowa słabość, bo król systemowy umrze jako ostatni. Autor przewidywał korektę na cenie złota i podtrzymuje swój pogląd w tej materii.

Kupić złoto na tejże korekcie i to na samym dole to będzie godne podziwu. Choćby dlatego, że będzie to możliwe że ostatnia szansa na sensowne zakupy. Popyt na 1kg i 400 uncjowe sztaby wzrośnie wtedy bardzo, a jak wiadomo na takie produkty popyt idzie głównie od klientów korporacyjnych i z rynków złota. Może być wtedy tak, że złoto w postaci lśniących uncjówek znów będzie prawie niedostępne. Albo i dostępne z opóźnieniem. Wszak zainteresowanie na większe wolumeny od klientów korporacyjnych będzie priorytetem.

A i pamiętać należy o premiach, które wtedy też wzrosną. Im większy będzie popyt, tym większe premia trzeba będzie zapłacić. Obserwacja cen z okresu marzec-maj potwierdza powyższe.

Dlaczego zatem nie cieszy mnie all-time-high na złocie?

Bo zawsze przydałoby się mieć te kilka uncji więcej…