Wyniki Nvidia to kreatywne oszustwo księgowe? 'Drugi Enron, fikcyjne przychody’. W tle BlackRock?

Hipoteza brzmi kontrowersyjnie i pozornie wydaje się mało prawdopodobna ponieważ… Od publikacji raportu za II kw. Nvidia minęły niemal 2 tygodnie. Prawdą jest, że od tego czasu cena akcji nie wzrosła (co jest zastanawiajace patrząc na skalę w jakiej wg. raportów rozwinęła się firma). Jednocześnie jednak nie spadła znacząco co potencjalnie mogłoby oznaczać, że duży kapitał nie ośmielił się sprowadzić kursu akcji na ziemię. A może wykorzystuje płynność do pozbywania się akcji po zawyżonych cenach w okolicach 500 USD? Pomijając jednak te szczegóły wokół teorii efektywności rynków wspomijmy, że Wall Street pamięta przypadki oszustw księgowych. Mniej lub bardziej spektakularnych. Jednego z najbardziej pamiętnych dopuścił się Enron m.in. znany wszystkim ze spektakularnego bankructwa w 2001.

- Spółka postrzegana była jako 'blue chip’

- Czołowe, globalne przedsiębiorstwo z branży energetycznej

- Wycena akcji w 'przededniu’ skandalu była około 2,5 raza wyższa od konkurencji

- Firma dosłownie niszczyła raporty audytowe firmy Arthur Anderssen

- Cena akcji spadła w ciągu kilku sesji z 90 USD do poziomu wyrażonego w centach

- Pozytywne raporty agencji ratingowych jak S&P czy Moody’s nt. Enronu zawiodły i zwodziły rynek

- Agencje zostały oskarżone o zbyt pobłażliwe podejście do biznesu spółki przez Kongres USA

Feralna pomyłka Wall Street?

W latach 2000 / 2001 Enron nie był jedyną firmą, która dopuściła się oszustw na wielką skalę. Fani kryptowalut powinni pamiętać krach akcji Microstrategy. W 2000 roku walory firmy pod przywództwem Michaela Saylora spadły z niemal 3200 USD w 2000 do 26 USD w 2001 roku. Tutaj można przeczytać na ten temat więcej: https://www.sec.gov/news/press/2000-186.txt W internecie zachowało się też kilka artykułów z tamtego okresu. Microstrategy podobnie do Nvidia księgowało w raportach pieniądze (przychody), których w praktyce nie otrzymywało.

Nvidia korzysta z sieci tajwańskich producentów, którzy produkują projektowane przez nią układy scalone. Cena akcji Nvidia jest obecnie 43 krotnie większa od wartości księgowej firmy. Rynek widzi w Nvidia lidera, okopanego szeroką fosą biznesową. Czy możliwe jest by mylił się co do jednej z najlepiej pokrytych przez analityków firmy na świecie? Nie jesteśmy pewni czy tak jest, w tym przypadku. Ale przeszłość pokazuje, że tak bywało (Enron) a nie tak dawno na Wall Street panowała narracja, że Meta Platforms balansuje nad przepaścią. Od tego czasu akcje giganta, za którym stoi Zuckerberg wzrosły o ponad 300%. Zatem tak – Wall Street może się mylić, nawet co do bieżącej oceny najlepiej pokrywanych przez fundusze firm.

Przejdźmy dalej i postarajmy sie odpowiedzieć na pytanie. Co było nie tak w raporcie? Oraz w efekcie, co może być 'nie tak’ z wyceną?

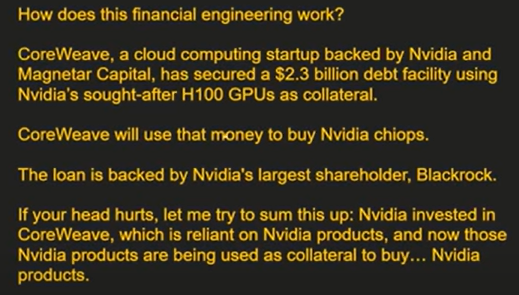

Czerwona lampka – Coreweave

Startup z branży chmury obliczeniowej CoreWeave otrzymał finansowanie 2,3 mld USD, których 'zabezpieczenie’ stanowiły chipy-AI H100 GPU, dostarczane przez Nvidia. Pożyczkę zaaranżował BlackRock, największy udziałowiec Nvidia (ok. 77 mld USD w akcjach) oraz Magnetar Capital. Finalnie dołożyły się do niej inne 'zaprzyjaźnione firmy’ z branży private equity m.in. Blackston, PIMCO, Carlyle, Coatue czy DigitalBridge. Nie byłoby w tym nic dziwnego gdyby nie fakt, że:

- W środowisku wysokich stóp procentowych (wysoki koszt długu) startup otrzymuje ponad 2 miliardy dolarów pożyczki

- Całą sytuację zdaje sie aranżować wymieniony w raporcie Reutersa BlackRock, który jako głóny akcjonariusz korzysta na wzroście cen akcji Nvidia

- Sama Nvidia jest jednym z udziałowców Coreweave (ok. 100 mln USD zainwestowane)

- Coreweave zabezpiecza w/w pożyczkę zamówieniem na chipy AI H100 dostarczane przez Nvidia

- Nvidia chwali się świetnymi wynikami za II kw. 2023 roku, zapowiada rekordowe popyt i kolejne hity sztucznej inteligencji!

- Startup Coreweave wyrósł jak 'grzyb po deszczu’ znikąd i chwali sie, że ma niższy koszt wejścia dzięki prywatnym umowom z Nvidia

Podsumowując BlackRock jako główny akcjonariusz Nvidia stymuluje 'sztuczny popyt’. Aranżuje gigantyczną pożyczkę 2,3 mld USD zabezpieczoną chipami H100. Tych układów teoretycznie Coreweve może nigdy nie użyć.

Krótki wątek Magnetar Capital

- Finansowanie dla Coreweave od samego początku wspierał w dużej mierze Magnetar Capital, słynny z dołożenia sporej cegiełki (raczej cegły) do kryzysu 2008

- Fundusz napędzał bańkę GFC, choć ją przewidywał a po jej pęknięciu miał na niej sporo zarobić;

- W styczniu 2008 r raport The Wall Street Journal, wskazał go jako 'wspólne ogniwo’ wielu papierów wartościowych zabezpieczonych hipoteką, które upadły w apogeum kryzysu

- Magnetar miał dosłownie 'opakowywać’ produkty kredytowe w czasie bańki roku 2008, dobrze znał ich zawartość – finalnie zarobił także odwracając pozycję i 'grając’ przeciwko nim

- Przez ostatnie pół dekady fundusz hedgingowy był poddawany coraz większej kontroli ze strony federalnych organów regulacyjnych

Poniższy fragment artykułu będzie częściowo swobodnym tłumaczeniem poniższego tweeta @Kashyap Sriram

Raport za II kw. – sygnał alarmowy – Kayshap Sririam na tropie

Zacznijmy od tego, że w ostatnich miesiącach wielu insajderów-udziałowców dokonywało sprzedaży akcji Nvidia, a w dniu publikacji raportu za II kw. Jensen Juang CEO, który podczas prezentacji wyników finansowych zaczyna przypominać 'standupera’ dokonał znacznego ruchu na opcjach i błyskawicznie przystąpił do 'wypłaty’ 117 mln USD. Wyniki za II kw. potężnie zaskoczyły Wall Street. Do tego stopnia, że przez wielu zostały okrzyknięte 'kosmicznymi’ i wręcz 'nieprawdopodobnymi’. 13,5 mld USD przychodów przy 11 mld USD prognoz?

W raporcie za II kwartał Nvidia wskazała, że tylko jeden dystrybutor chipów odpowiadał za 17% przychodów, a jeden 'duży’ dostawca usług chmurowych za ok. 22%. W pierwszym przypadku prawdopodobnie chodzi o w/w Coreweave. Co jeśli wszystkie matematyczne modele wyceny powinny zostać wyrzucone na śmietnik? Analitycy zapomnieli weryfikować jak spółka księguje przychody i czy robi to w wystarczająco uczciwy sposób? Tak mogą powstawać ryzyka systemowe. Przyjrzymy się temu bliżej.

Fikcyjne przychody

Nvidia raportuje przychody ze sprzedaży produktów dopiero po dostarczeniu produktu (przeniesienie kontroli na zewnętrzny podmiot). Natomiast przychody z licencji i usług są rozpoznawane w momencie poniesienia przez firmę kosztów. Ogromny skok przychodów w ostatnich kwartałach prawie w całości związany jest z centrami danych. Kwalifikują się one do usług więc Nvidia raportuje przychody niezależnie od warunków płatności umowy.

Gdy przychód jest zaksięgowany, ale płatność nie została otrzymana, spółka zapisuje to w bilansie jako należności. Idąc za tym w II kw. powinien nastąpić skok należności korelujący ze wzrostem przychodów. Dokładnie to widzimy w II kw. Należności wzrosły z 4,08 mld USD do 7,066 mld USD. Od I do II kw. należności wzrosły o 2,986 mln USD, a przychody o 6315 mln USD. Zatem mamy 73% wzrost należności przy 88% wzroście 'przychodów’. Wzrost należności byłby jeszcze wyższy (04% k/k) – gdyby nie przedpłata należności w wysokości 1,25 mld USD. Spółka zamówienia księguje jako przychody? 'Skąd my to znamy’…

Koszty nie wzrosły proporcjonalnie do przychodów, ponieważ przychody nie są twardą gotówką w bilansie. Wedle tej analizy są czymś w rodzaju fikcji księgowej. Gotówka nie wpłynęła, ze strony klientów usługi nie zostały jeszcze wykonane, a rachunek nie jest należny.

Dodatkowe ryzyka

Dodatkowe ryzyko to nadmierna koncentracja przychodów, firma poinformowała że ’szacowany popyt ze strony klientów końcowych z branży Compute & Networking to głównie kilku dużych dostawców CSP i konsumenckich firm internetowych. Większość z tych dużych firm nie kupuje bezpośrednio od nas, ale często za pośrednictwem wielu integratorów systemów, dystrybutorów i partnerów handlowych. Oczekujemy, że ten trend koncentracji będzie kontynuowany’ (…) Szacuje się, że duży dostawca usług w chmurze (CSP), który przede wszystkim dokonuje zakupów pośrednio za pośrednictwem wielu integratorów systemów i dystrybutorów, stanowi około 22% i 19% całkowitych przychodów w drugim kwartale (2971,54 mln USD) i pierwszej połowie (3932,81 mln USD) roku podatkowego 2024, odpowiednio, i można je było przypisać do naszego segmentu Compute & Networking’.

Uwaga na ironię, ten klient z pewnością kupował produkty Nvidia inwestując 2,971 mld USD w II kw. wobec 961,27 mln USD w I kwartale roku (wzrost o 209% kwartał do kwartału). Nvidia z pewnością nie żartuje, gdy wspomina o tym wszystkim jako o czynniku ryzyka.

Przyszłe niepwne przychody księguj teraz!

W oświadczeniu spółki czytamy także, że ’Jeden klient będący dystrybutorem centrów danych odpowiadał za około 17% i 13% łącznych przychodów odpowiednio w drugim kwartale i pierwszej połowie roku obrotowego 2024 i był przypisany do segmentu Compute & Networking. Nie było klientów z 10% lub więcej całkowity przychód za drugi kwartał i pierwszą połowę roku podatkowego 2023′. 39% przychodów w drugim kwartale i 32% przychodów w pierwszej połowie roku pochodziło od zaledwie dwóch klientów, z których jeden jest dystrybutorem

W efekcie firma przeniosła popyt z przyszłych kwartałów. Nie wspominając już o ryzyku koncentracji. Do tego dochodzi bardzo kreatywna 'sprzedaż’ towarów z prawdopodobnym zamiarem zawyżenia przychodów. W istocie takie finansowe 'czary mary’ mogą być legalne. Przynajmniej na razie. Zatem trzeba się zastanawiać, co z tego wynika dla Nvidia. Prawdopodobnie został do tego zmuszony przez znaczących akcjonariuszy poszukujących płynności wyjścia.

Kupować akcje – jak najdrożej?

Mieszane uczucia budzi też podejrzane podejście do skupu akcji własnych. Po braku jakichkolwiek informacji dot. skupownia ich w I kw., spółka wpadła w euforyczny szał. Nagle zdejmuje ze stołu prawie całą podaż i napędza short squeeze. Od 31 lipca 2023 r. do 24 sierpnia 2023 r. Nvidia skupiła 2 miliony akcji za 998 milionów dolarów (średnio 499 dolarów za akcję). Jeden jedyny raz, gdy akcje były notowane po 499 USD, miał miejsce 24 sierpnia. Aby firma mogła uśrednić tę cenę, wszystkie zakupy musiały być przeprowadzone tego dnia. Po astronomicznych cenach. Według Kayshapa Sririama, że bańka Nvidia została sprytnie zaaranżowana. Po to, by napędzać i oszukiwać algorytmy handlujące krótkoterminowymi wiadomościami, modele matematyczne. Także po to by wciągnąć w pułapkę nieostrożnych, którzy zaakceptują malejące 'risk premium’. To tworzy odpowiednioą masową płynność wyjścia dla znaczących akcjonariuszy. Nie zapomnijmy też, zę Nvidia napędza też cały Nasdaq.

Tym razem będzie inaczej

W prawie 330 funduszach inwestycyjnych porównywanych z indeksem S&P 500 lub podobnym indeksem, tylko 15% posiadało ponadindeksową wagę w Nvidii, zgodnie z analizą Morningstar dotyczącą najnowszych sprawozdań regulacyjnych funduszy. Wśród tych funduszy, które posiadały wagę poniżej średniej w Nvidii, 85% osiągnęło gorsze wyniki niż indeks do tej pory w tym roku, pokazały dane Morningstar. Teraz benchmarkiem dla Wall Street nie jest już nawet S&P 500. Kto by się przejmował jakimiś nudnymi biznesami, ze stagnacyjnym wzrotem?

Teraz mamy 'This time is different’. Fundusz nie ma Nvidia w bilansie? Przegra. Motorem napędowym i benchmarkiem analityków stała się podsycana wykładniczym wzrostem przychodów firma. Tymczasem wskaźnikiki wyceny dla 2024 roku pokazują 60 mld USD sprzedaży i 44 mld USD zysku netto… Po prostu takich rzeczy, takiego wzrostu nie da się wymyślić bez inżynierii finansowej. Colette Kress, dyrektor finansowa firmy, sprzedała dwa tygodnie temu akcje Nvidia o wartości 2,3 mln USD. Po bagatela 2,5 mln USD sprzedanych 30 maja. Były to jedyne dwie sprzedaże w tym roku. Może to godna następczyni Nancy Pelosi?

Słabsze opinie o serii kart 40 RTX – przesada? Czy firma uderzyła w 'szklany sufit’ gamingu – wymyślono jej 'nowy, wzrostowy segment’ w postaci AI? Zapraszamy do dyskusji w komentarzach. Zwłaszcza wszystkich fanów i przeciwników 'finansowych teorii spisku’.

Co jeśli…?

Jeśli rynek zacznie odbierać tą sytuację jako potencjalne oszustwo (bezpośrednie – pośrednie, bez znaczenia) możemy oczekiwać paniki rynku akcji. AI była solidnym fundamentem dla akcji w I. połowie 2023 roku. By akcje Nvidia zanurkowały, a rynke zwrócił uwagę na problem potrzebna byłaby 'kasa na stole’. Taki katalizator spadków i czerwona flaga dla inwestorów. Mógłby wywołać to raport dużego funduszu hedgingowego (pokroju Hindenburg Research). Na tą chwilę rynek przymyka oko i uznaje miary wzrostu biznesu Nvidia za wiarygodne.

Ciekawe jest intensywne od samego początku założenia Coreweave, zaangażowanie Magnetar Capital. Jednocześnie Nvidia stała się 'ulubioną spółek’ milionów inwestorów i funduszy. Spadek Nvidia mógłby mocno obciążyć wyniki wielu z nich i stać się katalizatorem paniki wspieranej falą 'wezwań do dypozytu’. Nie brakuje jednak głosu, że 'channel stuffing’ (konstruowanie umów w taki sposób, aby w kanale znajdowały się ogromne zapasy, zawyżając oczekiwania dotyczące popytu) NVidia jest ok. Jakie argumenty ma druga strona?

Adwokaci Nvidia

- Zwolennicy Nvidia uważają, że całe ryzyko transakcji wzięły na siebie fundusze typu BlackRock i Magnetar

- To one w razie problemów finansowych zostana przysłowiowymi 'posiadaczami gorącego ziemniaka’

- Nvidia działała majac na uwadze dobro swoje i akcjonariuszy – miała nie zgodzić się na tak wielką sprzedaż?

- Pomijany jest fakt tego, co rzeczywiście stanie się z H100. Ale przecież dla Nvidia nie ma to znaczenia, prawda? Co jednak jeśli ma, a instytucje sztucznie stymulują popyt?

- Jeśli Coreweave upadnie, Nvidia ma już zapłatę (pytanie co stanie się do tego czasu oraz czy naprawdę ją ma?)

- Wysoka wartosć pożyczki wynika z bardzo wysokiej bariery wejścia na rynek układów AI

- Ze strony Nvidia była to teoretycznie sytuacja win-win, wsparcie biznesowego partnera i konsolidacja monopolu na rynku

- Nvidia jako firma ma prawo współpracować z partnerami biznesowymi, aby pomóc przyszłym klientom uzyskać przewagę w środowisku rekordowo dużych nakładów inwestycyjnych?

W naszej ocenie sytuacja nie jest oczywista. Niewątpliwie lampki alarmowe powinny włączyć się po zaangażowaniu Magnetar Capital w całą sprawę. Księowanie przyszłych przychodów jako bieżących nie jest praktyką powszechną na Wall Street. Wiele firm robiło to w podobny sposób, pozornie w prosty manipulując sentymentem rynku. Nvidia może oczywiście argumentować, że standardowe miary wyników nie oddałyby wzrostu, który dotyczy jej biznesu. Co za tym idzie mogłyby stanowić pewnego rodzaju 'przekłamanie’ obecnego stanu rzeczy (na niekorzyść akcjonariuszy i firmy). A jaka jest Wasza opinia na temat Nvidia? Czy uważacie, że spółka nie dopuściła się oszustwa? Pamiętajmy, że trend AI wciąż nie został 'przetestowany’ w recesyjnych warunkach gospodarczych. Zachęcamy do dyskusji!

Może Cię zainteresuje: