Tu polscy turyści zainwestują miliony? Chorwacka sieć sklepów Studenac wejdzie na polską giełdę

Chorwacka sieć sklepów Studenac niebawem zadebiutuje na giełdach w Zagrzebiu i Warszawie. Właściciel sieci, fundusz private equity Enterprise Investors zdecydował się na taki ruch. Czy Polacy 'rzucą się’ na akcje chorwackiego detalisty, dobrze znanego niemal wszystkim turystom odwiedzającym bałkańską stronę Adriatyku? Według systemu eVisitor od 1 stycznia do 2 września 2024 roku, Polacy odbyli łącznie 1 007 272 wizyt do Chorwacji. To wzrost o prawie 7.7% rok do roku, choć już w roku 2023 zainteresowanie wakacjami w tym kraju było rekordowe.

Powód dla którego Enterprise Investors (który w 2017 wprowadzał na giełdę warszawską Dino Polska, zbierając wówczas 376 milionów euro) wybrał jako drugie miejsce notowań Warszawę wydaje się oczywisty. Po pierwsze dostęp do bardziej płynnego, dużo większego rynku. Warto nadmienić też, że chorwacki indeks giełdowy CROBEX wzrósł o prawie 30% rok do roku i radzi sobie świetnie. To wynik lepszy od polskich benchmarków tj. od ok. 20% wzrostu spółek z MWIG40, 17% zwyżki sWIG80 i przeszło dwukrotnie wyższy, niż 14% dla WIG20.

Po drugie rekordowe wyceny, jakie udało się osiągnąć CVC Capital Partners dla sieci Żabka, jak i sukces Dino mogą być dla Enterprise sygnałem 'okazji’, do uzyskania premii w wycenie. Nie jest jednak jasne, czy chętnych będzie tak wielu, ponieważ inwestorzy detaliczni mają prawo czuć się zawiedzeni debiutem Żabki, który był czwartym co do wielkości IPO w Europie, w tym roku. A może zadziała 'chorwacka magia’ i wakacyjne resentymenty?

Studenac chce rzucić wyzwanie polskim sieciom?

Niedawno polska giełda żył debiutem sieci marketów Żabka, która posiada ponad 10,5 tys. placówek. Teraz Enterprise Investors wydaje się chce wykorzystać trend, na fali którego Żabka zyskała rekordową wycenę, opiewającą na 21.5 miliarda złotych. Przypomnijmy, że otwarcie księgi zamówień nastąpiło 1 października i wypełnienie trwało zaledwie 20 minut. Inwestorzy zapłacili 7,42 mld zł za 34,5% pakietu akcji funduszu private equity CVC Capital Partners.

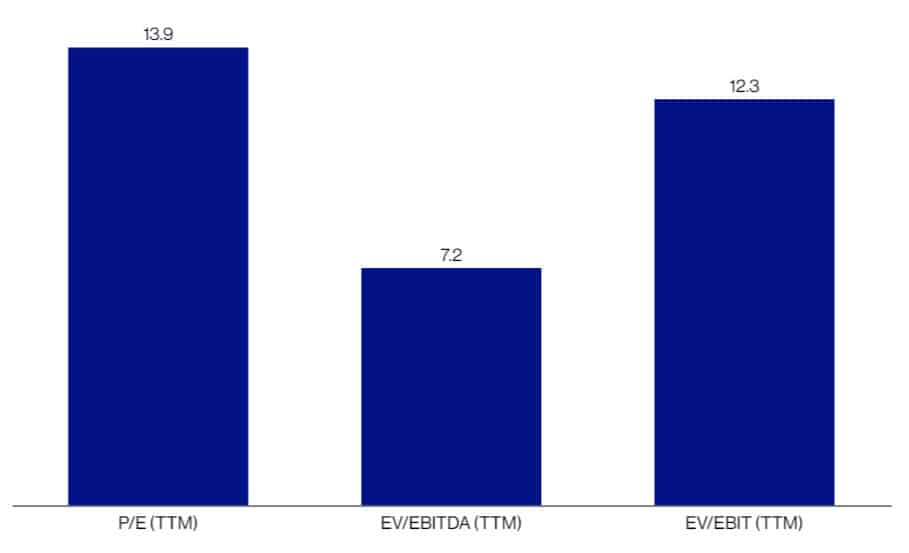

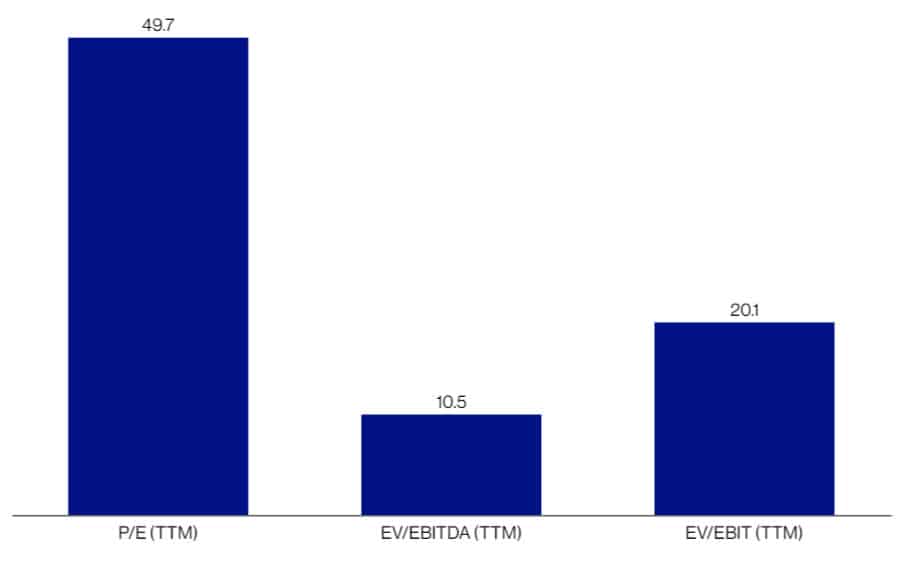

Żabka zadebiutowała przy 10,5-krotności znormalizowanej EBITDA z 2023 r. (EV/EBITDA) i 20-krotnie powyżej poziomu zysku operacyjnego (EV/EBIT). To mnożniki wyższe od średniej w europejskiej branży sieci handlowych, gdzie średni EV/EBITDA wynosi 7,2, a mnożnik EV/EBIT 12,3. Akcje sieci Dino Polska notowane są obecnie po wartości 13,2 EBITDA, i 16,2-krotności EV-EBIT. Właściciele Studenac mają prawo być zainteresowani optymizmem charakteryzującej notowania detalistow nad Wisłą.

Przypomnijmy, że sprzedaż Studenaca fundusz ogłosił już w marcu. Jeszcze przed wakacjami pojawiła się informacja o debiucie na giełdzie. Enterprise Investors to jedna z największych firm private equity, operująca na rynku w Europie Środkowo-Południowej. Do tej pory fundusz wchłonął 156 spółek, zainwestował łącznie 2,3 miliarda euro i opuścił 139 firm, wprowadzając je na parkiety giełd. Od czasu debiutu w 2017, akcje sieci Dino Polska wzrosły 10-krotnie. Chorwacką sieć czeka podobna hossa?

Specyfika biznesu Studenac

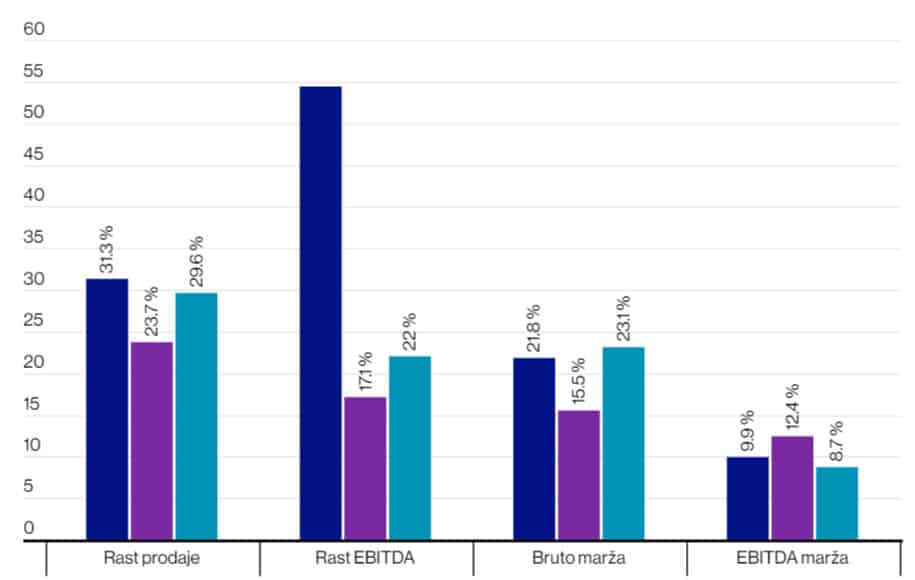

Studenac wypada dobrze na tle obu polskich sieci i osiąga silniejszy wzrost przychodów i EBITDA niż Żabka i Dino. Patrzymy na tempo wzrostu sprzedaży, dynamikę EBITDA, marża brutto i marża EBITDA. Firmę charakteryzuje jednak relatywnie wysoki poziom zadłużenia, w wysokości 4,5-krotności długu (netto) do EBITDA. To dużo więcej, niż Żabka i Dino; Studenac wyraźnie agresywniej wykorzystywał dług jako trampolinę do zwiększania skali działalności.

Sieć niemal całość swoich przychodów generuje obecnie na rynku chorwackim; jest też wielokrotnie mniejsza od polskich odpowiedników. Z uwagi na sezon turystyczny, zyski i przychody Studenaca podlegają corocznym wahaniom, z mocnymi wynikami wiosną i latem oraz słabszym okresem jesienno-zimowym. Co istotne, duża część jej siły cenowej wynika ze strategicznych lokalizacji – na wyspach, i blisko regionów oblężanych przez turystów, gdzie markety Studenaca stają się 'najwygodniejszym’ miejscem do zrobienia 'szybkich zakupów’.

Mnożnika EBITDA może wynosić ok. 8 lub 9-krotność wartości EBITDA w 2023 r., co sugerowałoby mnożnik EBIT w przedziale od 26 do 30-krotności wartość za rok 2023. Jeśli chodzi o mnożnik EBITDA, plasowałoby to Studenac powyżej średniej sektora, ale wciąż poniżej Żabki i Dino. Wskaźnik EBIT plasowałby Studenaca zdecydowanie powyżej średniej branży i polskich spółek. Warto podkreślić jednak, że z uwagi na prowadozne przez sieć akwizycje, finalne 'debiutowe’ mnożniki mogą okazać się wyższe.

W 2023 roku Studenac osiągnął wzrost zysku operacyjnego (EBIT) na poziomie 128%, więc przeszło 25-krotność mnożnika w wycenie nie wydaje się niemożliwa. Wartość spółki prawdopodobnie znajdzie się w przedziale ok. 2.2-2.5 miliarda złotych tj. w 490–550 mln euro, przy całkowitym zadłużeniu 280 mln euro. Aktualnie ze źródeł, cytowanych przez Bloomberg Adrija wynika, że notowania na giełdach w Warszawie i Zagrzebiu są przesądzone.

Debiut jeszcze w tym roku?

Cytowany w artykule Bloomberg Adrija, Michał Kędzia, partner odpowiedzialny za inwestycje w Słowenii i Chorwacji we wrześniu przekazał:

„W private equity jesteśmy zawsze inwestorem średnioterminowym. Zasadniczo jednego dnia kupujemy, aby następnego dnia sprzedać, a czasami ten drugi dzień oznacza horyzont kilku lat (…). Dlatego jako fundusz zawsze trzeba być otwartym na przegląd alternatyw strategicznych. To byłby mój jedyny komentarz na temat Studenac (…) Jesteśmy w trakcie prac i rozważamy opcje strategiczne związane ze Studenacem (…) Gdy proces się rozpocznie będzie bardzo szybki, abyśmy nie zagrozili działalności operacyjnej”.

Anna Czywczyńska, dyrektor ds. public relations w Enterprise Investors na Linkedin zaznaczyła, że rozwój spółek wspieranych przez Enterprise Investors jest imponujący. Wartość Asseco wzrosła 495-krotnie, KRUK-a 120-krotnie, a Dino Polska od czasu pierwszej inwestycji w spółkę stukrotnie.

Wskazała: „Co te spółki co łączy? Fascynującą historię zakorzenioną w ciekawości biznesu i wiedzy, jak wykorzystać swoje mocne strony. Kierownictwo, które jest odważne, ale także obejmuje pracę zespołową i łączy interesy wszystkich stron, z dużą zdolnością do innowacji i podejmowania odważnych posunięć na dobrze skalkulowanym ryzyku.„.

Studenac został przez funduszu kupiony sześć lat temu od Josipa Milaviča i rozkwitł. Z sieci liczącej w 2018 roku 390 sklepów, dziś zatrudnia prawie 6500 osób i ma ponad 1300 sklepów. Kierunki dalszej ekspansji to rynki Chorwacji i Słowenii. We wrześniu Studenac przejął słoweńską sieć mini-marketów Kea. Grupa rozwijała się poprzez przejmowanie mniejszych, lokalnych sieci. Zatem od 2018 roku do końca 2023 roku firma dokonała aż 9 dużych, strategicznych przejęć, dodając ponad 700 sklepów w tym okresie. Spółka jest dziś największą siecią detaliczną pod względem wielkości sieci sprzedaży w Chorwacji.

Studenac rozwija biznes. Sukces 'proximity’?

Chorwacki detalista nie zwalnia i przejłą 32 sklepy w Słowenii (Kea), każdy o średniej powierzchni ok. 250 m2. Sklepy są popularne w wypoczynkowych miastach takich jak, Maribor, Prekmurje i Primorje. W roku 2023 Kea wygenerowała blisko 50 mln euro sprzedaży. Prezesem chorwackiego giganta jest Polak, Michał Seńczuk, który zapowiedział, że na przejęciu Kea nie skończy się zagraniczna ekspansja biznesu. Słowenia wg. danych z Eurostat ma drugie najwyższe PKB na mieszkańca, wśród 11 członków Unii Europejskiej z Europy Środkowej.

Studenac, który stawiał pierwsze kroki w Dalmacji, stawia na konsumenta preferującego wygodne, codzienne zakupy. Powstał w 1991 roku i początkowo działał głównie na południu Chorwacji. Sieć oferuje sklepy blisko miejsca zamieszkania konsumentów, szczególnie w mniejszych miejscowościach (w tym wyspach), wsiach i w turystycznych regionach Chorwacji. Sklepy są zwykle małe, i oferują nieco droższe towary względem tych dostępnych w dużych marketach jak Konzum, Spar czy Lidl. W 2019 roku Studenac przejął markety Istarski Supermarketi oraz Sonik.

Chorwacja – unikalne perspektywy rynku?

Wydaje się, że dopóty, dopóki turystyka w Chorwacji będzie kwitła, Studenac ma bardzo solidne podstawy, by utrzymywać wyższe marże i korzystać z 'proximity’ w wydaniu wakacyjnym. Choć inflacja dała się we znaki mieszkańcom całej Europy, sprzedaż sieci wzrosła o ponad 30% rok do roku, zdecydowanie powyżej stopy inflacji w Chorwacji.

Od początku zarząd spółki specjalizuje się w akwizycjach, które (oczywiście nie za darmo) zwiększają skalę działalności (zazwyczaj także dług, którym są finansowane). Zatem ryzyka obejmują głębokie spowolnienie konsumpcji w Europie, które może wywrzeć presję na zmianę wydatków turystów odwiedzających Chorwację (jak i zmniejszyć ich liczbę). Co jakiś czas na forach można przeczytać frustracje ludzi, którzy narzekają na 'chorwacką drożyznę’.

Na bardzo zawyżone ceny można natknąć się szczególnie w obleganych przez turystów miejscach takich jak starówka Dubrownika, Splitu, czy chorwackie wyspy. Ale czy wysokie ceny zniechęcą ludzi do kupowania artykułów codziennego użytku? Czy zdecydują się robić zapasy w wielkich, nieco tańszych marketach, często 'krzyżując’ sobie plany spokojnego wypoczynku?

Inne czynniki to geopolityka i od czasu do czasu pojawiające się informacje o wzroście napięć w regionie Bałkanów. Zatem nie jest to jednak ryzyko, które obecnie rynek widzi jako 'realne’. I słusznie, ponieważ trudno dziś traktować je poważnie. Studenac ma przed sobą perspektywy ekspansji w regionie, a państwa takie jak Bośnia, czy Albania także obserwują skokowy wzrost wizyt turystów.

Podsumujmy: Studenac to dojrzały biznes, z siłą większą, od Żabki

Faktem jest jednak, że Studenac zadebiutuje na giełdzie nie jako 'świeżak’ i jeśli sieć będzie doświadczała problemów ze wzrostem skali, inwestorzy mogą zacząć zastanawiać się nad perspektywami ekspansji. W gruncie rzeczy Studenac, w ostatnich latach potężnie zwiększył skalę i zyskał na fali 'chorwackiego’ optymizmu. Zatem inwestorzy 'kupią’ już całkiem dojrzały biznes.

Ponad 1300 sklepów na 3.8 mln mieszkańców Chorwacji to w przeliczeniu podobna skala do 10,500 sklepów Żabki na 38 milionów mieszkańców Polski. Jednak z uwagi na ruch turystyczny oraz często brak alternatyw (wyspy, uwarunkowania terenowe), siła cenowa Studenaca wydaje się nieporównywalnie mocniejesza.

W 2023 roku Chorwację odwiedziło 20,6 miliona turystów i zrealizowano 10,5 miliona noclegów. W roku 2024 (styczeń-lipiec) kraj odwiedziło 11,93 miliona turystów (eVisitor, 3% wzrost roczny). Jeszcze przed sezonem odwiedziło ją 3,4 miliona ludzi tj. więcej o 10% rok do roku. Zatem finalne dane poznamy za kilka miesięcy, ale już dziś mówimy o wzroście, z i tak historycznie wysokich wartości. Morze Adriatyckie jest najczystszym akwenem Morza Śródziemnego.

Podsumowując, biorąc pod uwagę 'poprawkę’ na ilość turystów przetaczających się przez Chorawcję, faktyczny docelowy rynek Studenaca jest dużo większy, 'niż rynek Żabki w Polsce’. Centrum dystrybucyjne spółki znajduje się niedaleko Zagrzebia. Wiele wskazuje na to, że historia 'growth’ w przypadku Studenaca ma solidniejsze fundamenty, niż w przypadku Żabki, która zadebiutowała ze wskaźnikiem ok. 45-krotności cena / zysk. Pytanie jakiej wyceny będzie oczekiwał Enterprise Investors? Pewne jest jedno. Tu tanio również nie będzie.