Tether upadnie przez konflikt z Wall Street? Tym naraził się BlackRock. W tle surowce i Rosja

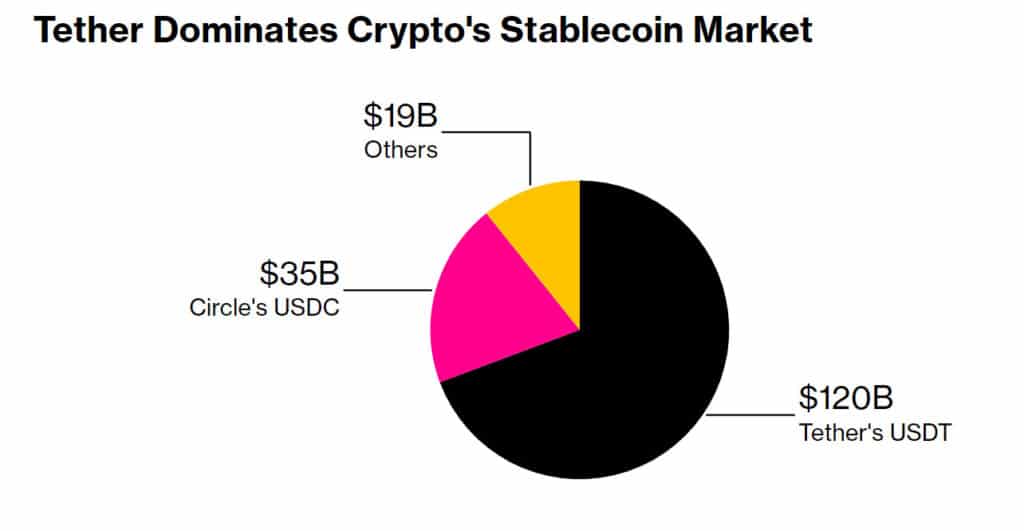

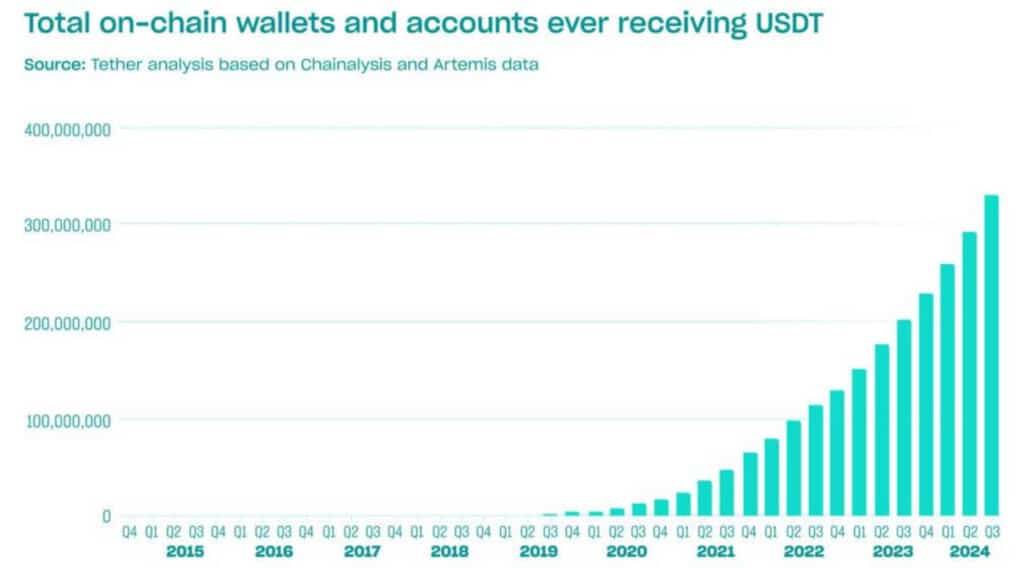

W piątek przez rynek kryptowalut przetoczyła się informacja o potencjalnym śledztwie amerykańskich regulatorów, prześwietlających Tethera. Dla nieznających tematu przypomnijmy, że Tether Holdings to od lat budzącą kontrowersje firma stojąca za tokenem USDT, 'kryptowalutowym’ odpowiednikiem amerykańskiego dolara. Tether jest trzecią, największą kryptowalutą po Bitcoinie i Ethereum, z kapitalizacją bliską 120 mld USD. Czy Wall Street wymierzyło ciężkie działa w stronę 'ekipy’ Tethera? I przede wszystkim, czym firma zaszła za skórę amerykańskim funduszom i bankom?

Poniżej przedstawimy skrót ostatnich doniesień w tej sprawie, które rzucą na nią więcej światła. Spółka 'słynie’ z faktu, iż mimo wielkiej roli, którą pełni do tej pory nie przeszła w pełni niezależnego, zewnętrznego audytu. Nie skoncentrujemy się jednak na tym, w bieżącym artykule. Zamiast tego wskażemy kilka punktów, które mogą być powodem początku wojny z Tetherem. W naszej ocenie zwyczajnie spółka 'poczuła się’ za mocna. Zaczęła podgryzać rynek, zarezerwowany dla elitarnych banków i funduszy.

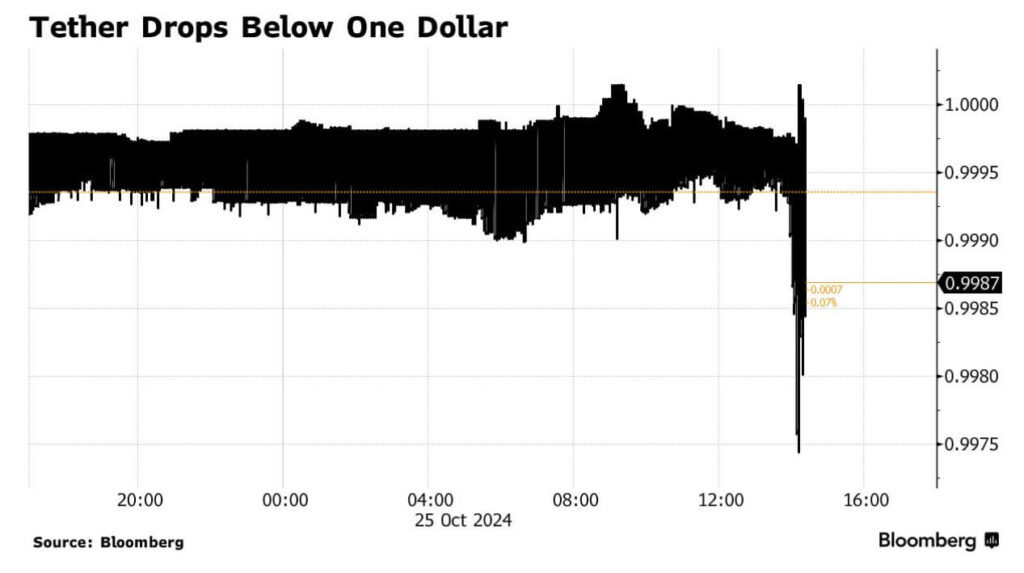

Na rynku crypto USDT pełni rolę środka wymiennego, którego jeśli by na rynku zabrakło… Kapitał prawdopodobnie w potężnej mierze 'chroniłby się’ w Bitcoinie, prowadząc do jego aprecjacji. Podczas kilku kryzysów w branży kryptowalutowej (ku zaskoczeniu sceptyków) to właśnie USDT zachowywał się najstabilniej. Sam Tether od jakiegoś czasu publikuje publiczne wyniki finansowe, chwaląc się zyskami nie tylko z portfela kryptowalut, ale również z tytułu odsetek z rentowności amerykańskich obligacji, które posiada.

Dla wyobrażenia skali, Tether odnotował 5,2 miliarda dolarów zysku netto, za pierwszą połowę 2024 roku. Dla porównania skali: Coca Cola zarobiła w tym okresie 2.41 mld USD w I kw. i 2.87 mld USD w II kwartale roku. To bardzo zbliżona wielkość. Zarobek Tethera w I połowie roku to również około 2.5-krotnie więcej, niż rekordowy zysk Tesli w III kwartale. Coca-Coal to olbrzymia spółka wyceniona na prawie 300 miliardów dolarów, podczas gdy Tesla wyceniona jest na 843 miliardów USD. Tether gra w wysokiej lidze. Wróćmy do sprawy.

Tether propononował pożyczki dla funduszy towarowych

Według doniesień Bloomberga z tej jesieni, Tether badał możliwości udzielania pożyczek firmom zajmującym się handlem towarami. Nic dziwnego, że spółka szukała sposobów na wykorzystanie miliardów dolarów nadwyżek, które generuje. Właściwie nie ma nawet pewności, czy w tym celu wykorzystywałaby właśnie nadwyżki, ponieważ brak przejrzystości nie daje nam powodów, by nie snuć innych przypuszczeń. Branża inwestycyjna od dekad uzależniona jest w tym zakresie od 'tradycyjnych’ bankowych instytucji. Tether chciał złożyć korzystniejszą ofertę?

Tether miał omówić możliwości udzielania pożyczek w dolarach, z kilkoma firmami operującymi w branży potrzebującej obecnie 'zastrzyku finansowego’. Spotkania z traderami obejmowały rzekomo rozmowy na temat tego, w jaki sposób jego stablecoin, który już zyskał na popularności mógłby pozwolić handlowcom i producentom uniknąć dolara w krajach, które podlegają sankcjom dot. handlu towarami. Takim jak Wenezuela i Rosja.

Firmy zajmujące się handlem towarami, przekierowują i zabezpieczają warte miliardy dolarów ładunki ropy, metali i żywności na całym świecie. Co prawda najwięksi w branży mają rozległe kontakty wśród dziesiątek pożyczkodawców. Dla przykładu, według najnowszych danych, Trafigura Group miała 77 miliardów dolarów linii kredytowej, w blisko 150 instytucjach na koniec marca 2024 roku. Ale mniejsi gracze mogą mieć problem z dostępem do funduszy potrzebnych do utrzymania ruchu przesyłek. Mówimy jednak o potężnym rynku.

Nietrudno domyślić się, że Tether nie podlegałby tym samym warunkom regulacyjnym, co tradycyjne banki w sektorze. Samo to potencjalnie przyspieszyłoby płatności i transakcje. Dla mniejszych traderów byłby to 'czysty zysk’ i cios w pozycje gigantów.

Jako pierwszy o 'możliwościach w zakresie rynku towarowego’ informował CEO Tethera, Paolo Ardoino; na łamach agencji Bloomberg. Wskazał wówczas, że sprawa jest na początkowym etapie, a firma nie ujawni, ile zechce zainwestować w kredyty dla sektora towarowego, które będą dla niej 'ogromnym rynkiem’ w przyszłości. Udzielanie pożyczek pod zastaw towarów jest jedną z najstarszych strategii biznesowych dla tradycyjnych banków. Dlaczego? To dość bezpieczny zakład, zabezpieczony płynnym zabezpieczeniem (towarami).

Trudne rynki – duży pieniądz?

Świeże firmy, próbujące wejść do sektora finansowania handlu towarami często miały dylemat. Dlaczego? Najwięksi i najlepsi traderzy prowadzą na tym rynku zwykle prostą działalność, od dekad. Są w stanie uzyskać dostęp do tradycyjnych umów finansowania, po relatywnie niskich kosztach. Z kolei ci poszukujący większych zysków często mieli problemy, by uzyskać tanie finansowanie i 'napychali bankom kieszenie’ płacąc astronomiczne kwoty za kredyt zaufania. Ostatecznie często upadali, nie będąc konkurencyjnymi dla dużych graczy.

Szczególnie zainteresowane taką pomocą mogłyby być firmy, które prowadzą handel w trudniejszych częściach świata. Przypomnijmy też, że sytuacja geopolityczn zmieniła się (windując ryzyko), a instytucje pożyczające odbijają sobie te stawki w umowach na ładunki. Atak Rosji na Ukrainę spowodował potężne wahania cen, które nadwyrężyły płynność w sektorze, ale ostatecznie pomogły wygenerować bankom i nielicznym traderom rekordowe zyski.

Ale wojna pokazała też inną stronę handlu. Zależność od dolara i sankcji nałożonych przez 'Zachód’. W efekcie, zwłaszcza w nieprzychylnym, lub neutralnym USA (ale wciąż chcącemu robić biznes) sektorze powstał popyt na alternatywne metody finansowania… Także przy pomocy stablecoinów. Przykłady? Podobno dwóch, głównych rosyjskich producentów metali zwróciło się do Tethera, aby rozliczyć transakcje transgraniczne z klientami i dostawcami.

Co więcej, wg. ustaleń The Wall Street Journal, wenezuelska państwowa firma naftowa PDVSA wg. Bloomberga już wykorzystuje USDT do przyjmowania płatności za dostawy ropy. Zatem nic dziwnego, że Tether zatrudnił zespół do rozwijania możliwości finansowania działań, a niektórzy z dyrektorów byli obecni na dwóch imprezach branżowych we wrześniu w Genewie i London Metal Exchange Week w Londynie. To nie przypadek. W sprawie jest też wątek turecki.

Tether doradza Turcji – stokenizujmy minerały

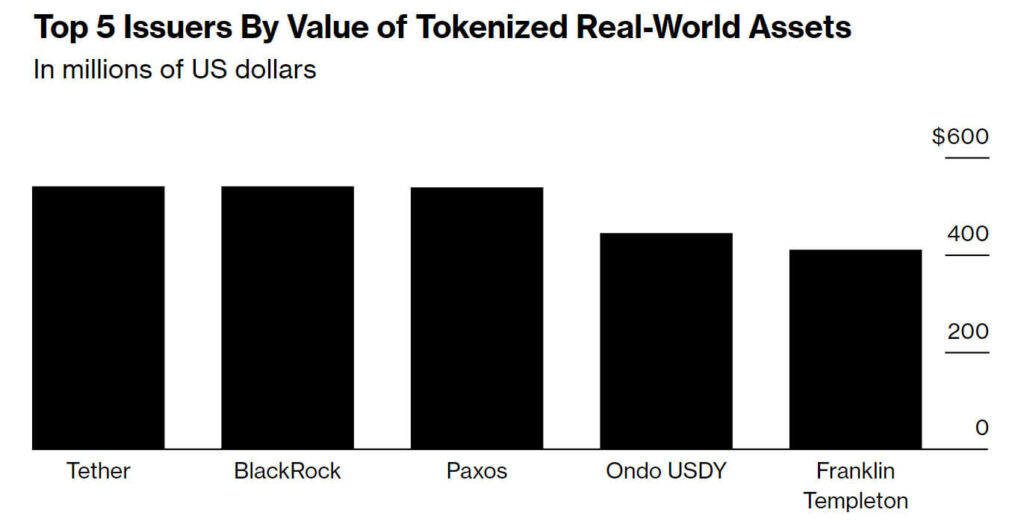

Otóż Tether poprosił także Turcję o rozważenie cyfrowego tokena dla minerałów boranowych. Firma wyraźnie próbuje torować nieprzetarte dotąd szlaki, w dziedzinie tokenizacji… Z której olbrzymie zyski chce w przyszłości czerpać sam BlackRock (prawie 11 bln USD w zarządzaniu).

O potencjale tego rynku mówił sam prezes i współtwórca funduszu, Larry Fink. Sugerował wówczas, że to przyszłość, w którą zmierza świat. Dla BlackRock Tether jest na tym rynku dużą konkurencją. Co więcej, pozbawioną 'regulacyjnych ram’, które 'krępują ręce’ Wall Street w porównaniu z 'ekipą spod znaku USDT’.

Zatem propozycja wykorzystania blockchain dotyczyła tworzenia cyfrowych tokenów reprezentujących minerały boranowe. Padł też pomysł stworzenia giełdy aktywów cyfrowych w Stambule. Tokenizacja to zwyczajna próba wykorzystania cyfrowych ksiąg rachunkowych do generowania reprezentacji rzeczywistych aktywów. Według wielu źródeł mogłaby wesprzeć pozytywne zmiany, w tym standaryzację dla wielu rynków. Produkty z boru są wykorzystywane głównie do produkcji nawozów, detergentów i szkła.

Firma turecka Eti Maden Isletmeleri Genel, szacuje, że Turcja posiada ponad 70% światowych rezerw boru. Sam turecki rząd szacuje sprzedaż surowca wartą około 1,3 miliarda dolarów w 2024 roku. Na krajowym rynku kryptowaluty także zyskują na popularności. Powód? Wysoka inflacja i potężna deprecjacja liry. Napływy do krajowego rynku crypto wyniosły przez ostatnie 12-miesięcy ok. 137 miliardów dolarów (7 wynik na świecie).

Aktwność na Linkedin sugeruje, że dyrektor generalny Eti Maden, Yalcin Aydin, jest tylko jednym z urzędników, z którymi menedżer ds. ekspansji Tether, Anadolu Aydinli, spotkał się w ostatnich miesiącach. Pozostali na liście to wiceprezydent Turcji Cevdet Yilmaz, czy minister energetyki Alparslan Bayraktar. Tureckie Ministerstwo Energii i biuro prezydencji odmówiły komentarza, a pozostałe źródła wskazały, że rozmowy były na bardzo wczesnym etapie.

Płatności transgraniczne

Nie jest tajemnicą, że amerykańskie banki (w przeciwieństwie do Tethera) naliczają horrendalne opłaty przy globalnych przelewach bankowych, w których pośredniczą. Szczególnie transgraniczne płatności na wysokie kwoty są tu dla wielu problematyczne. Toteż Tether reklamował się jako wygodniejsza: tańsza i często szybsza alternatywa dla dolara. Szczególnie popularna w gospodarkach rozwijających się i pośrednicząca w przelewach między nimi 'a zachodnim’ światem.

Popyt na te rozwiązania potwierdziła Bloombergowi analizująca blockchain firma TRM Labs: „Rośnie zainteresowanie wykorzystaniem stablecoinów, takich jak USDT, do płatności – zwłaszcza płatności transgranicznych”. Jak już wspomnieliśmy wcześniej, im więcej sankcji, tym większy może być biznes Tethera. Niektórego kraje nie mają łatwego dostępu do globalnego systemu bankowego.

Nic dziwnego, że taka 'konkurencja’ stanowi wyzwanie dla światowych organów regulacyjnych. W końcu te desperacko próbują kontrolować przepływy pieniężne. Na płatnościach transgranicznych (i prowizjach) oraz kredytach dla funduszy towarowych nie koniec.

Wiele funduszy, śledzących emitentów stablecoinów ma nadzieję, że ludzie będą używać ich głównie do płatności i nie będą oferowały odsetek… A co jeśli się to zmieni? Na to jednak zbyt wcześnie, Tether nie chce dzielić się odsetkami z posiadaczami USDT. Nie znaczy to jednak, że tak będzie zawsze. Jeśli i tu nastąpiłaby zmiana, istnieje kolejne ryzyko 'zabierające rynek’ tradycyjnej bankowości.

BlackRock i WisdomTree sprawiają np. że użytkownicy ich tokenów funduszu rynku pieniężnego mogą zarabiać od 4% do 5% odsetek rocznie, jednocześnie korzystając z zabezpieczenia w transakcjach na instrumentach pochodnych. BlackRock ma prowadzić rozmowy z giełdami kryptowalut, aby umożliwić wykorzystanie tokena rynku pieniężnego jako zabezpieczenia. Pomysł ten zaakceptował już Hidden Road, broker kryptowalutowy. WisdomTree także ma prowadzić w tej samej sprawie negocjacje.

Tokenizacja i 'izolacja’ w praktyce

Według Bloomberga, jeśli ten rodzaj użytkowania funduszy pieniężnych się przyjmie, może zmniejszyć zależność od stablecoinów, takich jak Tether. Gdy stopy procentowe spadną, może powstać popyt na bardziej zróżnicowany rynek. Coraz więcej funduszy będzie tokenizowanych, inwestorzy będą mieli możliwość nie tylko posiadania tokenów funduszy rynku pieniężnego, ale także tokenów reprezentujących złoto, akcje i inne. WisdomTree stokenizował już 13 swoich funduszy.

Pomimo zaprzeczeń Tethera, który twierdzi, że nie ma wiedzy o żadnym dochodzeniu, WSJ twierdzi inaczej. Ocenił, że śledztwo karne, prowadzone przez prokuratorów z biura na Manhattanie, weryfikuje, czy USDT było wykorzystywane przez osoby trzecie do finansowania nielegalnych działań, takich jak terroryzm, handel narkotykami, czy hakerstwo. To nie pierwszy raz, gdy Ameryka uruchamia swoje mechanizmy, w celu roztoczenia parasola ochronnego nad krajowymi firmami.

Jeszcze w marcu Bloomberg poinformował, że Stany Zjednoczone i Wielka Brytania sprawdzają ponad 20 miliardów dolarów transakcji kryptowalutowych, które przeszły przez wirtualną giełdę z siedzibą w Rosji. Analizowane płatności miały przechodzić przez moskiewską giełdę kryptowalut Garantex przy użyciu Tethera. Wiemy jedno.

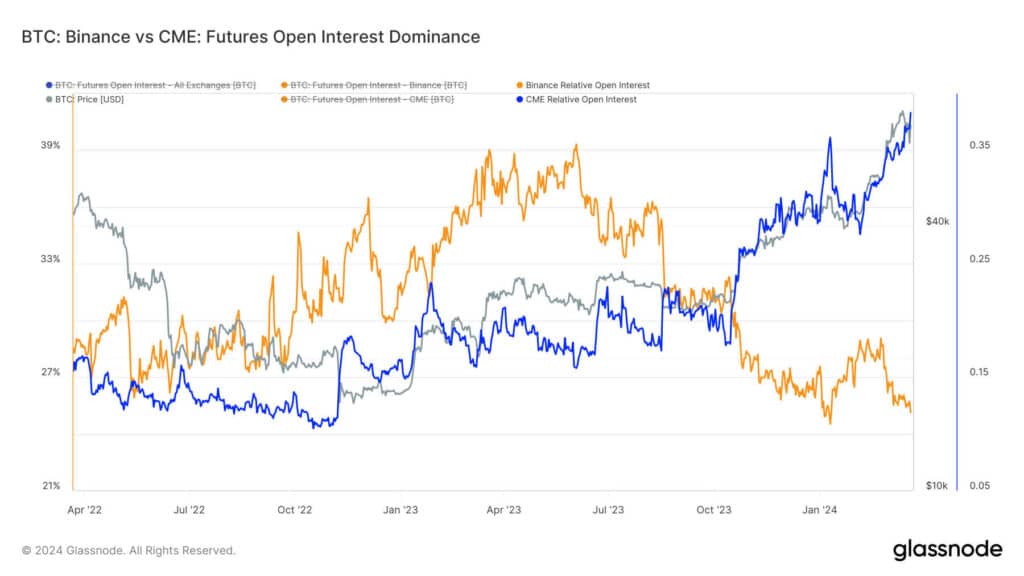

Dla wszystkich wątpiących w to, jak daleko sięgają macki z Nowego Jorku, przypomnijmy, że 'kultowa postać’ świata crypto, Changpeng Zhao ustąpił z pozycji Binance, spędził czas w amerykańskim więzieniu, a chicagowska giełda Chicago Mercantile Exchange kontroluje już zdecydowaną większość rynku pochodnych insturmentów, opartych na Bitcoinie.

Ale Tether nie składa broni. Planuje podwoić liczbę pracowników, aby zwiększyć zatrudnienie w obszarach takich jak zgodność z przepisami. Zatrudnienie ma wzrosnąć do około 200 osób do połowy 2025 r.. Firma zwiększyć chce też liczbę pracowników w dziale finansowym, który zarządza aktywami wartymi 118 miliardów dolarów.

Ardoino wskazał, że. „Jesteśmy bardzo ostrożni przy zatrudnianiu ludzi, zatrudniamy tylko doswiadczonych pracowników (…) (…) Nie ma nic, czego nienawidziłbym bardziej w tych wszystkich firmach (zwłaszcza firm z Doliny Krzemowej), które zatrudniają setki ludzi podczas hossy, a następnie zwalniają, gdy tylko na rynku pojawia się spadek”. Przypomnijmy, że najwięksi operatorzy giełd crypto, jak Binance Holdings, czy Coinbase Global zatrudniają tysiące osób.

Tether oświadczył, że współpracuje z władzami na całym świecie, aby upewnić się, że USDT nie jest wykorzystywany do nielegalnych celów. Spółka w maju ogłosiła partnerstwo z Chainalysis, w celu „metodycznego monitorowania transakcji” z opcjami obejmującymi kontrolę przestrzegania sankcji.

Firma zaczęła wykorzystywać zyski, dokonując w ciągu ostatnich dwóch lat inwestycji w startupy o wartości około 2 miliardów dolarów. W ramach tej aktywności Tether wsparł m.in. Northern Data Group i Bitdeer Technologies Group, amerykańską spółkę wydobywczą. Zarząd przedstawił też plany kontynuowania tej strategii. Czy kryptowaluty czeka rewolucja?

Podsumowanie BitHub.pl

Uważamy, że Tether zostanie złamany przez działania Departamentu Sprawiedliwości USA, jeśli rzeczywiście firma łamie szereg 'zasad księgowych’, które mogą uderzyć w jej płynność. Jeśli tak się nie dzieje, prawdopodobnie Wall Street zacznie 'piłować’ firmie kły poprzez wspieranie 'swoich’ stablecoinów (być może USDC, może PayPal, lub inny projekt, 'sygnowany’ przez instytucje). Dodatkowe działania obejmą ograniczenie roli Tethera na rynkach globalnych, ponieważ firma działa na 'nierównych’ wobec 'regulowanej’ (i olbrzymiej) konkurencji zasadach.