Krzysztof Stanowski zebrał miliony złotych. Co z KTS Weszło i przyszłością projektu?

Założony w 2018 roku klub piłkarski KTS Weszło znany jest niemal każdemu kibicowi piłki nożnej w Polsce. Dlaczego? Oczywiście dzięki medialnemu prezesowi, Krzysztofowi Stanowskiemu. Kto nie zna Kanału Sportowego? W poniższym artykule przyjrzymy się KTS Weszło i spróbujemy naświetlić wycenę jak i bieżącą sytuację klubu – w kontekście inwestycyjnym. Tysiące Polaków zainwestowało w klub, łączną kwotę 4,5 mln PLN. Cytując artykuł z 21 lipca 2021 roku ze strony SpiderswebBiz: 'Nawet jeżeli część deklarujących się wykruszy, zbiórka zapowiada się na gigantyczny sukces. Pomyślcie, zespół bez historii, z garstką kibiców, kopiący się po kostkach z amatorami zbiera miliony złotych’. Rozumiemy, że cała inicjatywa KTS może być w pewnym sensie rozumiana jako projekt crowdfundingowy. Być może część akcjonariuszy chciała nabyć akcje nie licząc na zyski ale w nadziei na udział w budowie klubu piłkarskiego KTS Weszło. Co jednak z tymi, którzy nabyli udziały w nadziei, że będą mogli spodziewać się zysków (projekt na wczesnym etapie działalności)?

Notowany na polskiej giełdzie Ruch Chorzów (obecny w Ekstraklasie) posiada w dniu 24 września około 24 mln PLN kapitalizacji rynkowej. To niespełna 2 mln więcej od tej, którą (jak wynikało z oferty) uzyskało KTS Weszło. Uznaliśmy, że temat ten jest odpowiedni do weryfikacji i analizy. Co prawda od czasu emisji KTS awansowało do IV ligi, co jest bez wątpienia pewnego rodzaju sportowym sukcesem. Od teraz jednak może być dużo ciężej. W IV mazowieckiej lidze zespół plasuje się na 6 miejscu, za takimi zespołami jak Mszczonowianka Mszczonów czy Ząbkovia Ząbki (24 września 2023 roku). Większość wizji roztoczonych przez Krzysztofa Stanowskiego i 'opakowywanych’ inwestorom nie została (jeszcze) dowieziona. To nie powinno dziwić – biorąc pod uwagę także fundamentalną zmianę warunków finansowania (wzrost stóp procentowych (11 podwyżek stóp od 2021 do 2023 z 0,1% do 6,75% – obecnie 6,25%. Wielokrotnie przestrzegaliśmy przed ryzykiem inwestycyjnym na rządzącym się własnymi prawami rynku 'private equity’.

Oświadczenie BitHub.pl

Poniższa analiza ma na celu rzetelne przedstawienie faktów. Nie jest jej celem straszyć ani wywierać jakąkolwiek presję na medialną aktywność KTS Weszło. Komunikacja z inwestorami jest sprawą między spółką, a jej akcjonariuszami. Podobnie jak w poprzednio analizowanej przez nas sprawie, Manufaktury Piwa Wódki i Wina (sytuacja była zdecydowanie odmienna od KTS-u), jako cel stawiamy sobie edukację finansową Polaków. Tylko i wyłącznie w tym kontekście należy interpretować ten artykuł. Oczywiście nikt nie został zmuszony do inwestowania w koncepcję wyłożoną przez Krzysztofa Stanowskiego. Część ludzi być może chciała wesprzeć inicjatywę nie zakładając nawet możliwości pojawienia się zysków. Zebrane pieniądze zostały przekazane spółce dobrowolnie. Podkreślamy zawsze istotny czynnik ryzyka jakim jest angażowanie kapitału na inwestycje na rynku prywatnym. To z nim wiążą się szczególne czynniki ryzyka. Do podstawowych należą m.in.:

- płynność posiadanych akcji, zazwyczaj jej kompletny brak implikujący problem z odsprzedażą

- częste problemy z komunikacją na poziomie spółka / stowarzyszenie – udziałowcy

- brak regulacji wymuszających na firmach prywatnych komunikację z inwestorami za pomocą kwartalnych raportów, zgodnych z MSR

- ryzyko przepłacenia za nabywane udziały co na rynku prywatnym ma miejsce szalenie często – szczególnie w roku 2021 gdy rynki 'cierpiały’ na nadwyżkę kapitału szukającego zwrotu z wysokiego ryzyka

Do mniej oczywistych:

- spółki na rynku prywatnym najczęściej nie generują zysków, nie wypłacają dywidend

- część korzystających z emisji na rynku prywatnym traktuje inwestorów jako 'zastrzyk kapitału’ – który ostatecznie pożytkowany jest różnie

- akcjonariusze mają bardzo ograniczony wpływ na rzeczywistą działalność prywatnych firm choć teoretycznie stają się ich współwłaścicielami… W istocie mają nawet problem z rozliczeniem spółek z tego, na co przeznaczyły pieniądze

- struktura takich podmiotów może ulegać istotnym, nietransparentnym zmianom

- nie istnieją właściwie mechanizmy, które 'rozliczałyby’ firmy z ich cudownych obietnic

- zarządzający firmami na rynku prywatnym nie muszą obawiać się 'reakcji rynku’ na różnego rodzaju decyzje (także kontrowersyjne)

- decyzje zapadają zwykle za zamkniętymi drzwiami, nie na walnych zgromadzeniach umożliwiających akcjonariuszom (małym i dużym) udział w jawnych głosowaniach

Z wieloma czynnikami ryzyka, załączonymi w prospekcie KTS Weszło inwestorzy oczywiście mogli i nadal mogą się zapoznać ale… Gdy w grę wchodzą znane nazwiska, media i obietnice wielkich zysków i rozwoju – kto by się przejmował ryzykiem. Prawda?

Anegdota

Dwóch przyjaciół spotyka się na ulicy. Joe pyta Sama 'Co słychać?’.

- Sam: A… właśnie znalazłem i kupiłem niesamowitą puszkę z sardynkami.

- Joe: Świetnie, też je lubię, może kilka bym wziął – po ile są?

- Sam: Kosztowała 10,000 USD…

- Joe: Co?! Jak puszka sardynek może kosztować 10,000 USD?

- Sam: Ale to są najlepsze sardynki na świecie, posiadają certyfikat pochodzenia. Zostały złowione na sieci, nie na hak, ręcznie obrane i zalane najlepszej jakości oliwą z oliwek. Co więcej, puszka została zaprojektowana przez wybitnego, znanego artystę. To okazja za 10,000 USD Joe…

- Joe: Ale kto normalny kiedykolwiek zje za sardynki za 10,000 USD?!

- Sam: Ale… Te sardynki nie nadają się do jedzenia, tylko do handlu.

Źródło: https://www.oaktreecapital.com/insights/memo-podcast/behind-the-memo-what-really-matters

Kupowanie marzeń ma wysoką cenę

- Inwestorzy w KTS Weszło powinni mieć świadomość, że sprzedaż akcji klubu może być istotnym problemem jeśli finalnie spółka nie wejdzie na giełdę (wspomniany brak płynności, problem ze znalezieniem nabywcy)

- W ramach crowdfundingu zgodzili się nabyć akcje nominalnie wycenione na 1 PLN za kwotę 180 PLN i łącznie weszli w posiadanie 20% udziałów w spółce, której ilość akcji wzrosła ze 100,000 do 125,000 (emisja dodatkowych 25,000 rozdzielonych między akcjonariuszy)

- Oczywiście Krzysztof Stanowski (słusznie) wielokrotnie podkreślał, że kupno udziałów nie stanowi gwarancji przyszłych zysków i sugerował, że jest to pewnego rodzaju 'zabawa’ w zarządzanie klubem piłkarskim / budowanie go od podstaw. Pewne jest to, że klubowa kasa została zasilona kapitałem;

- W długim terminie sukces drużuny KTS Weszło jest wciąż możliwy – jednak silnie uzależniony od wyników sportowych i zarządzania klubem. Inwestorzy z pewnością mają nadzieję, że awans do Ekstraklasy przyniósłby znacznie zyski ich akcjom ale… W dniu IPO zgodzili się wycenić KTS Weszło na poziomie zbliżonym do … Ruchu Chorzów – nie widzimy zatem od strony wyceny istotnego 'marginesu bezpieczeństwa’… Sytuacja mogłaby być diametralnie inna gdyby cena akcji została ustalona na kilkukrotnie niższą;

- Oczywiście ostateczna wycena tak giełdowa jak i na rynku prywatnym nie jest efektem wyłącznie aktywów, pasywów i zdolności do generowania zysków. W grę wchodzą także zasoby niematerialne takie jak trenerzy, forma zawodników, marka, kontakty czy jakość zarządzania. W oparciu o nie inwestorzy mogą optymistyczniej (lub pesymistyczniej) patrzeć w przyszłość W tym przypadku taką wycenę pomógł osiągnąć został przede wszystkim Krzysztof Stanowski;

- Rok 2021 był dla 'crowdfundingu’ rekordowy pod wieloma względami. Na giełdach panowała euforia, a ogólna pogoń za wysokimi stopami zwrotu z aktywów najbardziej ryzykownych (wspierana tonącymi rentownościami obligacji, stopami procentowymi bliskimi zeru). Na rynku kręciło się zatem dużo kapitału szukającego 'zaangażowania’ – dziś ilość ofert prywatnych na portalach typu Emiteo radykalnie spadła;

- Obecnie KTS mógłby mieć spory problem z zebraniem porównywalnej kwoty. Przypomnijmy, że nie tak dawno na giełdowy debiut nie zdecydowała się ostatecznie marka kosmetyków Irena Eris – zarząd powołał się na niezadowalającą wycenę biznesu uzyskaną w ramach oferty.

Cena ma swój urok

Nie twierdzimy, że inwestorzy w przypadku KTS zostali w jakikolwiek sposób umyślnie wprowadzeni w błąd. Kupili marzenia i obietnice, sami zgodzili się zapłacić za nie bardzo wysoką cenę. Skąd możemy tak przypuszczać? 20% udziałów w spółce odpowiadających sumie 4,5 mln PLN implikuje wycenę na poziomie ok. 22,5 mln PLN (jak już wspomnieliśmy wycena bliska Ruchowi Chorzów). Środki okazały się wyższe niż te zebrane w pierwszej ofercie przez Wisłę Kraków (4,2 mln PLN). Trudno uzasadnić ten fakt czymkolwiek innym, poza wiarą w pomysł i zaangażowanie w projekt Krzysztofa Stanowskiego.

Co więcej ponieważ inwestorzy zgodzili się wycenić klub znacznie powyżej jego wartości wewnętrznej – w razie porażki np. rozwiązania go, przejęcia czy bankructwa nie mogą liczyć na 'margines bezpieczeństwa’ wynikający z atrakcyjnej ceny po której nabyli jego akcje. Niekiedy w przypadku giełdowych spółek, posiadają one aktywa i zaosby, które mogą zostać spieniężone w razie bankructwa. Lub dostrzeżone podczas oferty przejęcia, skutkującej wyższą ceną ofertową.

Posłużmy się przykładem. Jeśli inwestor X nabyłby akcje producenta stali wycenionego na 100 mln PLN w czasie gdy posiadana przez firmę huta wraz z budynkami wokół warta jest dwukrotnie więcej, możemy mówić o pewnego rodzaju 'marginesie bezpieczeństwa’. Jeśli jednak ktoś nabywa udziały w zespole, grającym w lidze okręgowej godząc się na wycenę na poziomie 22,5 mln PLN – próżno szukać podobnej 'poduszki’ jeśli sprawy miałyby podążyć złymi torami.

Ponadczasowa mądrość

W wydanej w roku 1995 roku książce ’Ucz się zarabiać’, której współautorem był legendarny inwestor Peter Lynch (Magellan Fund, Fidelity) oraz John Rotschild, w rozdziale 'Rozwój firmy’ możemy przeczytać bardzo interesujący (i pouczający wszystkich początkujących) fragment. Jaki płynie z niego morał? Uznaliśmy ten fragment za potencjalnie wartościowy – szczególnie dla osób, które nigdy nie miały styczności z rynkami finansowymi.

- Każdy akcjonariusz chce rozwoju przedsiębiorstwa, którego jest udziałowcem. Ale nie powinno mu zależeć na nowych siedzibach, dywanach na ścianach i złotej zastawie w gabinecie dyrektora. Interesem wspólnym jest zdolność do generowania zysków, które są jedyną właściwą miarą jakości biznesu (finalnie także samej inwestycji ponieważ w długim terminie ceny akcji podążają za zyskami generowanymi przez firmy)

- Autorzy przytaczają hipotetyczny przykład w którym Twój przyjaciel zakłada zespół rockowy. Potrzebuje pieniędzy na zakup wzmacniacza. Zwraca się do Ciebie z prośbą – wyłóż ze swojej kieszeni 2000 dolarów, z których zakupiony zostanie wzmacniacz o wysokiej mocy – w nagrodę otrzymasz prawo do 10% zysków całego zespołu.

- Jeszcze przed pierwszym koncertem taka umowa wydaje się słaba z perspektywy inwestora. Zespół nie generuje żadnych zysków, więc nie ma czego dzielić a jedyne co posiada to wzmacniacz, który mu ufundował. Z własnego portfela taki inwestor wyłożyć więc 1000 USD na wzmacniacz, do którego otrzymał 10% udziałów ponieważ zespół jest finansowo 'goły’ i nie zarabia (takich inwestorów określa się często mianem 'dawców kapitału’ ponieważ trudno o trafniejsze porównanie)

- Ale… Jeśli zespół zatrudni się do grania na miejscowych koncertach i weselach – Twoja inwestycja (akcje) mogą z czasem zyskać na wartości. W tej sytuacji 10% zysków zespołu, za które zapłaciłeś 1000 USD z czasem może urosnąć do znacznej kwoty, a ludzie mogą chcieć mieć do nich prawo. Będą mogli odkupić je od Ciebie.

- Kto nie chciałby mieć np. prawa do podziałów 10% zysków takich zespołów jak Metallica czy ACDC? Jak takie prawo wycenić? Nie jest to łatwe ale z pewnością w ciągu ostatnich kilkudziesieciu lat prawo do 10% zysków Metallici zyskiwałoby na wartości – wraz z koncertami i sprzedażą płyt;

- Jeśli zespół w który zainwestowałeś zrobi globalną karierę, zacznie wydawać płyty, jego piosenki będą grane w radiu czy MTV – być może staniesz się milionerem? Problem z inwestorami w KTS wygląda jednak trochę tak jakby zgodzili się wycenić garażową kapelę na poziomie porównywalnym z ogólnopolskim, rozpoznawalnym zespołem. Ale… Nie przekreśla to szans na długoterminowe powodzenie inwestycji. Teoretycznie 'tylko’ je obniża.

Co z KTS?

Koncepcje, które roztoczył przed inwestorami Krzysztof Stanowski z pewnością brzmiały przekonująco. Choć niekoniecznie z perspektywy mentalności 'inwestora’… Budowa i wynajem całego obiektu sportowego dla zewnętrznych klubów wydaje się być pewnym odpowiednikiem w/w zespołu rockowego, który zamierza grać by generować zyski. Problem w tym, że tym co oddziela te dwie sytuacje jest skala trudności i nakładów. Zespół rockowy może spakować się do kampera i znaleźć zlecenie, które przyniesie zysk. Budowa stadionu i całego obiektu sportowego jest potężnym wydatkiem. Zatem znów mamy przypadek, który zamiast przybliżać model biznesowy do rentowności – oddala go w czasie. Generując koszty i potencjalne wyzwania/problemy z finansowaniem całego przedsięwzięcia. KTS nie dysponuje aktywami z których mógłby czerpać natychmiastowe zyski?

Pytania jakie w tym miejscu mogą postawić inwestorzyto to – jaki pomysł biznesowy w horyzoncie krótkoterminowym ma KTS Weszło na generowanie zysków? Czy wobec kosztów (które niemal na pewno wzrosną) spółka będzie decydowała się na kolejne 'zbiórki’?

Anonimowe źródła – akcjonariusze zawiedzeni?

Według anonimowych źródeł #białywywiad inwestorzy mieli prawo czuć się zniesmaczeni sposobem zarządzania i jakością 'dowożonego projektu’. Ostatecznie poddano głosowaniu obiecaną aplikację mobilną i KTS zdecydowało o niedowiezieniu jej (zbyt wysokie koszty?) – zamiast tego powstała strona internetowa, w ramach której akcjonariusze mieli zarządzać klubem. Według źródeł strona wyglądała na zrobioną i zarządzaną 'po kosztach’, często się zacinała a interfejs nie był przyjazny użytkownikom. Niektórzy z byłych posiadaczy akcji wciąż mają do niej dostęp. Co więcej finalnie o losach klubu decydował posiadający więcej akcji 'management’ i nie byłoby w tym nic dziwnego gdyby nie fakt, że zdecydowana większość pytań adresowanych do akcjonariuszy miała być konstruowana 'tendencyjnie’ a odpowiedzi ograniczone do 'Tak’ i 'Nie’.

Z akcjonariuszami miały nie być konsultowane wszystkie transfery. Także finanse miały być nietransparentne, ze sporadycznie aktualizowanymi plikami w Excelu – trudnymi do rozczytania przez niewtajemniczonych akcjonariuszy. Z akcjonariatem KTS miał także nie konsultować wydatków. Piłkarze mieli regularnie po meczach wspólnie wychodzić do restauracji, a drobni akcjonariusze przypuszczali, że huczne imprezy jak i spotkania managementu organizowane były za pieniądze z oferty publicznej – bez konsultacji z drobnymi udziałowcami. Byli akcjonariusze skarżyli się także na prozaiczne problemy natury organizacyjnej, związane choćby z wysyłką obiecanych szalików KTS.

Football Manager KTS

Czy finalnie aplikacja KTS a’la 'Football Manager’, która pozwoliłaby aktywnie zarządzać klubem została opłacona? Zlecenie dla Flying Bisons – firmy o dość ugruntowanej, pozytywnej renomie na rynku UX miało kosztować nawet kilkaset tysięcy złotych. Aplikacja miała być ze wszech miar 'pionierska’. Miała umożliwiać interakcję na linii klub – akcjonariusze i dać wszystkim im realne prawo do śledzenia losów i decydowania o drużynie. Wybór strony internetowej przegłosowali 'duzi akcjonariusze’? Czy celem było oszczędzenie gotówki by spożytkować ją na…?

Przyjrzymy się ofercie publicznej KTS-u

W prospekcie emisyjnym dowiadujemy się, że:

- W ramach emisji zaproponowano inwestorom dodatkowe 25,000 akcji KTS Weszło – ilość akcji spółki wzrosła do 125,000 z poprzednich 100,000 posiadanych przez Krzysztofa Stanowskiego

- Implikowało to uzyskanie max. 20% udziałów w KTS Weszło (zaledwie ułamek całości = brak realnego wpływu na działanie spółki)

- Krzysztof Stanowski utrzymał swoje 100,000 akcji (zdecydowana kontrola, 80% udziałów w spółce) – inwestując w nie 100,000 PLN (gdyby kupował akcje po cenie z oferty, posiadałby nie 100000 akcji a ok. 555 akcji)

- Cena nominalna akcji wynosiła 1 PLN (100,000 akcji, 1 PLN każda) ale te zaproponowane inwestorom w drodze emisji zostały w prospekcie wycenione na 180 PLN

- Był to z pewnością kreatywny sposób na pozyskanie 'taniego’ finansowania od 'inwestorów’ (jeśli ktoś woli odmienną nomenklaturę – fanów i pasjonatów). Ile wynosiłyby obecnie odsetki i raty od 4,5 mln kredytu udzielonego spółce latem 2021 roku gdy stopy procentowe były rekordowo niskie?

Inwestorzy indywidualni a piłka nożna

Szereg globalnych klubów piłkarskich jak Manchaster United czy Borussia Dortmund jest notowanych na giełdzie. Oczywiście nie radzą sobie na niej porównywalnie dobrze do spółek giełdowych. Mają problemy z generowaniem dodatnich przepływów pieniężnych. To oczywiste, że wyniki ich akcji najczęściej związane są z formą w lidze, pucharach czy z głośnymi przejęciami. Jednak z badań prowadzonych przez firmę 'fintech’ IG Group wynika, że kluby które dotychczas wchodziły na giełdę (KTS nie weszło ale rynek prywatny to forma pozyskania kapitału), robiły to w nadziei na osiągnięcie stabilizacji finansowej i poprawę wyników zespołu – ale tu korzyści były ograniczone.

Wnioski z IPO piłkarskich klubów:

- Pierwsze oferty publiczne (IPO) nie poprawiają wyników klubu na arenie międzynarodowej, takiej jak Liga Mistrzów. Tylko kluby piłkarskie z niższych lig lokalnych wydają się czerpać korzyści z IPO

- Fundusze pozyskane ze sprzedaży akcji mogą nie mieć większego wpływu na kluby z czołówki, których piłkarze już zarabiają znaczące pensje.

- Większe kluby mogą być również ograniczone w dłuższej perspektywie przez zobowiązania akcjonariuszy w zakresie wydatków i zadłużenia.

- Badanie IG wykazało, że w przypadku klubów piłkarskich, które weszły na giełdę, wyniki meczów lub poprawa sytuacji finansowej były niewielkie.

- W rzeczywistości większość klubów piłkarskich radziła sobie gorzej w swoich dywizjach i ligach po IPO niż przed, zgodnie z badaniem International Journal of Sport Finance. Nie chodzi tylko o wyniki krajowe; IPO nie poprawia również wyników klubu na arenie międzynarodowej jak LM czy UEFA.

- Dlaczego? Fundusze generowane z IPO są wykorzystywane bardziej do czyszczenia bilansów niż do dodawania zawodników do zespołu lub modernizacji infrastruktury klubu.

- Wg. IG największe kluby, z wysoko opłacanymi zawodnikami i znacznymi zobowiązaniami akcjonariuszy, odkryły, że pod względem wpływów finansowych IPO nie zmienia znacząco sytuacji. Tylko kluby niższego szczebla wydają się cieszyć niewielką poprawą wyników na boisku po IPO (przypadek KTS to potwierdza?).

- Akcje piłkarskie są również konsekwentnie słabsze od szerszego rynku akcji. 10-letni zwrot z akcji Manchesteru United (notowanych na nowojorskiej giełdzie) od maja 2023 r. wyniósł ok. 7,3%, w porównaniu z 10 letnim zwrotem z indeksu S&P 500 na poziomie 146%.

- Pomimo pozornych wad, niektóre z największych nazwisk w piłce nożnej, takie jak Manchester United, Juventus i Borussia Dortmund, zdecydowały się na wejście na rynek akcji w ciągu ostatnich 25 lat. Dlaczego? Kluby piłkarskie mogą zdecydować się na wejście na giełdę w celu pozyskania środków na zakup nowych zawodników, ulepszenie stadionu czy… Redukcję zadłużenia. Według IG najczęściej jest to redukcja zadłużenia – zamiast inwestowania w rozwój. Czy w przypadku KTS będzie odwrotnie?

Bilans – rachunek zysków i strat Stowarzyszenia KTS Weszło

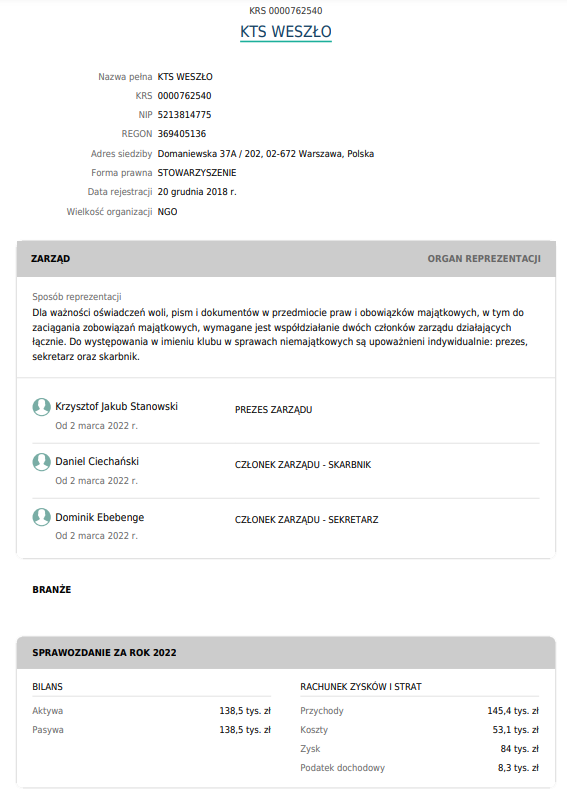

KTS Weszło nie powinien narzekać na sponsorów, ma ich wielu a do najbardziej medialnych należą PKO Bank Polski czy New Balance. Być może żaden klub w historii IV ligi nie mógł liczyć na tak mocne wsparcie z zewnątrz. Jak wyglądają finanse Stowarzyesznia KTS? Najnowsze publicznie udostępnione dokumenty sięgają wyników za cały 2022 rok i zostały opublikowane latem, tego roku.

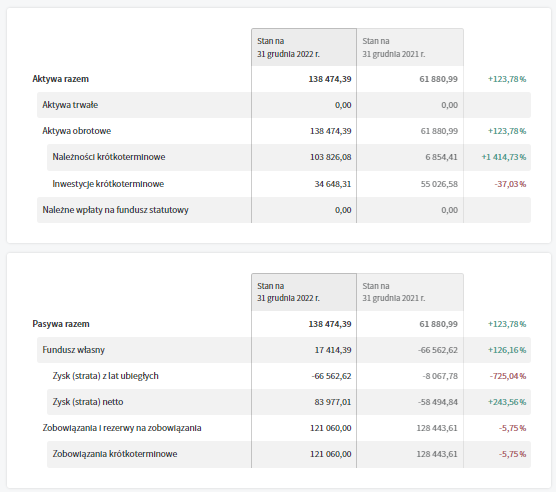

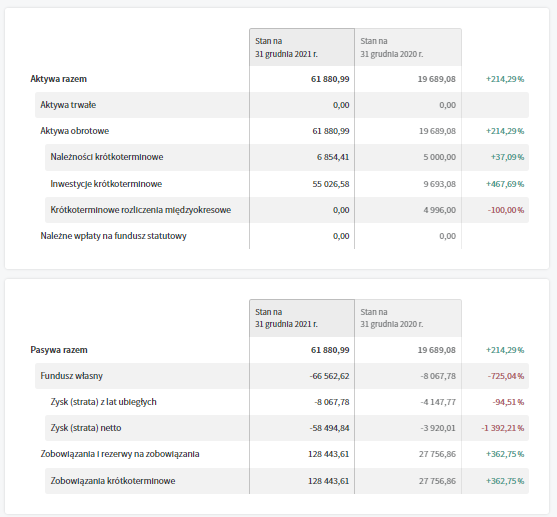

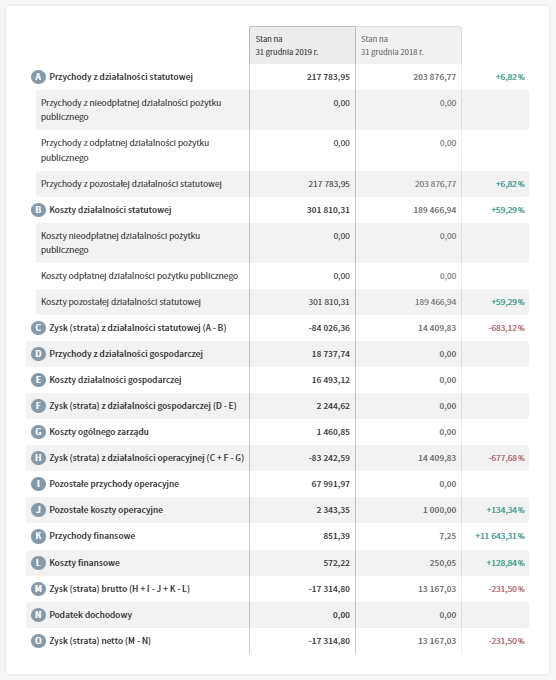

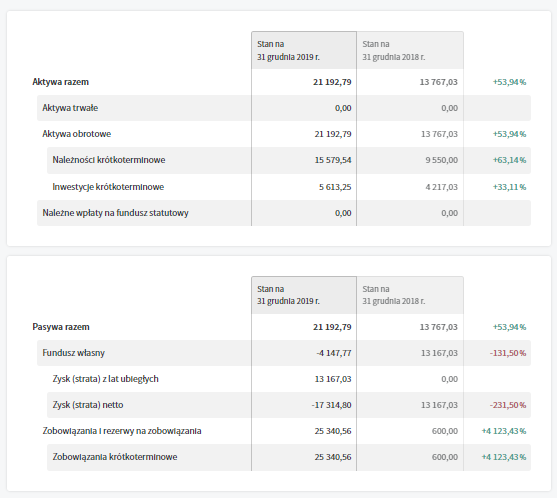

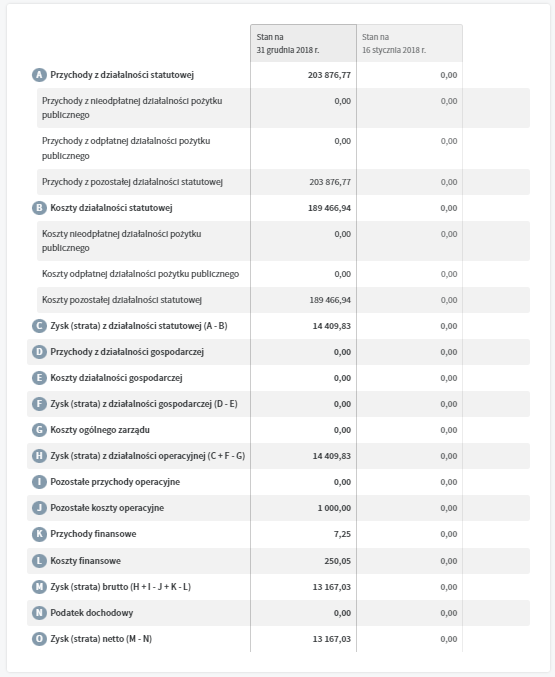

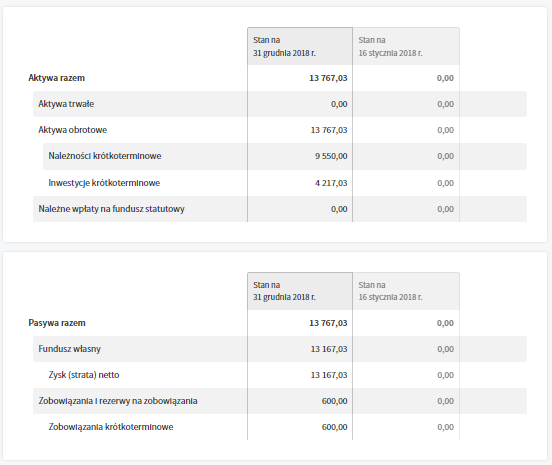

Dane finansowe za rok 2023 nie są jeszcze znane. Przedstawiamy poniżej zdjęcia raportów finansowych w kolejności od 2022 do 2018 roku. To, co rzuca się w oczy to spora poprawa wyników i zwiększenie wartości aktywów przy jednoczesnym 14 krotnym wzroście należności krótkoterminowych od 31 grudnia 2021 do 31 grudnia 2022 roku. Przy czym należy zaznaczyć, że jest to odrębny od spółki akcyjnej KTS Weszło podmiot prawny.

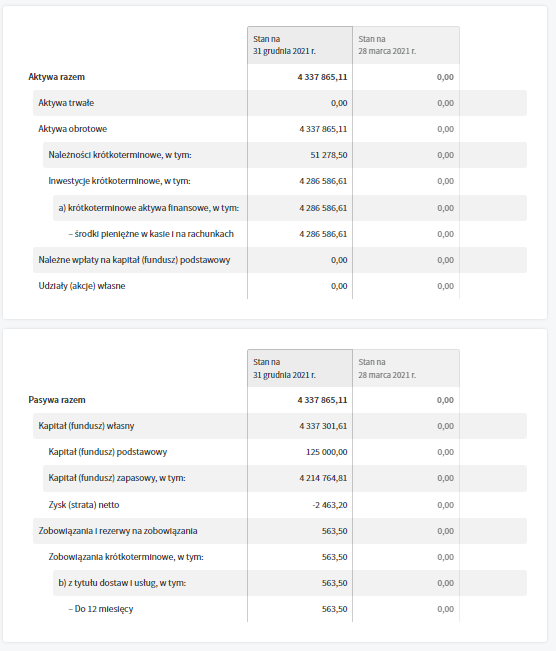

KTS – spółka akcyjna, czy miliony złotych leżą nadal w kasie?

Jak widzimy poniżej, na dzień 31 grudnia 2021 roku KTS jako spółka akcyjna (KRS: 0000917820) wciąż posiadało ponad 4,3 mln PLN w bilansie. Od tego czasu jednak wyniki nie są aktualizowane. Prawdopodobnie są to środki ze zbiórki, pomniejszone o opłaty związane z ofertą publiczną. Wyniki zostały potwierdzone przez biegłego rewidenta 2 grudnia 2022 roku.

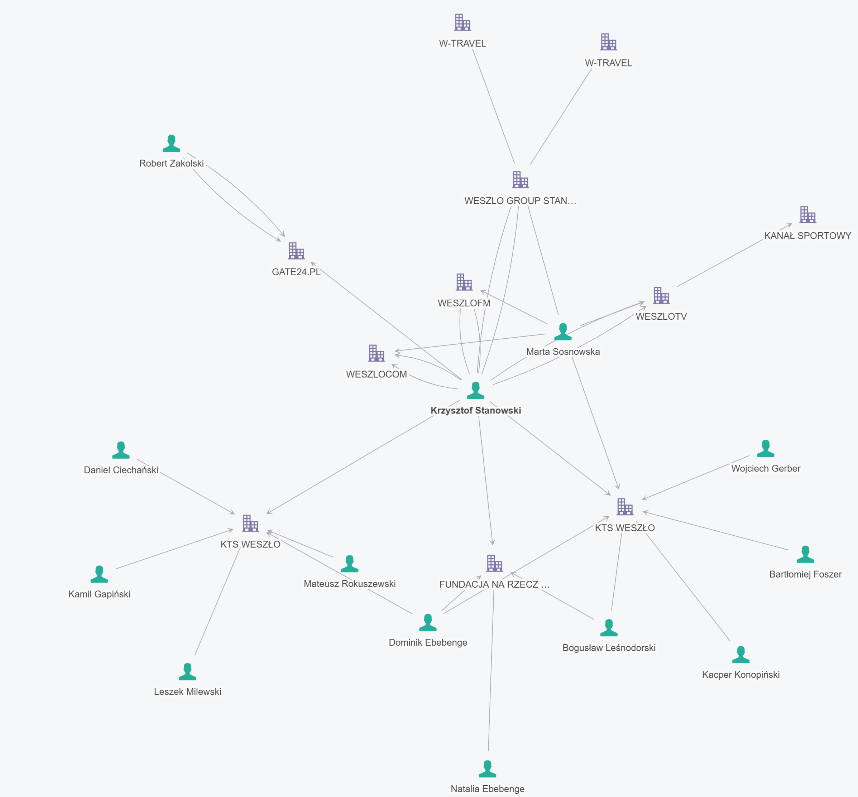

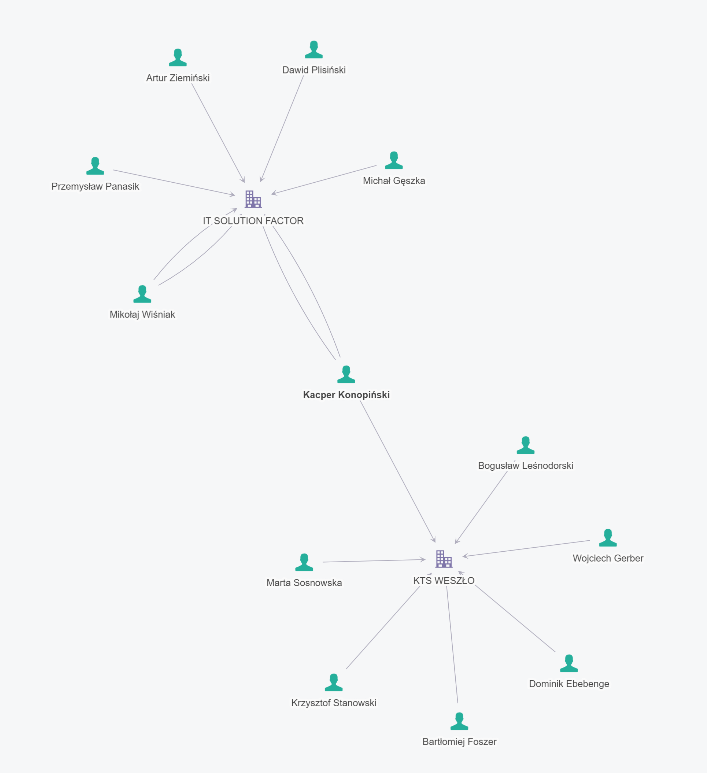

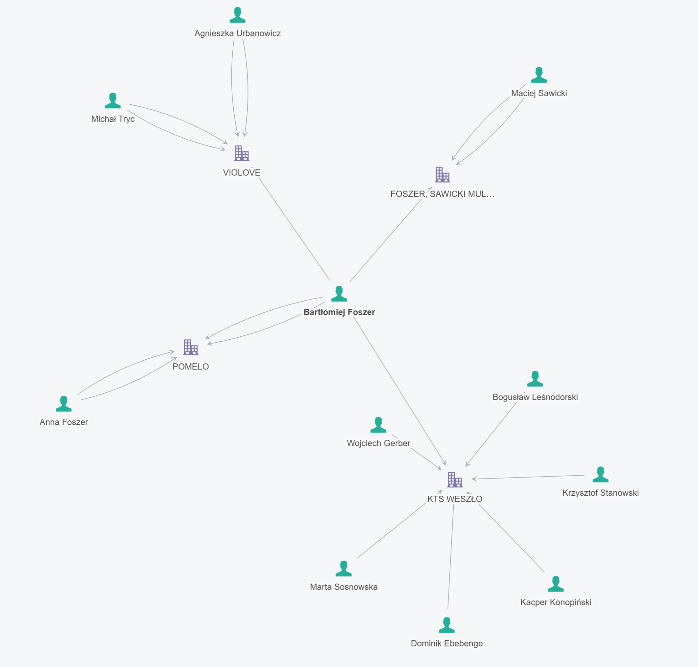

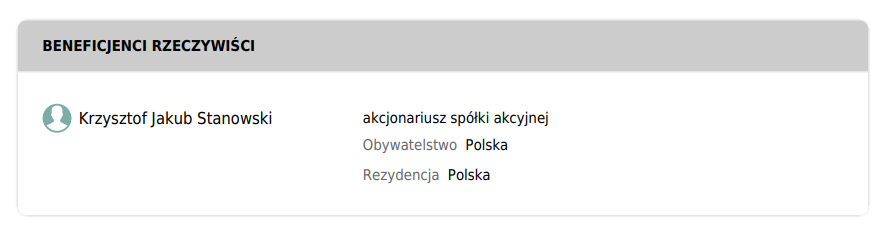

Widać też, że KTS się rozwija, 11 września spółka zatrudniła dwóch nowych członków zarządu, Bartłomieja Foszera (doradcę biznesowego) oraz Kacpra Konopińskiego z IT Solution Factor.

Podsumowanie

Uważamy, że spółki korzystające z dostępu do zbiórek kapitału na rynku prywatnym – mając na uwadze, że istnieją analitycy i portale przyglądające się ich decyzjom oraz zarządzaniu kapitałem będą prowadzić swoją działalność w nieco inny sposób. Nie znaleźliśmy istotnych czerwonych flag dotyczących biznesu Krzysztofa Stanowskiego. Wysoka wycena spółki nie stanowi takiego problemu ponieważ inwestorzy dobrowolnie zgodzili się zapłacić za akcje cenę ustaloną w ofercie. Nadal widzimy istotne wyzwania w postaci osiągnięcia przez KTS Weszło długoterminowej, powtarzalnej rentowności w wymagającym środowisku makroekonomicznym. Z pewnością istotną przewagą KTS jest połączenie spółki z Krzysztofem Stanowskim, który ma swoje '5 minut’ i może szukać sponsorów (przy zgodzie udziałowców), oferując im reklamę na łamach Kanału Sportowego. W ten sposób klub potencjalnie ma szanse utrzymać się dłużej.

Nie zmienia to faktu, że koszty z biegiem lat (i jak mają nadzieję fani także formą zawodników) będą rosły. Między innymi dlatego nie uważamy by kluby piłkarskie były inicjatywami biznesowymi, która potrafią generować pokoleniowe bogactwo, tym bardziej jeśli na wczesnym etapie rozwoju wyceniane są na przeszło 20 mln PLN – bez istotnego pokrycia wartości zbywalnymi aktywami i pasywami, wspierającymi drużynę od strony wartości księgowej. W przeciwieństwie do wielu innych branż, w których udziały na przestrzeni dziesięcioleci zapewniły pojedynczym inwestorom jak i całym rodzinom długoterminowy sukces finansowy – piłka nożna jest raczej miejscem dla pasjonatów i kibiców. Profesjonalne prowadzenie klubu generuje zwykle lawinę wysokich kosztów i jest silnie uzależnione od zmiennej formy piłkarzy oraz czynników losowych. Życzymy jednak Krzysztofowi Stanowskiemu powodzenia, a akcjonariuszom awansu do Ligi Mistrzów. Wówczas wycena klubu mogłaby zapewnić im satysfakcjonujący zwrot z podjętej inwestycji.

Może Cię zainteresuje: