Nvidia: Fikcyjna sprzedaż chipów AI na 'tajwańskich słupach’. Księgowy skandal w stylu 'Wirecard?

Wyniki Nvidia elektryzują Wall Street ale potężny giełdowy sukces trwa w atmosferze skandalu. Który jak dotąd nie wkroczył na salony. Utrzymuje się przeważnie na forach inwestorów detalicznych i wszystkich indywidualnych, zainteresowanych weryfikacją informacji 'na własną rękę’. Ostatnim razem historia związana ze sprzedażą chipów i sposobem księgowania przychodów doczekała się reakcji analityków funduszy inwestycyjnych z sektora finansowego.

Jak dotąd Wall Street zdecydowanie nie jest czujne i niespecjalnie widzi szansę na to, że Nvidai buduje 'domek z kart’. Wskazywałoby to, że przynajmniej część jej przychodów jest zwyczajnie sztuczna a produkty, które rzekomo 'dowozi’ nie znajduje odbiorców końcowych. Problem w tym, że popyt na jej chipy potwierdzają największe, globalne korporacje zatem jeśli rzeczywiście mamy do czynienia ze 'skandalem’ – prawdopodobnie ma on ograniczone rozmiary. Ustalmy zatem, co wiemy.

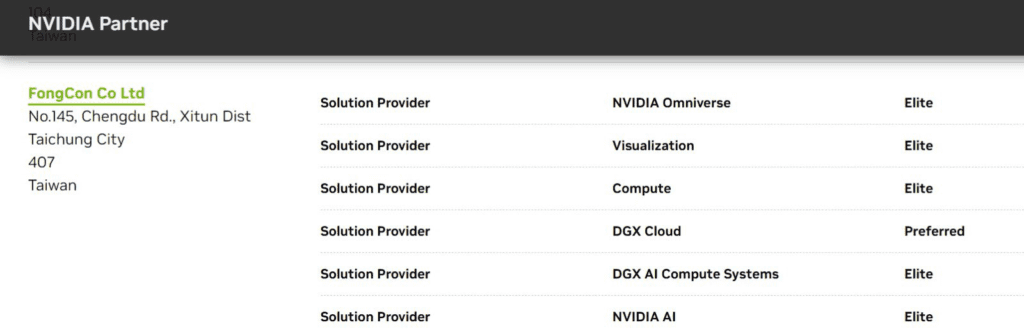

Uwagę przyciągnęło to, jak Nvidia zkasięgowała tak dużą część przychodów na samym Tajwanie. Wśród 'elitarnych partnerów’ firma wymieniła FongCon Co Ltd.

W sieci właściwie wszystko, co można znaleźć na temat FongConu to strona internetowa stwarzająca pozory profesjonalnej. Na Linkedinie czy Glassdoor także brak informacji. Adres podany przez Nvidia wskazuje, że elitarny partner biznesowy prowadzi dzialalnośc… Z 4 piętra niskiego budynku mieszkalnego, w którym na parterze mieści się… Dystrybucja win. Oczywiście, nie wiemy czym jest FongCon. Może to być przykrywka w celu ominięcia sankcji. Czy sam Singapur potrzebuje tylu chipów? Czy są one eksportowane dalej? FongCon może być też firmą R&D powiązaną z rządem. A oto siedziba 'preferowanego’ partnera rozwiązań Nvidia AI w Moskwie. 🔽

Co z tego wynika?

Jak dotąd nic konkretnego, poza falą spekulacji. Ponieważ prawdopodobnie nigdy nie będziemy w stanie z wystarczającą pewnością stwierdzić, kim lub czym są firmy, które kupują chipy AI od Nvidia… Przyjrzymy się historycznym małym i większym skandalom dotyczącym działalności ulubieńca Wall Street. Przytoczmy więc kilka archiwalnych spraw.

Jesień 2003 i dot-com

Była CFO (dyrektor finansowa) Nvidia Corp. zgodziła się zapłacić grzywnę w wysokości prawie 672 000 USD. W ramach ugody w sprawie federalnej oskarżającej ją o oszustwa księgowe. W skardze cywilnej złożonej w sądzie federalnym w San Jose, Komisja Papierów Wartościowych i Giełd zarzuciła 48-letniej Christine Hoberg, że celowo nie zaksięgowała 3,3 miliona dolarów wydatków, co doprowadziło Nvidię do zawyżenia zysku brutto i dochodu odpowiednio o 6,4% i 15,3% w kwartale zakończonym 30 kwietnia 2000 roku. Hoberg, opuściła firmę 31 lipca 2002 roku. CFO zgodziła się na płatność bez przyznawania się lub zaprzeczania zarzutom.

Nvidia z siedzibą w Santa Clara w Kalifornii modyfikowała raporty finansowe, co było częściowo spowodowane dochodzeniem SEC w sprawie możliwych nieprawidłowości finansowych w spółce. Nie przyznając się do żadnych wykroczeń, producent chipów graficznych zgodził się przestrzegać przepisów dotyczących papierów wartościowych. Spółka ujawniła wyniki dochodzenia SEC w lutym 2002 roku, przyznając, że organy regulacyjne analizowały szacunkowe wydatki w czwartym kwartale roku fiskalnego 2000 i pierwszym kwartale 2001 roku oraz koszty produktów w drugim i trzecim kwartale 2001 roku.

Firma wszczęła wewnętrzne dochodzenie, a później skorygowała dane finansowe w zakresie rezerw, kosztów produkcji i kosztów zapasów w ciągu ostatnich trzech lat. W zamian zgodziła się spłacić dostawcy tę samą kwotę, płacąc sztucznie wyższe ceny za zakupy w późniejszym okresie roku, według organów regulacyjnych.

Czyli…

Hoberg zgodziła się na nakaz sądowy, który zabronił jej pełnienia funkcji członka zarządu lub dyrektora spółki publicznej przez pięć lat. Była dyrektor pilnowała, aby Nvidia rejestrowała tylko część transakcji dot. redukcji kosztów, w danym kwartale. Brak rejestracji zobowiązań za część transakcji, doprowadził Nvidię do zawyżenia zysku brutto i dochodu. Akcje Nvidii wzrosły o 18% 17 maja 2000 r., dzień po tym, jak firma poinformowała o zyskach za kontrowersyjny kwartał. Aby spełnić oczekiwania rynków, Nvidia zawarła umowę z dostawcą, w której dostawca przyznał jej 3,3 miliona dolarów kredytów na redukcję kosztów w kwartale. W zamian Nvidia zgodziła się spłacić dostawcy tę samą kwotę, płacąc sztucznie wyższe ceny za zakupy w dalszej części roku. Zgodnie z ogólnie przyjętymi zasadami rachunkowości (GAAP), zgoda Nvidii na zwrot kosztów swojemu dostawcy stworzyła zobowiązanie, które Nvidia musiała zarejestrować w dokumentacji księgowej wg. SEC.

W związku z tym, zgodnie z GAAP, Nvidia powinna była zarejestrować zarówno redukcję kosztów, jak i kompensujące zobowiązanie do spłaty kosztów w przyszłości. Zamiast tego, jak wyjaśniła SEC, Hoberg nakazał Nvidii zaksięgowanie tylko części transakcji dot. redukcji kosztów w księgach rachunkowych. Jak dodała SEC, nie odnotowując kompensującego zobowiązania w wysokości 3,3 miliona dolarów za drugą część transakcji, CFO doprowadziła Nvidię do zawyżenia zysku i przychodów. Aby ułatwić oszustwo wg. SEC, Hoberg poleciła Nvidii dokumentowanie transakcji w dwóch oddzielnych umowach, jednej dotyczącej redukcji kosztów i drugiej dotyczącej obietnicy spłaty. Podczas późniejszego przeglądu kwartalnych wyników przez zewnętrznych audytorów, Hoberg dostarczyła audytorom pierwszą umowę, ale zataił drugą wg. SEC.

Sąd federalny odrzuca pozew

Sędzia federalny odrzucił pozew zbiorowy, w którym zarzucano firmie popełnienie oszustwa związanego z papierami wartościowymi. Spółka miała wspierać windowanie cen akcji za pomocą fałszywych i wprowadzających w błąd oświadczeń. Te z kolei rzekomo ukrywały problemy z jej chipami komputerowymi. Główny powód twierdził w pozwie, że klienci firmy NVIDIA, w tym HP i Dell, skarżyli się na problemy z chipami. Prawie 80% przychodów firmy Nvidia pochodzi z jednostek przetwarzania grafiki oraz procesorów mediów i komunikacji, a powodowie twierdzili, że „niedopasowanie właściwości termicznych” spowodowało rzekome problemy.

W wyniku awarii, ceny akcji NVIDIA spadły o 31 procent w 2008 roku, z 18,78 USD do 12,98 USD za akcję, co doprowadziło do pozwu o oszustwo. Jednak sędzia okręgowy Richard Seeborg powiedział, że akcjonariusze nie mogli udowodnić, że NVIDIA podjęła 'nadzwyczajne, tajne kroki’ przez co najmniej 11 miesięcy przed poinformowaniem inwestorów o problemie. Przejście przez firmę na lut o wysokiej zawartości ołowiu w produktach sugeruje, że wiedziała ona, że jej materiały przyczyniły się do wad… Ale wg. sędziego nie tworzyło to ani nie przyczyniło do silnego wniosku, że firma znała zakres potencjalnej odpowiedzialności finansowej, gdy projektowała chipy rzekomo ukrywając fakt aż do publikacji wyników z 2008 roku.

Sędzia wyjaśnił wówczas:

’Podczas gdy NVIDIA pomijała dyskusję na temat domniemanej wady w swoich publicznych oświadczeniach aż do raportu kwartalnego z maja 2008 roku, bardziej rozsądnym, konkurencyjnym wnioskiem jest to, że firma badała zakres problemu. Spółka mogła nie docenić prawdopodobieństwa poniesienia nadzwyczajnej odpowiedzialności finansowej. Pomimo prawdopodobnie wprowadzającej w błąd natury częściowego ujawnienia (…) Takie zachowanie, w najgorszym przypadku, odzwierciedla lekkomyślność w zwykłym znaczeniu tego słowa w odniesieniu do relacji z klientami i potencjalnego ryzyka finansowego’, twierdził federalny sędzia.

Nvidia – gaming i kryptowaluty

Komisja Papierów Wartościowych i Giełd ogłosiła ugodowe zarzuty przeciwko firmie technologicznej Nvidia za nieodpowiednie ujawnienia dotyczące wpływu kryptominingu na działalność firmy w zakresie gier. W nakazie SEC stwierdzono, że w kolejnych kwartałach roku obrotowego 2018 firma NVIDIA nie ujawniła, że kryptomining był istotnym elementem jej istotnego wzrostu przychodów ze sprzedaży procesorów graficznych (GPU) zaprojektowanych i wprowadzonych na rynek gier. Wraz ze wzrostem popytu na kryptowaluty i zainteresowania nimi w 2017 r., klienci firmy Nvidia coraz częściej wykorzystywali jej procesory graficzne do kopania kryptowalut, zamiast gier.

W dwóch formularzach 10-Q za rok fiskalny 2018, Nvidia poinformowała o znacznym wzroście przychodów w ramach swojej działalności związanej z grami. Firma posiadała jednak informacje, że ten wzrost sprzedaży gier był w znacznej mierze napędzany przez kryptomining. Pomimo tego, NVIDIA nie ujawniła w swoim Formularzu 10-Q, do czego była zobowiązana. W tym znaczących wahań zysków i przepływów pieniężnych związanych z niestabilną działalnością, aby inwestorzy mogli ustalić prawdopodobieństwo, że przeszłe wyniki wskazują na przyszłe wyniki.

Kiedy Polska doczeka się takich standardów regulacyjnych?

W nakazie SEC stwierdzono że pominięcie istotnych informacji na temat wzrostu działalności w zakresie gier wprowadzało w błąd, biorąc pod uwagę, że firma wydała oświadczenia o tym, jak inne części działalności firmy były napędzane popytem na kryptowaluty, tworząc wrażenie, że działalność firmy w zakresie gier nie była znacząco dotknięta wydobyciem kryptowalut. Nieprawidłowości w ujawnianiu informacji przez firmę NVIDIA pozbawiły inwestorów krytycznych informacji umożliwiających ocenę działalności firmy na kluczowym rynku’ mówiła Kristina Littman, durektor wydziału ds. egzekwowania prawa SEC Crypto Assets and Cyber Unit. „Wszyscy emitenci, w tym ci, którzy wykorzystują możliwości związane z nowymi technologiami, muszą zapewnić, że ich ujawnienia są terminowe, kompletne i dokładne”. W nakazie stwierdzono również, że NVIDIA nie utrzymała odpowiednich kontroli i procedur ujawniania informacji. Nie przyznając się ani nie zaprzeczając ustaleniom SEC, firma zgodziła się na nakaz zaprzestania działalności i zapłacenie 5,5 miliona dolarów kary.

Źródło: https://www.latimes.com/archives/la-xpm-2003-sep-12-fi-nvidia12-story.html, https://www.sec.gov/news/press-release/2022-79

Może Cię zainteresuje: