Zagadka Pepco bliższa rozwiązania? Dramat akcjonariuszy trwa. Co robi Steinhoff?

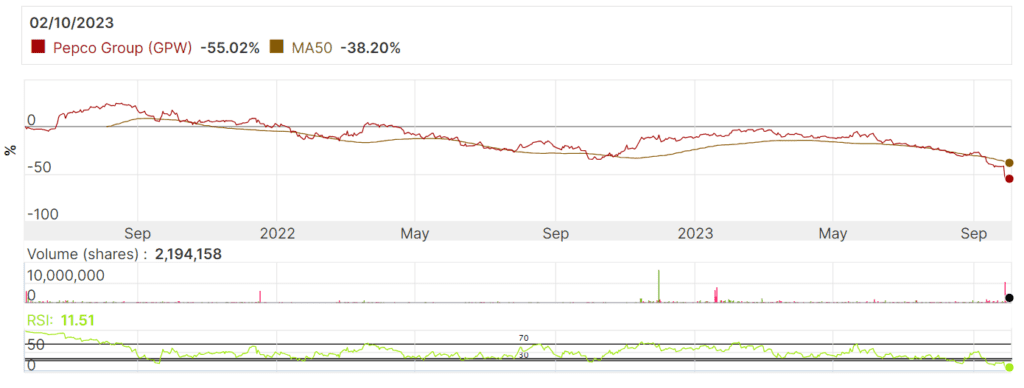

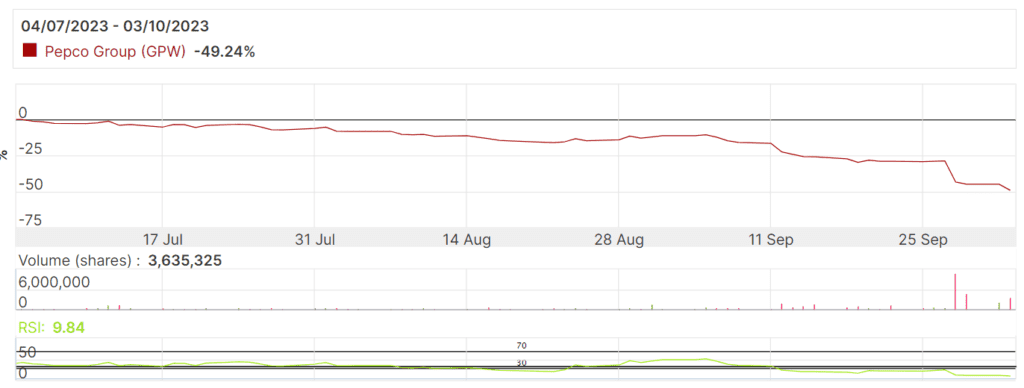

W ostatnich tygodniach wątek Pepco jest jednym z najczęściej poruszanych tematów wśród inwestorów na GPW. Oczywiście z uwagi na kaskadowy spadek cen akcji. Giełdowe walory sieci sprzedaży detalicznej przeceniły się od dnia giełdowego debiutu o blisko 55%, a od historycznych szczytów w sierpniu 2021 roku w okolicach 56 PLN, obecnie inwestorzy płacą za nie niespełna 19 PLN. Szczególnie fatalnie akcje radzą sobie od początku lipca przeceniając się od tego czasu o ponad 49%. Firma w ostatnim czasie przeszła rebranding, który skutkuje zmianą wizualną w logo i sklepach. Nie przełożyło się to jednak na kondycję samego biznesu oraz poziom zarządzania, który wciąż budzi wątpliwości… Samego zarządu.

Kontrowersje związane z jej głównym akcjonariuszem Steinhoff International Holdings N.V. (w restrukturyzacji) to dopiero wierzchołek góry lodowej ponieważ… Sam biznes zaczyna iść spółce coraz słabiej. To dodaje argumentów sprzedającym i powstrzymuje popyt przed szukaniem okazji na obecnych poziomach wyceny Pepco. We wrześniu firma dwukrotnie obniżała prognozy zysków. Wszystko przez… Wysoki poziom zapasów produktów kupionych po zawyżonych cenach oraz… Pogodę. Sezonowo najwyższe marże firmom handlującym odzieżą generują kolekcje jesiennio-zimowe, tymczasem pogoda w Polsce (jak i całej Europie) jak dotąd jest nadzwyczaj ciepła. W takich okolicznościach klienci nie myślą jeszcze o 'zimowych zakupach’.

Przyjrzymy się temu, co komunikowała w ostatnim czasie sama spółka, ogólnej sytuacji Pepco jak i holdingowi Steinhoff.

W telegraficznym skrócie

- Akcje Pepco straciły w 3 miesiące niemal połowę wartości co napędza spekulacje odnośnie powodów takiego stanu rzeczy. Pepco wyceniane jest wciąż ze wskaźnikiem C/Z bliskim 14 punktów. To znaczna poprawa wobec 30 punktów jeszcze niedawno ale czy okazja?

- Mimo spadków wycena nie wydaje się szalenie atrakcyjna jeśli nałożyć na nią ujemny zwrot z inwestowanego przez spółkę kapitału (ROIC) oraz wysokie ważone koszty kapitału firmy (WACC)

- Skutkuje to ujemnym spreadem EVA (Economic Value Added), a spółki posiadające ujemne EVA mogą nie oferować wystarczających perspektyw wzrostu (fundamentów) by wyceniać je przy kilkunastokrotności przyszłych zysków

- Ujemny EVA spread sugeruje problem na poziomie zarządzania spółką oraz prawdopodobnie strukturalny problem pracowników wewnątrz firmy, którzy nie utożsamiają się z nią i nie proponują rozwiązań mających generować maksymalnie wysoki zwrot na inwestowanym kapitale (co ma wpływ na akcjonariuszy)

- Nie znaczy to, że akcje nie zaczną rosnąć dzisiaj ani tym bardziej będą wiecznie tanieć. Obecna sytuacja jest jednak pod wieloma względami wyjątkowa o czym poniżej.

Sytuacja Steinhoff straszy inwestorów

- Główny udziałowiec Pepco, zarejestrowany w Holandii Steinhoff (wg. ostatnich dostępnych informacji 72,3% akcji Pepco) znajduje się w restrukturyzacji przed duńskim sądem upadłościowym WHOA. Sąd Rejonowy w Amsterdamie zatwierdził ten plan 21 czerwca 2023 roku. Jego ramy trwania to od 30 czerwca 2023 do 30 czerwaca 2026 roku. To czas jaki Steinhoff uzyskał na pomoc w obsłudze sytuacji finansowej swojej oraz wierzycieli. Jednak czas ten (co sugeruje opinia 'obserwatorów’ może ulec wydłużeniu);

- Informacje o tym, że Steinhoff może docelowo stać się 'net-sellerem’ akcji Pepco na Bloombergu pojawiały się już w połowie lipca – dla rynku nie są od dawna nowością ale 'dziwnie’ zbiegają się w czasie z szerszą słabością akcji Pepco;

- Największą część kapitału Steinhoff stanowią akcje (Pepco) przy skromnej ilości 'gotówki’ zatem by spłacić wierzycieli, fundusz prawdopodobnie będzie musiał w końcu zamienić je na kapitał. Pytanie – jak to zrobi?

- W tym roku Steinhoff przeprowadził już ofertę ABB (budowa przyspieszonej księgi popytu – zapisy na akcje głównie dla instytucji) – inwestorzy odkupili od funduszu 6,6% jego udziałów w Pepco za 38,95 PLN (38 milionów akcji, z 7% dyskontem od ówczesnej ceny rynkowej)

- Ponieważ inwestorzy z ABB aktualnie toną w stratach (ok. 50% straty) – Steinhoff może mieć problem ze znalezieniem kolejnych chętnych na podobną ofertę prywatną dla pozostałych udziałów w Pepco. Lub będzie musiał zdecydowanie obniżyć cenę w ABB tak, by pozyskać chętnych na kupno. Ile mogłaby wynieść taka cena? Zależy to także od czasu, jaki Steinhoff będzie miał by pozbyć się akcji (im szybciej będzie musiał, tym prawdopodobnie niższą cenę uzyska). Cena z oferty ABB mogłaby sygnalizować rynkowi 'uczciwą’ wycenę Pepco – oferującą satysfakcjonującą premię za ryzyko.

Wszyscy wiedzą, że jest źle?

- Istnieje szansa, że posiadane akcje fundusz będzie musiał sprzedać po cenie rynkowej – o czym poniżej. Najbardziej opłacalne wydaje się obecnie znalezienie chętnego na całkowite przejęcie wszystkich udziałów – z tym może jednak być bardzo ciężko, a uzyskana cena – prawdopodobnie niska;

- Prawdziwym dylematem Steinhoffa jest fakt, że 'inwestorzy instytucjonalni czający się na tanie akcje’ wiedzą w jakiej główny udziałowiec jest sytuacji. Zamiast przyjmować od niego ofertę mogą wybrać by tego nie robić – czekając na to aż cena akcji Pepco załamie się pod ciężarem wyrzucanych pakietów głównego udziałowca. Także odwlekaniem przyjęcia oferty sprzedaży mogą zmusić, by obniżył cenę za sprzedawane akcje do tego stopnia, by odkupić je w bardzo atrakcyjnej cenie;

- Sprzedaż po cenie rynkowej prawdopodobnie spowodowałoby spadki akcji Pepco (jeśli po drugiej stronie nie będzie wystarczająco wielu, lub wystarczająco dużych kupujących). Logiczne jest zatem, że pojawiają się spekulacje odnośnie tego czy Steinhoff już sprzedaje czy może dopiero będzie to robił – tego właśnie boi się rynek i to jestem (wydaje się uzasadnionym) powodem przeceny;

- Fundusz miał na koncie potężne afery księgowe, które ostatecznie spowodowały jego upadek. Posiada udziały przede wszystkim w sieciach detalicznych w Europie i Afryce (niewielkie udziały w USA) – główne marki to Pepco, Poundland i Dealz.

Polska silna na tle zachodu?

- Nie tylko Steinhoff straszy akcjonariat Pepco. Koniunktura konsumencka w strefie euro wygląda coraz słabiej. Eurostat podał, że sprzedaż detaliczna w sierpniu spadła o ponad 2% rocznie wobec szacowanego 1% spadku przy dynamice miesięcznej -1,2% (oczekiwano – 0,7%)

- Także dynamika rocznej sprzedaży detalicznej w Wielkiej Brytanii (bardzo ważnym rynku Pepco) jest ujemna – od 17 miesięcy. Choć odczyt sierpniowy wykazał niewielką poprawę – do powiedzenia, że 'jest dobrze’ wciąż bardzo daleko;

- Wg. danych makro Polacy robią zakupy częściej a nastroje wykazują niewielką poprawę – wyrównana sezonowo sprzedaż detaliczna w Polsce za sierpień wzrosła o 0,1% przy 1,7% wzroście m/m (dobry wynik na tle spadków w gospodarkach zachodnich)

- Pepco powołuje się na kryzys zarządzania i dokonało zmian na stanowiskach w zarządzie. Inwestorom nie podoba się 'panika’ wśród kierownictwa spółki. Firma nabyła przesadnie dużą ilość zapasów, po zawyżonych cenach na początku roku (kolekcje letnie i wiosenne) – teraz ciążą jej zapasy. Niewykluczona jest sprzedaż nawet z ujemną marżą jeśli firma zdecyduje, że nie doczeka się odpowiednich cen za kolekcję;

- Pepco we wrześniu dwukrotnie obniżyło prognozę zysków. Wszystko to sprawia, że inwestorzy zaczynają zwyczajnie bać się przyszłości grupy.

Było dobrze, jest źle a będzie jeszcze gorzej?

Już w końcówce września inwestorzy dowiedzieli się, że Grupa (Pepco, Dealz, Poundland) po raz drugi w ciągu miesiąca obniżyła prognozy zysku. Firma wskazała, że dynamika wzrostu sprzedaży zaczęła wyraźnie zwalniać. Powołała się na coraz szerszą presję na biznes. Szczególnie w Europie Środkowo-Wschodniej. Polacy coraz rzadziej odwiedzają sklepy Pepco? Akcjonariusze mogli czuć się także zaniepokojeni, gdy jako jeden z powodów obniżenia prognoz spółka wskazała 'utratę koncentracji przez zarząd’. Stwarza to szerokie pole do interpretacji. Nie jest możliwe by zjawiska takie jak cykliczność czy sezonowość nie wpływały na branże detaliczną ale… Wzmianka o problemach zarządu potwierdza, że spółka może mieć problem związany z zarządzaniem. Wszystko to stanowi dość solidny argument do obniżenia ogólnej wyceny biznesu. W 2022 roku firma radziła sobie względnie dobrze, nawet w środowisku wyższych kosztów utrzymania. Teraz jednak słabszy popyt na kluczowych rynkach zaczął wyraźnie ciążyć wynikom.

Jak donosił Reuters, prezes wykonawczy Andy Bond (poprzedni, Trevor Masters odszedł 12 września) w rozmowie z analitykami wskazał, że grupa osiągnęła dobry wzrost sprzedaży w lipcu (pozytywny wpływ promocji 'Barbie’) ale dynamika sprzedaży w głównej działalności Pepco była ujemna w sierpniu. Co więcej we wrześniu uległa dalszemy pogorszeniu z „dwucyfrowymi” spadkami w dotychczasowym miesiącu. Co więcej zapowiadane wcześniej w tym roku ożywienie marż brutto nie doszło do skutku ponieważ… Spółce ciążą 'przepłacone’ zapasy na okres wiosenno-letni. Pogoda także wieje w oczy? 'Kiedy jest 26 stopni, nie ma chętnych do kupowania płaszczy’ – wskazał cytowany przez Reutersa prezes Bond. Wcześniej podobny 'alarm pogodowy’ nadszedł ze strony giganta detalicznego sektora odzieżowego H&M. Zatem mamy:

- Słabszą dynamikę sprzedaży

- Problem z redukcją (i cenami) zapasów

- Presję inflacyjną redukującą popyt konsumentów

Firma zamknie sklepy?

Po aktualizacji spółka spodziewa się 750 mln EUR zysku w całym 2023 wobec 731 mln EUR w 2022 roku. Poprawa w ujęciu rocznym jest więc 'symboliczna’ – a gdyby nie udana pierwsza połowa roku prawdopodobnie byłaby zaskakująco ujemna. W kolejnych ruchach zrezygnował także Anand Patel, pod którego bezpośrednim kierownictwem działalo Pepco. Zastąpił go Barry Williams, poprzednio zarządzający w Poundlad – zupełnie innej sieci grupy.

Sprzedaż 'like-for-like’ (otwarte placówki teraz vs rok wcześniej) okazała się we wrześniu ujemna. Według komentarza również nowe sklepy firmy radziły sobie znacznie gorzej niż oczekiwano. Kwestią czasu jest aż firma zacznie zamykać placówki w celu cięcia kosztów? Pepco wcześniej obniżyło swoje prognozy 12 września, gdy dyrektor generalny Trevor Masters złożył rezygnację ze stanowiska.

Na konferencji z analitykami nowy prezes, Bond nie krył rozczarowania: 'Jest dla mnie jasne, że straciliśmy koncentrację na osiąganiu wyników w naszej podstawowej działalności, która jest sercem każdego dobrego biznesu detalicznego’. Grupa powołała specjalną grupę w celu dokładnego przeglądu dotychczasowych wyzwań i strategii. Klienci wyraźnie są mniej zainteresowani sektorem odzieżowym czy towarami ogólnymi oferowanymi przez grupę.

Nowe bolączki biznesu Pepco pojawiają się w czasie, gdy wielu analityków ostrzega przed recesją na którą Europa wydaje się szczególnie wrażliwa. Przede wszystkim z uwagi na radykalną zmianę polityki Europejskiego Banku Centralnego. Jeśli spowolnienie trwać będzie w gospodarkach USA czy Chin, główne rynki Pepco (Wielka Brytania, Polska) z pewnością także zostaną dotknięte. Warto wziąć także pod uwagę, ze firma może zacząć ponosić wyższe koszty produkcji wobec przenoszenia jej z Chin. Co więcej – nawet jeśli Chiny zostaną jej głównym zapleczem – koszty także w Chinach potrafią wzrosnąć o czym przekonało się Wittchen. Tak więc ustaliliśmy, że szerszy kontekst nie wieje w plecy biznesowi Pepco.

Ale czy bieżąca wycena stwarza okazje i można powiedzieć, że tak wiele negatywnych czynników także dla wrostu jest już zdyskontowanych w cenie jej akcji?

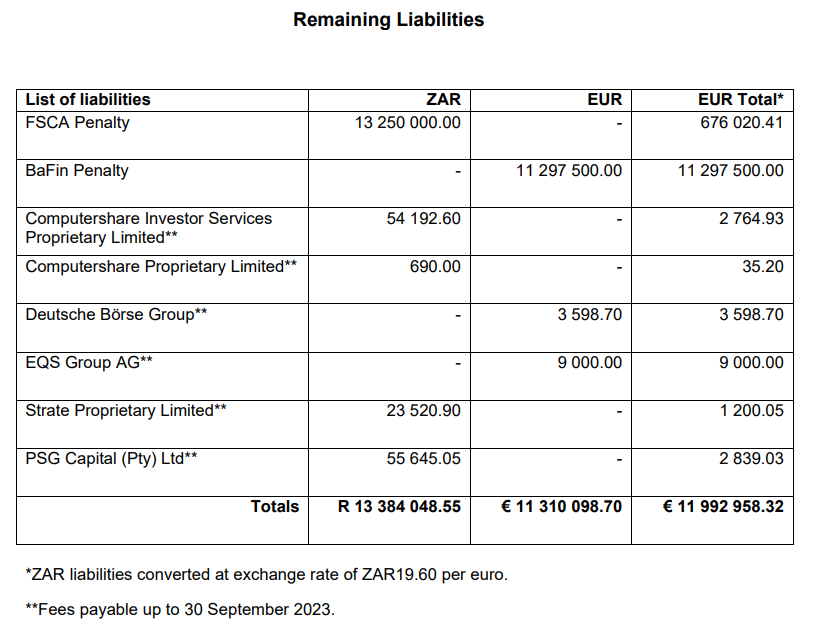

Steinhoff vs Pepco = Ostateczna restrukturyzacja i plan dystrybucji

Jak przekazał w jednym z wywiadów aktualny CEO Pepco, Andy Bond Steinhoff nie był w stanie spłacić zobowiązań. Rozpoczął restrukturyzację, a termin spłaty zadłużenia wydłużył się dzięki niej do 2026 roku. W międzyczasie zdelistowano akcje Steinhoffa z giełd w Niemczech i RPA. Kontrolę nad nim przejął podmiot New Topco. Aktywa Steinhoffa (w tym akcje Pepco) ostatecznie będą musiały zostać sprzedane, by móc spłacić wierzycieli. W tym miejscu warto podkreślić, że o ile może to wpłynąć na cenę akcji Pepco, na samą spółkę jaką jest Pepco – nie wpłynie. Wymienione 72% akcji Steinhoffa w Pepco Group są powiązane z wierzycielami Steinhoffa, nie z samym (upadłym) Steinhoffem. Wycena giełdowa a realna kondycja czy działalność przedsiębiorstwa to czasami dwie różne kwestie. Niedawno Pepco emitowało obligacje i otrzymało pozytywne oceny ratingowe. Zgodnie z ostatnim komunikatem zarząd wciąż wierzy, że firma będzie w stanie generować dodatnie przepływy pieniężne.

Co czytamy we wniosku Steinhoffa (WHOA)?

Dlaczego WHOA? Likwidacja oferuje możliwość – bez interwencji syndyka masy upadłościowej – zakończenia działalności gospodarczej. Nawet jeśli nie wszyscy wierzyciele mogą zostać (w pełni) zaspokojeni. Dzięki WHOA, wierzyciele mogą uzyskać potencjalnie wyższe wpływy.

- Likwidatorzy wykorzystają wszystkie pozostałe dostępne aktywa posiadane przez SIHNV do uregulowania należności.

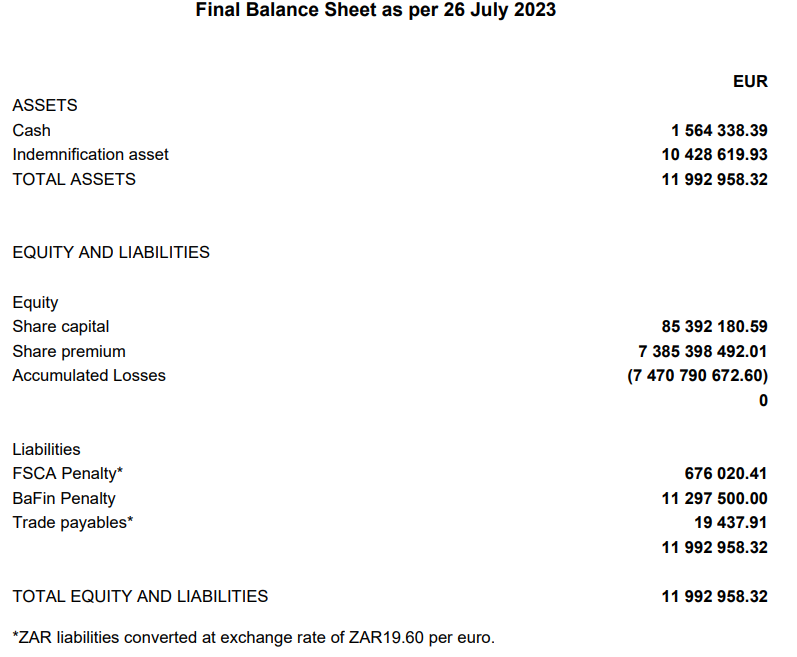

- Saldo ostatecznie wyniesie zero i w związku z tym nie będzie żadnych beneficjentów uprawnionych do otrzymania płatności i podziału

- Likwidatorzy nie uważają, aby Steinhoff posiadał jakiekolwiek aktywa pozostałe do podziału po rozliczeniu.

- Gdyby jednak w ciągu dwóch miesięcy od publikacji, likwidatorzy dowiedzieli się o aktywach, które nie zostały uwzględnione w bilansie, aktywa zostaną bezzwłocznie zlikwidowane a wpływ netto przeznaczony na spłatę wierzycieli

- Patrząc na bilans uwagę przyciąga 'Share premium’ czyli kwota, jaka zostałaby zebrana za sprzedaż akcji (wycenionych powyżej ich nominalnej wartości) posiadanych przez Steinhoff (7,38 mld EUR). Accumulated Losses to łączna kwota, o jaką straty spółki przekroczyły zyski od momentu jej powstania (7,47 mld EUR)

- Warto podkreślić, że powyższa wycena dokonywana była gdy akcje Pepco notowane były w okolicach 35 PLN za walor. Od tego czasu spadły o niemal 40% (Przypadek?)

G7 chciało restrukturyzacji

Interesariusze zebrani w ramach tzw. G7 (w tym amerykański Baupost) wskazali, że restrukturyzacja byłaby dalece korzystniejsza dla akcjonariuszy i interesariuszy. Jak wskazuje raport G7 po wdrożeniu Planu Restrukturyzacji, można osiągnąć (znacząco) wyższą wartość dla interesariuszy niż w przypadku likwidacji. Raporty z Wyceny pokazują, że wartość (aktywów) SIHV – w scenariuszu likwidacji jest ujemna. Z kolei dzięki restrukturyzacji akcjonariusze nadal otrzymają 20% wartości SIHNV. Raport stwierdza, że jedyną alternatywą dla wdrożenia Planu Restrukturyzacji jest niekontrolowana likwidacja Steinhoffa. Jak czytamy 'Powszechnie wiadomo, że wymuszona sprzedaż aktywów pod presją czasu przynosi znacznie niższy zwrot

niż kontrolowany proces sprzedaży przewidziany w Planie Restrukturyzacji’.

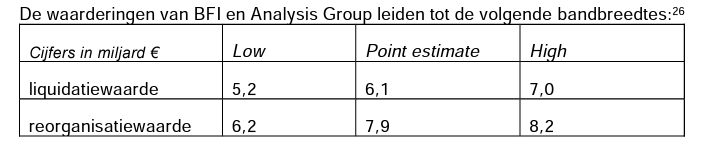

Raport obserwatorów

W ramach wyceny swojego holdingu akcji Steinhoff skorzystał z usług obserwatorów z Analysis Group oraz BFI. Dokonaliśmy próby przetłumaczenia części dot. wyceny Pepco, raport przygotowany został w języku niderlandzkim. Poza raportami Analysis Group i BFI przygotowany został (najbardziej optymistyczny, zakładający sprzedaż poprzez przejęcia i fuzje) raport SdK Finance (B.Riley Farber). Część całego raportu została uznana za wystarczająco wrażliwą (m.in. wycena Pepco), aby nie zostać upubliczniona. Wyceny BFI i Analysis Group prowadzą do następującej wyceny udziałów Steinhoffa w spółkach PPH (44,8%) i Pepco (72,3%). Scenariusz reorganizacyjny wydaje się pozornie korzystniejszy dla grupy. Ale czy do niego dojdzie?

Kim są obserwatorzy WHOA?

Obserwator nadzoruje przedsiębiorcę samodzielnie przygotowującego układ, pilnując interesów wierzycieli i wspólników. Powiadamia sędziego, jeśli widzi, że układ nie powiedzie się lub że interesy wierzycieli i wspólników są naruszane. Sędzia może wówczas interweniować i to on wyznacza obserwatora. Może to nastąpić na wniosek przedsiębiorcy lub z własnej inicjatywy sędziego. Sędzia może podjąć tę inicjatywę w celu ochrony interesów wierzycieli i wspólników.

Źródło: https://www.grantthornton.nl/insights/themas/faillissement/de-whoa-in-25-vragen-en-antwoorden/

Główne wnioski z Raportu Obserwatorów

Centralnym elementem większości procesów WHOA są wyceny reorganizacyjne i restrukturyzacyjne, które stanowią podstawę, na której opiera się cała umowa i proponowany podział. Steinhoff przeniósł wniosek z Holandii do duńskiego WHOA, wskazując akcjonariuszom, że dzięki temu zabiegowi będą w stanie otrzymać jakiekolwiek środki po upłynnieniu wszystkich udziałów – o ile takowe zostaną.

- Wycena Pepco i PPH jest kluczowa dla przebiegu restrukturyzacji / likwidacji Steinhoffa

- Transakcje pakietowe zaszkodziłyby potencjalnej uzyskanej cenie za akcje obu spółek. Zastosowano wyceny DCF i rynkową by ocenić wartość biznesów holdingu

- BFI przyjęło scenariusz sprzedaży akcji w horyzoncie od 3 do 5 lat. Raport BFI uwzględnił 5% niższą uzyskaną cenę z tytułu sprzedaży całymi blokami akcji

- Raport Farber z SdK ocenia, że korzystniejszy byłby scenariusz fuzji i przejęć udziałów w spółkach Steinhoffa. Założył wartość rynkową Steinhoffa na 11,3 mld EUR co dałoby akcjonariuszom upadającego holdingu ok. 800 mln EUR zwrotu

- Raport jednak różni się metodologią od BFI. Według wycen Steinhoffa akcjonariusze nie otrzymają żadnych środków po restrukturyzacji

- Raport BFI i raport Grupy Analitycznej zostały także przygotowane przed sprzedażą amerykańskiej firmy Mattress Firm. Wówczas to wyceny spółko odbiegły odpowiednio o 0,18% i 1% od rzeczywistej wartości, która miała zostać zrealizowana w wyniku transakcji sprzedaży. W dniu 9 maja 2023 r. ogłoszono, że udziały Steinhoffa w Mattress Firm zostały sprzedane za 3,73 mld EUR (4 mld SD)

- BFI poinformował, że metoda DCF jest lepszą metodą ustalenia środków możliwych do uzyskania z restrukturyzacji. Uwzględnia ona również wartość dodaną uzyskaną po niej;

- Obserwatorzy chętnie wspomnieli, że wartości PPH i Pepco oparte na zastosowanym podejściu DCF okazały się wyższe niż wynikałoby to z wyceny giełdowej.

- Według Steinhoffa prognozy zarządcze w odniesieniu do PPH i Pepco zostały przygotowane przez odpowiednie udziały i na tym poziomie miały miejsce różne zewnętrzne audyty;

- Prognozy zarządcze kwalifikują się (według wnioskodawcy) jako informacje wrażliwe na cenę i dlatego zostały udostępnione na zasadzie poufności.

- Raport Analysis Group oparł swoją wycenę PPH i Pepco na wartościach rynkowych tych udziałów w połączeniu ze średnią ceną ważoną wolumenem w okresie 30 dni.

- Następnie Analysis Group zastosowała do nich czynniki wzrostu, rabaty restrukturyzacyjne i stopę dyskontową. Grupa nie zastosowała podejścia dochodowego (metody DCF), ponieważ uważa ona, że bieżące ceny rynkowe są bardziej istotne (niż przyszłe przepływy pieniężne) w przypadku wyceny PPH i Pepco.

Patrząc na wyrok amsterdamskiego sądu z 2 i 21 czerwca 2023 roku wnioskujemy, że propozycja składana przez SdK została finalnie odrzucona – także przez sąd. Wszystkie dokumenty dostępne są pod poniższym linkiem.

Źródło: https://www.steinhoffinternational.com/WHOA-restructuring-plan.php

Ile zazwyczaj trwa proces WHOA?

Ramy czasowe WHOA w dużej mierze zależą od okresu przygotowania ugody. Jeśli sąd nałoży okres karencji, wynosi on maksymalnie cztery miesiące i może zostać przedłużony o kolejne maksymalnie cztery miesiące. W okresie karencji spółka może przygotować ugodę. Po tym następują trzy kolejne kroki. (Projekt) układu jest przedstawiany wierzycielom, którzy głosują nad układem, a wynik jest udostępniany wierzycielom i akcjonariuszom. Następnie układ trafia do sądu, gdzie wierzyciele i wspólnicy mogą zgłosić sprzeciw. Na koniec sąd podejmuje decyzję o zatwierdzeniu układu. Ostatnie trzy etapy po przygotowaniu układu powinny trwać od czterech do sześciu tygodni.

Źródło: https://www.grantthornton.nl/insights/themas/faillissement/de-whoa-in-25-vragen-en-antwoorden/

Podsumowanie

Z raportu wynika, że wycena Pepco mogła zostać uznana za potencjalnie 'zachęcającą’ by dokonać sprzedaży. Nigdzie jednak nie znaleźliśmy szczegółów odnośnie tego jak dokładnie przebiegałaby taka sprzedaż. Teoretycznie może być mowa zarówno o ABB, sprzedaży po cenie rynkowej czy staraniach w kierunku powtórzenia scenariusza Mattress. Taki zakładałby, że udziały zostały w całości lub części nabyte przez zainteresowanych kupców. Raport Riley Farber sugeruje, że korzystniejszym dla Steinhoffa scenariuszem byłoby szukanie kupców niż sprzedaż akcji w transakcjach pakietowych.

Nie znaleźliśmy wskazówek, które stanowczo wykluczałyby scenariusz w którym Steinhoff wyprzedawał w ostatnim czasie akcje, dokładając się do spadku kursu akcji Pepco. Ze stanowiska 'raportu obserwatorów’ i wyceny poruszanej w ogólnym rozrachunku można wnioskować, że wycena rynkowa Pepco i PPH została uznana za atrakcyjną do sprzedaży udziałów. Tak też uważamy my – patrząc na podstawowe mnożniki nawet obecnie akcje Pepco nie wydają się niedowartościowane.

Może Cię zainteresuje: