Co to jest arbitraż kryptowalut? Jak na nim zarabiać?

Arbitraż kryptowalut to strategia zarabiania na różnicach cen między giełdami lub rynkami. Dzięki niemu inwestorzy mogą kupować taniej i sprzedawać drożej, osiągając bezpieczny zysk bez spekulacji. Dzisiaj wyjaśnimy, jak działa arbitraż kryptowalut, jakie są jego rodzaje oraz czy naprawdę można na nim zarobić. Jeśli chcesz dowiedzieć się więcej o tej strategii zarabiania na krypto, czytaj dalej!

Co to jest arbitraż kryptowalut?

Arbitraż kryptowalut to strategia, która polega na wykorzystaniu różnic cenowych tej samej kryptowaluty na różnych giełdach lub rynkach. Inwestorzy kupują aktywa tam, gdzie są tańsze, i sprzedają tam, gdzie cena jest wyższa, generując zysk.

Jak to działa dokładnie? Ceny kryptowalut nie są identyczne na wszystkich giełdach. Wynika to z różnej płynności, podaży, popytu oraz algorytmów ustalających kursy. Arbitrażyści wykorzystują te różnice, kupując taniej i sprzedając drożej w krótkim czasie.

Spójrzmy na przykład:

- Na giełdzie A Bitcoin kosztuje 42 000 USD.

- Na giełdzie B cena wynosi 42 300 USD.

- Inwestor kupuje 1 BTC na giełdzie A i sprzedaje na giełdzie B.

- Zysk przed opłatami to 300 USD.

Możesz teraz zapytać: Dlaczego powstają różnice cen? Główne powody różnic to:

- Opóźnienia w aktualizacji kursów na różnych giełdach.

- Różnice w płynności – większe giełdy mają więcej użytkowników i stabilniejsze ceny.

- Regulacje lokalne – w niektórych krajach kryptowaluty są mniej dostępne, co powoduje wyższe ceny.

Rodzaje arbitrażu na rynku krypto

Arbitraż kryptowalut nie ogranicza się do prostego kupna na jednej giełdzie i sprzedaży na innej. Istnieje kilka rodzajów tej strategii, z których każdy ma swoje specyficzne cechy oraz wyzwania.

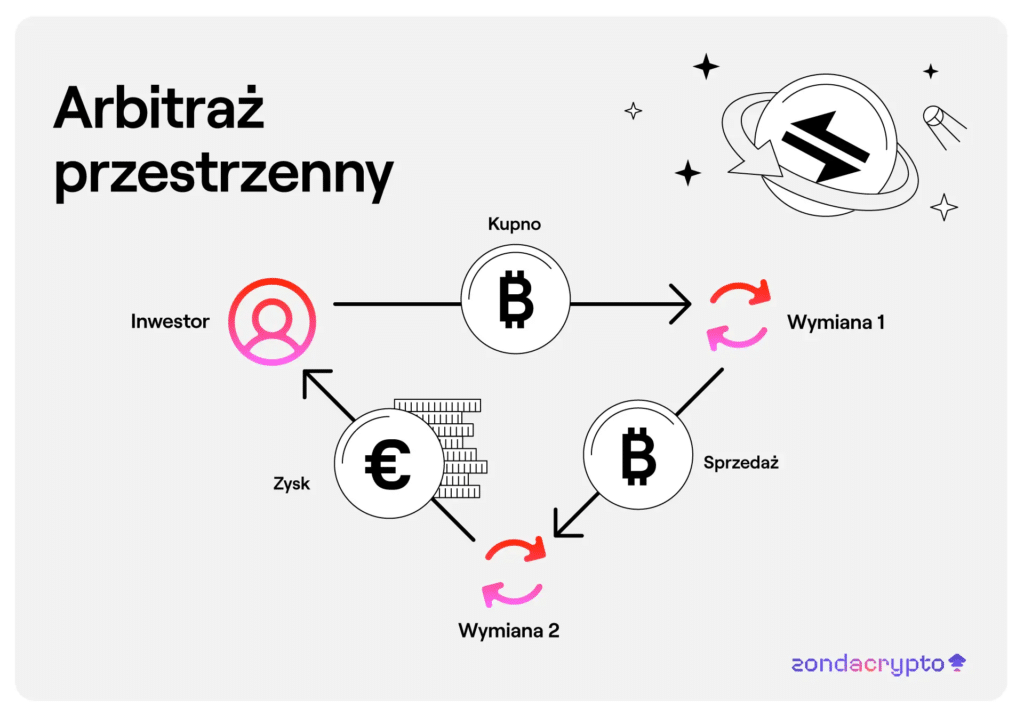

Arbitraż pomiędzy giełdami (przestrzenny)

To najprostsza forma arbitrażu. Polega na zakupie kryptowaluty na jednej giełdzie i sprzedaży na innej po wyższej cenie.

✅ Przykład:

- Na giełdzie Binance kurs Ethereum wynosi 2 500 USD.

- Na giełdzie Bybit cena ETH to 2 530 USD.

- Kupujesz na Binance i sprzedajesz na Bybit, zarabiając 30 USD na każdym ETH (minus opłaty).

⚠️ Ryzyka:

- Opóźnienia w przelewach – jeśli cena zmieni się przed finalizacją transakcji, zysk może zniknąć.

- Opłaty transakcyjne – każda giełda pobiera prowizję za wypłaty i handel. Przy niskich kwotach, arbitraż może okazać się być nieopłacalny.

2. Arbitraż geograficzny

Ceny kryptowalut mogą się różnić w zależności od regionu. W krajach o słabszym dostępie do kryptowalut ich wartość jest często wyższa. To daje okazję do arbitrażu krypto.

✅ Przykład:

- W USA Bitcoin kosztuje 50 000 USD.

- W Korei Południowej cena BTC to 52 000 USD (tzw. „Kimchi Premium”).

- Osoba posiadająca dostęp do obu rynków może sprzedać BTC w Korei z dodatkowym zyskiem.

⚠️ Ryzyka:

- Koszty przewalutowania – handel na międzynarodowych rynkach często wiąże się z dodatkowymi opłatami.

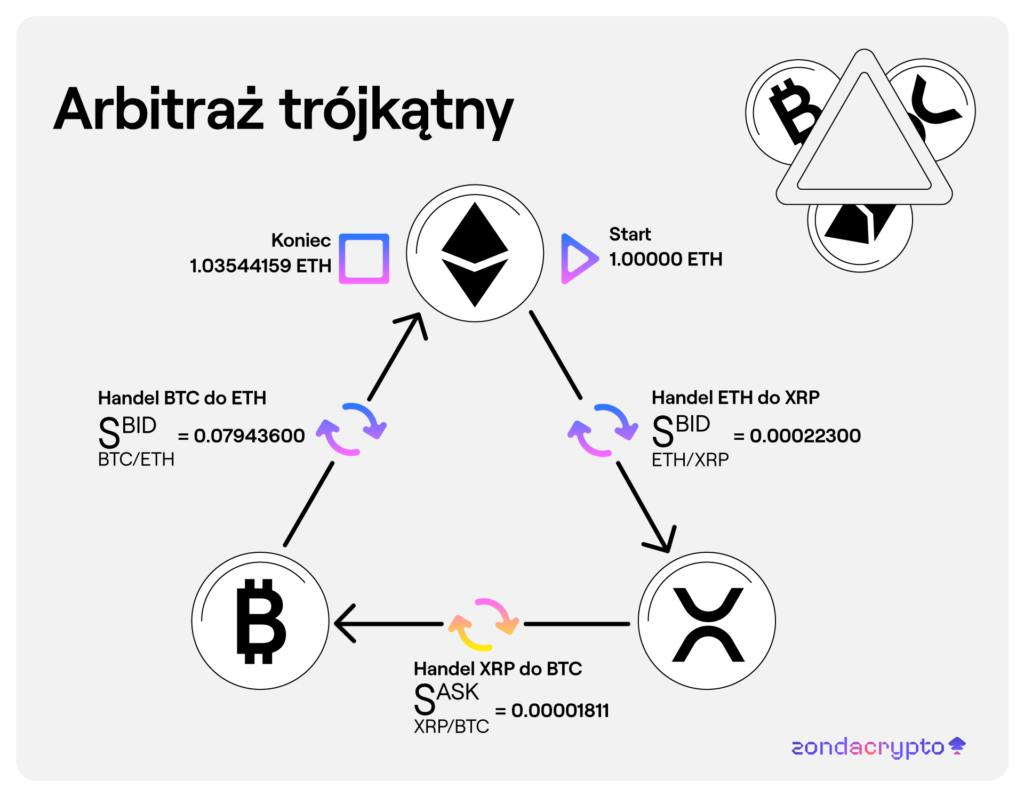

3. Arbitraż trójkątny

Wykorzystuje różnice kursowe między trzema kryptowalutami na jednej giełdzie. Polega na wymianie jednej kryptowaluty na drugą, a następnie na trzecią, wracając do punktu wyjścia z większą ilością środków.

✅ Przykład:

- Masz 1000 USDT.

- Kupujesz BTC za 1000 USDT.

- Wymieniasz BTC na ETH.

- Sprzedajesz ETH z powrotem na USDT, otrzymując 1020 USDT.

⚠️ Ryzyka:

- Wysoka konkurencja – ten typ arbitrażu jest często automatyzowany przez boty.

- Zmiany kursów – różnice cen mogą zniknąć w ułamku sekundy.

4. Arbitraż na DEX-ach (decentralizowanych giełdach)

Na giełdach DEX ceny mogą się różnić w zależności od puli płynności. Inwestorzy wykorzystują różnice między giełdami scentralizowanymi (CEX) i zdecentralizowanymi (DEX).

✅ Przykład:

- Na Binance cena tokena XYZ to 10 USD.

- Na Uniswap cena wynosi 10,50 USD.

- Kupujesz XYZ na Binance, przesyłasz na portfel i sprzedajesz na Uniswap.

⚠️ Ryzyka:

- Opłaty za gaz – transakcje na blockchainie Ethereum mogą być kosztowne.

- Poślizgi cenowe – jeśli płynność na DEX jest niska, cena może się zmienić w trakcie transakcji.

Realne przykłady zarobienia na arbitrażu krypto

Dzięki szybkim transakcjom i wykorzystaniu różnic cenowych na różnych giełdach niektórzy dorobili się fortun. Przykładem może być Sam Bankman-Fried, założyciel FTX i Alameda Research. Rozpoczął on swoją karierę w kryptowalutach od arbitrażu geograficznego. W 2017 roku zauważył, że cena Bitcoina w Japonii była wyższa niż w Stanach Zjednoczonych, co było efektem ograniczonej dostępności kryptowalut na japońskim rynku.

Aby wykorzystać tę okazję, kupował Bitcoiny w USA i sprzedawał je na giełdach w Japonii z zyskiem sięgającym nawet 15%. Dzięki tej strategii generował miliony dolarów tygodniowo. Przez pewien czas jego zespół wykonywał transakcje na skalę przemysłową, wykorzystując różne giełdy i zoptymalizowane metody transferów.

Z czasem różnice cenowe między giełdami zmniejszyły się, co sprawiło, że ten rodzaj arbitrażu stał się mniej dochodowy.

Czy arbitraż kryptowalut jest bezpieczny?

Arbitraż kryptowalut wydaje się strategią o niskim ryzyku, ponieważ polega na wykorzystaniu różnic cenowych, a nie na spekulacji. W rzeczywistości jednak wiąże się z wieloma zagrożeniami, które mogą wpłynąć na zyski lub nawet doprowadzić do strat.

Wrażliwość czasowa – rynek kryptowalut jest niezwykle dynamiczny. Różnice cenowe mogą znikać w ciągu sekund, zanim inwestor zdąży zakończyć transakcję. W efekcie zakupione aktywa mogą nie przynieść spodziewanego zysku lub nawet sprzedaż może zakończyć się stratą.

Opłaty transakcyjne i prowizje – Każda giełda pobiera opłaty za handel i wypłaty, co może znacząco zmniejszyć potencjalne zyski. W szczególności wysokie opłaty sieciowe na blockchainie (np. Ethereum) mogą sprawić, że transakcja przestaje być opłacalna.

Opóźnienia w transferach środków – Niektóre giełdy wymagają potwierdzenia transakcji na blockchainie przed uznaniem środków. Jeśli sieć jest przeciążona, czas transferu może się wydłużyć, a kurs może się zmienić na niekorzyść inwestora.

Podsumowanie

Arbitraż kryptowalut to strategia polegająca na wykorzystaniu różnic cenowych tej samej kryptowaluty na różnych giełdach lub rynkach. Może być realizowany ręcznie lub automatycznie, a jego skuteczność zależy od szybkości działania. Chociaż arbitraż wydaje się bezpieczniejszy niż spekulacja, niesie ze sobą ryzyko. Odpowiednie przygotowanie pozwala jednak na efektywne wykorzystanie tej strategii!

FAQ dot. arbitrażu krypto

Arbitraż kryptowalut to strategia polegająca na zakupie kryptowaluty na jednej giełdzie po niższej cenie i sprzedaży na innej giełdzie po wyższej, aby osiągnąć zysk z różnicy cenowej.

Istnieje kilka głównych rodzajów arbitrażu:

Arbitraż między giełdami – różnice cen na różnych platformach.

Arbitraż geograficzny – różnice cen w zależności od regionu.

Arbitraż trójkątny – wykorzystanie kursów między trzema kryptowalutami.

Arbitraż na DEX-ach – handel między giełdami scentralizowanymi i zdecentralizowanymi.

Tak, istnieją boty arbitrażowe, które analizują kursy i wykonują transakcje w ułamku sekundy.