Zarabianie na zmienności Ethereum – Stokarz Czyta Rynek #55

Ostatnie tygodnie braku akcji na rynku kryptowalut przerwały nagłe wzrosty drugiej co do wielkości kryptowaluty. W ciągu trzech dni, od weekendu, kurs Ethereum (ETH) wzrósł o prawie 20%, przebijając wielomiesięczny kanał trendu bocznego. Gwałtowne wzrosty na parach ETH/BTC oraz ETH/USD pociągnęły za sobą również cenę ospałego Bitcoina, który pomimo niewielkiej zmienności, wzrósł z 9150 USD do 9680 USD, tym samym notując 5.5% wzrost.

W tej tygodniowej analizie przyjrzymy się dokładnie całemu ruchowi, zaczynając od analizy rynku opcji BTC i ETH, przechodząc przez analizę techniczną wykresów ETH/BTC i ETH/USD, a na podsumowaniu makroekonomicznym kończąc. Dowiecie się, jak ruch opcji może wskazywać na zbliżający się wzrost zmienności na określonych kryptowalutach.

Analiza opcji Bitcoina i Ethereum

Ostatnie tygodnie ciasnego i wąskiego zakresu cenowego BTC sprawiły, że bardzo opłacalne stały się strategie sprzedaży opcji (sprzedaż opcji wiąże się z ograniczonym zyskiem i potencjalnie nieograniczoną stratą, jeśli trade pójdzie nie po naszej myśli, a my nie będziemy hedgowali pozycji). Spadek zmienności kursu BTC obrazuje wykres tokena ERC20 mierzącego ruch ceny BTC, którym możemy handlować na giełdzie FTX.

FTX słynie z tego, że dzięki prostym tokenom pozwala nam na aplikowanie strategii neutralnych rynkowo, skupiających się na zmienności – oferując kontrakty MOVE oraz token BVOL i IBVOL. Jeśli dla przykładu nie wiemy, w jakim kierunku pójdzie BTC, lecz spodziewamy się dużego wzrostu lub spadku, możemy longować token BVOL. I odwrotnie, gdy myślimy, że kurs BTC czeka stabilizacja, wystarczy, że będziemy shortować token BVOL (albo IBVOL, który jest odwróconym kontraktem na zmienność) i jeśli rzeczywiście Bitcoin nie zrobi za wiele, zgarniamy zyski.

Co zatem działo się na rynku opcji BTC i ETH od początku tygodnia? Spójrzmy! (Swoje obserwacje bazuję na komentarzu przygotowanym przez @PelionCap w ramach Deribit Insights).

Rynek opcji BTC

19 lipca na rynku opcji (wraz z tygodniowym wygaśnięciem) sprzedawcy raz jeszcze ukarali kupujących zmienność. IV było relatywnie wysokie w stosunku do RV – zakładana przez inwestorów zmienność instrumentu bazowego (BTC) była relatywnie droga w stosunku do rzeczywistej zmienności. Pozwoliło to sprzedawcom opcji wygenerować dodatkowe zyski, odbierając kupującym premium płacone za zakup opcji. Jak podaje PelionCap, sprzedawcy opcji zastosowali 3 główne strategie sprzedaży opcji mające obniżyć IV i zyskać premium. W skrócie – Ci, którzy stawiali na duży ruch BTC przed lub w trakcie weekendu zapłacili za to sowite premium. Krótko po weekendzie rynek opcji nie wskazywał na żaden potencjalny kierunek kursu.

Sytuacja odwróciła się 23 lipca, w dniu, w którym usłyszeliśmy informacje o autoryzacji amerykańskich banków do przechowywania kryptowalut. W dawnych czasach tego rodzaju news prawdopodobnie zachwiałby Ziemią, a Bitcoin zostałby wysłany w misję na księżyc.

Czy to z racji byczej struktury na kursie ETH, rajdu DeFi, czy mniejszej supresji na rynku opcji (sprzedawcy opcji ETH nie są ostatnio tak agresywni jak na rynku BTC), Ethereum wzrosło o prawie 20%, przebijając się przez wielotygodniowy opór. BTC powoli podążył za ETH, notując 2% wzrostu. Kupcy krótko-datowanych opcji Call ATM, w momencie gdy BTC znajdował się na poziomie $9350 USD zarobili 3x, kiedy kurs wzrósł do $9550 dzień później. 1 miesięczne IV nadal utrzymuje się na niskich poziomach 51% – oznacza to, że rynek opcji nie przewiduje większych ruchów na kursie BTC niż około 2.55% w ciągu każdego okresu 24 godzin.

Obecnie szansa, że BTC znajdzie się powyżej 10k w ciągu 6 dni wynosi 51% (na tyle wyceniają ten ruch uczestnicy rynku opcji).

Zatem panuje niewielki optymistyczny sentyment. Przenosząc te informacje na naszą strategię dyskrecjonalną na ten tydzień: zamierzam zajmować pozycje LONG BTC i ETH, spodziewając się potencjalnie dużego long squizu, przekraczającego 3% (spodziewając się, że głębszy ruch będzie od razu hamowany przez sprzedawców opcji – którzy pamiętajmy działają również na rynkach futures i spot, gdyż strategie opcyjnie wymagają częstego hedgowania). Każdy dip głębszy niż 3% na kursie BTC jest w krótkim terminie (intraday) okazją do zajęcia pozycji long.

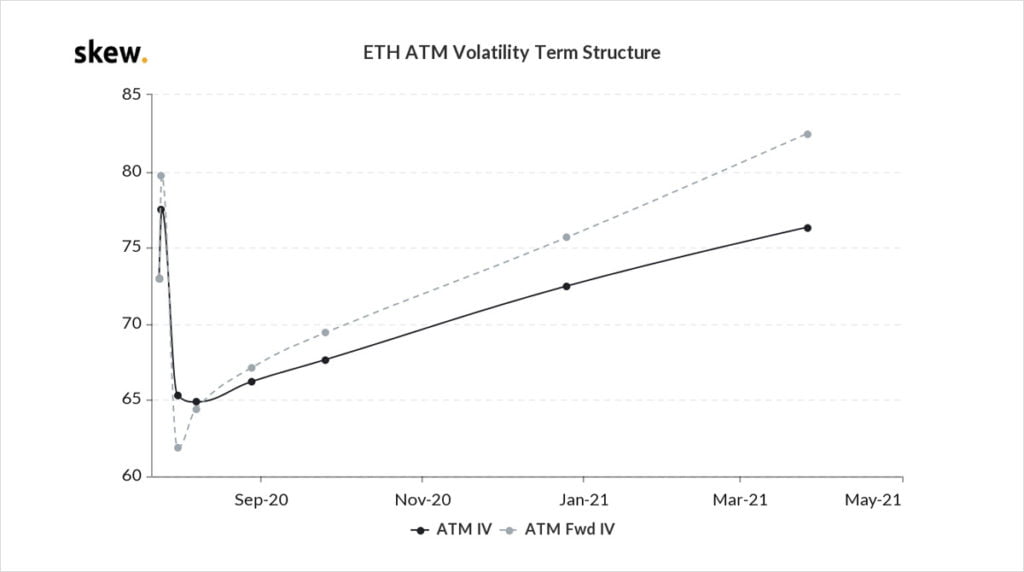

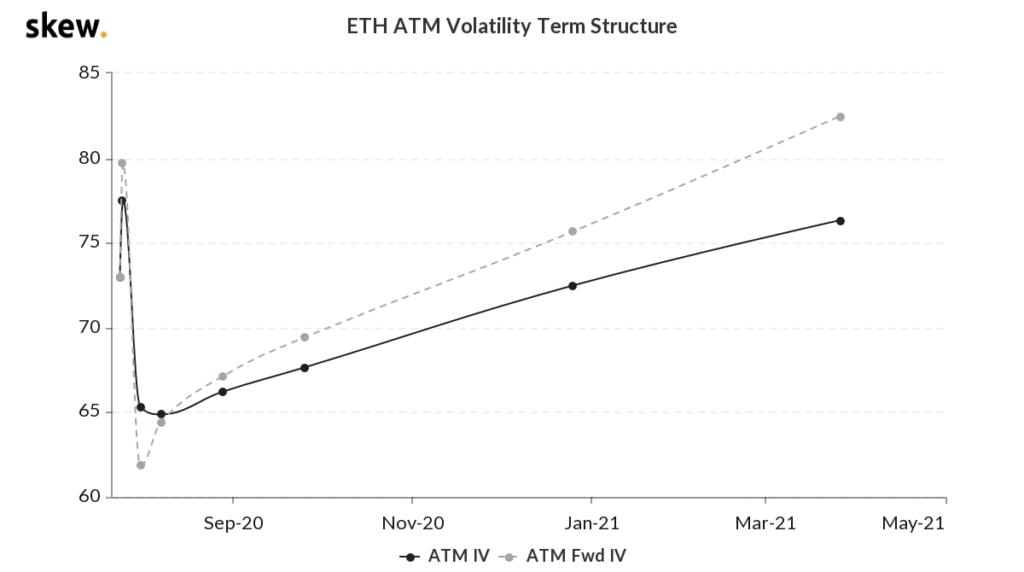

Rynek opcji ETH

Wolumen opcji ETH przełamuje historyczne maksima wartości referencyjnej, przy stosunku handlowym 3:2 Call:Put. Jednomiesięczna zmienność (1m vol.) wzrasta z 52% do 67% (zatem średni przewidywany dzienny ruch wzrasta z nieco ponad 2.5% do 3.5%). Call skew wskazuje na wzrost popytu na opcje call na wszystkich terminach zapadalności – oznacza to, że rynek opcji spodziewa się dalszych wzrostów Ethereum. Aczkolwiek jedyna reakcja pojawiła się na opcjach krótkiej zapadalności (poniżej jednego miesiąca). Długoterminowe IV bez zmian, 3 oraz 6 miesięczne opcje nadal po takich samych cenach.

Wraz z ETH/BTC przełamującym roczny szczyt, poszerzającą się różnicą w zrealizowanej zmienności i separacją IV między BTC a ETH, wcześniej mocno skorelowane Ethereum zdaje się podążać w górę bez udziału Bitcoina.

Komentarz osobisty: Sentyment jest bardzo podzielony. Nie zdziwiłbym się, widząc kolejny miesiąc handlu BTC w wąskim zakresie cenowym. Jednak zmienność jest na najniższych poziomach od czasu 2017 roku. W obliczu byczych informacji, a także wzrostu ETH, swoje bety stawiam na wzrost BTC >$10,000 USD w ciągu tygodnia. Jednocześnie przygotowuję się do longowania zmienności w postaci zajęcia pozycji LONG na tokenie BVOL/USDT na giełdzie FTX.

Więcej o rynku opcji możecie dowiedzieć się z postów publikowanych przez @thetaseek na Twitterze:

Analiza techniczna Ethereum – para ETH/BTC

W poprzednich artykułach serii zaznaczałem dwa ważne poziomy – wąski zielony kanał horyzontalny, a także jasnobrązową strefę (po lewej stronie). Pisałem wtedy, że dalsza konsolidacja i wybicie w górę powinny zaprowadzić nas do tego miejsca. Dlaczego? Otóż był to ostatni poziom, z którego nastąpiła akumulacja, przed wielomiesięcznym, gwałtownym ruchem w dół (bez przystanków). Nie było zatem czasu utworzyć żadnych ważnych punktów oporu, na których mogłaby się zatrzymać cena.

Dziś właśnie to obserwujemy – wybicie z (zielonej) konsolidacji ku górze. Tymczasowo za opór robi poziom oznaczony niebieską linią. To właśnie w tym miejscu nastąpił retest spadków z 2019 roku. Nie jest on jednak silny i osobiście stawiam na rajd ku górnemu oporowi w postaci białej linii, konsolidację, a później ekspansję wyżej.

Co dokładnie widzimy na wykresie? Konsolidacja, przebicie kanału horyzontalnego. Retest ostatniego high (jasna zielona linia), po czym retest szczytu kanału horyzontalnego – opór zamieniony na wsparcie.

Po tym ruchu nastąpiła ekspansja, trwająca na razie 2 dni. Do zajęcia pozycji long chciałbym zobaczyć retest niebieskiej linii, bądź utrzymanie powyżej i stabilizację fundingu na parze ETH/USDT (na tą chwilę 8-godzinny funding wynosi aż 0.1%!). Druga taktyka to longowanie momentum ku górze.

Proste taktyki retestów wsparć i oporów sprawdzają się fenomenalnie na trendujących rykach, a w taką fazę zdaje się obecnie wchodzić Ethereum (zarówno na parze ETH/BTC, jak i ETH/BTC). Zatem LONG LIFE Vitalik! Spójrzcie sami na przejrzystość, skuteczność i prostotę tej strategii:

Czas na bycie bykiem, póki nie będziemy mieli racji. Zakaz shortowania jest na razie ustawowy – aczkolwiek spodziewam się korekty ruchu wzrostowego, tak jak nadmieniłem to w analizie opcyjnej. Siła korekty, jej zakres oraz częstotliwość dadzą nam – traderom, wskazówki co do możliwości kontynuacji trendu. Polecam zatem obserwować kurs na LTF (niskich interwałach czasowych), gdyż to właśnie na nich wpierw zaczyna się momentum.

Analiza techniczna ETH – para ETH/USD

Na wykresie tygodniowym Ethereum w stosunku do dolara amerykańskiego warto jest zwrócić uwagę na całą strukturę. Seria lokalnych szczytów oraz dołków, za którymi podążały silne ekspansje w przeciwnych kierunkach. Co to oznacza? Długoterminowo Ethereum znajduje się w trendzie bocznym, zatem aplikowane powinny być strategie mean-reversion (dopóki ETH nie przebije czerwonego oporu). Zatem należny znaleźć balans między naszymi trejdami i temu jak działamy. Moim zdaniem w ciągu najbliższych kilku dni warto jest się skupić na handlu na niższych interwałach czasowych i dostosowaniu do niego, gdyż teoretycznie znajdujemy się na tygodniowym oporze. Przejście tego poziomu i retest (podkreślam – w skali tygodniowej), a naszym celem stanie się poziom czerwonego oporu ~360 USD ETH.

Nadmieniając jeszcze raz strategię stosowaną przeze mnie przez ostatnie kilka dni – oto kilka kolejnych jej przykładów. Rozgrywam jej dwie wariacje – pierwsza w niskiej zmienności, gdy kurs znajduje się w trendzie bocznym na LTF, druga w czasie ekspansji kursu. Czekam na przebicie oporu i jego retest lub podążam za momentum – długa zielona świeca, konsolidacja, obroniony przez kupujących płaski retest (chodzi o to, że świece spadkowe po ruchu w górę nie były długie) -> wejście w pozycję w oczekiwaniu na drugą „nogę” wzrostu.

Analiza Makroekonomiczna – słabnący dolar amerykański i rosnące złoto

Bitcoin od dłuższego czasu wykazuje korelację z tzw. aktywami typu risk-on. W marcu była to słabnąca drastycznie ropa, po krachu mieliśmy silny okres korelacji z indeksem SPX, a w ciągu ostatnich kilku dni rosła korelacja z kruszcami: złotem i srebrem. Sentyment jaki dostrzegam jest zatem prosty – im słabszy dolar i silniejsze aktywa inflacyjne, tym lepiej sprawdza się również Bitcoin.

Złoto jest bliskie pokonania swojego ATH (mierzonego w USD). Jednocześnie USD osłabia się, co widzimy na wykresie DXY (Dollar Currency Index):

Takie środowisko rynkowe wskazywałoby na potencjalną (przynajmniej do czasu, aż inwestorzy wykazują nastawienie risk-on) hossę na kursie Bitcoina. Znaczne odbicie na DXY i spadek kursu złota, a także zastopowanie wzrostów SPX powinny negatywnie wpłynąć na BTC. Polecam przez następny tydzień uważnie obserwować te wykresy. Moje nastawienie nadal pozostaje bycze.

Aktualizacja zeszłotygodniowego trade’u na TROY, dodanie EOS oraz mStable

Long na kryptowalucie TROY (z którego zdjęliśmy nieco ryzyka, dając reszcie pozycji czas na wzrost) ma się dobrze i jest kontynuowany. Przypomnę, że cena wejścia znajdowała się na poziom 40 sat i była publicznie udostępniona czytelnikom Bithuba.

Odwołując się do tej samej strategii zastosowanej w przypadku Ethereum, longuję EOS:

W zeszłotygodniowym artykule polecałem Wam wzięcie udziału w aukcji kryptowaluty z dziedziny DeFi – mStable. Nie odbyła się ona bez problemów, lecz jeśli udało Wam się (ja niestety nie miałem tego szczęścia) załapać na tokeny MTA, możecie dziś cieszyć się zyskiem w wysokości 70%.

Wyszukiwanie odpowiednich coinów do polecenia z DeFi jest niezwykle trudne. Fala ekscytacji społeczności kryptowalut tym sektorem jest wręcz onieśmielająca, a znalezienie czegoś, co jeszcze nie wzrosło dziesięciokrotnie graniczy z cudem. Niemniej w przyszłym tygodniu znów przyjrzymy się interesującym projektom DeFi i zobaczymy, na których z nich można zarobić.

Link do ostatnich artykułów z serii:

- Stary Człowiek i Kryptowaluty – Stokarz Czyta Rynek #50

- Inwestorzy Grayscale akumulują BTC – Stokarz Czyta Rynek #51

- DeFi: Czy warto teraz zainwestować? – Stokarz Czyta Rynek #52

- Czy Ethereum przebije opór? – Stokarz Czyta Rynek #53

- DerivaDEX i mStable | Inwestując w DeFi – Stokarz Czyta Rynek #54

Od Redakcji

Niniejszy artykuł ani w całości ani w części nie stanowi „rekomendacji” w rozumieniu przepisów ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi czy Rozporządzenia Parlamentu Europejskiego i Rady (Ue) Nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE oraz Rozporządzenia Delegowane Komisji (Ue) 2017/565 z dnia 25 kwietnia 2016 r.uzupełniające dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy. Zawarte w serwisie treści nie spełniają wymogów stawianych rekomendacjom w rozumieniu w/w ustawy, m.in. nie zawierają konkretnej wyceny żadnego instrumentu finansowego, nie opierają się na żadnej metodzie wyceny, a także nie określają ryzyka inwestycyjnego.Powiązane terminy:

- Termin: Decentralized Exchange

- Termin: DAO

- Termin: On-chain

- Termin: Liquidity

- Termin: Shitcoin

- Termin: BitMex

- Termin: Token

- Termin: HODL

- Termin: Market