Misja ATH Bitcoina – Stokarz Czyta Rynek #71

Opowieści z ATH Bitcoina

Co wspólnego ma ATH Bitcoina z misją NASA na Księżyc? Lądowanie Amerykanów na Księżycu miało swoje konsekwencje dla Związku Radzieckiego. Niejako przeważyło szalę zimnej wojny na wiele lat przed jej zakończeniem, pokazując dominację myśli zachodniej i kapitalizmu, nad socjalizmem i komunizmem. Choć nastąpiło to zanim większość z nas miała sposobność wędrować swoimi małymi nóżkami po tym świecie, z tej lekcji historii możemy zasięgnąć dziś nieco meta-podobieństw.

Pomimo odmienności, stary mem krążący w społeczności kryptowalut ma moc proroczą i tak jak lądowanie na Księżycu, bitcoinowa misja osiągnięcia nowego ATH – ’TO THE MOON!” – całkowicie zmieni postrzeganie go jako aktywa finansowego.

Zdjęcie: 1966 r.

Dlaczego ATH Bitcoina zmienia percepcję?

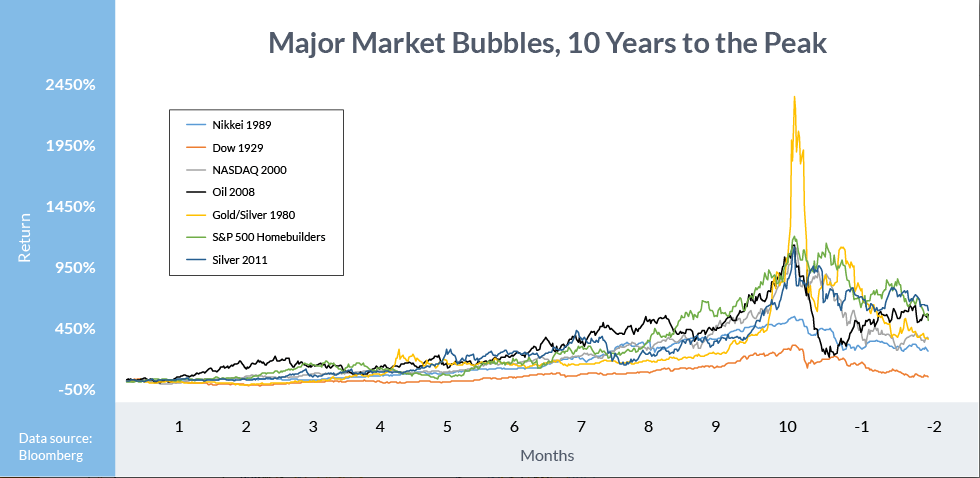

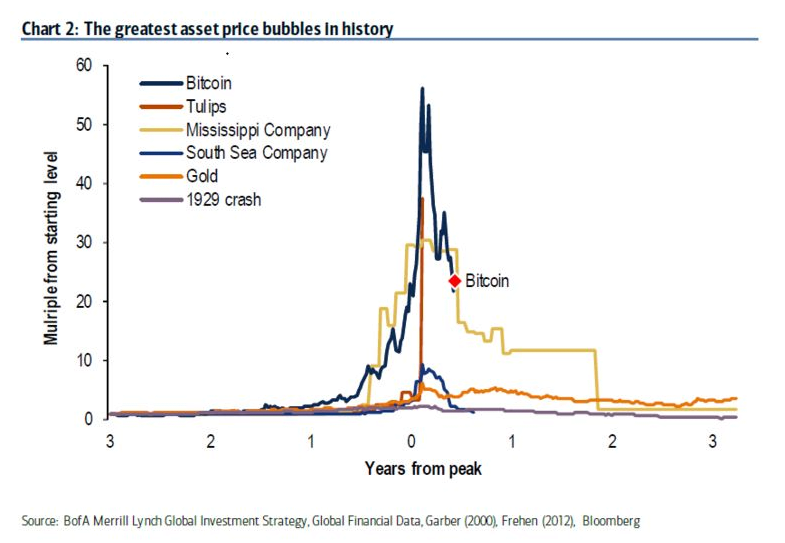

Z radykalnie prostego powodu. Domniemane bańki spekulacyjne charakteryzują się finalnością. Kiedy już dane aktywo zaprzestanie wzrostów i bańka pęka, nigdy więcej nie powracają do swojej szczytowej wyceny rynkowej.

Nawet jeśli mowa o bańkach na indeksach, takich jak SP500 – zauważmy, że kompozycja akcji firm w indeksie diametralnie ulega zmianie. Indeksy podążają za duchem czasu i postępem, co pokazuje niedawne umieszczenie Tesli w S&P. Spekulacyjna wartość aktywów bańkowych na zawsze pozostaje już tylko opisem historycznym.

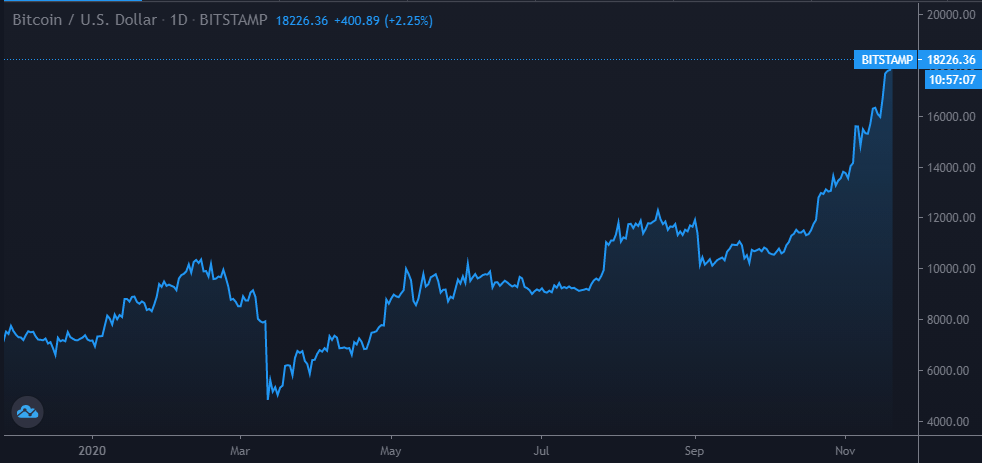

Tymczasem Bitcoin zbliża się do swojego ATH.

Mamy kwiecień 2018 roku. Bank of America Corp. pisze:

Największa bańka w historii pęka. Kryptowaluta śledzi spadki innych ogromnych baniek cen aktywów w historii mniej niż rok od jej rekordu, napisali analitycy pod kierownictwem głównego stratega inwestycyjnego Michaela Hartnetta niedzielnym liście do inwestorów.

– Bank of America Corp. Źródło: Bloomberg

Nie sposób zaprzeczyć, że Bitcoin oraz alternatywne kryptowaluty rzeczywiście wykazywały wszelkie możliwe atrybuty bańki spekulacyjnej w 2017 roku. Jeśli jednak aktywo finansowe, raz postrzegane jako źródło manii spekulacyjnej po raz kolejny (bez re-indeksowania, jak w przypadku SP500) osiąga szczytową wycenę na giełdach, przy jednocześnie mniejszej zmienności kursowej, świat finansów bierze wdech i obserwuje w osłupieniu.

Banki w Azji budują możliwości ekspozycji na krypto dla największych klientów

Potwierdzenie początku tego ruchu możemy znaleźć w słowach Su Zhu, współzałożyciela funduszu Three Arrows Capital, prawdziwego CHAD’a w świecie krypto:

Dołóżmy do tego jeszcze jeden fakt (wiadomość, którą dziś rano wysłałem na grupie BitHuba na Telegramie):

Interesująca poranna czytanka od ING o euro. Piszą, że strukturalne wpływy kryzysu odczujemy dopiero w 2021. I że digitalizacja jest niemalże jedyną odpowiedzią. Ciekawe, gdyż o ile sam artykuł nie wspomina nic o CBDC w Europie, tak dobrze wiemy, że pracę nad tym trwają. Sama Lagarde (przewodnicząca Europejskiego Banku Centralnego) ostatnio odniosła się do CBDC. (CBDC – Central Bank Digital Currency).

Temat CBDC powinien jeszcze mocniej wzrosnąć na znaczeniu, wraz ze zwiększonymi inwestycjami w BTC. W tym temacie przoduje Azja. Su Zhu pisał ostatnio, że masa azjatyckich banków w pośpiechu buduje poprzez swoje trading dieski gamę produktów dających klientom ekspozycję na krypto. Zapewne wszystkie jako derywaty kontraktów CME, w pełni zhedgowane ale jednak!

Europa będzie musiała nadganiać, nie wyobrażam sobie w tym temacie próżni, trwającej zbyt długi czas. Percepcja ulega zmianie wraz z ceną, banki są instytucjami pro-profit. Nie zdziwi mnie zobaczenie pierwszych banków w Europie w 2021 oferujących swoim klientom ekspozycję na cenę BTC.

Szczególnie, że uzyskanie yieldu z BTC jest proste, więc bank może zaoferować stosunkowo bezpieczne oprocentowanie na kontach/produktach. Ważne w świetle ujemnych oprocentowań.

Dwutysięczny siedemnasty przyniósł nam banki eksperymentujące z technologią blockchain. Była to zabawa w piaskownicy.

Sama natura banków jako organizacji mających maksymalizować zysk, a także ich historia (patrz. transze kredytów hipotecznych MBS zamienione w CDO od lat 70 ubiegłego wieku) pchną je do tego, w czym są zdecydowanie najlepsze – budowania produktów finansowych.

Argument przeważający szalę

Argumentem przeważającym będzie nie tylko deflacyjny charakter Bitcoina vs inflacyjne waluty fiat i ujemne stopy procentowe, ale również jego międzynarodowość jako technologii. Inwestowanie w spółki technologiczne na początku 1995 r. było niemalże całkowicie skoncentrowane na Stanach Zjednoczonych. Krypto, tokeny, NFT są natomiast całkowicie pozbawione fizycznych granic transmisji. Kto pierwszy oswoi nową, finansowo-technologiczną hydrę, zdobędzie znaczną przewagę na arenie międzynarodowej.

Banki najpierw sprzedadzą swoim kluczowym klientom Bitcoina. Później zaoferują im indeks składający się z niektórych altcoinów z ugruntowaną pozycją. Litecoin, Ethereum – wydają się bezpieczne na pierwszy raz. Resztę historii już znacie.

Strategie, analizy i przemyślenia rynkowe – edycja „nadchodzące ATH Bitcoina”

Świętując urodziny Benoita Mandelbrota, ojca geometrii fraktalnej i wprawnego obserwatora rynków finansowych, spróbujmy odnaleźć nieco porządku w chaotycznych ruchach cen na wykresach.

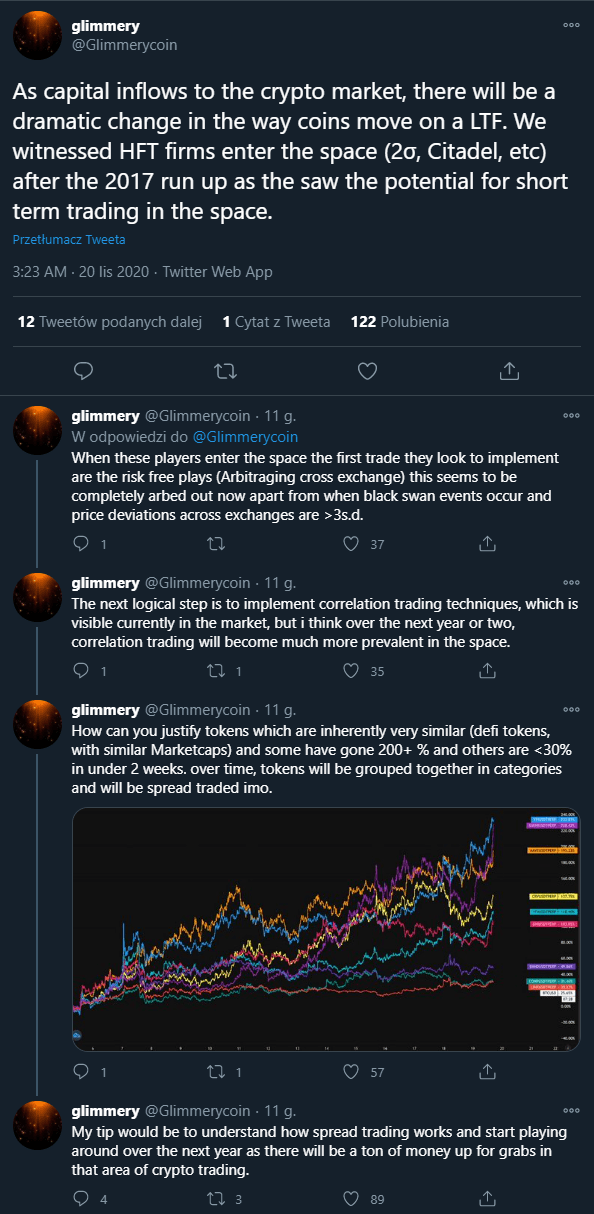

Spread trading i korelacje

Glimmery (anonimowy trader na rynku kryptowalut) zwraca uwagę, że struktura rynkowa zmienia się, gdyż zmianie ulega pula uczestników na nim handlujących. Pierwszą rzeczą, na którą uwagę zwracają firmy prop-tradingowe i HFT są transakcje delta-neutral, nazywane też „risk-free”. Polegają one na nie obieraniu kierunku long lub short – nie wiedząc, gdzie podąży rynek, chcemy wykorzystać jego nieefektywności.

W pierwszej kolejności na ruszt idą strategie arbitrażowe.

Dla HFT (firmy zajmujące się high frequency trading) jest to przede wszystkim arbitraż między giełdami. $10-20 dolarów różnicy na kursie * dziesiątki tysięcy transakcji dziennie, pozwala na niemały urobek. A jest to jedynie wierzchołek góry lodowej.

Spread trading

Następnym krokiem będzie arbitraż korelacji. Załóżmy jeśli token UNI i SUSHI (SushiSwap jest popularnym forkiem Uniswapa) posiada historyczną korelację bliską 0.9 (gdzie 1 oznacza pełną korelację – wtedy kursy obu aktywów poruszają się w taki sam sposób), a korelacja w danym momencie (np. w wyniku silnego ruchu rynkowego) wyniesie 0.75, możemy zagrać pod ten spread.

Konkretny przykład: Korelacja UNI i SUSHI wynosi 0.9. Kurs UNI rusza do góry, SUSHI pozostaje w miejscu, korelacja zmienia się na 0.75. Nasza transakcja spread składa się z dwóch transakcji – LONG SUSHI, SHORT UNI; jeśli korelacja powróci znów do 0.9, zamykamy transakcje i bierzemy spread w wysokości 0.2 * delta ze znormalizowanego kursu SUSHI i UNI.

Oczywiście nie jest to tak proste jak wygląda w tym przykładzie (może na samym początku będzie). Spread trading najlepiej sprawdza się, jeśli posiadamy „najlepsze” – czyli najbardziej odpowiadające rzeczywiści – macierze korelacji danych kryptowalut. Jak wejść w posiadanie takowych?

Być market makerem na tychże parach. Do tego dochodzi również fakt, że im mniejsze wartości spreadu korelacji, tym bardziej dokładnego wykonywania transakcji potrzebujemy. Pomaga w tym oczywiście odpowiedni bot handlowy.

Pomimo nazywania ich strategiami „risk-free”, ryzyko wcale nie jest zerowe. Korelacja może nie powrócić do swoich historycznych wartości (dlatego spread trading polega zazwyczaj na krótkoterminowych transakcjach). Tak samo, gdy wykonujemy arbitraż między-giełdowy, dysproporcje cen mogą się zwiększać w czasie tzw. „Black Swan events”. Dla przykładu – 13 marca 2020 na rynku kryptowalut. Rozjazd cen BTC stale się powiększał wraz z upływem czasu, a sieć była zapchana, przez co niemożliwe byłoby uzupełnienie konta. W krypto nie posiadamy jeszcze cross-giełdowego clearing’u, zatem są to definitywnie wyzwania stojące za kimś, kto chciałby zarabiać na takich strategiach.

Na razie zdaje się, że zagraniem jest longowanie najlepszych kryptowalut (tych, które rosną najbardziej) i nie zastanawianie się nad spread tradingiem. Świetne porady od Su Zhu w tej kwestii:

Niedaleka przyszłość przyniesie nam kolejne grupy aktywów krypto, które charakteryzować się będą podobnym zachowaniem co dziś tokeny blue chip DeFi. Gdy to nastąpi, warto będzie być przygotowanym, aby maksymalizować zysk.

Analiza techniczna BTC i altcoinów

Bitcoin (BTC)

Jak pisałem publicznie na grupie, sprzedałem swoje BTC (80%) na poziomie $15.2 tysięcy, a całą resztę przy $18.2 tysiącach. Czy było to przedwczesne? Prawdopodobnie, jednakże zamierzam w całości przenieść swoje długoterminowe portfolio na poszczególne altcoiny. Nadal będę utrzymywał ekspozycję na cenę BTC poprzez kontrakty terminowe.

Czy to już szczyt? Nie sądzę, gdyż powstają one zazwyczaj na wysoko wolumenowych świecach wzrostowych – długim, ciężkim dla shortów ruchu, przeważnie polegającym na xx% wzroście i natychmiastowym spadku jeszcze tego samego lub następnego dnia.

Obecna formacja na kursie BTC w niczym nie przypomina szczytu. Sadzę, że czeka nas ruch ponad ATH.

Akumulacja pod oporem w trendach wzrostowych jest bycza. Niedźwiedziom nie udało się utworzyć podwójnego szczytu i zepchnąć ceny niżej. HODL!

Ethereum (ETH)

Znaczącym wyznacznikiem dla altcoinów jest kurs ETH w stosunku do BTC (para ETH/BTC). Jeśli trwa na niej trend spadkowy – spodziewajmy się, że lepszą inwestycją będzie BTC. Adekwatnie, przy trendzie wzrostowym, lepiej inwestować swoje środki w altcoiny.

Obecnie ETH/BTC znajduje się w trendzie spadkowym, co potwierdza słabość altcoinów (oprócz DeFi) wobec BTC. Wczoraj ETH/BTC wykonało ruch w postaci – zejście poniżej dołka, narysowanie strasznej czerwonej świecy spadkowej i szybki powrót powyżej dołka, w następnym ruchu dziennym. Prawdopodobnie spędzimy nieco czasu pod niebieskim wsparcie, szczególnie z BTC idącym na ATH. Przebicie niebieskiej linii i utrzymanie sugerować będzie przedwczesne nadejście świąt dla naszych pozycji w altcoinach.

Para ETH/USD prezentuje się znacznie lepiej, do końca roku istnieje możliwość zawitania w regionie $700 USD, gdzie znajduje się następny ważny opór miesięczny (to właśnie rejekcja tego poziomu spowodowała kontynuację spadków w minionym trendzie niedźwiedzia).

Na niższych interwałach czasowych widzimy przebicie szczytu i kontynuację wzrostu. Start ETH 2.0 (jeśli zostanie osiągnięty wymagany limit depozytów Etheru) powinien stanowić napęd do ruchu powyżej $530-545.

Chciałbyś zobaczyć więcej analiz wykresów? Wpadnij dziś na kanał: https://t.me/KryptoBitHub

Kogo śledzić w czasie wzrostów kryptowalut?

Odwieczne pytanie wszystkich nowych osób, czyli kogo śledzić w czasie wzrostów, kto dzieli się świetnymi analizami kryptowalut? Mój wybór pada na dwóch traderów: cuban i Messiah. Obaj są doświadczonymi krypto traderami. Każdy z nich publicznie opowiada o tym, co kupuje (zazwyczaj) lub sprzedaje. Ich spojrzenie na rynek jest fenomenalne, co potwierdzają publiczne rekordy (cuban robiący 80k USD na altach na Binance dwa miesiące temu i wychwytujący dołek na YFI). Cuban prowadzi firmę prop-tradingową handlującą krypto, Messiah natomiast jest czołowym shitcoinowcem, programistą i założycielem HXRO. Nie zapomnijcie dodać ich na Twitterze do obserwujących.

(ps. nie, nie mam z nimi nic wspólnego, po prostu są bardzo dobrzy i piszą o swoich zagraniach za darmo).

Jeśli nadal macie problem z dziwnym słownictwem, którym operuje się w krypto, koniecznie przeczytajcie Krypto Leksykon od bogaty.men: KryptoLandia – 9 – Krypto Leksykon cz.2

Poprzedni artykuł z serii Stokarz Czyta Rynek: Traktat o Małpach – Stokarz Czyta Rynek #70

Od Redakcji

Niniejszy artykuł ani w całości ani w części nie stanowi „rekomendacji” w rozumieniu przepisów ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi czy Rozporządzenia Parlamentu Europejskiego i Rady (Ue) Nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE oraz Rozporządzenia Delegowane Komisji (Ue) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniające dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy. Zawarte w serwisie treści nie spełniają wymogów stawianych rekomendacjom w rozumieniu w/w ustawy, m.in. nie zawierają konkretnej wyceny żadnego instrumentu finansowego, nie opierają się na żadnej metodzie wyceny, a także nie określają ryzyka inwestycyjnego.