Nevada Gold Mines | Barrick i Newmont – historia kooperacji cz. 3

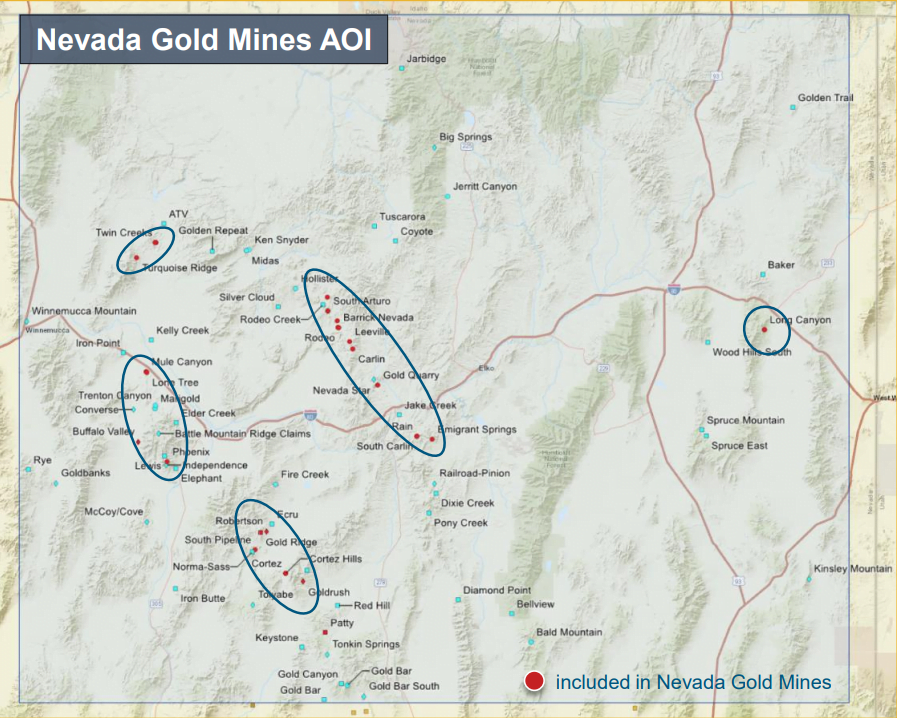

Powołana do życia w 2019 r. Nevada Gold Mines, to wspólna operacja typu joint venture dwóch gigantów globalnego miningu – Barrick Gold i Newmont Corporation. Jest to kompleks kilku kopalni złota zlokalizowany w stanie Nevada. Operacja łączy kopalnie Long Canyon, Carlin, Goldstrike, Turquoise Ridge, Phoenix i Cortez oraz planowaną Goldrush w jedno przedsięwzięcie. Podział udziałów to 38.5% dla Newmonta i 61.5% dla Barricka, który pozostaje operatorem przedsięwzięcia.

Niniejszy wpis jest ostatnią częścią cyklu poświęconego Nevada Gold Mines. Poprzednie części są zalinkowane poniżej:

- Nevada Gold Mines | Barrick i Newmont – historia kooperacji cz. 1

- Nevada Gold Mines | Barrick i Newmont – historia kooperacji cz. 2

Rozwiązanie problemu konkurencyjności

Co kierowało zatem Barrick Gold, że najpierw dążył to wrogiego przejęcia Newmont a następnie gdy to nie wyszło zaproponował swojemu największemu konkurentowi operację joint venture w Srebrnym Stanie?

Przyczyną były koszta operacyjne oraz potrzeba zwiększenia rezerw. Dane Barricka za pierwszy kwartał 2018 r. dla wszystkich operacji globalnie mówiły o zmniejszeniu się ich rezerw z 64.4 mln. uncji do 62.3 mln. uncji i średniego ppm 1.56. Gigant raportował, że spadek był związany z wyczerpywaniem się złóż w kopalni odkrywkowej Cortez Hills a także zmian jakie przeprowadzano w operacjach w Tanzanii.

CEO Barricka Mark Bristow poinformował najpierw udziałowców że ewentualne przejęcie Newmont, globalnie mogłoby pozwolić zaoszczędzić łącznie 7 mld USD. Barrick znany jest z dość agresywnej postawy rynkowej, podczas gdy Newmont uważany jest za konserwatywną firmę. Podczas rozmów na temat przejęcia Newmont Goldcorp przez Barricka, obydwie strony nie potrafiły jednak dojść do konsensusu w kontekście ewentualnych działań administracyjnych.

Dużą w tym rolę miał głęboko zakorzeniony w świecie anglosaskim kult CEO. A CEO obu firm okazali się osobistościami o silnym charakterze. Albo też nie przyzwyczajonymi do negowania ich opinii, co na jedno wychodzi. Po odmownej odpowiedzi w sprawie przejęcia, zarząd Barricka skupił się na propozycji dotyczącej „planu minimum”, czyli współpracy operacyjnej w Nevadzie. A to już znalazło zainteresowanie w oczach zarządu Newmont. Tak się składa, że na obszarze Nevady, obaj giganci posiadają operacje wręcz ze sobą sąsiadujące. A w ramach wspólnej operacji, synergia w cięciu kosztów miała wynieść nawet 4.7 mld USD.

W lipcu 2019 r. giganci zawiązali zatem partnerstwo joint venture. Tak powstała Nevada Gold Mines LLC. Zawiera ona w sobie 61.5% udziałów Barrick Gold oraz 38.5% Newmont Goldcorp. Operatorem wspólnej inwestycji pozostaje Barrick.

Metodologiczny ból głowy

W skład połączonej operacji wchodzi 10 podziemnych oraz 12 odkrywkowych operacji, a także infrastruktura przerobowa i administracja. Kopalnie te w 2018 r. odpowiedzialne była za wyprodukowanie gigantycznej liczby 4.1 mln uncji złota. Jest to 127.5 tony czystego złota. Biorąc pod uwagę że w całych Stanach Zjednoczonych wydobyto w 2018 r. 221.5 ton złota, to operacje wydobywcze Newmont i Barrick w Nevadzie odpowiadały za 57.5% całej amerykańskiej podaży żółtego metalu.

Dla wszystkich analityków produkcyjnych, joint venture mogło jednak powodować ból głowy. Opracowując ten temat, autor spotkał się zarówno z liczeniem Nevada Gold Mines jako pojedynczą operację, jak i z próbą rozbicia jej na części składowe zarówno pod względem akcjonariatu jak i operacyjnym.

Dotychczas za największą kopalnię złota uznawano uzbecki Muruntau, który w 2018 r. zaraportował wydobycie 2-2.4 mln uncji. Jako że jest to operacja w 100% rządowa, a dodatkowo liczby tej nie można zweryfikować, to niektórzy z analityków poddają rzeczywiste wolumeny wydobycia pod wątpliwość. Uzbekistan to kraj rządzony autorytatywnie a powyższe dane znajdują się na stronach ministerialnych z zastrzeżeniem, że rzeczywista wysokość produkcji może być utajniona. Ma to odzwierciedlenie w raportach części z analityków oraz m.in. wspomnianych gigantów. W nich Muruntau czasem się pojawia a czasem nie.

Problem, jak traktować Nevada Gold Mines łączy się z tym nierozerwalnie. Jako jedna operacja, przewyższa ona produkcję roczną Muruntau. Ale jeżeliby liczyć według udziału akcjonariatu, to część Barricka jest nieznacznie mniejsza. Kolejną w kolejności jest część należąca do Newmont. Ponadto, w wyliczankach typu „top 10 kopalni złota” zawsze przecież liczono składowe Nevada Gold Mines jako osobne kopalnie.

Autor jednak postarał się odrobić pracę domową i ma nadzieję, że znajdzie ona uznanie w oczach czytelników.

Struktura operacji i liczby

Już w poprzedniej części autor wskazywał, że ustalenie liczby kopalni w Nevadzie jest różne w zależności od źródeł. I ponownie metodologia przyjmowana owocuje jednym wielkim koszmarem obliczeniowym. W sprawozdaniu finansowym Barricka kopalnie są pogrupowane terytorialnie w pięć jednostek terytorialnych. Oficjalna strona Nevada Gold Mines mówi o ośmiu operacjach. W innych opracowaniach znajdziemy również inne liczby.

Oryginalnie w skład joint venture wchodziły lokacje, będące operacjami odkrywkowymi, mieszanymi albo podziemnymi. Jako pojedyncza lokacja można rozumieć np. kilka kopalni. Dobrym przykładem jest Carlin w posiadaniu Newmont Goldcorp. Tam w skład kompleksu wchodzą trzy kopalnie odkrywkowe oaz cztery podziemne.

Autor zdecydował się zatem oprzeć na metodologii uniwersytetu Nevada w Reno i ich opracowaniu o stanowym przemyśle wydobywczym. Dane statystyczne w kontekście joint venture to zatem następujące lokacje:

- Twin Creeks – wyprodukowała 237,644 uncje w 2019 r.

- Turquoise Ridge – wyprodukowała 406,066 uncji w 2019 r.

- Phoenix – wyprodukowała 160,700 uncji złota w 2019 r.

- Lone Tree – wyprodukowała 17,483 uncje w 2019 r.

- Betze-Post – 493,546 uncji w 2019 r.

- Arturo – 21,029 uncji wyprodukowanych w 2019 r.

- Pipeline – 543,335 uncjiw 2019 r.

- Cortez Hills – 400,389 uncji w 2019 r.

- Goldrush – projekt w budowie

- Carlin + Goldstrike / Eastern Nevada Operations – wyprodukowała w 2019 r. 880,615 uncji złota

- Meikle – 331,271 uncji złota w 2019 r.

- Long Canyon – wyprodukowała 189,965 uncji złota

Suma powyższych daje liczbę prawie 3.7 mln uncji złota wyprodukowanych w 2019 r. Klejnotami koronnymi wspólnej operacji pozostają dwie kopalnie:

- Carlin to ulokowana na kompleksie geologicznym Carlin Trend to operacja w Nevadzie w USA, będąca w posiadaniu Newmont. W jej skład wchodzą trzy kopalnie odkrywkowe i cztery podziemne. Całość rezerw szacowana jest na 12.46 mln oz. Newmont otworzył tę operację odkrywkową w 1965 r. dodając do niej operacje podziemne w 1994 r. W 2018 r. wyprodukowano 927 tys oz, co jest spadkiem w porównaniu do 972 tys. oz z 2017 r.

- Goldstrike należał do Barrick Gold podobnie jak zlokalizowana na niedalekim obszarze operacja Cortez mająca podobne wolumeny wydobywcze. W 2017 r. Barrick Gold podjął decyzję aby traktować obydwie operacje jako jedno przedsięwzięcie i ochrzcił je mianem Barrick Nevada. Jednak nazwa Goldstrike jest tu bardziej chwytliwa i wciąż pozostała w powszechnym użyciu. Goldstrike plus Cortez w 2018 r. wyprodukował 1.7-2.1 mln oz. w zależności od źródeł.

We wszystkich operacjach pod zarządem Nevada Gold Mines zatrudnienie znajduje blisko 7 tys ludzi, podczas gdy w całym przemyśle wydobywczym na terenie stanu jest to około 15 tys. Oznacza to, że Barrick i Newmont osobno, były już gigantami z którymi należało się liczyć. A co dopiero razem.

Nie powinno zatem dziwić, że Nevada Gold Mines z miejsca trafiły na pozycję numer jeden na liście producentów złota w Nevadzie. Już wcześniej zarówno Barrick jak i Newmont Goldcorp byli jednymi z ważniejszych pracodawców sektora wydobywczego w tym stanie. Przez utworzenie wspólnej operacji, stali się niedoścignionym gigantem. Liczba prawie 3.7 mln uncji złota w 2019 r., plus wydobycie srebra oraz wielokrotnie większe ilości miedzi robi wrażenie. W szczególności gdy numer dwa na liście producentów złota w Nevadzie – Kinross – mógł pochwalić się w 2019 r. „zaledwie” 538 tys uncji.

Joint venture rok później, czyli plany na przyszłość

Według oficjalnych danych, wspólna operacja gigantów była ogromnym sukcesem. Podczas pierwszego roku działalności osiągnięto wyznaczone cele. Zrobiono to nawet pomimo pandemii koronawirusa. Mark Bristow skupił się m.in. na integracji elementów operacyjnych i scaleniu aktyw wniesionych do Nevada Gold Mines, w tym największych kopalni.

“By removing the fences that had previously separated geologically connected assets, mines and projects that clearly belonged together could be combined into larger and more efficient operations, with substantial savings as an immediate benefit. Even more important, this merger has created a platform from where we can see a bright new future for NGM as the leader of its industry in every respect: truly a case of the best assets and the best people delivering the best returns.”

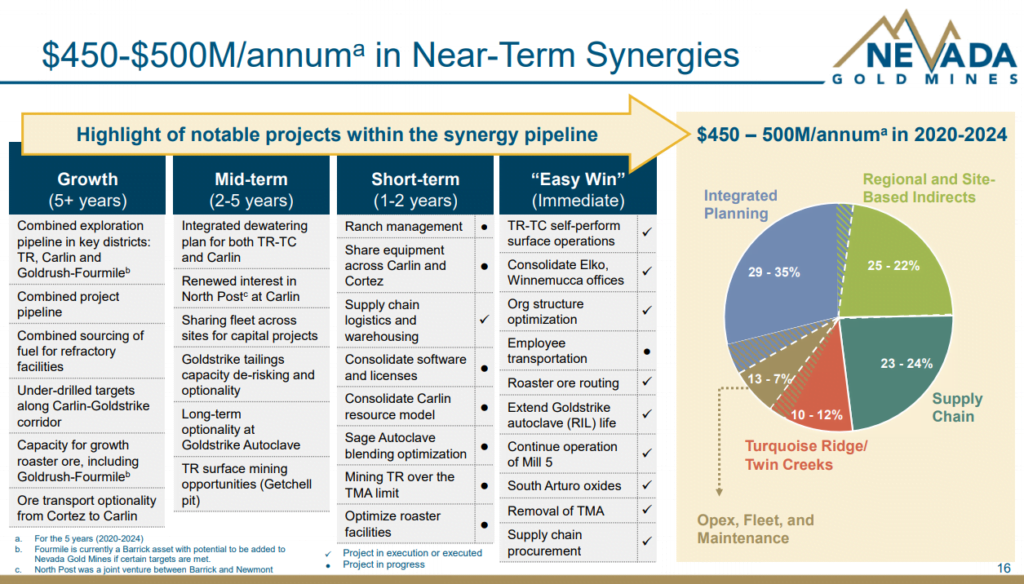

Podstawowe założenia wspólnej operacji na najbliższe lata są zatem dosć proste:

- Utrzymanie profilu produkcji rzędu 3.5-3.8 mln uncji rocznie przez okres najbliższych 5 lat;

- Szybka integracja aktyw celem uzyskania oszczędności rzędu 450-500 mln USD rocznie przez okres 5 lat;

- Wytworzenie synergii pomiędzy sąsiadującymi obszarami co ma w rezultacie ułatwić poszukiwanie dalszych złóż i zwiększeniu wskaźnika ppm;

Detaliczne założenia, wraz z przewidywalnymi ramami czasowymi prezentują się jak na poniższej grafice:

W ramach wspólnego działania prognozy na wydobycie w 2020 r. są niższe niż 3.7 mln uncji osiągnięte w 2019 r. czy 4.1 mln z 2018 r. Prognozowane jest wydobycie 3.6 mln uncji żółtego kruszcu. Spadek spowodowany jest koniecznymi pracami strukturalnymi w niektórych z inwestycji, m.in. w Cortez. W ramach wspólnej działalności, Newmont deklaruje ilość udowodnionych i prawdopodobnych rezerw jako 17.3 mln a Barrick jako 27.7 mln uncji. Zawartość złota w rudzie czyli tzw. grade wyrażany w ppm (parts per million) czyli gramach na tonę szacuje się w dla całości operacji jako 2.3 g/t.

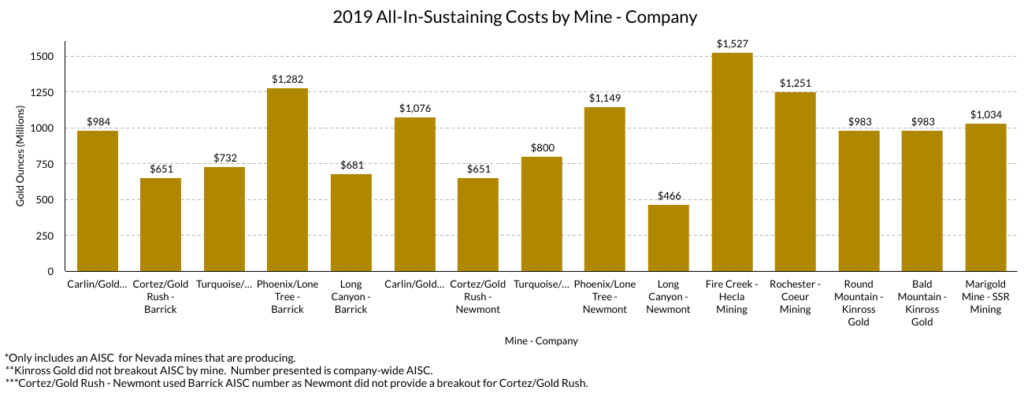

All-in-sustaining-cost za 2019 r. okazał się bardzo podobny wobec tego jaki autor raportował w części pierwszej a w zależności od kopalni prezentuje się on następująco:

Choć metodologia liczenia tegoż może różnić się w zależności od przedsiębiorstwa i jurysdykcji. W szerszej perspektywie potwierdza to, że w porównaniu do konkurencji Barrick i Newmont ze wszystkich firm wydobywczych złota w Nevadzie mają najtańsze do eksploatowania złoża.

I tu ważna informacja, dla czytelników pragnących sprawdzić dane samodzielnie. Autor oparł się na źródłach korporacyjnych oraz opracowaniach. Ale jako, że operatorem Nevada Gold Mines pozostaje Barrick, to też na stronie korporacyjnej joint venture znajdują się dane przedstawione jako suma powyższych:

- 100% dla operacji Barricka za okres do 1 lipca 2019 r i 0% dla operacji Newmont za ten sam okres;

- 61.5% wspólnie dla operacji Barricka i Newmont za okres od 1 lipca 2019 do końca roku.

Lepiej zatem opierać się na raportach rocznych osobno dla każdego z gigantów.

Do powyższych danych należy dodać, iż trwa rozwój inwestycji Goldrush. Ponadto Barrick pracuje nad rozpoznaniem złoża Fourmile, które ma potencjał aby dodać go do całości przedsięwzięcia. Oba wspomniane zaliczane są perspektywicznie do kategorii tzw. Tier 1, czyli wysokopoziomowych operacji, które będą w założeniu wydobywać rocznie powyżej 500 tys. uncji.

Połączenie sił nie odbyło się oczywiście bez problemów. W grudniu 2019 r. przestano uznawać związek zawodowy pracowników Newmont. Sprawa eskalowała i związkowcy doczekali się ponownego uznania ich za związek zawodowy w sierpniu 2020 r., co dodatkowo w październiku 2020 r. potwierdzone zostało sądownie.

Podsumowanie

- Wspólna operacja dwu gigantów, uznawanych przez rynek za konkurencję;

- Stworzenie joint venture celem poprawienia wszelkich możliwych wskaźników;

- Nieznaczny spadek produkcji rocznej spowodowany pracami inwestycyjnymi w kopalniach;

- Współpraca w kontekście badania złóż wspólnie z pominięciem wyznaczonych granic działek;

- Znaczące zwiększenie ilości rezerw oraz wskaźnika ppm.

Same plusy i wielkie sukcesy? Nie do końca.

Nevada to jedna z najkorzystniejszych jurysdykcji w świecie dla sektora wydobywczego. Rezerwy złota tam się znajdujące są drugie co do wielkości po RPA. Autor opisywał to dokładniej w części drugiej cyklu. Zyski wydawałyby się zatem gwarantowane. Ale jak autor wspomniał w pierwszej części cyklu – po zdjęciu najbogatszej warstwy wierzchniej rudy, kopie się za żyłami głębiej. A zawartość złota w rudzie stopniowo się zmniejsza. W ostatniej dekadzie ilość nowo odkrywanych złóż zmalała znacznie, a giganci coraz częściej ryzykują i rozpoczynają wydobycie z dotychczas nieruszanych rejonów Afryki i Oceanii. Coraz śmielej mówi się o eksploracji dna morskiego, a wizje dotyczące górnictwa kosmicznego, choć futurystyczne, to coraz częściej pojawiają się w mediach branżowych.

Raportowane rezerwy Nevada Gold Mines, łacznie dla obu graczy to 48.3 mln uncji. Jest to niespełna 14 lat wydobycia rzędu rocznego 3.5 mln uncji, czyli minimalnego z przedziału deklarowanego. Przy założeniu że nie zmieni się zawartość złota w rudzie A im głębiej tym bardziej będzie ona spadać. Newmont i Barrick będą musiały zatem skupić się na poszukiwaniu nowych złóż w regionie, albo będą musiały liczyć na znaczne wzrosty ceny produktu. Tak aby przy przedłużaniu kontraktów długoterminowych w okresie ich zapadalności udało się uzyskać lepsze ceny. Oczywiście wzrost i utrzymanie ceny wyrażonej w USD będzie miało przełożenie na ekonomiczną opłacalność pewnych dotychczas nieopłacalnych do eksploatacji złóż.

Czy wspólna operacja zmieniła pozycję rynkową obu graczy? Newmont na dziś dzień nadal pozostaje największą firmą wydobywającą złoto, zarówno pod względem kapitalizacji jak i wolumenu. Barrick wciąż goni swojego największego konkurenta. Powołanie joint venture nie wpłynęło na wycenę akcji obu firm. W obydwu przypadkach nadal wzrosty skorelowane są z ceną złota. Kurs Newmont wyceniany jest w okolicy 67 USD. Barrick oscyluje w obszarze 27 USD.