JP Morgan ostrzega przed odwróconą krzywą rentowności i kolejnymi bilionami USD na stymulację rynków.

Odwrócenie krzywej rentowności

Na początku tego tygodnia, analityk ilościowy banku JP Morgan – Nicholas Panigirtzoglou, zauważył złowieszczy sygnał dla rynku akcji. Podobna sytuacja miała miejsce w połowie 2018 r., gdy zaostrzona polityka monetarna prowadzona przez Fed spowodowała 20% spadki na giełdzie w USA. Kolejny raz mieliśmy do czynienia z podobnymi wydarzeniami późnym latem 2019 r., kiedy chwilowa przerwa w dostarczaniu płynności na rynku repo zmusiła Fed do uruchomienia ponownego dodruku w celu dostarczenia kapitału na rynek pożyczkowy. Również i tym razem jest podobnie. Mianowicie, krzywa rentowności pomiędzy 2-letnimi i rocznymi obligacjami USA spadła poniżej zera. JP Morgan odczytuje taki sygnał, jako kolejną interwencję banków centralnych na rynku.

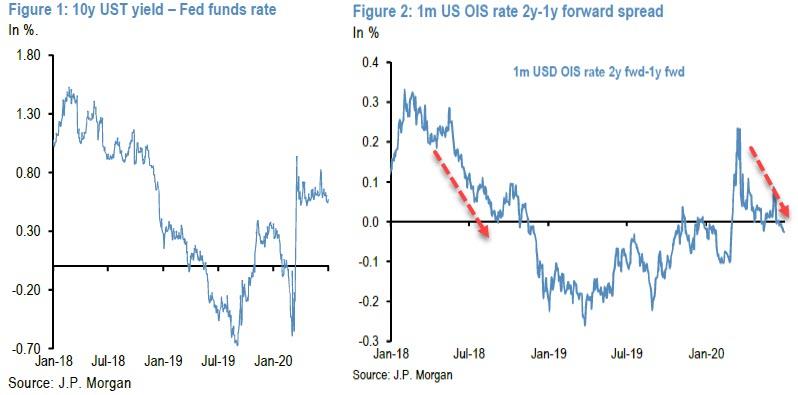

Poniższe grafiki przedstawiają odpowiednio oprocentowanie 10-letnich obligacji USA, które aktualnie oscyluje w okolicach 0.6% (chociaż w pewnym momencie spadło nawet do -0.7%) oraz spread (różnicę w oprocentowaniu) pomiędzy 2-letnimi i rocznymi obligacjami USA.

Do góry i znowu w dół

Przez praktycznie cały 2019 rok spread ten utrzymywał się na negatywnym poziomie co oznaczało, że roczne obligacje USA płaciły więcej niż 2-letnie! Jest to wręcz absurdalne z punktu oceny ryzyka inwestycyjnego (pożyczania kapitału na dłuższy okres czasu i otrzymywania niższej premii).

Wraz z początkiem 2020 roku, spread wrócił do poziomów pozytywnych (obligacje o dłuższej zapadalności płaciły więcej niż te o krótszej zapadalności). Jednakże, reakcja banków centralnych na spadki na giełdach ponownie zbiła spread do negatywnych poziomów. W zeszłym tygodniu osiągnął on wartość -0.03%.

Według analityków JP Morgan oznacza to tylko jedno:

Sugeruje to, że rynki stóp procentowych sygnalizują potrzebę dalszego stymulowania polityki pieniężnej i / lub fiskalnej we wszystkich gospodarkach krajów rozwijających się. Logicznie rzecz biorąc, jeśli Fed pozostanie głuchy na ostatnią próbę wymuszenia ze strony rynku, a dodatkowy bodziec nie zostanie dostarczony, wówczas inwersja w interfejsie może się pogorszyć, ostatecznie stając się bardziej problematycznym sygnałem dla rynków akcji i ryzykownych aktywów.

Krótko mówiąc: jeśli Fed nie chce kolejnego krachu na rynku, lepiej zacząć stymulować gospodarkę z wyprzedzeniem i robić to w bilionach dolarów.

Finansowy Krytyk