Alfa, czyli przewaga na rynku – Stokarz Czyta Rynek #61

Poszukiwaliście kiedyś Świętego Graala (alfa – przewagi) transakcji rynkowych? Ja tak, lecz żadnego nie miałem okazji znaleźć. Uwierzcie, sprawdzałem nawet pod łóżkiem sąsiadów. Za szafą w toalecie i przydworcowym śmietniku. Nigdzie, ale to nigdzie, nie mogłem znaleźć chociażby jednej osoby, która z przekonaniem mogłaby zwięźle i na temat powiedzieć mi, gdzie takowy Graal się znajduje.

Ku mojemu zaskoczeniu, nawet książki historyczne niewiele o nim wspominają. Zdaje się on (Graal) istnieć jako krucha legenda, a raczej jej skrawek, pochopnie lecz z szacunkiem przekazywany ustnie z pokolenia na pokolenie, zachowany gdzieś u podłoża świadomości zbiorowej.

Każdy Czytelnik miał okazję coś kiedyś kupić i coś kiedyś sprzedać. Prawdopodobnie terytorium naszych rozważań ograniczone będzie do nabywania przedmiotów potrzebnych. Jabłka, jarmużu, czy jagód goi. Jednak część z Was w handlu poszła o krok dalej. Szukając (czegoś) kupiła, z zamiarem sprzedania po cenie większej, mierzonej w jednostce monetarnej, którą w tamtym momencie akurat się posługiwali, bądź była im na rękę. Mowa zatem o muszlach kauri, złocie, denarach, a także bitcoinach i złotówkach.

Zaskoczeniem może być dla wielu, że u swoich podstaw, nie ważne czy rozmawiamy o bezrobociu, wzroście gospodarczym, czy inflacji, leży właśnie taka banalna czynność. Co więcej, to samo też wykonują profesjonalni handlarze. Sprzedają opony zakupione gdzieś taniej, inwestują w sieci spedycyjne, by te opony wozić szybciej i sprawniej, a finalny produkt dostarczany jest do rąk własnych, z piękną opowieścią na metce, przygotowaną przez zespół (do)świadczonych osób od reklamy.

Kiedy otwieramy interfejs giełdy kryptowalut, nie robimy niczego innego. Kupujemy oraz sprzedajmy, drożej, taniej, szybciej, wolniej, wydajniej, przy pomocy botów i algorytmów. Wszyscy poszukujemy alfy. Przepisu, który pozwoli nam zrobić to lepiej od innych, przekonując ich w dodatku, że tak właśnie powinno być.

W nieustannym poszukiwaniu ALFA

Co dla traderów symbolizuje monolit? My, analitycy techniczni rynków finansowych, jesteśmy w linii genealogicznej bliżsi nadwornym astrologom, umysłowo zatrzymanym w książkach historycznych. Krytykę tę kieruję nie tylko w swoją i Waszą stronę, lecz również większych nam graczy. Czytając poranne analizy FOREX przygotowane przez międzynarodowy oddział FX banku inwestycyjnego J.P Morgan, z zaskoczeniem odkryłem, że wierzą oni, a co więcej nachalnie kultywują, tą samą samosprawdzającą się przepowiednię, nazywaną analizą techniczną. Jednak alfa, przewaga strategiczna, której tak pragniemy i poszukujemy, raz jeszcze tkwiła w podejściu naukowym – rygorystycznym systematyzowaniu danych, wykrywając anomalie.

Dlatego takim zaskoczeniem było pojawienie się ilościowców. Maszyn obliczeniowych w garniturach mężczyzn i kobiet wpatrzonych w kanciaste (wtedy jeszcze) ekrany komputerów.

Jak powinniśmy myśleć o ryzyku i prognozowanych wzrostach?

Witruwiusz radzi przyjąć podejście nielinowe, czy jak niektórzy mówią: ,,sprzeczne z fundamentalną intuicją”. (może właśnie dlatego oferuje ono więcej alfa i realnych zysków, niż spazmatyczne przeprogramowanie psychologiczne oferowane nam przez książki poświęcone psychologii rynkowej?).

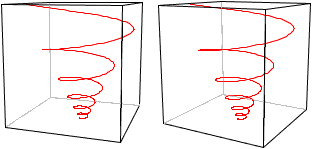

Spójrz na nie (zysk oraz ryzyko) jak na zwiększającą się, dziką spiralę zmienności, proporcjonalną do upływającego czasu. Pomijając egzogenny szok, który pojawia się wtedy, gdy tylko historia ma na to ochotę (ciągnie dalej Witruwiusz) można myśleć o tej spirali potencjalnej energii i zmienności jako rozpoczynającej się od dna i rosnącej w miarę upływu czasu. Dla rynków funkcjonujących 23/24 godziny dziennie, takich jak spot FX – można rozważyć otwarcie giełdy w Nowej Zelandii jako dno spirali, a ekstremum dzikości jako godziny szczytu na giełdzie w Nowym Jorku.

Nie zawsze zmienność i zarazem niebezpieczeństwo Twojej transakcji zależne jest od prostego ciągu dnia, lecz jest to pewna struktura myślowa, która idealnie obrazuje, jak powinieneś dostosować swój handel w zależności od warunków, adaptując je do reszty systemu. Czas jest najbardziej niedocenianym aspektem handlu. Ile osób pisze o czasie, rozważając cokolwiek związanego z giełdą?

Kto zastanawia się, w których godzinach (przecież tak bardzo rządzących naszym dziennym rytmem) zwiększenie rozmiaru pozycji lub wolumenu jest bezpieczniejsze, kiedy Twoje zlecenia uderzać mogą o statyczną płynność sennych jeszcze animatorów rynku (maszyny też śnią przecież o elektrycznych owcach!), a kiedy ryk rozwydrzonych byków, słyszalny jeszcze zza oceanu, okazać się może wczesnym sygnałem do redukcji naszego wystawiennictwa po stronie short?

Tylko kilka przejawów tego z życia to:

- Ryzyko 0.3% na transakcji w czasie otwarcia giełdy w Nowej Zelandii to nie to samo, co ryzykowanie 0.3% w godzinach pracy w Nowym Jorku.

- Jest więcej „powodów”, dla których rynki mają się poruszać i coraz więcej graczy sięga po dodatkowe dolary w swoich kieszeniach, gdy słońce przesuwa się na zachód.

- Oczekiwany zwrot indywidualnego spekulanta na

transakcję najlepiej resetować za każdym razem, gdy słońce wschodzi w nowej „strefie zmienności”.

Zapomnij o matematyce, zapomnij o modelowaniu – spójrz na sposób, w jaki spirala rozszerza się [na zewnątrz] i czas [w górę]. Uwzględnienie tego samego może sprawić, że z tracenia pieniędzy na giełdzie, zaczniesz przynajmniej zatrzymywać je dla siebie. Alfa jest nieintuicyjna.

PS. Najprostszym sposobem na rozpoczęcie aplikowania czasu w swoich strategiach rynkowych jest prowadzenie szczegółowych notatek z zachowania ceny BTC/USD w godzinach startu giełd w: Londynie, Nowym Jorku, a także Tokio. Wymaga to oczywiście wzięcia handlu na giełdzie na poważnie, tak jak każdego innego zawodu, który mógłbyś wykonywać.

Sprawny obserwator, zauważy być może wtedy, że niewyspany europejczyk ma skłonności do spychania nieco kursu, mieszkaniec Ameryki charakteryzuje się bardziej optymistycznym nastawieniem, a sesja z kraju kwitnącej wiśni zazwyczaj prognozuje (z pewnym elementem niepewności) pierwsze momentum przyszłego dnia.

Analiza techniczna kursu Bitcoina

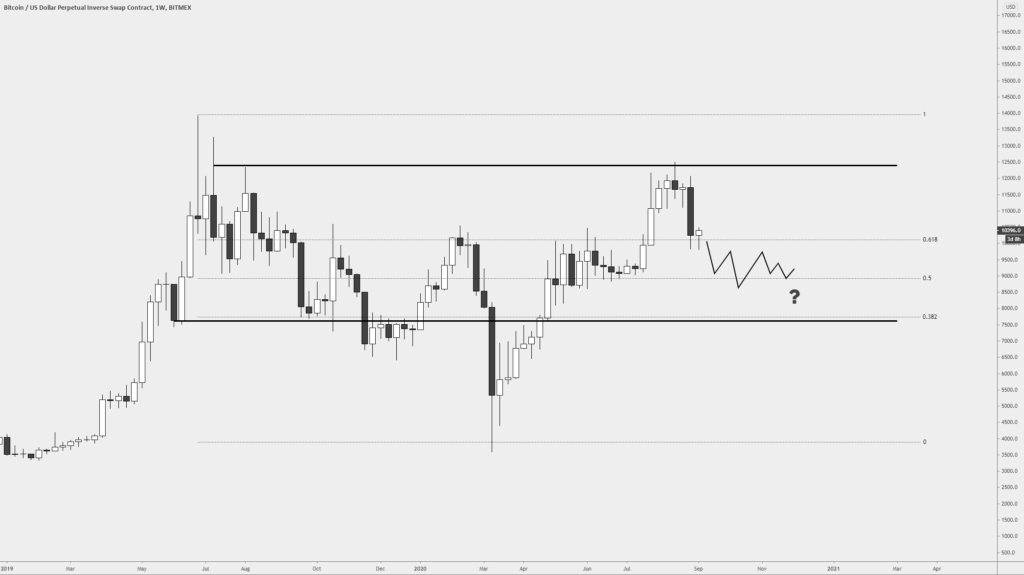

Wracając do analizy technicznej, którą rozkoszujemy się w ramach tej serii co tydzień. Na pierwszy ogień idzie wykres XBT/USD na interwale tygodniowym!

Wykonałem dwie rzeczy. Po pierwsze, podzieliłem wykres na kanał horyzontalny. Górna linia (opór) została wyznaczona od miejsca szczytu tygodniowej świecy z sierpnia 2019 r., gdyż jest to dla mnie kluczowy punkt, w którym cena zanegowała tamtejszy trend wzrostowy. Dlaczego nie wziąłem pod uwagę szczytu na około $13,000? Ponieważ po pierwszej korekcie z tego miejsca nie miałem pewności, że trend wzrostowy został zakończony. Dopiero ponowny spadek po re-testu tego poziomu sprawił, że poziom ten nabrał większego znaczenia (w moim subiektywnym mniemaniu). Dół kanału został zaś pociągnięty od momentu pierwszej znaczącej korekty na początku tegoż trendu.

Stosuję kanały horyzontalne po tym, jak nauczyłem się ich aplikacji od TraderSZ i TraderXO (koniecznie sprawdźcie ich na Twitterze!). Przykładają oni również sporą wagę do tzw. „mid point” – czyli po prostu środka kanału wyznaczanego zazwyczaj poprzez narzędzie zniesienia Fibonacciego. Jak w takim kontekście zachował się kurs?

Zahaczenie o górę kanału -> korekta do poziomu 0.5, czyli środka. Znajdujemy się zatem na ważnym tygodniowym wsparciu, a jak stare porzekadło mówi – nie sprzedajesz wsparcia w trendzie wzrostowym, chyba że masz ku temu naprawdę dobry powód.

HH, HL i HH, HL?

Na kolejny wykresie pociągnąłem narzędzie zniesienia Fibonacciego od ekstremów kanału (dół od $3800, gdyż tam była średnia dołka na giełdach spot BTC/USD – wykres na BitMEXie jest nieco przesunięty, ze względu na silne likwidacje z tego okresu). W takim kontekście, znów kurs znajduje się na wsparciu (0.68). Co więcej, jeżeli pociągnęlibyśmy linię horyzontalną w tym miejscu, okazałoby się, że dawny opór cenowy służy teraz za wsparcie.

Dodatkowo, utrzymanie obecnego poziomu oznaczałoby powstanie struktury HH, HL i HH, HL – czyli wyższych szczytów i wyższych dołków, stanowiącą dobry drogowskaz w celu identyfikacji kontynuacji trendów. Dlatego też, mając tą wiedzę, szukam okazji do zajęcia pozycji long w grze intraday (tłumacząc na ludzki: po prostu jak zawieram transakcje w ciągu dnia, posiłkując się wykresami np. 1H, czy 3m).

Złamana głowa z ramionami w grze?

Jeszcze jednym scenariuszem, na który przygotowuję się mentalnie, gdyby moja strategia bycia long z obecnego miejsca się nie sprawdziła, jest celowanie w formację głowy z ramionami. Ale nie do końca. Osobiście, jak być może wiecie, bliżej mi do czystego Price Action i wsparć, oraz oporów, jednak nie sposób napomnieć o tej strategii. Spadek do poziomu ~$8,900 USD na kursie BTC, utworzyłby zalążek czegoś, co traderzy mogliby uznać za tworzącą się formację głowy z ramionami.

W tej sytuacji spodziewam się silnego shortowanie w tych okolicach ($8,400-$8,900 około, w zależności jak silny byłby spadek). Nie interesuje mnie granie na wzrosty przy pierwszej okazji, lecz obserwowanie kursu i zajęcie dużej pozycji swing long, w momencie pierwszych oznak słabości sprzedających.

Wskaźnikowy zawrót głowy

Zauważyliście zapewne, że w swojej analizie korzystam z narzędzi przygotowanych przez tradera @cubantobacco. Kolorowane świece, które możecie teraz zobaczyć, wrażliwe są na liczne dane płynące z ceny – w dużej mierze są to kombinacje średnich kroczących. Strzałkami zaznaczyłem miejsca, w których otrzymywaliśmy sygnał adekwatny do obecnego – czyli pro-spadkowy na wykresie tygodniowym. Warto jest mieć to na uwadze i nie być zbyt upartym bykiem, jeśli rynek zacznie kroczyć przeciwko nam.

Sygnał spot BUY

Znów wskaźnik od Cubana. Tym razem jest to „spot buy guide”. Biorąc pod uwagę dane z wykresu, możecie dokładnie zobaczyć, gdzie wskazywał on na zakup spot BTC i HODL. Obserwacja skuteczności, czy szukanie usprawiedliwienia swojej pro-wzrostowej pozycji? Sami zadecydujcie!

Gdyby świat stanął (na chwilę) w płomieniach

Jak w przypadku (prawie) każdej transakcji na parze BTC/USD, posiadam zlecenia stop-loss. Krótkoterminowo chciałbym wskoczyć w pozycję short (i zamknąć longi), jeżeli kurs zejdzie znów do poziomu $9,800 USD. Czekać będę wtedy na niewielki re-test (pierwszy czerwony prostokąt) i dołożenie do pozycji, po przełamaniu wsparcia. Dlaczego? Ponieważ uważam, że kolejne zejście do tego konkretnego wsparcia będzie negatywne dla byczego scenariusza i zamierzam rozegrać swoją strategię wejść z momentum rynkowym.

Dokładna wizualizacja umieszczenia zleceń stop-loss i take profit została pokazana na powyższym wykresie.

Powrót do bycia bykiem – nieco hopium na pocieszenie

Wracając do czerni wykresów intraday – jednym z narzędzi, z których korzystam są średnie EMA, MA i VWAP. Ja możemy zauważyć, kurs zatrzymał się na linii średniej EMA 20. Ta obserwacja zbiega się z wnioskami poczynionymi we wcześniejszej części analizy. Spójrzmy teraz na wykres intraday.

W obecnym kanale horyzontalnym wyróżnić możemy jego górną część – stanowiący opór poziom, z którego cena odbijała oraz dolne ograniczenie – wielokrotnie już testowane wsparcie.

Chcemy zaobserwować w jaki sposób, a także w jakich okolicznościach cena podchodziła do oporu i jaka była jej reakcja. Co widzimy? Silny ruch, dotknięcie oporu i jego momentalne odrzucenie. Pierwsza świeca na większym wolumenie, następnie brak kontynuacji i spadek. Przyjrzyjmy się teraz drugiemu przykładowi.

Konsekwentnie niemalejący mocno wolumen, a samo podejście pod najważniejszy lokalny opór zakończyło się lekkim odbiciem i drugą, natychmiastową próbą podejścia. To sprawia, że spodziewam się dalszego ruchu w górę, dotykają miesięcznej linii VWAP na poziomie ~$10,700 USD.

Tak więc jestem w pozycji long BTC, celując najpierw w VWAP miesięczny, a później dalszą ekspansję w górę. Mój punkt inwalidacji transakcji znajduje się na poziomie, o którym mówiłem wcześniej – $9,800 USD. Spadek tam, a następnie re-test (pamiętacie plan na shorta?) -> zmiana pozycji ze swing long, na swing short, z dołożeniem do pozycji również według planu. Owocnego tygodnia handlowego!

Ciekawostka na tydzień

Doświadczony trader, z którym mam przyjemność dzielić się spostrzeżeniami na temat rynku, zadał mi ostatnio interesujące pytanie, nad którym spędziłem nieco czasu i szczerze mówiąc wszystkie moje trafy były ślepe.

Brzmiało ono: ,,Dlaczego modele log-wzrostu (takie jak S2F od znanego w społeczności kryptowalut Plan B) są błędne?”

Odpowiedź: Gdyż modelujemy pojedynczy fenomen, ekstrapolując i przekładając go na niepewną przyszłość, pełną wariacji i odchyleń od (nowych) norm.

Zatem, już dodając od siebie, warto ostudzić nieco emocje i nie prognozować, że cena Bitcoina osiągnie w niedalekiej przyszłości, nieuniknione $100,000 USD, gdyż na to wskazuje model wzrostu logarytmicznego w oparciu o wcześniejsze tempo wzrostu BTC. Szybciej, niestety, klasa aktywów jakimi są kryptowaluty, rozszerzy swoją objętość poprzez inflacje w postaci wydawania nowych altcoinów. Ale czy powinniśmy się tego dziwić, bądź być oburzeni?

Nieuporządkowanie wzrasta z czasem, a nie maleje. Raz wyzwolony dziki potencjał kryptowalut, nie zatrzyma się w miejscu, z podkulonym ogonem wracając do bezpiecznej przystani Bitcoina. Owszem, może się tak dziać lokalnie, lecz głupotą byłby maksymalizm podejścia i nie wzięcie pod uwagę dołożenia do swojego portfolio kryptowalut, takich jak Ethereum (ETH).

Link do ostatniego artykułu z serii:

Od Redakcji

Bithub Flesz już na naszym kanale YouTube. Zapraszamy codziennie o 19:00 na skrót najważniejszych wydarzeń dnia z branży kryptowalut i finansów, komentarze i rozważania na temat tego, co może przynieść kolejny dzień! Program prowadzi Bitcoin Feniks.

Niniejszy artykuł ani w całości ani w części nie stanowi „rekomendacji” w rozumieniu przepisów ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi czy Rozporządzenia Parlamentu Europejskiego i Rady (Ue) Nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE oraz Rozporządzenia Delegowane Komisji (Ue) 2017/565 z dnia 25 kwietnia 2016 r.uzupełniające dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy. Zawarte w serwisie treści nie spełniają wymogów stawianych rekomendacjom w rozumieniu w/w ustawy, m.in. nie zawierają konkretnej wyceny żadnego instrumentu finansowego, nie opierają się na żadnej metodzie wyceny, a także nie określają ryzyka inwestycyjnego.