Jak nie inwestować w złoto | Subiektywny nie-poradnik cz. 2

Dlaczego autor decyduje się na taki temat? Powodem jest chęć udzielenia podpowiedzi i uchronienia zainteresowanych taką formą inwestycji przed popełnieniem błędów. Bo w czasie kryzysu finansowego w który pewnym krokiem zmierzamy, chętnych na finansowe owoce naszej ciężkiej pracy znajdzie się wielu. Dodatkowo, celując w metale w kontekście składowej portfolio, można popełnić kilka błędów, w szczególności jeżeli jest się początkującym w temacie.

Część pierwsza wpisu znajduje się poniżej:

Zapytajmy zatem specjalistów internetowych

I gwoli uświadomienia – nie chodzi to krytykę konkretnej osobistości a casus opisywany pochodzić będzie z obserwacji kilku źródeł. Dla potrzeb ujednolicenia, nazwiemy naszego anty-bohatera „guru”.

A zatem zdecydowaliśmy się na inwestycję, ale nie bardzo mamy pojęcie „co”, „jak”, „gdzie” i od czego zacząć. Wiemy jednak, że bez znajomości realiów rynków, cykli, aktualnej kondycji gospodarczej oraz poważnych detali skończymy zapewne w sposób następujący:

Najlepiej zatem zapytać ekspertów, czy kogokolwiek kto zna się lepiej od nas. I tu z pomocą przychodzi internet. Po dłuższym zapoznawaniu się z materiami od internetowego znawcy, który ma całkiem niezłe pozycjonowanie w Google, decydujemy się zatem na inwestycję.

Ilość komentarzy pochlebnych i opinia, powinny same w sobie stanowić rekomendację. A, że w komentarzach ktoś napisał, że ów i ten komentujący to wyraźnie nakręcający dyskusję z zespołu redakcyjnego, poziom nie taki jak kiedyś, „guru” teraz zleca robotę studentom na umowie a sam zajmuje się popularyzacją swojej osoby czy przemyśleń zebranych… Inny z kolei dodał, że artykuły tłumaczone… jeszcze inny wytknął braki merytoryczne we wpisach… Wszystko to zapewne trolle i hejterzy. I licuje to z powagą i rozpoznawalnością marki. A „guru” napisał wyraźnie – to dobry czas by kupić srebro i złoto. No to trzeba przecież kupić.

Tylko że „guru inwestycyjny” zazwyczaj posiada gdzieś na stronie zapisaną notkę poniższej treści:

„Dane przedstawione na niniejszej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715)”.

Co oznacza, że za doradztwo odpowiedzialności się nie bierze a zbytnia natarczywość typu „pieniądze straciłem bo pana posłuchałem” może skończyć się banem w sekcji komentarzy albo wraz proporcjonalnie do poziomu naszej zawziętości pozwem o zniesławienie dobrego imienia, czy marki.

Dodatkowo należy być świadomym, iż biznes to biznes, więc powiązania finansowe pomiędzy doradcą internetowym a polecanym brokerem czy mennicą, będą się zdarzać. A może być też i tak, że promowana będzie w ten sposób inicjatywa własna.

Nie ma co oburzać się na taki stan rzeczy, bo jest to zwyczajna, normalna sprawa. Mając na uwadze swoje dobre imię, markę, i satysfakcję klientów, nasz doradca zapewne sprawdził albo chociaż zlecił sprawdzenie produktu czy usługi pod którą się podpisuje.

Nieprawdaż?

Bez względu na to, czy „guru” którego posłuchaliśmy rozdaje wiedzę za darmo czy też w ramach specjalnego kursu, powinniśmy jednak zacząć od klasycznego DYOR zanim go posłuchamy.

Bo jeżeli – szanowny czytelniku – pozwalasz aby w dobie rozwiniętego marketingu internetowego, płatnych komentatorów, technik kreowania marki, zaawansowanych technik socjotechnicznych czy też zwyczajnych internetowych trolli, twoimi decyzjami inwestycyjnymi kierował znany z internetu „guru” finansowy to z całym szacunkiem ale… ты сумасшедший!

Zapytaliśmy specjalisty, wyszło jak zwykle

Pojawia się przy tym problem z natury biznesowej i lojalnościowej. Czy mówienie czytelnikom przez np. X lat, że inwestycja w Y jest dobrą inwestycją, podczas gdy przez te 5 lat nic spektakularnego się z ceną produktu nie wydarzy? Taki casus miał miejsce na srebrze i złocie, w okresie 2013- H1 2019 r. I podobnie działo się na rynku surowcowym, który zaliczał historyczne dołki w wielu kategoriach. Jakie są tego efekty?

- Dla inwestorów zaangażowanych w spółki wydobywcze jest to narracja neutralna, ponieważ przyświeca im inny zakres czasowy inwestycji czy trejdów a dodatkowo do korelacji i fundamentów złota z ich spółką dochodzą również inne;

- Dla defensywnych długoterminowych zbieraczy kruszców również nie ma to znaczenia. Jest to grupa, która zna prawidła rynków i wie, że kruszec to forma zabezpieczenia, przenosząca wartość w czasie. Na dołkach dokupuje zatem po x uncji, a służyć ma to zabezpieczeniu przyszłości. Na przykład za 20-30 lat;

- W najgorszej sytuacji są natomiast ci, którzy uwierzyli, że kruszec to natychmiastowe panaceum na wszelkie bolączki finansowe. Być może nie doczytali, być może nie wiedzą o cykliczności sezonowej, o cyklach hossy, o cyklu Kondratiewa. I dlatego kupili kruszec na górce a przez następne kilka lat rynek wielokrotnie przetestuje siłę ich rąk.

Gdzie szukać winnych? Winny jest przede wszystkim czytelnik, który posłuchał takiego doradztwa, opierając się na radzie „pana z internetów” i nie mając porządnych podstaw ani zrozumienia działania rynków. Czy winny jest także doradca?

„Dane przedstawione na niniejszej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych (…)”.

Problem schodzi w tej sytuacji do tych z kategorii etycznych, a kto się etyką w finansach tego poziomu przejmuje, ten już przegrał. W kontekście lojalności wobec czytelników jest to owszem, sprawa moralnie dyskusyjna. W kontekście jednak wzajemnych zobowiązań biznesowych i wynikających z tego korzyści dla „guru”, polecenie aktywa czy usług partnera generuje zwyczajnie zysk.

A i oczywiście po okresie x lat, gdy cena wreszcie ruszy ostro w górę, będzie można stwierdzić, że przewidywano taki obrót rzeczy już dawno temu.

Dlatego też, wasz uniżony autor w swoich prognozach surowcowych zawartych na bithub.pl jak i na bogaty.men starał się nie wychodzić poza zakres najbliższych 12 miesięcy. Nie dlatego, że nie mógłby się pokusić o dywagacje i wróżenie z fusów w czasach zmieenności, ale ze zwyczajnej elementarnej i starodawnej przyzwoitości.

O zastosowaniu aksjomatu heraklitejskiego w kontekście analizy technicznej

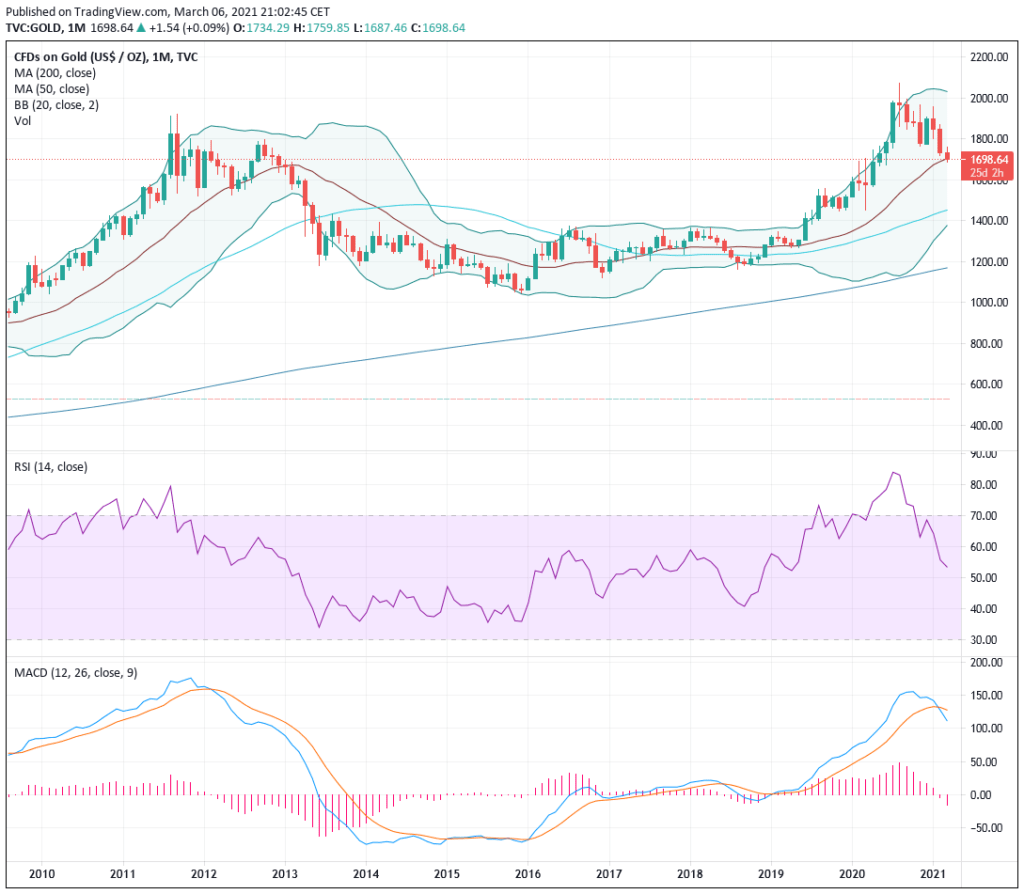

Panta Rhei, czyli wszystko płynie. Rynki się zmieniają, a coś co działało i było innowacyjne x lat wstecz, dziś może nie mieć żadnego znaczenia. Takim przykładem jest w oczach autora analiza techniczna i jej zastosowanie dla próby oszacowana ruchów na złocie w momencie aktualnym.

Autor chciałby z tego miejsca wyraźnie zaznaczyć, że przeciwnikiem AT nie jest, i nie chodzi mu o deprecjonowanie jej roli. Chciałby raczej zwrócić uwagę poprzez analogię, na następujące: Pracując na platformie wiertniczej, możemy mieć najlepszy zestaw narzędzi w ręku i w skrzynce. Taki co to nie raz pozwolił nam dokonać naprawy tłoków i silnika bez problemu. Ale gdy zbliża się do nas 100 metrowa fala tsunami, to nawet zestaw premium Makity nie pomoże.

Co rozumieć pod pojęciem „fali”?

Globalny system monetarny nam się kończy. Ostatnie tego typu wydarzenie miało miejsce w 1971 r. gdy Bretton Woods został zawieszony i gdy w kilkuletnich bólach urodził się Petrodolar. Ale to nie wszystko.

Widzimy połączenie 100-letniego cyklu Kondratiewa z rekordową pod względem długości i poziomem rekordów hossą. Wytworzoną dzięki wyratowaniu systemu po ostatniej bessie za pomocą narzędzi QE. Co napompowało do granic niemożliwości rynki nieruchomości i kilka innych tworząc everything bubble i korelację wzrostów giełdowych wraz z poziomem dodruku. W połączeniu z ultra niskimi poziomami stóp procentowych, bo skokowo zwiększony koszt obsługi długu pozabijałby EU, PIGS, USA, Japonię i Chiny na raz.

O chorym rynku akcji nawet nie ma sensu pisać, bo on tu rozmiarowo najmniejszy. O rozmiarach rynków złota, kryptowalut i innych powstał w 2020 r. osobny wpis.

I do tego wszystkiego rosnąca coraz szybciej rentowność na rynku papierów dłużnych, co oznacza zwiększone ryzyko wysadzenia przewartościowanego rynku długu. Żegnajcie fundusze emerytalne.

Jeśli czegoś autor zapomniał wymienić w powyższej sumie strachów, to najmocniej przeprasza. Mógłby tak cały dzień, tylko nie wie czy redaktorowi naczelnemu by się to spodobało.

W przyszłych podręcznikach historii i tak zrzuci się nadchodzący krach na karb koronawirusa, a nie decyzji politycznych, które będą opisane jako „konieczne”.

Wracając do AT. W czasach spokojnych, przy określaniu trendu długoterminowego autor starał się przede wszystkim kierować prawidłami analizy fundamentalnej, podpierając się AT w bardzo podstawowym zestawie, próbując oszacować poziomy wsparcia, oporu. Im bardziej obserwuje się aktywo w perspektywie średnio i krótkoterminowej, tym zakres użycia AT i jego narzędzi jest większy.

Jednakże rynki są teraz coraz bardziej dzikie, korekty coraz głębsze, ruchy czasami nieprzewidywalne. Dlatego w końcówce cyklu, czy też już w pierwszych kwartałach kryzysu, rola AT niestety spada. W pierwszym planie zaczynają bowiem grać emocje.

Oczywiście poza pozytywnymi aspektami AT, należy być również świadomym wynikających z jej używania zagrożeń. Analiza techniczna pośród profesjonalistów jest stosowana powszechnie, zarówno ad personam jak i w algorytmach komputerowych. Jej powszechność oznacza zatem, że traci ona trochę na statusie sztuki tajemnej.

Widząc w takiej sytuacji np. ruchy BTC, które idealnie odzwierciedlają poziomy wsparcia i oporu wyznaczone przez zastosowanie ciągów Fibonacciego, autor zwyczajnie nabiera pewnych irracjonalnych podejrzeń.

Nie żeby wasz autor przeciwnikiem krypto był – sam posiada kilka ciekawych „albumów” z tej dyskografii.

Hedge, przechowanie wartości i zabezpieczenie wytłumione

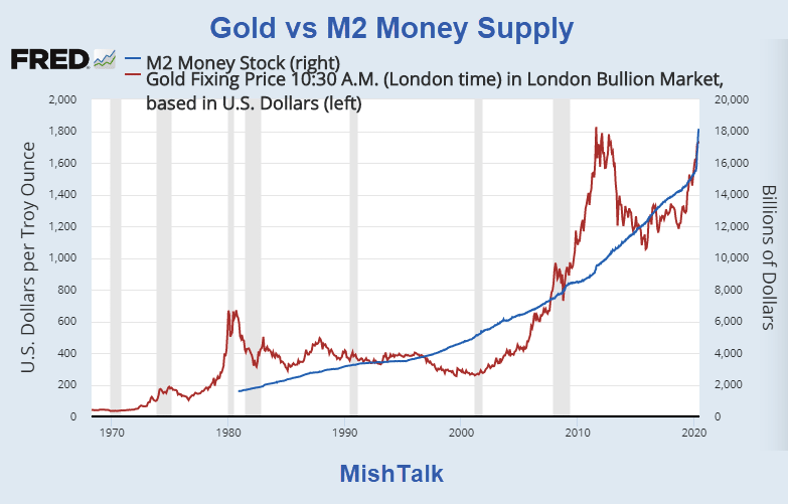

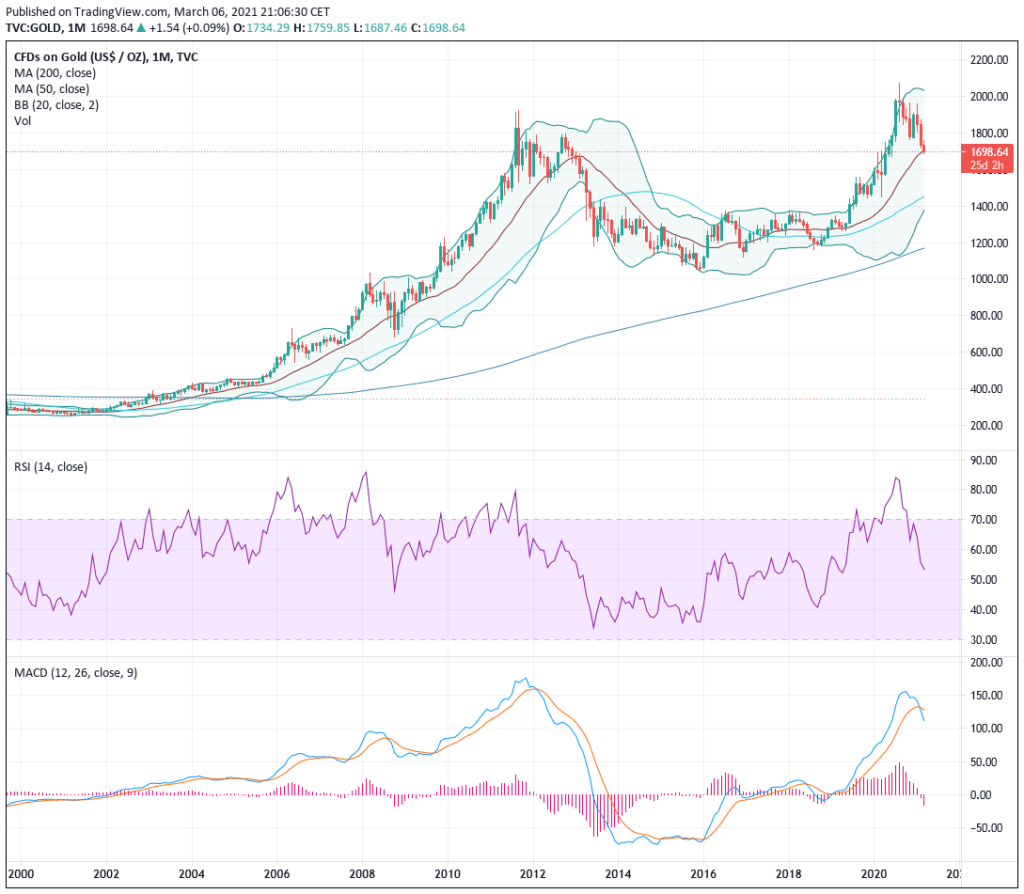

Złoto, jako antyinflacyjny przechowalnik w czasie wartości wypracowanej, należy rozumieć zawsze w ujęciu długoterminowym. Gdyby bowiem była to ciągła proporcja 1:1, to ostatnie kilka programów QE powinno cenę kruszcu wywindować do góry. Tymczasem trzymano ją twardo w karbach. W jaki sposób?

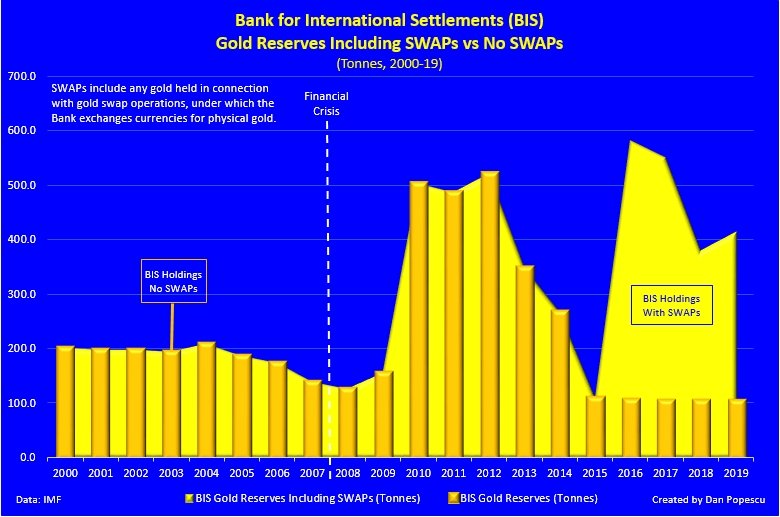

Odpowiedzią są rynki futures i rollowanie gigantycznych pozycji short z miesiąca na miesiąc jak i z roku na rok. Na rynkach, wyraźnie swoją pozycję zaznaczał również BIS, czyli bank centralny banków centralnych. Podobnie jak inne, również BIS operuje złotymi swapami. Do 2015 r. poziom ten odpowiadał równo ilości kruszcu posiadanego przez bank centralny banków centralnych. Od tego momentu BIS podwoił ilość swoich złotych swapów i derywat znacząco łamiąc swój indywidualny trend.

A zatem czynnik utrzymywania ceny złota w ryzach, przez instytucje finansowe czystym przypadkiem koreluje się z dekadą skupu przez banki centralne. Tymczasem zmiana w Bazylea III w 2019 r. podniosła rolę żółtego kruszcu z poziomu trzeciego (aktywo spekulacyjne) do poziomu pierwszego (najpewniejsze z zaufanych). Przez co w księgach można zaznaczyć je jako bezpieczne. I nie już ma potrzeby dostosowania się do wyrażanych przez poprzednie zasady maksymalnych proporcji procentowych aktywów spekulacyjnych w portfelu względem poziomu pierwszego. Dodatkowo, można teraz używać w liczbach pełnej wartości kruszcu a nie jego ułamka, jak to miało miejsce według poprzednich zasad. Ergo – może rosnąć.

Kruszce należą zatem do jednego z najbardziej zmanipulowanych rynków w świecie. Co wielokrotnie stwierdzone zostało przez niezależne śledztwa i udowodnione poprzez liczne wyroki sądowe. Kupując złoto miejmy tego świadomość, A wynika z tego, że cena złota będzie rosnąć, dopóty monetarnym włodarzom będzie to na rękę.

Jakkolwiek spiskowo by to nie brzmiało.

Spot plus premium = longterm

Metale lubią długie i stabilne wzrosty ale i szybkie spadki. Złoto to taki – przepraszam za porównanie – czołg monetarny. Rozpędza się powoli, ale jak już to zrobi to 15 sesji dziennych pod rząd na plusie z jedną korektą nie stanowi wyzwania. Jak w sierpniu 2020 r.

Postawie długoterminowej sprzyjają zatem dodatkowo ceny u dostawców. Przykład poniżej, pokazuję i objaśniam:

Cena spot z zamknięcia z 5 marca 2021 r. w PLN wyniosła 6,551 PLN. Kupując fizycznego Krugerranda w cenie 7,003 PLN od jednego z polskich dilerów zapłacimy premium ok 7% wartości monety. Jeżeli chcielibyśmy dokonać sprzedaży tego samego dnia, to diler odkupi go od nas za 6,439 PLN, czyli w cenie spot niższej o ok. 2%. Zakładając iż stan monety to przysłowiowy „prima sort”.

Różnica między ceną skupu i sprzedaży w tej sytuacji to około 600 PLN, czyli po kursie fx z tego samego dnia, 156 USD. Przy założeniu że liczymy na szybki zwrot, to w okresie 2013- H1 2019 r. daje to nieliczne okazje do odsprzedaży z zyskiem, i to raczej przy założeniu że dobrze wstrzeliliśmy się w dołki i szczyty.

Powyższe obliczenia są dość uproszczone, a dodatkowo nie uwzględniają w sobie celów inflacyjnych banków centralnych. Tego typu „inwestycja” obliczona zatem na krótki odcinek czasowy (np. kilkuletni) przypomina raczej zamrożenie środków.

Powiększając jednak zakres czasowy na wykresie, okaże się że zakup złota dokonany np. w 2000 r. za 250 USD przyniesie zysk kilkukrotny. I to właśnie w takim zakresie czasu należy obserwować złoto fizyczne, jeżeli interesuje nas uncja w kieszeni, sztabka w sejfie i większa ilość zachowana w lokacji bliżej niezdefiniowanej (np. słoik zakopany w ogródku, 30 kroków od jabłonki).

Autor miał okazję poznać osoby, którzy wierząc w natychmiastowy krach kupiły złoto na górce, albo dały się namówić na zakup. Ale okazja życia zaraz poszła w dół i zamroziła kapitał. A alternatywą było wyjście ze stratą. A tego typu sytuacje miały miejsce zarówno gdy złoto dochodziło do szczytów cenowych w 2020 r., jak i w sytuacji gdy kilka lat wstecz atakowało poziomy oporu tzw. Linii Maginota na ok 1350 USD za uncję.

Dygresja:

Termin – Linia Maginota – musiał nadać temu poziomowi cenowemu, jakiś nie znający historii ani nie mający krzty rozeznania anglojęzyczny dyletant w którego głowie pokutuje obrazek niezdobytych fortyfikacji a Europa kończy się na Renie, ewentualnie Odrze. Takie to wielkie fortyfikacje które można było pokonać naokoło. Chociaż o fińskiej Linii Mannerheima by przeczytał. Ale nie – cywilizacja przecież kończy się na nacjach mówiących w odmianach języków germańskich i frankońskich.

Koniec dygresji.

Pomimo iż terminu powyższego autor nie znosi, czemu dał wyraz powyżej, zakorzenił się on tak silnie w świecie złota, że nie sposób go nie używać.

Cały powyższy wywód ma tymczasem prowadzić do potwierdzenia ważnego faktu: kupując złoto w formie fizycznej powinno myśleć się o długim terminie. Czy całkowicie deprecjonuje to szukanie lokalnych dołków pod większe zakupy? Absolutnie nie. A wręcz współgra z nimi, bo przecież o zabezpieczenie i profit przy tym chodzi. Autor z własnego doświadczenia potwierdza, że dobry timing zakupu, spowoduje odrobienie wszystkich premiów i wyjście do przodu np. w przeciągu dwóch dni.

cdn