Złoto i nie tylko – komentarz finansowy | Styczeń 2021

Przed nami kolejny rok pod znakiem pandemii. I jeżeli ktokolwiek spodziewał się wytchnienia po 2020 r. to może gorzko się rozczarować. Najlepszym przykładem są oczywiście Stany Zjednoczone. Oczy całego świata zwrócone były ostatnimi czasy na polityczny chaos płynący z USA. Nie sprzyja on niczemu ani nikomu. Stanowi natomiast zaledwie jeden z elementów składowych całości obrazu. Ze względu na wagę ustępującego hegemona, jest to element fundamentalny dla finansów.

Złoto i srebro a pozytywne dane przemysłowe

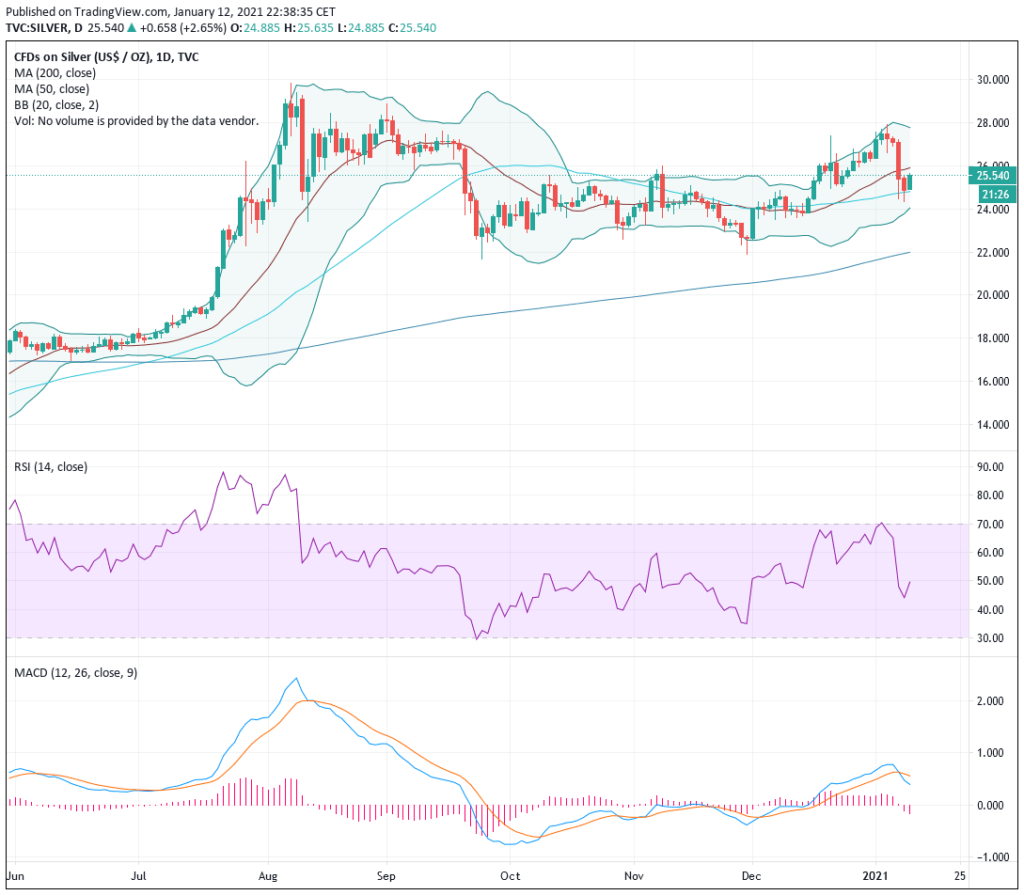

Złotu i srebru towarzyszyły ostatnimi dniami mieszane odczucia. W kontekście krótkoterminowym płyną bowiem z rynków wieści zarówno pozytywne jak i negatywne. Nie należy przy tym jednak zapominać iż ogólny wydźwięk długoterminowy jest jednak pozytywny dla królewskiego metalu.

Żółty kruszec radził sobie ostatnimi czasy gorzej, co było odpowiedzią na rosnącą rentowność obligacji państwowych, oraz wzrosty na rynkach akcji. W rezultacie tych czynników zapotrzebowanie na metale kategorii safe haven było zwyczajnie niższe. Tymczasem złoto na sterydach – jak nazywa się srebro, wzrosło we wtorek w związku z wracającym globalnym optymizmem i nadziejami na odbicie się sektora przemysłowego, w którym srebro znajduje liczne zastosowania.

Jednym z takowych jest rynek fotowoltaiki, który w związku z wdrażaną zieloną rewolucją powinien w najbliższych latach „wybuchnąć”. Oczywiście należy pamiętać, że po drodze czeka nas najprawdopodobniej zapaść finansowa. Srebra używa się w fotowoltaice, co prawda w mniejszych wolumenach niż ostatnimi laty. Powodami są zmiany technologiczne oraz mniejsze zapotrzebowanie z powodu globalnej pandemii. Jednak ostatecznie, mniejsze zapotrzebowanie na srebro w pojedynczym komponencie, powinno być przynajmniej wyrównane zwiększonym zapotrzebowaniem całościowym.

I rzeczywiście, opublikowane we wrotek dane przemysłowe, jak i komentarze płynące ze strony chińskiej, dały asumpt do chwilowego odchodzenia od złota i do wzrostów srebra. Prezydent Xi wypowiadał się bardzo optymistycznie na temat odbicia chińskiej gospodarki. Choć można domniemywać, iż w reakcji zachodnich komentatorów i analityków wiele jest niezrozumienia realiów gospodarki i ekonomii Państwa Środka, jak i systemu politycznego Pekinu.

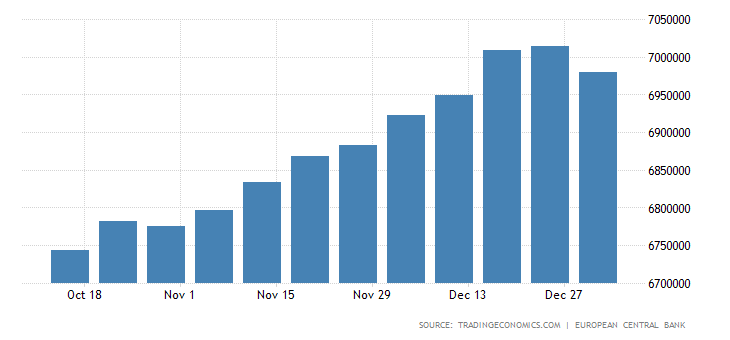

Pozytywne dla złota były natomiast komentarze płynące z ECB, sugerujące, iż polityka zaciskania fiskalnego była błędem jako że wydarzyła się przedwcześnie. Być może kiedyś w przyszłości doczekamy się samokrytyki dotyczącej programu luzowania ilościowego, jednak nie jest to jeszcze ten moment.

Krótkoterminowo płyną w naszą stronę zatem pozytywne wskaźniki przemysłowe, wyrażane chociażby przez PMI na poziomach 50+. Nie powinny jednak zaburzyć one całości obrazu. Wszak ludzie boją się aktualnie wydawać ciężko zarobione pieniądze, przez co popyt na wiele produktów zwyczajnie zmalał a wysiłek nabywczy przekierowany został na dobra podstawowe.

Innymi słowy, zarówno Kowalski, jak i Smith oraz Muller nadal zastanowią się poważnie zanim zdecydują się na kupno nowego samochodu czy lodówki.

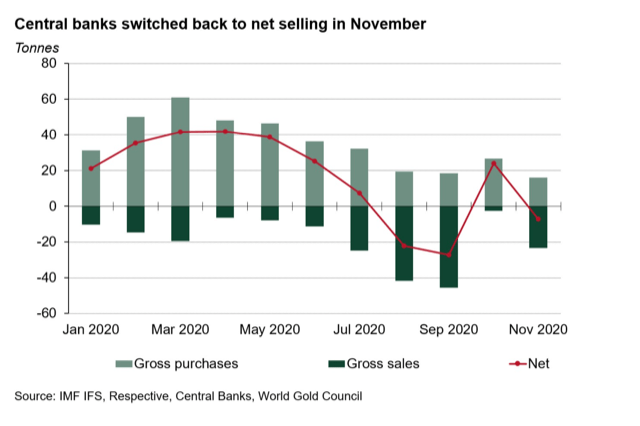

Banki centralne zapobiegawczo trzymają kruszec

Innym elementem wspierającym złoto była oczywiście pogłębiająca się pandemia, która powoduje, iż banki centralne w całym świecie trzymają kruszec i nie pozbywają się go. Opierając się na danych World Gold Council wyraźnie rysuje się znaczący spadek ilości transakcji dokonywanych przez instytucje centralne zarówno wobec poprzednich miesięcy jak i liczony m/m. W listopadzie 2019 r. skupiono 52.1 ton netto. W listopadzie 2020 r. sprzedano z kolei netto 16.7 ton. jednak w tej liczbie zawiera się złoto, jakie banki tureckie ulokowały w swoim banku centralnym w ramach wymaganych poziomów zabezpieczających, tak aby nie robi tego w tracącej na wartości względem USD lirze. Jeżeli odjąć te liczby, to okaże się, że banki centralne skupiły w listopadzie 2020 r. 14.5 tony złota netto.

Jednym z powodów zamierania ruchu, jest tu cena złota, która uznawana jest za wysoką, jako że nadal porównywalna jest do tej z 2013 r. I choć widzieliśmy ostatnimi czasy spadki na złocie, to cena poruszająca się pomiędzy 1850-1950 USD nadal jest na poziomie rekordów cenowych z ostatniego kryzysu.

Na dodatek zacieśnianie zasad lockdownu w wielu jurysdykcjach, jak np. w Niemczech czy UK, na pewno nie pomoże wykrwawiającej się gospodarce. Większość jurysdykcji zachodnich wprowadziła już bowiem zasady, w ramach których wyjście na dwór dotyczy tylko pracy, zakupów niezbędnych produktów albo aktywności fizycznej. Nawet te zasady mają ulec wkrótce dalszemu zaostrzeniu. Politycy w całym świecie, jak jeden mąż popełnili błąd podczas pierwszej fali i teraz na zmianę serwować będą nam zamknięcia i poluzowania polityki wychodzenia z domu. Ale to jest temat na zupełnie inny wątek.

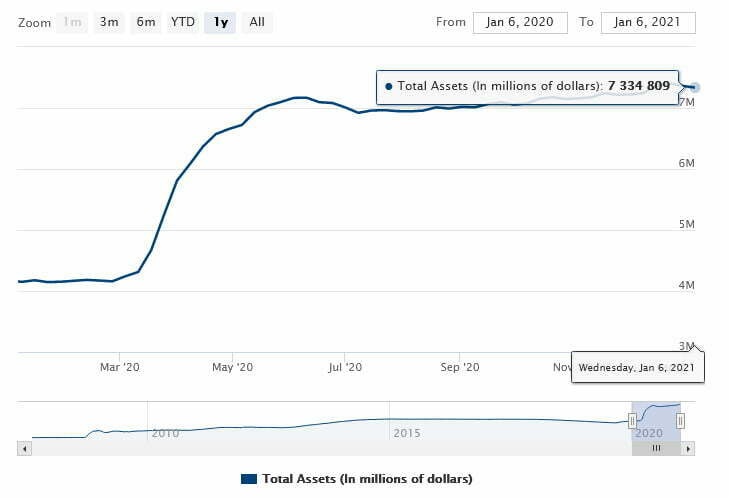

Banki centralne nadal nie mają rozwiązania dla katastrofy gospodarczej jaką zafundowała nam pandemia. A odpowiedzią organów rządowych, jak i wspomnianych instytucji centralnych była i jest bezprecedensowa fala dodruku pieniądza i osłabiania w ten sposób jego wartości nabywczej. Powtórzono zatem scenariusz z poprzedniego kryzysu tylko, że w znacznie większej skali i w krótszym przedziale czasowym. Na ten moment nie widać również jego ewentualnego zakończenia.

Duet Biden – Harris, czyli dodruku ciąg dalszy

Do całości obrazu dochodzi bardzo silny element płynący z USA. Potencjalnie wydaje się on być byczy dla złota, jednak powiązane są z nim dalsze implikacje, które jednak mogą pociągnąć jego cenę w dół.

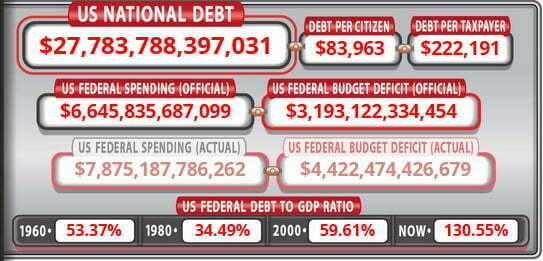

Rządzony przez Demokratów Kongres wraz z duetem prezydenckim Biden-Harris, planują bowiem nowy program stymulacyjny, powiększając w ten sposób znacznie deficyt amerykański. Detali mamy dowiedzieć się w ten czwartek, wiadomo natomiast o sumach liczonych w kolejnych bilionach USD. Dodatkowo Demokratom udało się przejąć izbę senacką. Mimo iż liczba senatorów partii republikańskiej i demokratycznej jest tam równa, to dodatkowy głos posiada przewodniczący wyższej izby kongresu – z afiliacji demokrata.

Oznaczałoby to, że w wyniku wyborów w USA, duet Biden-Harris, wraz ze swoimi poplecznikami oraz sojusznikami reprezentowanymi przez młodych gniewnych z obozu Aleksandrii Ocasio – Cortez oraz socjalistów z obozu Berniego Sandersa wygrał wszystko. Oznaczałoby to również, iż amerykańska polityka wewnętrzna na każdym poziomie federalnym będzie teraz mówić jednym głosem. Pomimo iż sama partia demokratyczna nie jest monolitem, ścierają się w jej ramach bowiem wspomniane stronnictwa.

Poza zapowiedziami fiskalnymi, można spodziewać się dodatkowo zaostrzenia sytuacji wewnętrznej w USA. Oficjele demokratów zapowiedzieli już bowiem rozprawę ze stronnictwami popierającymi urzędującego jeszcze prezydenta Donalda Trumpa. Nie chodzi tu o partię republikańską, która wydaje się być zagubiona w tym kontekście, a raczej o popleczników politycznych i oddolnych Trumpa. W teoretycznym scenariuszu w którym mogłoby to mieć miejsce, spodziewana jest zatem dalsza eskalacja wydarzeń.

Dodatkowo, Duet Biden – Harris zapowiedział już, iż bardzo szybko zwiększony zostanie podatek korporacyjny dla amerykańskich przedsiębiorstw. Na pandemicznym rynku, gdzie popyt na towary i usługi perspektywicznie spadł znacząco, oznacza to więcej złych wieści.

Rynek długu czyli obligacje amerykańskie

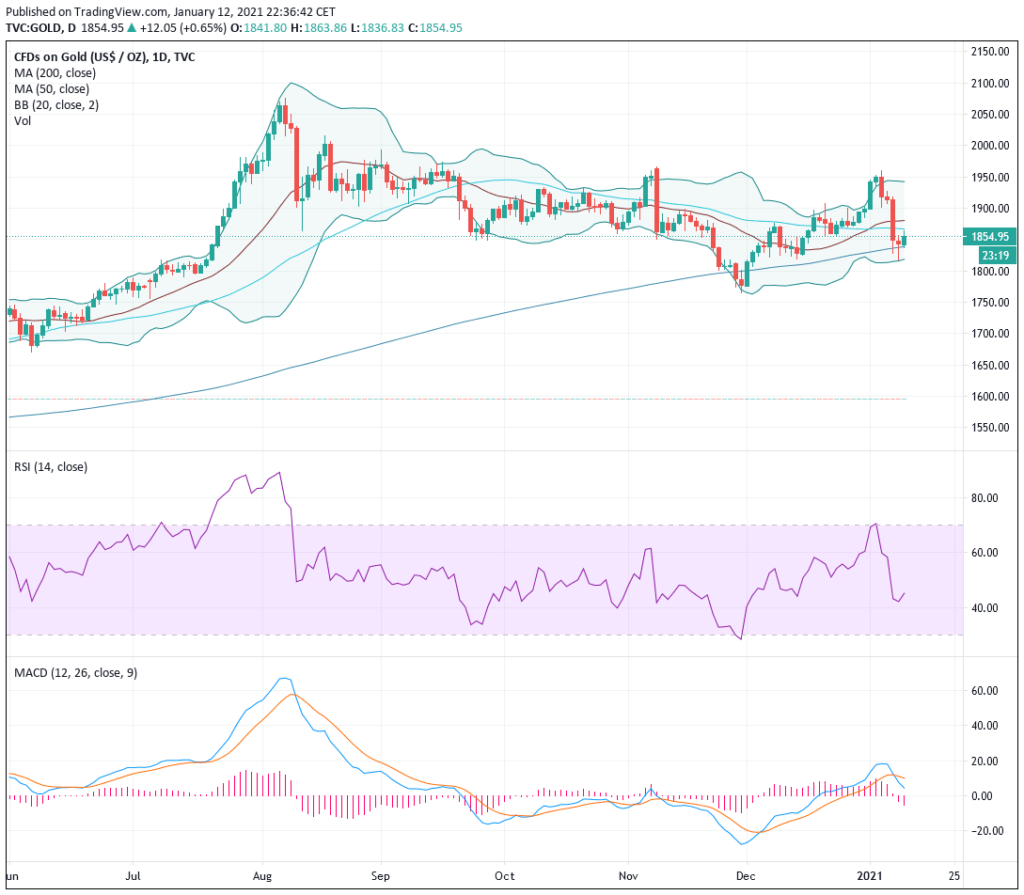

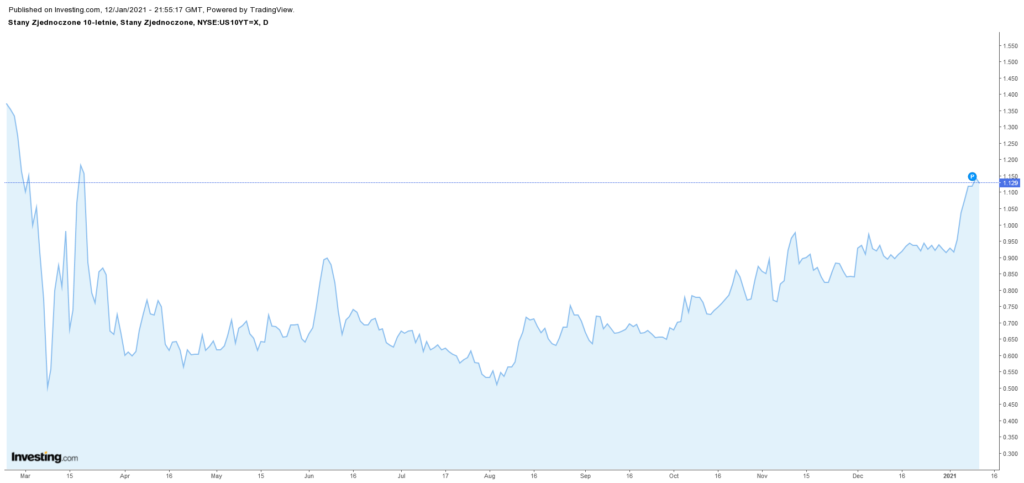

Perspektywa dalszego zapożyczania się amerykańskiego rządu, sprawiła iż rentowność obligacji amerykańskich wzrosła. Na US10Y przekroczyliśmy magiczną barierę 1% nie widzianą od lutego i marca 2020 r. Mając na uwadze negatywną korelację wskaźników rentowności i ceny złota, autor uważa to za główny powód drastycznych spadków na złocie mających miejsce ostatnimi dniami. Widoczne było to wyraźnie, gdy złoto z poziomu 1960 USD zanurkowało na poziom 1817 USD. Aktualna stabilizacja nastąpiła ponownie na poziomie 1850 USD.

Wyższa rentowność na rynku obligacji jest uznawana za pesymistyczną dla cen złota, ponieważ inwestorzy kierują się z rynku metali safe haven w stronę papierów wartościowych. Amerykańskie obligacje 10-letnie, podobnie jak niemieckie i japońskie zliczyły dalsze wzrosty. I choć należy to traktować jako pesymistyczny znak długoterminowy, tak inwestorzy kierują się na rynki które w nominalnej walucie mogą przynieść im zyski. Problem fundamentalny polega na tym, że aktualne wzrosty na rynku obligacji wiążą się z inflacją, a tą widzimy na dzisiejszych rynkach akcji. Ów, z kolei jest wyraźnie przewartościowany i ciągnięty do góry głównie spółkami grupy FAAMNG. Ich wskaźniki C/Z wskazują od dawna na bardzo gorące i niebezpieczne przewartościowanie.

Należy wspomnieć przy tym, iż wzrost rentowności na rynku obligacji, może ostatecznie przełożyć się na wzrost kosztów pożyczek dla sektora korporacyjnego, a to oznaczałoby oczywiście dalsze problemy o odczuwalnej skali nie tylko dla sektora.

Odzwierciedlenie powyższego można znaleźć w spadkach indeksu DXY mierzącego siłę dolara, jakie nastąpiły właśnie 6 stycznia. DXY nadal oscyluje w obszarze 90 punktów. Jego ruchy w najbliższym czasie powinny być kluczowe zarówno dla rynków krypto, metali jak i akcji i papierów dłużnych. Najważniejsza waluta świata, powinna ostatecznie umocnić się znacząco względem innych, jednak w ujęciu krótkoterminowym analitycy spodziewają się raczej dalszego osłabienia USD.

Dodatkowo należy przy tym pamiętać, że w ostatnich dniach swojej administracji, urzędującemu prezydentowi USA udał się kolejny krok, odcinający Państwo Środka bardziej od przepływów dolarowych. Wątek ten omówiliśmy m.in. w ostatnim epizodzie Mielenia ZeZorrem na Bogato, w którym zawarliśmy pewne prognozy na 2021 r.

Całokształt polityczny i gospodarczy ostatnich miesięcy sprawiły, że fundusze inwestycyjne skupiły ostatnimi miesiącu spore wolumeny złota. Trend ten uległ jednak odwróceniu i wiele z pozycji długich na rynkach futures zostało zamkniętych.

Złoty bullion zalicza dobre wyniki za 2020 r.

Na podstawie wyliczeń dotyczących Royal Canadian Mint, Perth Mint oraz US Mint widoczny jest już pewien obraz dotyczący popytu na złoto inwestycyjne w 2020 r. Jak można się było spodziewać, każda z powyższych mennic zanotowała tu dobre wyniki liczone zarówno wolumenowo, jak i pod względem profitu.

Wyraźnie zarysowują się trzy fale zwiększonego popytu:

- Marcowo – kwietniowa fala powiązana ze zwiększonym popytem i zamknięciem trójcy z Ticino, czyli Argor – Heraeus, Pamp i Valcambi. Powodem był pierwszy lockdown europejski i płynące z nieego zwiększone dramatycznie zapotrzebowanie z LBMA oraz COMEX. Wspomniana trójka to światowe rozpoznawalne mennice wagi ciężkiej;

- Fala lipcowo-sierpniowa związana ze wzrostami cen złota. To właśnie wtedy żółty kruszec przebił dotychczasowe rekordy cenowe i ustanowił nowe. Właśnie wtedy „ulica” klasycznie zdecydowała się wejść w kruszec na fali aprecjacji ceny i pojawiania się informacji typu „kupuj złoto” na pierwszych stronach gazet. A jak to się skończyło, szanowni czytelnicy zapewne zdają sobie sprawę;

- Fala trzecia rozciągająca się pomiędzy październikiem a grudniem, zawierająca poza elementem niepewności jutra, klasyczne sezonowe zwiększenie popytu.

Mennica amerykańska zaliczyła wyniki liczone w uncjach o 509% wyższe niż w roku poprzednim na złocie i dwukrotnie większe na srebrze niż w 2019 r. Choć w tych liczbach rzekomo zawiera się jedynie bullion. Z kolei Australijczycy licząc wspólnie sztaby i bullion zanotowali wzrost 100% w ujęciu wolumenowym względem 2019 r. Analogiczne poziomy dla srebra wyniosły 42%. Dla Kanadyjczyków znane są wyniki za okres Q1-Q3 2020 r. Produkcja liczona w uncjaach złota wzrosła o 128% a srebra o 34%.

Płynie z tego następujący wniosek – złoto nadal jest metalem rozpoznawalnym i pożądanym w okresie kłopotów finansowych. Z kolei niższy popyt na srebro pokazuje, że posiada ono również rzeszę fanów, jednak nie tak dużą jak królewski kruszec.

Jest to rezultat zdecydowanie większej powszechności srebra, którego większość powstaje niejako przy okazji wydobycia innych metali przemysłowych w wyniku metod separacji elektrolitycznej. Jako metal powszechniejszy, znacznie tańszy oraz w dużej mierze używany w przemyśle, nie posiada on tak dobrej passy jaką ma złoto.

Jednak srebro posiada w sobie wewnętrzną siłę. Często nazywane jest złotem na sterydach, ponieważ jego wzrosty i spadki są w ujęciu procentowym są większe niż w przypadku królewskiego kruszcu. Oznacza to zatem wyższe zyski albo też wyższe straty jakie może ponieść inwestor. Nie mniej jednak, wierząc we wzrosty złota należy przyjąć za pewnik, że srebro również będzie błyszczeć.

Słowo końcowe

Jak zawsze, z natłoku informacyjnego trzeba spróbować wytworzyć sobie pewien ogląd sytuacyjny. Krótkoterminowo czynniki wpływające na cenę metali szlachetnych są zarówno pozytywne i negatywne. Fundamenty przemawiają za złotem, ale wypowiedzi polityczne tonują ton. Oznacza to zatem, że wiara w rynkach jest nadal silna. Z drugiej strony istnieją silne fundamentalne czynniki, które długoterminowo powinny ostatecznie zadziałać na korzyść złota.

Na podstawie powyższych czynników, autor uważa, że rok 2021 r. należeć będzie w ostatecznym rozrachunku do zapobiegających inflacji aktyw „antysystemowych”. Kryptowaluty, złoto, srebro, w odpowiedniej perspektywie czasowej powinny przynieść zadowalające zwroty. Co nie zmienia faktu, że towarzyszyć będzie temu znaczna zmienność cenowa.